热点栏目

热点栏目文:中银国际期货研究部顾劲涛

本期观点:

纯碱期货的此次涨价其实早就有迹可循。首先是行业库存在7月大幅降低。纯碱企业疫情后一直处于亏损状态,7月中旬行业平均亏损达184元/吨,企业停产检修意愿很强。另外纯碱/玻璃的01合约期货比值已经低至0.9,而现货比值已经跌至0.84附近,演绎物极必反。

基本面上继续关注厂家提价后市场真实成交价和市场接受程度,以及厂家开工率和去库存的情况。策略上建议逢回调做多纯碱期货,不建议追高,中线持有,或者做多纯碱/玻璃比值,等待统计套利比值修复,观点供参考。

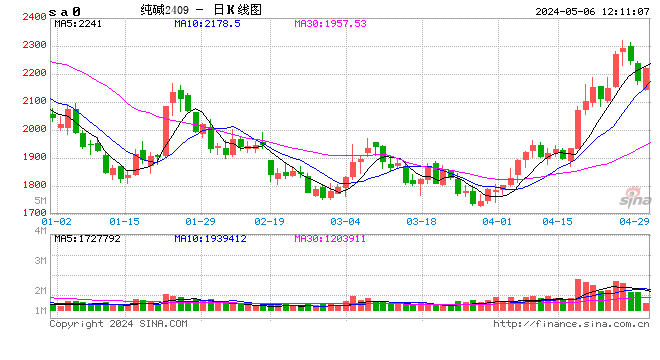

一、纯碱期货市场行情

纯碱期货SA2101合约自7月20日达到最低点1436元/吨之后,出现探底快速回升的走势,今日最高达到1640元/吨,反弹幅度达14%。在上周末华东和华西纯碱行业会议上,企业达成涨价共识,有企业直接报出上涨300元/吨的报价,现货市场看涨氛围浓厚。期货盘面跟随现货上涨,SA009合约当前和现货报价仍处于小幅贴水的状态。

二、纯碱期货上涨原因分析

纯碱期货的此次涨价其实早就有迹可循。首先是行业库存在7月大幅降低。据百川盈孚统计,截至8月1日,纯碱库存123.4万吨,环比上月下降24万吨,降幅16.2%。但这个库存数据比2019年同期仍要高出一倍多。库存的下降主要源于平板玻璃产线冷修线点火恢复计划增多,且光伏玻璃新线需求释放,加大重碱刚需,而纯碱企业在6月和7月的装置检修较多,综合开工率降至6成。

纯碱期货的涨价还有一个主要原因就是纯碱企业疫情后一直处于亏损状态,7月中旬行业平均亏损达184元/吨,企业停产检修意愿很强。截至8月1日,纯碱企业行业平均亏损降至112元/吨。在1400元/吨的价格以下,企业的生产意愿不强。

对比玻璃期货,在4月中旬创下1161元/吨的低点后,今日已涨至1800元/吨,涨幅达到55%,行业利润非常高,而作为主要原材料之一的纯碱,却一直处于生产亏损状态。下游玻璃厂利润丰厚的情况下,纯碱企业在自身库存大幅降低后,也开始有了议价的空间,做出联合提高价格的决定,而市场的反应也表示接受。

从统计套利的角度来说,历年的纯碱/玻璃的比值一直维持在1-1.6水平。在7月20日纯碱期货创下最低点时,纯碱/玻璃的01合约期货比值已经低至0.9,而现货比值已经跌至0.84附近。物极必反,当纯碱企业启动联合提价时,部分套利者在盘面上启动修复比值,纯碱期货出现大幅反弹。

三、后市展望

未来行情如何演绎?7月20日纯碱行情探底后,持仓增加3万手,资金持续流入,目前为20万手左右。技术分析上来看,均线多头排列,趋势向上。基本面上继续关注厂家提价后市场真实成交价和市场接受程度,以及厂家开工率和去库存的情况。总的来说,期货价格跟随现货走势将大概率持续下去,一旦盘面出现无风险套利空间,空头将会积极入场。策略上建议逢回调做多纯碱期货,不建议追高,中线持有,或者做多纯碱/玻璃比值,等待统计套利比值修复,观点供参考。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国