文/新浪财经 魏天谌

3月以来美股市场的强劲反弹引起了巨大争议,业界和学界都在为该现象寻找一个合理的解释。有一种流行观点认为,由于当前美联储降息至接近零水平,使得股市更具吸引力,牛市在高估值情况下依然可以长期持续。

全球最大的不良债投资公司创始人、知名投资人霍华德·马克斯也在本周致投资者的备忘录中表示认同这一观点,低息环境使得股市高市盈率合理化,因此当前美股市场仍有相当上涨空间。

他论述道:“首先,仍有很多投资者低估了低利率对估值的影响。概括而言,股市的收益率该是多少?不是股息收益率,而是盈利收益率:即盈利与价格之比(市盈率的分子分母互换)。简单而言,当美国国债收益率低于1%时,加上传统的股票溢价水平,最后得到的盈利收益率大概会是4%。4/100的收益率意味着市盈率(分子分母互换)将是100/4,也就是25倍。因此,标普500的市盈率不应处于传统方法所得的16倍,而是要再增加50%左右。

“尽管如此,该数字仍然有所低估,因为当中忽略了一个事实:企业盈利会增长,而债券利息不会。所以对股票的回报期望不应该是前面所说的“债券收益率+股票溢价”,而应该是“债券收益率+股票溢价-增长率”。比如说,如果标普500指数的盈利按每年2%的速度无限期增长,那么正确的盈利收益率就不是4%,而是 2%(即50倍市盈率)。而从数学角度,增速超过债券收益率与股票溢价之和的企业,正确的市盈率将是无穷大。依此标准来看,股市有很长的路要走。”

然而,如果我们仔细审视马克斯的论证,会发现“当前美股市场高估值可持续”的观点存在以下缺陷:

首先,25倍合理估值需要假设目前低利率水平持续数十年。过去80年的历史数据显示,“股票传统溢价水平”(股票历史平均市盈率 – 国债历史平均收益率)大约是3%。马克斯用它来加上今天的国债收益率(不到1%),把结果(4%)称为合理股票收益率。但是,3%的股票溢价是过去数十年的平均值,国债收益率1%是今天这个时间点的数值,两个数据的时间维度不同,不能直接相加。马克斯的论述最多只能证明:如果未来国债收益率一直和今天相同(不到1%),则未来长期平均股票市盈率将由历史上的16上升到25。

然而,但在美国政府大量印钱的情况下,未来利率一直保持在低水平的假设难以成立。例如美国政府在1929年大萧条打击下,之后25年间基准利率都是接近零点,但之后逐步升高到70年代超过15%,平均值在5%左右。2008年危机后历史重演,美国政府一直被迫处于低息状态。尽管目前经济危机将迫使利率在未来几年甚至更长时间内利率低迷,但由于美国政府大量印钱,按照历史规律,未来通胀风险最终要上升,导致国债收益率最终上涨。

再者,不能以长期平均估值来判断某一时点的合理估值。美股的席勒市盈率(下图Shiller PE)过去150年平均值在16左右,被认为是这一时期的合理估值,但在1932、1938和1982年低谷时席勒市盈率均低于7,而几次超过25的时期(1929,2000和2007年)后都随之暴跌50%以上。每一次股市出现极端估值都有人提出“这一次不同”,但泡沫均以破裂告终。例如,2000年泡沫时说是“互联网改变经济模式”,2007年泡沫时说是“金融工程降低市场风险”,而目前流行的说法是“空前低息支持长期牛市”。

(席勒市盈率 数据来源:multpl.com)

实际上,低息环境下,股市风险往往更高。这是因为经济前景黯淡,美联储才降息以提振经济,投资者要求更高的收益以抵消更大的风险,从而形成了更高的风险溢价。以1930至1955年的美股市场为例,当时的美国国债收益率几乎为0,但平均席勒市盈率远低于历史长期平均值(16倍)。在零利率的情况下,股市依然伴随周期性经济危机而暴跌,例如1937年暴跌40%。美国2019、2020年的情况也是如此,美联储预计经济走弱,才被迫不断降息至接近零水平。因此,认为低息环境能够支撑持续牛市站不住脚。

此外,盈利增长已经反映在股票溢价之中,不会额外增加股票估值。马克斯认为如果考虑到盈利增长,即使25倍也有低估。他的理由是,股票的回报期望 = 债券收益率 +(历史平均)股票风险溢价 - 增长率。然而,他前述所用的股票溢价中(历史平均股票市盈率 – 历史平均债券利率),其实已经包含了投资者对于公司盈利增长的预期,此处还要减去增长率并不合理。

最后,今后企业盈利增长速度会放慢,反而压缩股票估值。马克斯提出的“增速超过债券收益率与股票溢价之和的企业,正确的市盈率将是无穷大,因此当前股市仍有很大上行空间”。这一结论是建立在公司盈利能够持续保持增长的前提下。公司盈利增长来源于营业额(总体与GDP相当)增长和成本(总体主要是员工薪酬)降低。目前美国和全球经济增长日益低迷,市场全球化拓展出现饱和甚至逆转,而且美国员工薪酬占GDP比例已经持续下滑数十年,难以进一步大幅压缩,美国企业盈利能够在未来数十年里保持强劲增长并不现实。

更根本的是,股市走势取决于经济危机的爆发,也就是经济基本面,而非仅是股市估值。高估值的确并不意味着股市马上要暴跌,例如1999年互联网泡沫期间,席勒市盈率突破30,但股市继续狂涨达到44,因为经济基本面支撑了这段时间企业盈利增长符合投资者的预期,股市也基于此大涨。股市周期性暴跌的真正原因在于经济危机的周期性爆发,企业盈利状况受打击不及投资者预期,导致股灾。例如2000年经济危机爆发,股市也随之崩盘,纳斯达克跌幅超过70%,标普500也下跌近50%。

目前美国就业、消费等多项核心数据都指向黯淡的经济前景,经济危机仍在深化,V型复苏希望渺茫,因而美股上升空间有限,下跌空间巨大。历次由经济危机引起的股灾,估值往往会下降一半或者到历史平均水平(16)以下,近期的股灾也不例外。比如2008年危机导致席勒市盈率由28下跌到15,而2001年危机导致席勒市盈率由44下跌近一半。当前美股估值仍处于极端高位,席勒市盈率达31倍,远高于16倍的历史平均水平。因此美股再次崩盘风险很高。

当然,马克斯最后也不忘为自己留条后路。他在论证结束后补充了这么一句话:“我不知道以上这些有关牛市的论述是否完全正确,抑或只是科技巨头们在过去四个月里因为带动标普500指数大涨46%而获得的光环。不管怎样,我都想将上述牛市论证分享给大家,因为其中的思路太过明显……迄今为止也确实获得了成功。”

但是,从他字里行间透露出的信息来看,这位投资大佬已经合理化了过去4个月内我们所见证的美股疯狂走势,并且对接下来的市场持续大涨充满信心。

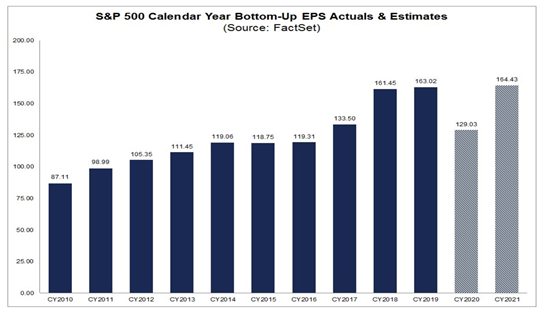

许多投资者也痛马克斯一般乐观。下图FactSet截至7月31日的数据显示:投资者预期2021年标普500公司的盈利将恢复到2019年水平,实现V型复苏。坏消息是,这一展望恐怕是过于乐观。连马克斯都在备忘录中承认,经济复苏至少要花上8到14个月的时间,失业率未来今年内也不太可能回落到此前3.5%左右的低点。这意味着投资者对于明年的乐观预期大概率将破灭,对于美股市场的信心也将随之消退。当大多数投资者开始意识到未来企业盈利将不及预期时,美股市场的高位估值也将失去重要支撑。

(标普500企业美股盈利预期 来源:FactSet)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国