原标题:康希诺上市首日涨87%换手率7成 上半年与去年均亏损

来源:中国经济网

中国经济网北京8月13日讯今日,康希诺(688185.SH)在上交所科创板上市,开盘价470.00元,涨幅124.12%。随后,该股高位震荡。截至今日收盘,康希诺报393.11元,涨幅87.45%,成交额64.43亿元,振幅48.92%,换手率69.53%。

2019年,康希诺实现营业收入228.34万元,同比下降18.80%;归属于母公司所有者的净利润-1.57亿元,同比下降13.39%;扣除非经常性损益后的归属于母公司所有者的净利润-1.74亿元,同比下降11.31%;经营活动产生的现金流量净额-1.54亿元,同比下降24.76%。

2020年半年度,康希诺预计实现营业收入约450-550万元,同比增长136.10%-188.56%;实现归属于母公司股东的净利润约-1.22亿元至-9200万元,同比增加亏损约32.02%-75.06%;实现扣除非经常损益后归属于母公司股东的净利润约-1.41至-1.11亿元,同比增加亏损约51.54%-92.49%。

康信诺是一家致力于研发、生产与销售的创新型疫苗企业。在一批疫苗领域资深科学家和具备多年国际大型制药公司从业背景的资深技术专家的带领下,公司快速推进一系列国内创新疫苗的研发,研发管线涵盖预防脑膜炎、埃博拉病毒病、百白破、肺炎、结核病、新型冠状病毒(COVID-19)、带状疱疹等多个适应症的临床接种量较大的重磅疫苗。

康希诺本次在科创板上市,发行数量为2480万股,发行价格209.71元/股,保荐机构为中信证券,联席主承销商为中金公司,副主承销商为渤海证券。保荐代表人为焦延延、马可。康希诺募集资金总额为52.01亿元,扣除发行费用后,募集资金净额为49.79亿元。

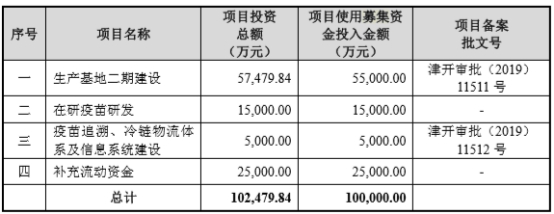

康希诺最终募集资金净额较原计划多39.79亿元。康希诺8月6日发布的招股说明书显示,公司计划募集资金10亿元,分别用于生产基地二期建设、在研疫苗开发、疫苗追溯、冷链物流体系及信息系统建设、补充流动资金。

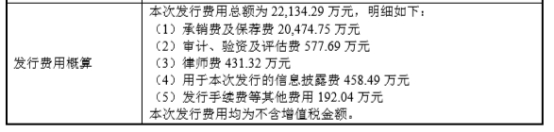

康希诺本次上市发行费用为2.21亿元,其中保荐机构中信证券股份有限公司、中国国际金融股份有限公司、渤海证券股份有限公司获得保荐及承销费用2.05亿元,普华永道中天会计师事务所(特殊普通合伙)获得审计及验资费用577.69万元,北京市天元律师事务所获得律师费431.32万元。

据上市公告书显示,康希诺本次发行共向2名战略投资者合计配售77.71万股股票,其中:中信证券投资有限公司(参与跟投的保荐机构相关公司)获配股票数量为49.60万股,占本次发行总股数的2.00%,跟投金额为1.04亿元;中金公司丰众18号员工参与科技版战略配售集合资产管理计划(发行人核心员工为参与本次战略配售设立的资产管理计划)获配股票数量为28.11万股,占本次发行总股数的1.13%。战略限售期为股票上市之日起24个月。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国