原标题光伏板块二次启动信号出现,继续看好板块性机会丨兴业电新 · 每周观察(朱玥(金麒麟分析师)、陶宇鸥(金麒麟分析师))

来源兴业电新

每周观察

产业链预期企稳,板块在启动信号出现,继续看好光伏板块

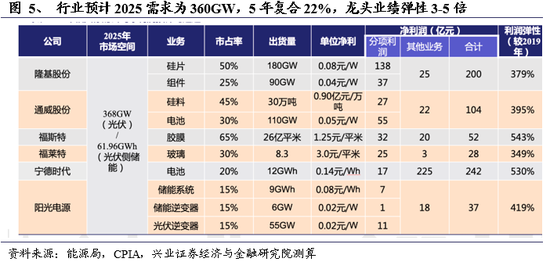

结论:光伏产业链混乱的价格波动将企稳,板块预期将得到修复,为第二轮上涨蓄势,继续看好和推荐光伏板块,长期看,光伏增长将消除周期波段,进入持续增长的成长区间,板块估值将得到持续提升,同时看好储能将成为“十四五”的主角。

标的:首推隆基股份&通威股份&福斯特(与化工联合覆盖);推荐福莱特、晶澳科技、阳光电源、林洋能源

一、8月以来的股价调整,主要原因是产业链价格过快上涨,引发市场对于需求的担忧

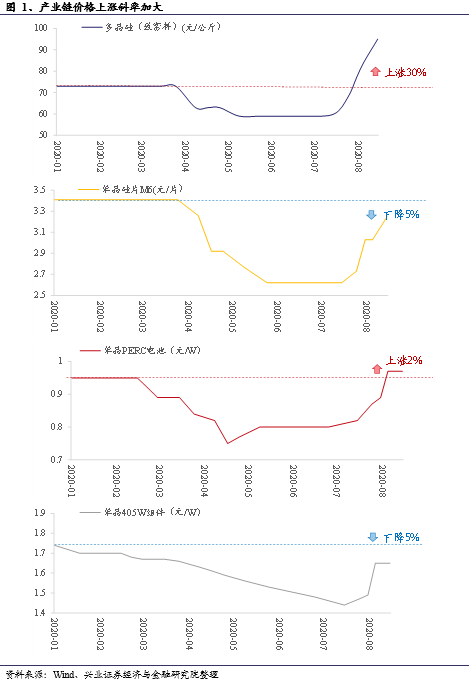

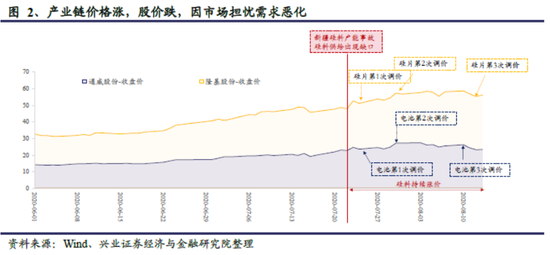

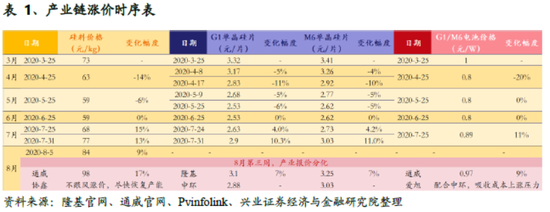

根据我们的调研和路演情况显示,7月光伏股价大幅度上涨,盖因协鑫硅料事故造成短期内硅料价格上涨,市场量价齐升。与此同时,由于下游需求强烈,产业链上演轮番涨价。

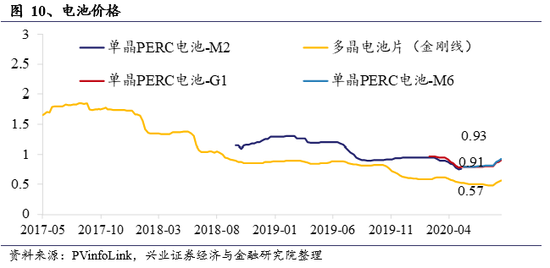

据兴业电新统计,产业链各环节修复至年初价格上限,硅料、电池突破年初价格。7月以来,出硅料外,其他环节属于温和上涨(主要是7月20日,协鑫新疆产能才发生事故),但8月至今,行业龙头引领价格持续攀升,斜率向上加大,引发了市场对于需求恶化的担忧,股价进入调整期。

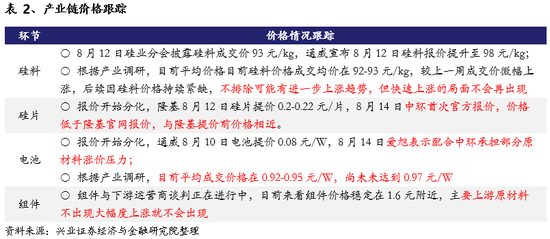

二、近期产业链报价分化,产链价格企稳信号出现,稳定市场预期

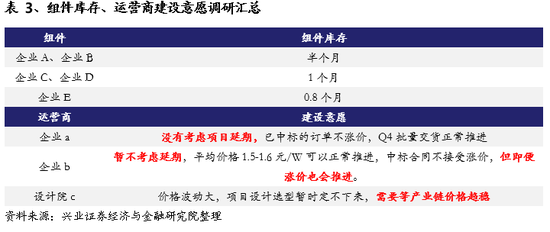

连续的价格波动,确实对于基本面来看也产生了一定的困扰,比如二线组件代工厂停产,组件企业与下游运营商重新谈价,导致部分设计方案悬而未决,电站装机可能略有延后。

进入8月第三周,上游材料价格报价分化,产业链价格有望结束前期混乱的报价局面,产业链价格将逐步企稳,股价预期也将趋于稳定。

三、下游需求刚性,组件企业加紧抢夺稀缺物资,五大四小几乎没有延期并网计划

从需求角度来看,2020年-2021年光伏并网刚性,调研情况来看,央企并无延期并网的打算,主要取决于价格稳定。

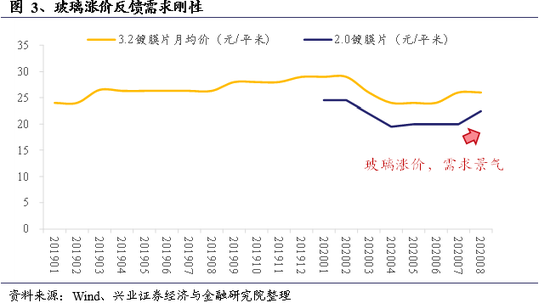

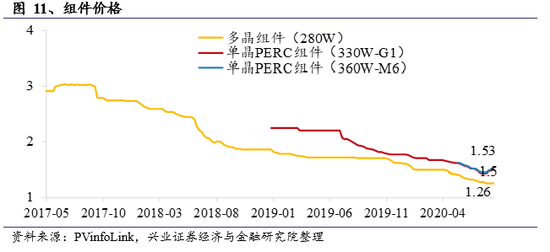

从玻璃和POE胶膜排产稳定程度来看,依然处于供不应求的状态,玻璃价格出现上涨,反映出需求刚性,组件企业加紧备货,且一二线企业价格拉开。

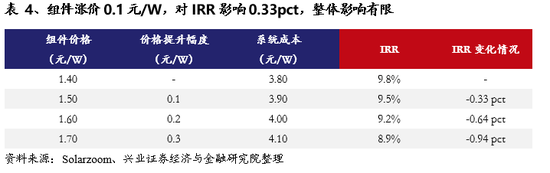

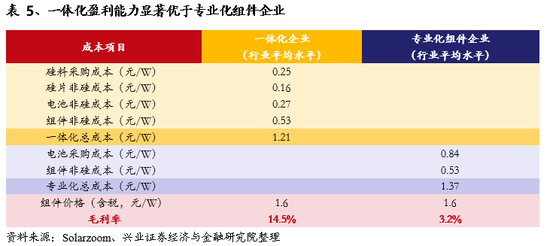

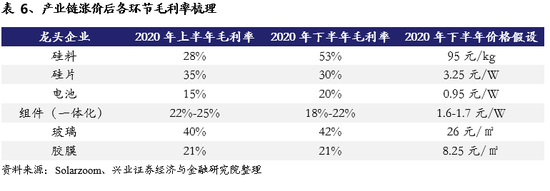

1、组件一线企业一体化战略,拉开与二线专业化组件企业盈利差距。根据当前时点价格测算(硅料95元/kg,电池0.95元/W,组件1.6元/W),一体化组件企业毛利率为14.5%,而专业化组件企业为3.2%。若考虑龙头企业在硅片、电池、组件等非硅成本优势,则龙头组件企业毛利率有望达到15%以上。

2、玻璃、POE胶膜等物资稀缺,价格持续稳定,一线企业加紧备库存抢夺稀缺资源,反馈需求刚性没有问题。

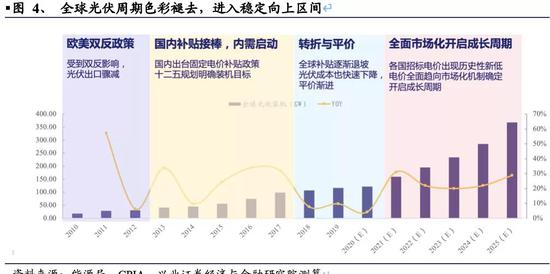

四、需求是决定光伏板块的核心变量,而非价格,看好全球光伏需求进入持续增长区间,行业估值持续提升

历史上来看,光伏板块核心变量是需求,8月以来的价格波动,也反馈的是市场对于需求波动,而非对于价格预期,后续来看,光伏周期色彩褪去,需求持续增长,短期逻辑是产业链价格企稳,市场对于需求的预期即将修复,长期情况是需求进入稳定增长区间,估值中枢将发生上移。

五、总结:预期企稳,板块再启动;成长切换,估值全市场性价比最高

1、 前期因为产业链价格大幅度上涨,市场对于需求的预期进入八月以来开始出现分歧

2、 价格端:8月第三周,产业链报价开始出现分化,价格稳定的信号出现,市场对于需求的判断将发生扭转

3、 需求端:海外需求稳定,国内五大四小没有延期并网打算(即便延期也就是一个季度,并不会影响需求。稀缺物资:玻璃、POE依然供不应求,一线龙头组件企业备库存抢资源备战旺季。

4、 长期看,需求增长波动降低,稳定在20%-25%年化增速区间,储能成为行业新生力量,估值中枢持续提升,光伏板块市场性价比最高。

5、标的:首推隆基股份&通威股份&福斯特(与化工联合覆盖);推荐福莱特、晶澳科技、阳光电源、林洋能源

投资要点

行业投资策略:光伏方面,下半年需求确定性强,产业链价格处于上行周期,继续强推板块,看好通威、隆基、林洋能源等。特斯拉、国内新造车势力、大众MEB等优质供给推动国内下半年C端真实需求环比持续改善,看好特斯拉、大众MEB、CATL、LG产业链。电网数字新基建仍系后疫情时代经济复苏主线,继续推荐新基建龙头标的。

●新能源发电:光伏板块,需求景气叠加供给缺口,以单晶、大尺寸、双面等产品为主供不应求,产业链价格上行,且近2周有望企稳,在不抑制需求的情况下,价格上涨将增厚高效产品龙头公司利润。风电板块,供给端(尤其是整机环节)以内需驱动为主,年内抢装加速进行,电网消纳空间36.7GW超预期抢装规模可期,基本面及业绩确定性高。推荐:通威股份、隆基股份、爱旭股份、大全新能源(海外)、新特能源(海外)、日月股份等。

●新能源汽车:宁德时代围绕主业以证券投资方式对境内外产业链上下游优质上市企业进行投资,总额约190亿,全产业链核心资产布局成产业趋势。欧洲新能源汽车注册量大幅超预期,核心七个国家注册量8.7万,同比增长234%,环比增长20%,主要得益于欧洲逆势增加补贴,驱动消费。国内8月排产如期回暖,中游企业环比增15%-25%,符合市场预期。下半年新能源汽车海内外共振,持续推荐海外供应链以及特斯拉供应链推荐全球供应链核心标的:宁德时代、恩捷股份、璞泰来、宏发股份、当升科技、科达利、先导智能(机械覆盖)等。

●电力设备:7月单月发电量6801亿千瓦时,同比+1.9%,增速同比回落4.6pct;7月单月全社会用电量6824亿千瓦时,同比+2.3%,增速同比回落4.5pct。2020年以来国家电网连续3次上调投资额,预计2020年国网电网投资额将达到4600亿元,同比增速(扣除农网)已接近20%,同时结构优化倾向于高压侧、电力物联网和充电桩。继续首推龙头国电南瑞,建议关注带电作业机器人龙头亿嘉和、电力物联网核心标的国网信通,建议关注特高压弹性标的许继电气、平高电气。

●工业控制:

7月单月固定资产累计投资完成额同比-5.64%,同比下降幅度持续收窄;7月PPI同比下降2.4%,同比-2.1pct,环比+0.6pct,制造业持续回暖。尽管公共卫生事件扰乱了下游行业自动化需求,但国内龙头企业也凭借出色的交付能力及响应速度抢占了部分高端市场份额,加速了进口替代过程,叠加中小企业在冲击下被淘汰,国内工控龙头市场份额快速提升,预计公共卫生事件过后业绩将加速修复。推荐继电器龙头宏发股份、工控龙头汇川技术,建议关注研发能力强、多元化经营的麦格米特。

三句话推荐个股:

隆基股份:硅片行业格局日益清晰,公司毛利率显著高于同行,盈利能力行业领先,贡献本次光伏行业发展前景。

宁德时代:远期全球动力电池望呈现双寡头格局,成长空间广阔。公司深挖成本、技术、客户等护城河,现金流良好,折旧计提谨慎,财务指标健康。

通威股份:硅料格局保障价格体系,公司成本处于第一梯队,进口及落后产能双重替代,叠加技术及资金壁垒,盈利能力处于领先水平。

宏发股份:全球最大的继电器供应商,自主研发能力突出。市场空间快速增长,公司市占率快速提升,传统业务增速稳健。

风险提示:电动汽车政策不达预期的风险;电动汽车产业链价格降幅超预期的风险;光伏、风电装机不达预期的风险;电网投资不达预期的风险等。

报告正文

1、板块行情回顾

1.1、板块行情概述

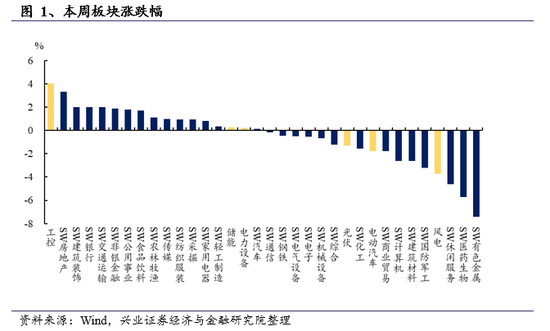

本周上证综指上涨0.18%,创业板下跌2.94%,电力设备新能源行业整体收益率为-0.39%。细分板块来看,光伏、风电、电动汽车、电力设备、工控和储能板块的涨幅分别为-1.30%、-3.73%、-1.78%、0.21%、4.03%、0.25%。

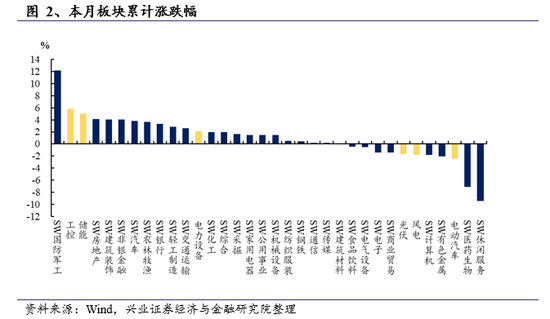

从月度行情来看,本月初至今上证综指上涨1.51%,创业板下跌4.76%,本月光伏、风电、电动汽车、电力设备、工控和储能板块的涨幅分别为-1.64%、-1.78%、-2.46%、2.11%、5.82%、4.99%。

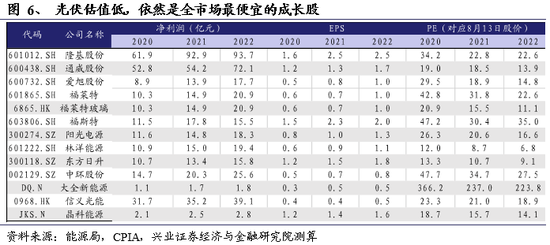

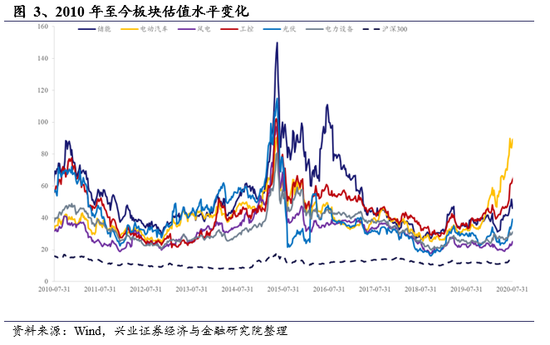

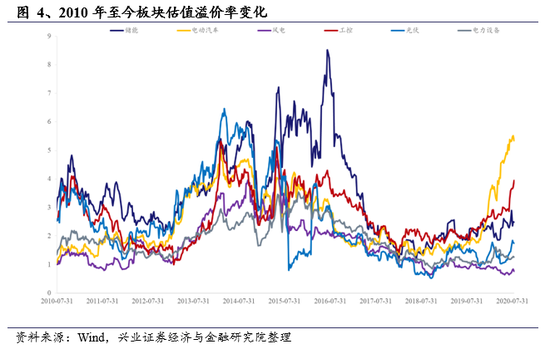

1.2、行业估值比较

截至2020年8月14日,沪深300估值为13.83倍(TTM整体法,剔除负值),储能板块、电动汽车板块、电力设备板块、风电板块、工控板块、光伏板块市估值分别为48.18、87.66、31.29、24.42、68.44、38.03;对于沪深300的估值溢价率分别为2.48、5.34、1.26、0.77、3.95、1.75。

2、行业数据跟踪

●光伏:内需开始释放

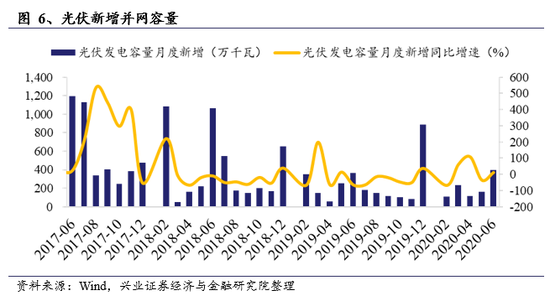

2020年1-6月全国光伏新增装机11.52 GW,同比提升1.1%。国内政策落地,海外需求景气,龙头集中度提升,技术进步成本下降驱动需求。

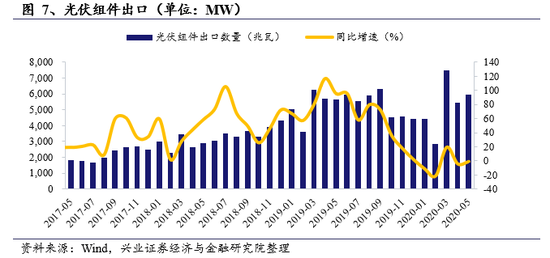

根据Solarzoom数据显示,2020年5月我国组件单月出口规模为5.97GW,同比-0.9%,环比+9.33%,1-5月累计出口规模26.19GW,同比-2.00%。

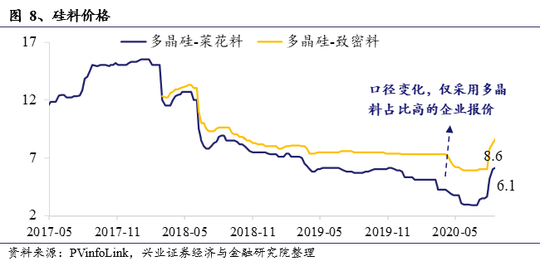

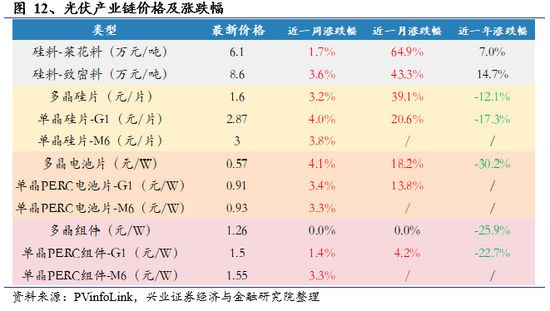

硅料:价格上涨。硅料供不应求,下游担心缺料导致成交价格节节攀升,预计9月是最为短缺的月份。

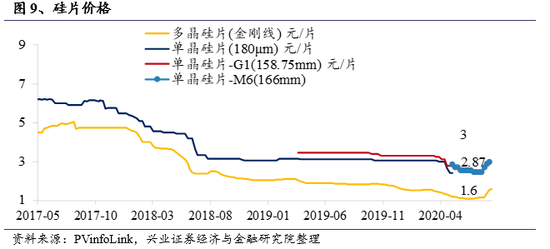

硅片:价格上涨。单晶硅片涨价,隆基再次官宣最新价格,按硅料每涨价3元/kg,硅片上调0.05元/片。

电池:价格上涨。上游涨价,电池企业迅速调价,通威报价从0.89元提升至0.97元,涨幅高达9%。

组件:价格上涨。硅料、硅片、电池一致上调,玻璃、焊带、EVA涨价,组件成本压力大,最新报价上调。

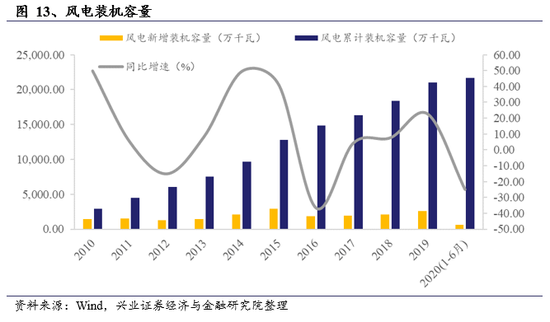

●风电:装机稳步增长,弃风率持续下降

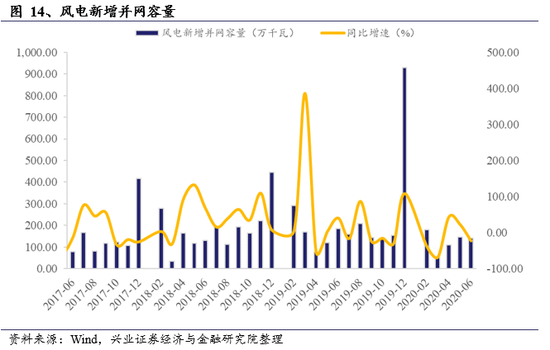

风电2020年1-6月累计并网6.32GW,同比下降25.03%。WoodMackenzie预测2019至2028年间全球累计新增并网装机容量734.5GW,年平均增速为5.5%,其中中国将累计新增并网252.3GW,年平均增长率1.9%,是全球最大的新增容量市场。

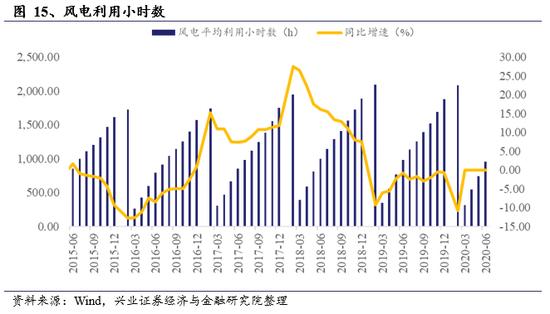

2020年1-6月风电平均利用小时数1123小时,同比下降1.00%,主要是受公共卫生事件的影响。2019年1-9月,全国弃风电量122亿千瓦时,同比减少84亿千瓦时,全国平均弃风率4.2%,弃风率同比下降3.5个百分点。全国弃风电量和弃风率持续“双降”。

●电力设备:电网投资增速下滑

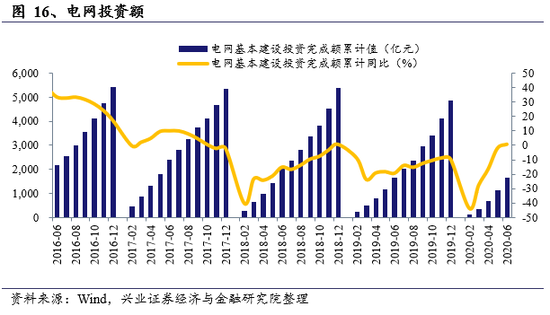

2020年6月电网投资额为523亿元,同比上升7.39%,环比上升12.72%,电网投资增速下滑。

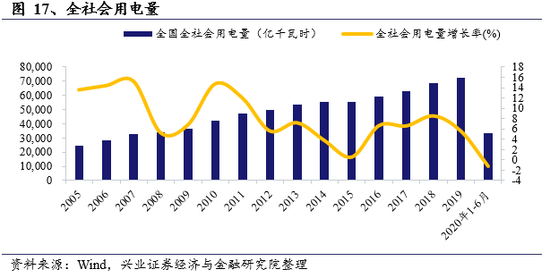

2020年1-6月全社会用电量为3.35万亿千瓦时,同比增速为-1.27%。

2020年1-6月全国累计发电量为3.36万亿千瓦时,同比增速为-0.08%。

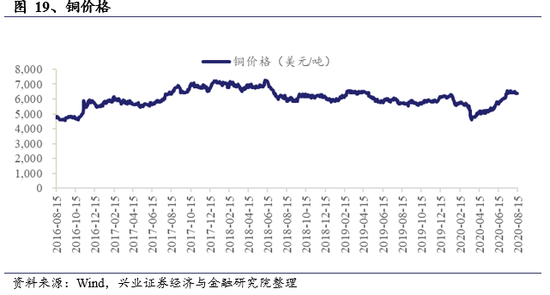

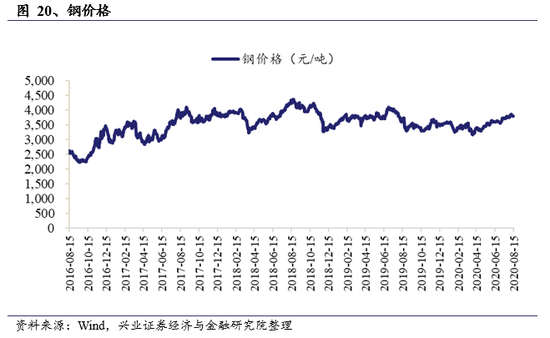

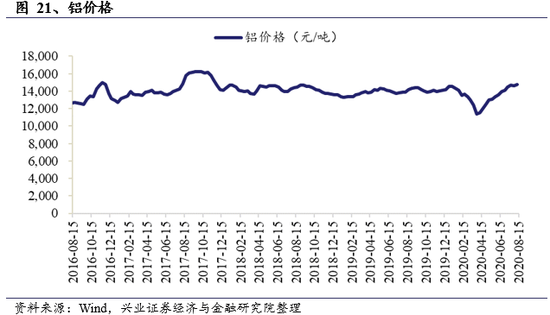

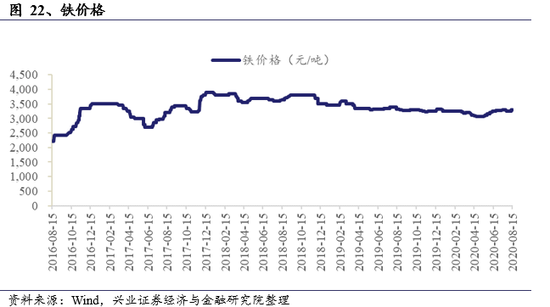

整体看电力设备上游原材料铜、钢、铝、铁价格整体趋稳,一次设备毛利率较为稳定。

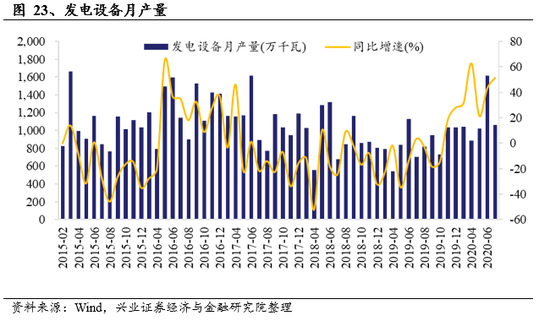

发电设备7月产量为1065.00万千瓦,同比增加51.39%,月产量逐渐回暖。

●新能源汽车:7月产销同比上涨18.8%和13.8%

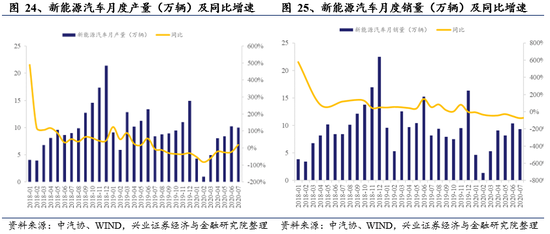

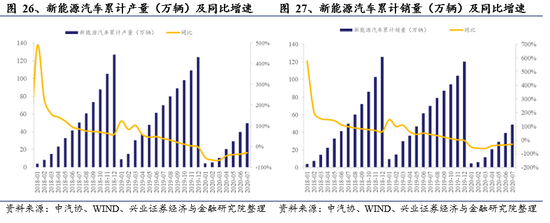

新能源车7月产销为10.0万辆和9.3万辆,同比上涨18.8%和13.8%。产量环比下降2.0%,销量环比下降10.0%。

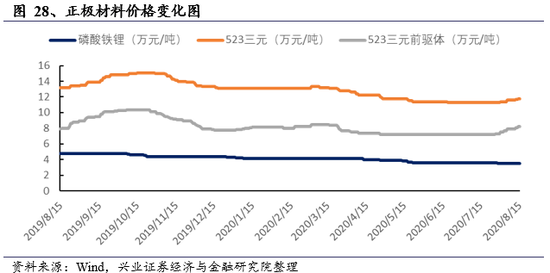

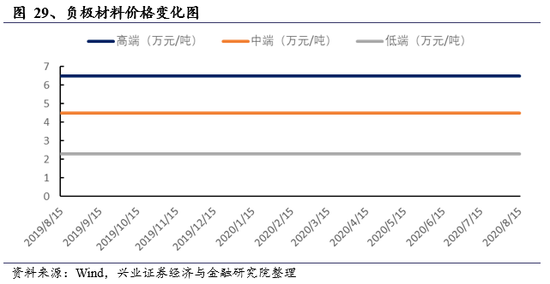

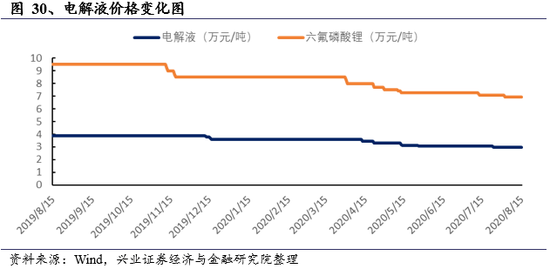

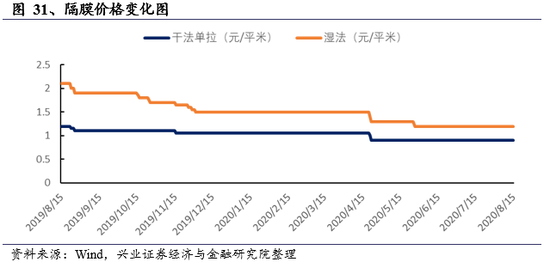

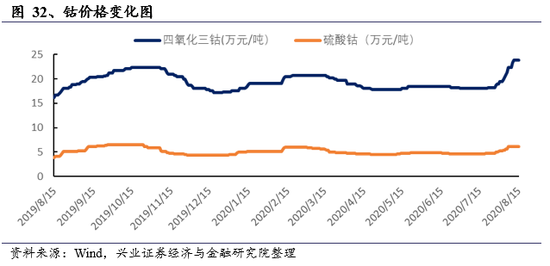

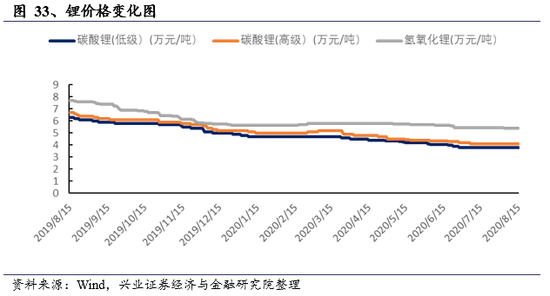

产业链价格方面:正极材料相比上周,三元前驱体和三元正极价格上涨,磷酸铁锂正极价格稳定;钴盐相比上周,四氧化三钴价格上涨,硫酸钴价格保持稳定;锂盐相比上周,氢氧化锂,低、高级碳酸锂价格稳定;电解液相比上周,六氟磷酸锂、电解液价格保持稳定;负极材料相比上周价格保持稳定;隔膜相比上周干法隔膜和湿法隔膜价格保持稳定。

电池材料价格整体处于下降通道,正极材料占比最大,价格下降幅度较大,有利于电池环节成本优化。

●工控:下游制造业复工复产速度加快,工业控制拐点将至

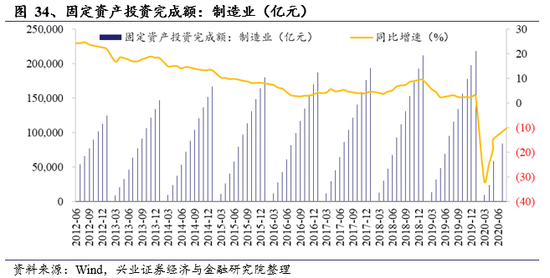

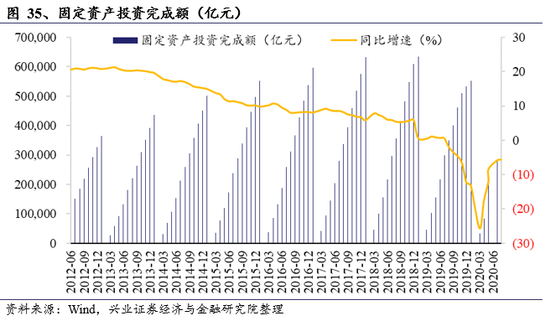

2020年7月制造业固定资产投资完成额103903亿元,同比减少10.2%,固定资产投资完成额329214亿元,同比减少5.64%,固定资产投资完成额是工控行业增长的重要前瞻性判断指标,代表了制造业对新设备的总体需求增速。

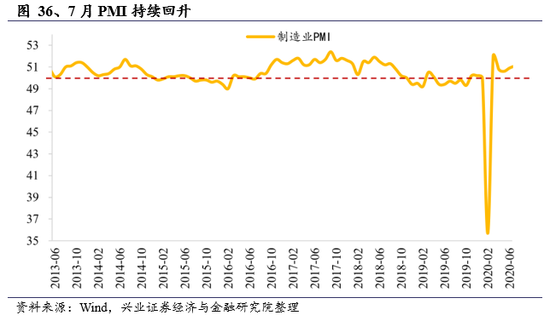

7月制造业PMI为51.1%,同比+2.82%,环比+0.39%,制造业下游企业复工复产速度加快。

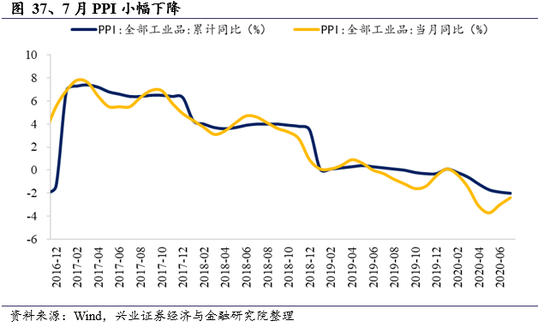

7月PPI同比下降2.4%,增速同比-2.1pct,环比0.6pct,受油价下跌影响下游原材料价格普遍下降。

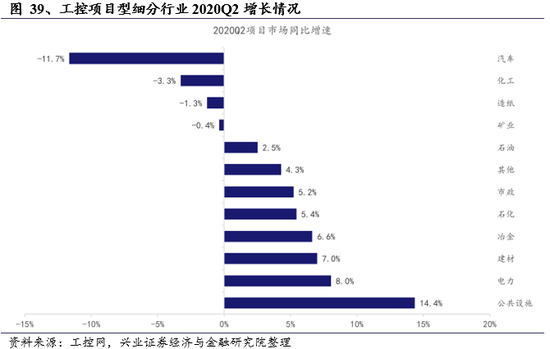

2020Q2国内工业自动化市场规模同比增长6.6%,OEM市场同比增长10.4%,项目型市场同比增长3.0%,三项指标扭负为正。2019年下半年以来国内多项宏观经济指标均显示下游行业有回暖迹象,尽管2020以来的公共卫生事件扰乱了市场预期,但也加速了企业去库存进度,预计后期工业企业需求复苏力度也将加大,同时,叠加2020年以来油价下行带来的原材料成本下行,目前工业控制行业拐点已至。

3、行业点评

3.1、欧洲诸国7月电车同比持续高增长,全年有望超110万

事件:2020年7月,欧洲各国电车同比持续高增长,疫情影响式微。德国、法国、英国、挪威、葡萄牙、瑞典、意大利七国2020年7月新能源汽车注册量8.7万,环比上升20%,同比上升229%,渗透率为10%(含纯电动和插电混动)。

点评:

1、驱使因素:补贴政策仍是强有力的销量驱动因素。在德国补贴政策7月1日正式开启的驱动下,德国7月新能源汽车注册量爆发,超出市场预期,达到3.6万辆,环比激增93%,几乎翻倍,同比大幅上升289%,继续维持高增长。同时,法国、英国等其他欧洲国家的新能源汽车注册量在补贴政策激励下也非常可观。

2、销量预测:随着欧洲诸国补贴新政的落地,其他国家类似的冲量情形也将会出现,预计欧洲整体新能源汽车当月销量有望突破11万辆,8月将保持高增长节奏,提升此前欧洲全年销量预期85万辆至110+万辆。

投资建议:推荐LG产业链-特斯拉产业链-大众MEB产业链,推荐各环节龙头企业,宁德时代、恩捷股份、璞泰来、当升科技、宏发股份,建议关注科达利等。

风险提示:欧洲新能源汽车销量不及预期,疫情恢复不及预期。

3.2、特斯拉、大众MEB双星闪耀,优质供给造黄金时代

点评:

1、总览:全球新能源汽车三大核心地区:中国、欧洲、北美。中国新能源汽车销量体量位居全球第一。;欧洲新能源汽车即将放量,增速最高;北美新能源汽车主要依靠特斯拉产品力驱动。

2、中国:体量全球最大,产品百花齐放。产销方面,2020年产销预计120万辆,体量最大,下半年迎接高增长;2025年产销预计484万辆(乘用车),2020-2025年复合增速34%;政策方面,双积分整体压力较大,车企压力在消化CAFE负积分,且出现结构性短缺;上汽集团、一汽集团、东风集团压力较大;车型方面,2020H2新车型持续投放,以比亚迪汉、宋PLUS、蔚来EC6、大众ID.4(投产)为代表的车型相继投放市场。

3、欧洲:增速全球最快,车企积极备战。产销方面,2020年产销预计90万辆,下半年持续高增长;2025年产销预计487万辆,2020-2025年复合增速40%,为全球最高;政策方面,碳排放法规要求极其严格,车企面临巨额罚款压力;其中以大众、PSA、戴姆勒等车企降排压力较大,提升新能源产销动力较强;车型方面,新车型密集上市,2020H2-2021年超过25款新车投放市场。

4、北美:特斯拉产品驱动市场,产销稳步提升。产销方面,2020年产销预计35万辆,下半年迎接高增长;2025年产销预计202万辆,2020-2025年复合增速32%;政策方面,CAFE积分压力整体较小,新能源汽车快速提升主要依靠以特斯拉为代表的电动、智能化的产品车型方面,特斯拉Model Y产能爬坡,皮卡Cybertruck、重卡Semi投产,驱动新能源市场放量

投资建议:持续推荐特斯拉产业链、大众MEB供应链,动力电池推荐宁德时代供应链以及LG化学供应链,核心推荐标的:宁德时代、恩捷股份、璞泰来、宏发股份、科达利,关注石大胜华。

风险提示:新能源汽车总体产销不达预期风险、大众MEB新车型产销不达预期风险、特斯拉产能投放不达预期风险、新能源汽车政策不达预期风险。

4、公司新闻及点评

无

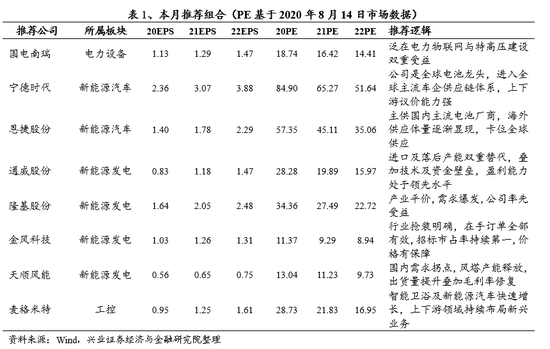

5、本月推荐组合

●国电南瑞:公司系智能电网及电网信息通讯自主可控核心资产,当前电网投资结构性变化趋势明确,国电南瑞所属细分赛道投资额占比提升,受益电力物联网建设启动,公司电力信通业务订单增长,预计将带动公司估值提升。我们预计公司2020-2022年EPS分别为1.13、1.29和1.47元,对应2020年8月14日收盘价的PE分别为18.74、16.42和14.41倍,维持买入评级。

●宁德时代:公司是电池龙头、全球供应主线。目前新能源乘用车核心驱动力切换,运营需求提升明显,且自发性需求崛起,中长期需求无缝衔接,现阶段是基本面底部。我们预计公司2020-2022年EPS分别为2.36、3.07和3.88元,对应2020年8月14日收盘价的PE分别为84.90、65.27和51.64倍,维持审慎增持评级。

●隆基股份:单晶性价比凸显,中短期硅片供需偏紧,组件海外需求超预期。公司产能稳步扩张,市占率提升,叠加非硅成本持续下降,引领平价。产业平价,需求爆发,公司率先受益。我们预计公司2020-2022年EPS分别为1.64、2.05和2.48元,对应2020年8月14日收盘价的PE分别为34.36、27.49和22.72倍,维持审慎增持评级。

●金风科技:风机在手订单创新高,市占率进一步提升;风场规模有序扩张,利用小时提升显著;同时,公司运维服务订单饱和,进入放量增长期。我们预计公司2020-2022年EPS分别为1.03、1.26和1.31元,对应2020年8月14日收盘价的PE分别为11.37、9.29和8.94 倍,维持审慎增持评级。

●天顺风能:风塔短期盈利承压,长期产能释放盈利修复;运营规模有序扩张,在手项目充足并网增长;叶片投产爬坡完毕,产销增长主营业务协同。我们预计公司2020-2022年EPS分别为0.56、0.65和0.75元,对应2020年8月14日收盘价的PE分别为13.04、11.23 和9.73 倍,维持审慎增持评级。

●通威股份:硅料格局保障价格体系,公司成本处于第一梯队,进口及落后产能双重替代,叠加技术及资金壁垒,盈利能力处于领先水平。电池成本优势显著,高效产品溢价,盈利能力超预期。我们预计公司2020-2022年EPS分别为0.83、1.18和1.47元,对应2020年8月14日收盘价的PE分别为28.28、19.89和15.97 倍,维持审慎增持评级。

●恩捷股份:国内湿法隔膜行业普遍处于亏钱的情况下,公司依靠产能、工艺、客户优势,严控成本,实现超过40%的净利润率,龙头地位凸显。公司主供国内主流电池厂商,同时海外供应体量逐渐显现,卡位全球供应,维持推荐评级。我们预计公司2020-2022年EPS分别为1.4、1.78和2.29元,对应2020年8月14日收盘价的PE分别为57.35、45.11和35.06 倍,维持审慎增持评级。

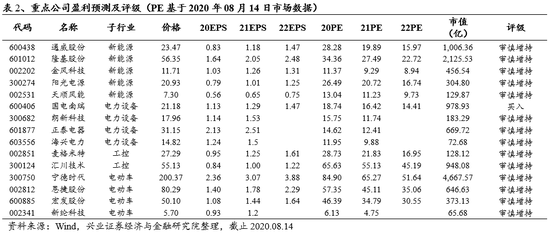

6、重点公司盈利预测与评级

下表为兴业证券电力设备新能源组核心推荐及重点关注的A股上市公司及其盈利预测情况。

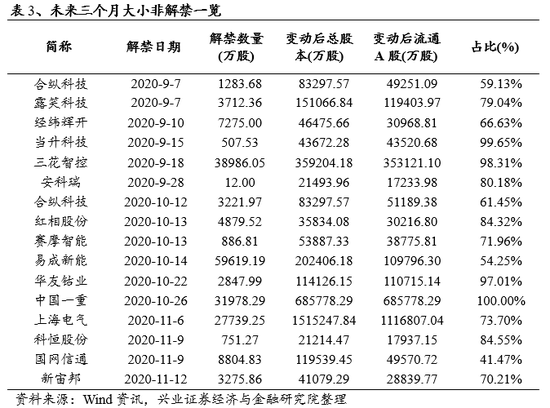

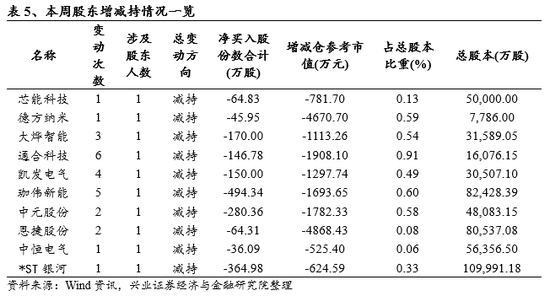

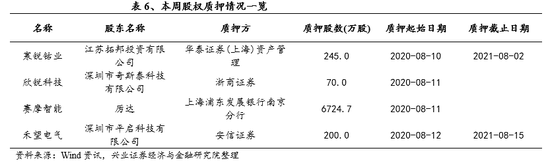

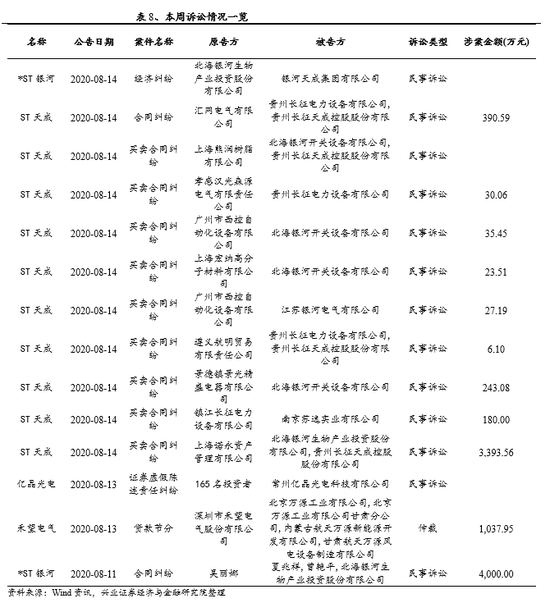

7、公司行为统计

8、风险提示

光伏板块:

光伏新增装机不及预期、限电改善不及预期等。

新能源发电板块:

光伏装机不及预期;国际摩擦加剧;原材料价格大幅波动;弃风限电恶化;风电装机不及预期;钢价大幅波动;汇率波动等。

电力设备板块:

电力物联网建设不及预期;电网投资不及预期;宏观经济增速不及预期;原材料价格上涨风险;市场竞争加剧等。

电动汽车板块:

电动汽车产业链价格下降幅度超预期的风险;动力电池技术发展低于预期的风险;新能源汽车产销不达预期风险等。

工控板块:

工控下游需求不及预期;自动化设备渗透率不达预期的风险;海外市场拓展不及预期;市场竞争加剧导致毛利率下滑;原材料价格上涨风险等。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国