原标题:伟创电气IPO:子公司亏损,资产负债率高企埋“暗雷”

来源:核心价值发现者

近日,伟创电气在上交所递交招股书,拟在科创板上市。然而较高的资产负债率以及亏损的子公司都表示着伟创电气“危机四伏”。

近日,苏州伟创电气科技股份有限公司(以下简称“伟创电气”)向上海证券交易所递交了招股书,申请在科创板上市。

据悉,伟创电气拟发行4000万股,占发行后总股本的25%,由国泰君安证券保荐。预计募集资金3.63亿元,主要用于苏州二期变频器及伺服系统自动化生产基地建设项目、苏州技术研发中心建设项目以及补充流动资金。

伟创电气的IPO之路仍然不能打“安全牌”,较高的资产负债率以及亏损的子公司都表示着伟创电气“危机四伏”。针对上述问题,发现网向伟创电气公开邮箱发送采访函请求解释,然而截至发稿,伟创电气并未给出合理解释。

利润“过山车” 子公司亏损

据公开资料显示,伟创电气成立于2013年,主营业务为变频器、伺服系统与运动控制器等产品的研发、生产及销售。其产品包括0.4kW至1200kW的变频器、50W至55kW的伺服系统、运动控制器、PLC和HMI,产品广泛应用于起重、矿用设备、轨道交通、机床、压缩机、塑胶、光伏供水、建材、机器人/机械手、印刷包装、纺织化纤、冶金、市政、石油、化工等行业。

2017-2019年,伟创电气的营业收入分别为3.23亿元、3.57亿元和4.46亿元,2018年和2019年的同比增长率分别为10.56%和25.01%,报告期内伟创电气的营业收入处在不断上涨的趋势。

再看利润方面,报告期内伟创电气的扣非净利润分别为2500.88万元、1051.05万元和5943.18万元,2018年和2019年的同比增长率分别为-57.97%和465.45%,虽然营业收入在不断上涨,但是2018年伟创电气的扣非净利出现了大幅度的下滑。

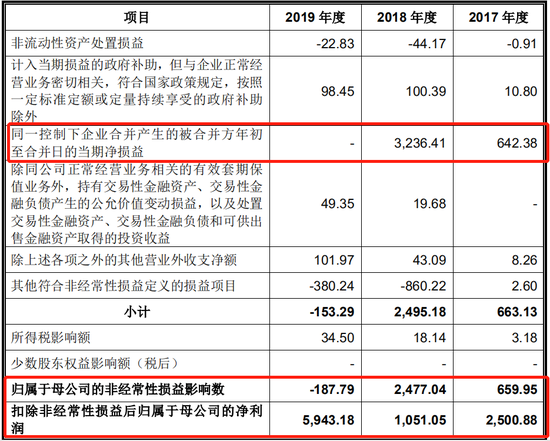

由此可见,伟创电气的扣非净利润并不那么稳定。对此,伟创电气在招股书中表示到,2017-2019年,公司非经常性损益分别为659.95万元、2477.04万元和-187.79万元,占同期公司净利润比例分别为20.88%、70.21%和-3.26%,因此公司的扣非净利润有所下滑。

来源:招股书

不仅扣非净利润出现了大幅度的波动,伟创电气的子公司的营业状况也不容乐观。据招股书披露,伟创电气拥有1家分公司,为深圳分公司;拥有2家全资子公司,分别为诚荟创及伟创印度。

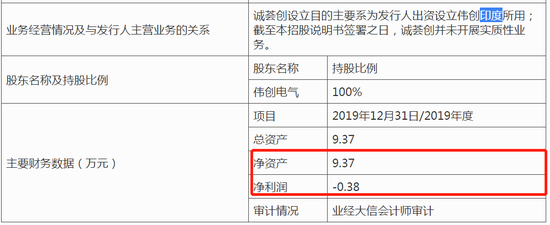

其中,子公司诚荟创成立于2018年,设立目的主要系为伟创电气出资设立伟创印度所用。然而截至说明书签署之日,诚荟创并未开展实质性业务。诚荟创在2019年的净资产资产仅为9.37万元,净利润为-0.38万元。

来源:招股书

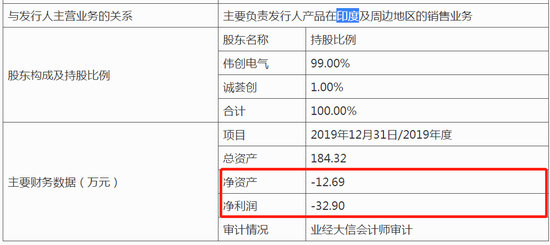

另一家子公司为伟创印度,该公司成立于2019年,主要负责伟创电气产品在印度及周边地区的销售业务。截至2019年末,伟创电气的净资产为-12.69万元,净利润为-32.90万元。由此可见伟创电气的两家子公司的处在亏损的状态。

来源:招股书

值得注意的是,伟创电气的子公司均在申报IPO前的三年内成立。有专业人士分析到,某些公司会在IPO前注册大量子公司,来转移母公司的财务风险。而伟创电气这种注册不久并且还亏损的子公司,无疑是给伟创电气埋下了一颗“暗雷”。

应收账款较高,资产负债率高企

在子公司亏损的危机下,伟创电气还承担着应收账款较高带来的压力。

据招股书披露,2017-2019年,伟创电气的应收账款余额分别为1.14亿元、1.12亿元和1.14亿元,占营业收入的比例分别为35.34%、31.42%和25.66%,虽然占营业收入的比例有所下滑,但是应收账款余额仍然保持了较高的水平。

此外,伟创电气的应收账款周转率(次/年)分别为3.31、3.39和4.22,低于同行业可比上市公司。众所周知,应收账款周转率表示着公司从获得应收账款的权利到收回款项、变成现金所需要的时间。也就是说,较高的应收账款给伟创电气带来了一定的资金变现压力。

来源:招股书

而这一点也体现在伟创电气的现金流上。2017-2019年,伟创电气经营活动产生的现金流量净额分别为-1038.15万元、4754.30万元和7084.20万元,呈现“过山车”式的波动。

有专业人士表示,较高的应收账款给伟创电气带来了一定的风险。一旦应收账款难以回收,形成坏账,那么伟创电气的现金流势必会受到波及,从而给公司的生产经营带来一定的影响。

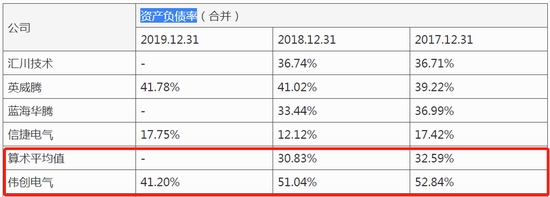

此外,2017-2019年,伟创电气的负债合计分别为2.00亿元、2.13亿元和1.86亿元,同期资产负债率分别为52.84%、51.04%和41.20%,并且远远高于同行业可比上市公司资产负债率算术平均值。

来源:招股书

对此,伟创电气在招股书中表示到,资产负债率高于同行业公司,主要原因系公司融资渠道较少,主要依赖于金融机构贷款,因此资产负债率较高。同行业可比上市公司可通过股权融资方式补充资本金,提升偿债能力。因此公司的资产负债率高于同行业可比上市公司。

有专业人士表示,债务上的压力好似一座山压在了伟创电气的肩膀上,而不乐观的业绩则是一颗“暗雷”埋在山脚,伟创电气面对危机四伏的局面,今后的路还是不好走。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国