原标题:中瓷电子IPO:应收账款过高,毛利率持续下滑

来源:核心价值发现者

近期,中瓷电子披露了IPO文件,但是应收账款过高、研发投入与获利比例不匹配和毛利率持续下滑等问题仍然需要引起关注。

2020年5月15日,河北中瓷电子科技股份有限公司(以下简称“中瓷电子”)披露了公开发行股票招股说明书。

招股书显示,中瓷电子拟发行股票数量不超过2666.67万股,由中航证券保荐。募集资金主要用于消费电子陶瓷产品生产线建设项目、电子陶瓷产品研发中心建设项目和补充流动资金项目。

招股书中存在的一些问题例如应收账款过高,毛利率持续下滑等等,可能仍然需要引起关注。对此,发现网向中瓷电子公开邮箱发送采访函请求解释,然而截至发稿,中瓷电子并未给出合理解释。

应收账款过高,存坏账风险

据公开资料显示,中瓷电子是一家从事电子陶瓷系列产品研发、生产和销售的公司。主要产品包括光通信器件外壳、无线功率器件外壳、红外探测器外壳等产品。

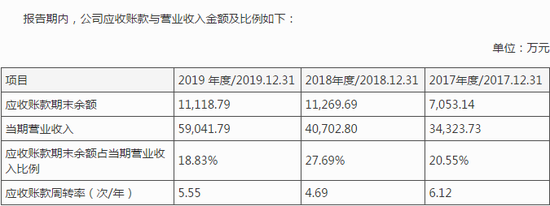

2017年-2019年,中瓷电子的营业收入分别为3.43亿元、4.07亿元和5.90亿元,营业收入处在逐渐上涨的趋势。同期应收账款期末余额分别为7053.14万元、1.13亿元和1.11亿元,占当期营业收入比例分别为20.55%、27.69%和18.83%。2019年,中瓷电子的应收账款余额虽相较于2018年有所下降,但是其本身的庞大基数仍然给公司带来了较大的风险。

图片来源:招股书

针对2018年应收账款大幅上涨的原因,中瓷电子表示,2018年第四季度公司销售额大幅增加导致当年期末应收账款余额增幅较大。并且由于公司收入规模逐渐扩大,应收客户货款增加,因此公司应收账款余额随营业收入的增长而上升。

专业人士分析指出,中瓷电子应收账款金额较大,占营业收入比重相对较高。如果客户付款能力发生不利变化,很可能会造成公司的应收账款无法收回,形成坏账,严重的或将导致资金链断裂。

毛利率持续下滑

在应收账款不断上涨的同时,中瓷电子还面对着毛利率下滑的风险。

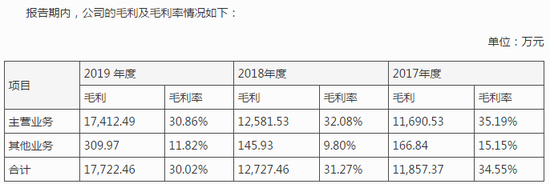

据招股书披露,2017年-2019年,中瓷电子的毛利分别为1.18亿元、1.27亿元和1.77亿元,毛利率分别为34.55%、31.27%和30.02%,毛利率呈现持续下降的趋势。

(图片来源:招股书)

中瓷电子在招股书中表示,随着电子产品更新加快,现有产品毛利率水平将呈下降趋势。此外,公司产品种类较多,销售结构可能随市场需求变化而出现调整,导致公司综合毛利率下降。

发现网注意到,中瓷电子的毛利率下滑与可能原材料价格的波动有关。电子陶瓷行业的上游行业主要涉及氧化铝粉、陶瓷粉料、氮化铝粉和稀土化工材料等资源类产业。受需求拉动及通货膨胀等因素影响,部分有色金属和化工材料的价格走高,对电子元件行业的产品成本构成一定的压力。

以氰化亚金钾为例,2019年氰化亚金钾19.64万元/千克,相较于2017年的16.40万元/千克,每千克上涨了3.24万元,因此原材料价格的大幅度上涨会提高中瓷电子的经营成本,从而导致毛利率的下滑。

(图片来源:招股书)

不仅如此,随着物价的上涨,中瓷电子的劳动力成本也在逐步提升。2017年-2019年,中瓷电子的员工人数分别为173人、181人和317人。其整体用工需求伴随着生产经营规模的扩大相应增长。除此之外,中瓷电子还还通过劳务外包的方式补充了工人数量,以保障生产经营的正常开展。

专业人士指出,职工数量不断上涨表明了中瓷电子的生产规模在不断扩大,然而光鲜背后总有阴影,劳动力成本的不断上升也为中瓷电子带来一定的资金压力。如果公司的经营效率难以抵消人工成本的上升,那么中瓷电子的毛利率很有可能进一步下滑。

上市是每一家公司所希望达成的一个目标,但是打铁还需自身硬,上市前做好万全的准备,才是稳妥之举。中瓷电子应收账款较高和持续下滑的毛利率,都是其上市路途中的隐患。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国