刚刚,蚂蚁集团招股书披露了这些重要细节……

来源:上海证券报

温婷

他来了,他来了!

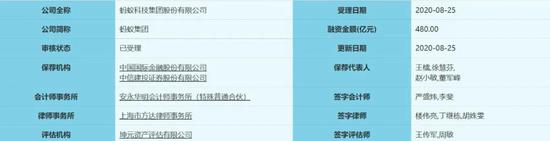

8月25日晚间,上交所受理蚂蚁科技集团股份有限公司(简称“蚂蚁集团”)科创板上市申请,公司拟募资480亿元,用于进一步支持服务业数字化升级做大内需,加强全球合作并助力全球可持续发展,以及支持公司加大技术研发和创新等。

中金公司、中信建投为公司保荐机构。同日,港交所官网信息显示,蚂蚁集团已向港交所递交上市申请。

招股文件显示,蚂蚁集团拟在A股和H股发行的新股数量合计不低于发行后总股本的10%,发行后总股本不低于300.3897亿股(绿鞋前),意味着将发行不低于30亿股新股。

本次A股发行可引入绿鞋机制,超额配售权最高不超过15%。

4大项目募资480亿元!

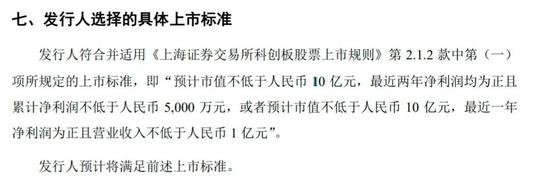

有意思的是,蚂蚁集团本次科创板IPO选取的是财务要求相对较低的第一项指标。

上半年赚了212亿

据招股书材料,蚂蚁集团的实际控制人为马云,此外持股5%以上的股东还包括杭州君瀚股权投资合伙企业(简称“君瀚”)、杭州君澳股权投资合伙企业(简称“君澳”),二者的持股比例分别为29.86%和20.66%。

早在2018年2月,阿里宣布通过一家中国子公司入股并获得蚂蚁集团33%股权,根据双方协议安排,入股后,蚂蚁金服无需再每年向阿里巴巴支付37.5%的税前利润。

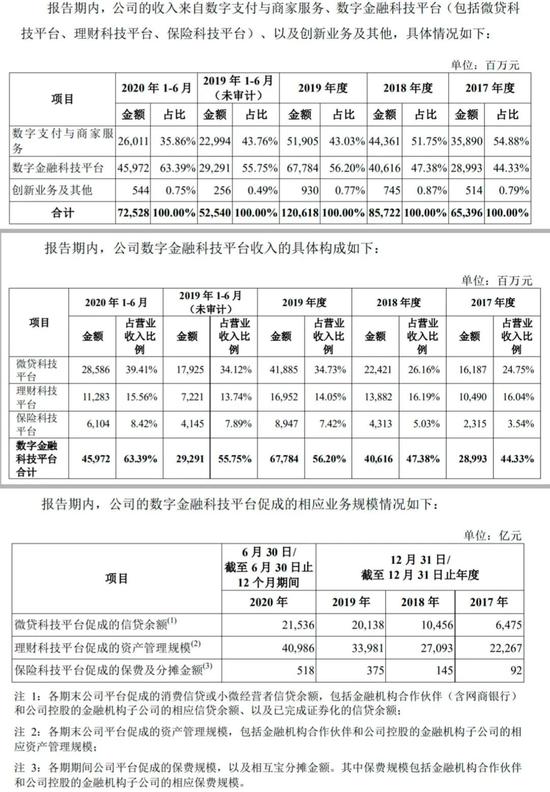

招股文件显示,蚂蚁集团2019年全年营收1206亿元,净利润为180.7亿元;2018年营收为857.22亿元。今年1-6月,蚂蚁营收725亿元,其中数字金融科技服务收入占比超六成。上半年,公司净利润超过212亿元!

招股文件披露,支付宝APP服务超过10亿用户和超过8000万商家,合作金融机构超过2000家,为全球最大的生活服务/商业类APP。按规模计,蚂蚁集团是中国最大的数字支付提供商和领先的数字金融平台,截止2020年6月30日的12个月内,在国内的总支付交易规模达到118万亿元,微贷科技平台促成的贷款余额与理财科技平台促成的资产管理规模分别达到2.1万亿元和4.1万亿元。

蚂蚁生态大解析

蚂蚁并非“一个人在战斗”,而是集团作战,已构筑起一个充满活力的生态系统。

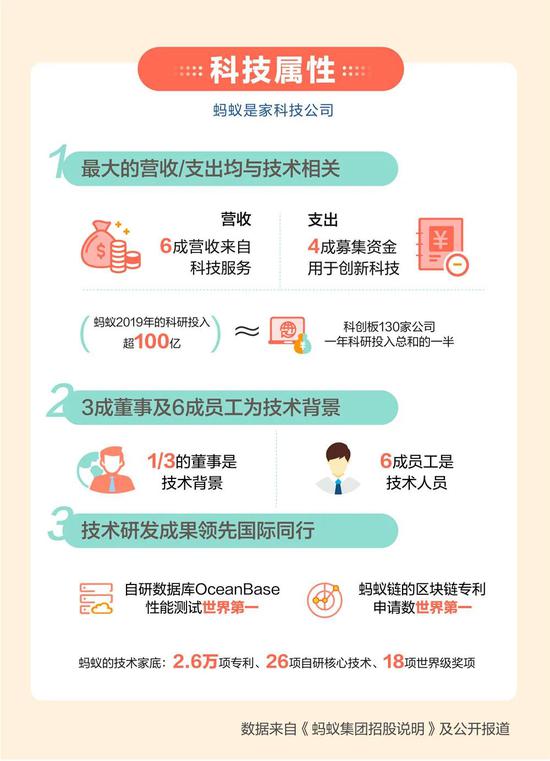

数据显示,蚂蚁集团的营收总共有数字支付与商家服务、数字金融科技服务、创新业务及其他三大门类构成,2020年1-6月三大项占比分别为35.86 %、63.39%和0.75%。蚂蚁在数字金融领域采取的是开放平台策略,通过为金融机构输出技术服务获得收入,因此和蚂蚁链等创新业务这两大类,均属于技术收入。两项合计,蚂蚁来自科技服务的收入超过64%。

招股书还显示,公司的蚂蚁链是全球区块链技术引领者。

取名蚂蚁:小,即是美好

对了,你或许要问:为什么叫蚂蚁集团?招股书也说了:

“我们将公司命名为‘蚂蚁’,是因为始终相信:小,即是美好;小,蕴含力量。”

延伸阅读

蚂蚁成立里程碑:

蚂蚁上市大事记:

8月14日,浙江证监局官网公示了蚂蚁集团辅导备案文件,确认蚂蚁正在接受辅导机构中金公司、中信建投的上市辅导,备战科创板上市

8月21日,证监会官网显示,关于蚂蚁集团的《股份有限公司境外首次公开发行股份(包括普通股、优先股等各类股票及股票的派生形式)审批》已接收材料。

8月24日,证监会浙江监管局网站公示了蚂蚁集团辅导验收申请材料,中金及中信建投均已完成对蚂蚁集团的上市辅导。

8月24日,证监会受理蚂蚁集团境外首次公开发行股份审批材料。

8月25日,上交所受理蚂蚁集团科创板上市申请。同日,港交所官网信息显示,蚂蚁集团已向港交所递交上市申请。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国