原标题:美联储巨量宽松向最富裕600人转移了美国3.3%的GDP?近一半美国人增加储蓄,料继续打压消费前景

来源:汇通网

美联储和其他主要央行正在从事历史上最大和最严重的财富转移——而疫情无疑加剧了这一状况。

尽管美联储为首的央行声称量化宽松以及政府层面上大规模的财政刺激将会拯救经济。但是在现实中,它加速了资本从公众流向富人的口袋。数据显示,在疫情期间,美国最富裕的600人获得了相当于3.3%美国全年GDP的资产增值。

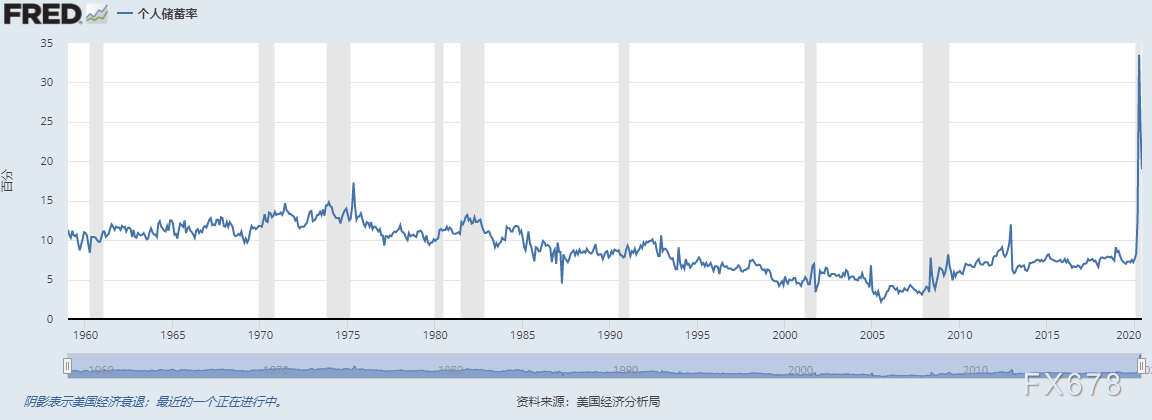

随着救助方案迟迟未能出台,同时美联储的印钞导致普通消费者的实际购买力进一步下滑,因此相当一部分消费者将资金储蓄起来以防止不时之需,近一半的美国民众表示他们增加了储蓄,减少了消费。

考虑到消费对于美国经济贡献率高达68%,随着储蓄率上升以及8月消费者信心跌至6年低位,这可能会进一步打击美国的经济复苏前景,导致资金进一步流入黄金等避险资产中。

美联储的资金主要流向了股市

随着流动性的激增,各国立法机构也加入了自己的紧急措施。仅在美国,CARES法案就向系统中注入了近3万亿美元的财政刺激资金,而且很可能很快还会再注入1-3万亿美元,具体取决于哪个党派的法案获得通过。

尽管有这些惊人的数目,但是流入普通美国家庭的钱少得可怜,而且正在枯竭,尤其是在7月末救助方案到期后。

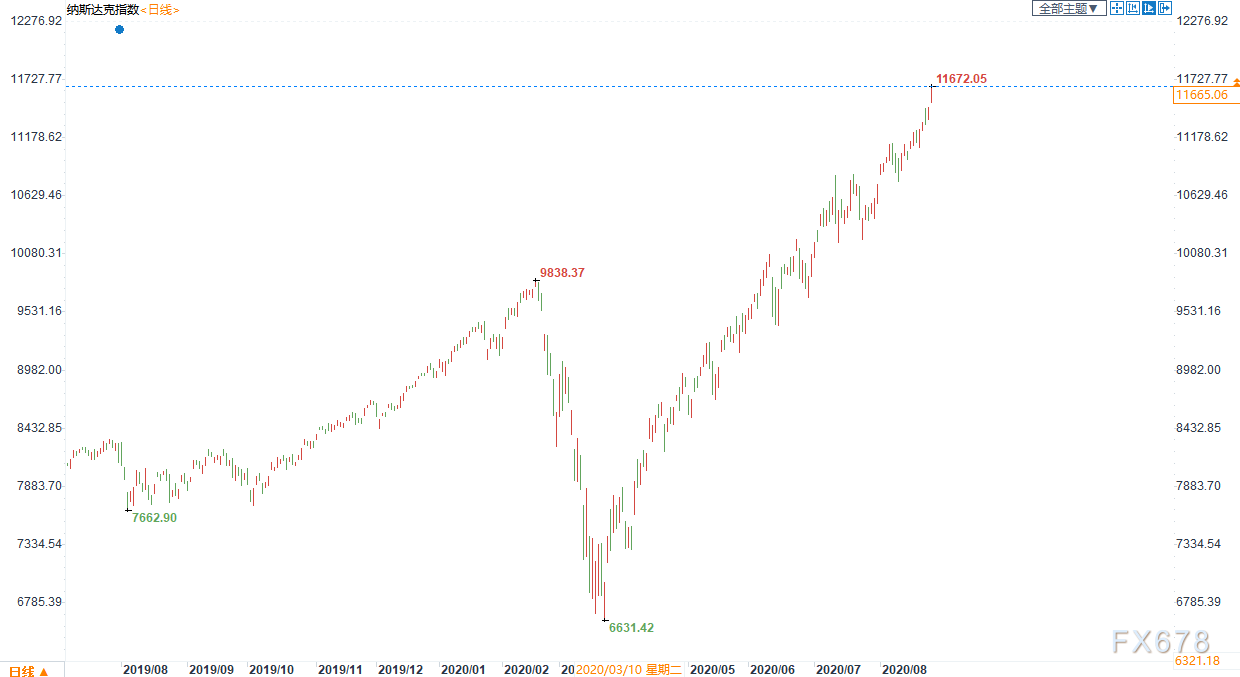

相反,这些数万亿美元大部分都进入了公司的金库和股价中。我们看到了自3月份经济低迷以来,金融市场历史上最快、最极端的v型复苏。尽管疫情对全球经济造成了巨大冲击,但主要股指目前已回升至历史最高水平,

标普500

和纳指均创出历史新高,尤其是纳指迄今为止已经39次刷新纪录高位。

但是正如上面提到的,大部分资金都流入股市和公司账户,公司所有者即那些富裕的人反而成为了最大的受益者。因为在美国84%的股票是由最富有的10%的家庭拥有的。

简而言之,美联储继续巨量的宽松确实使美国经济逐渐摆脱了困境,但主要是最富裕的那部分人。

最富裕的600人通过美联储印钞获得了相当于九千人一年的收入

克里斯·马腾森罗列了下面的一些数据作为观点的依据。

在2020年3月到4月之间,美联储给美国亿万富翁的财富增加了惊人的2820亿美元——但这还不够。

所以美联储继续印钞,购买越来越多的金融资产,包括公司债券等未曾涉足的资产——当然——这仍然主要是由很富有的人持有。

到2020年5月,亿万富翁的财产增加额达到了4340亿美元,但是即便如此,美联储还是加码印钞,到6月时,总金额已达5830亿美元。到7月,进一步达到了6370亿美元。

考虑到美国GDP在2020年第二季度下降了-32.9%,这相当于美联储将美国全部产出的3.3%捐给了亿万富翁。

做个简单的换算,这相当于将1.6亿劳动人口全部经济产出的3.3%交给大约600个人,相当于让这600名亿万富翁每人获得9020人的全年产出。

所以美联储正在做的事情会产生巨大的系统性风险,很可能会加剧经济发展的失衡。市场的共识是美联储持续印钞只会加剧美国经济面临的困境,而且这一行为持续的时间越长,对于经济的损害将越发不可逆。

所以美联储确保了疫情期间富裕人口的经济条件改善,对于其他人而言可能反而是长达数年的萧条。

消费信心重挫+储蓄率上升,消费疲软料持续,打压美国经济复苏前景

本周二的数据似乎已经反映了市场的疑虑。8月份美国消费者信心的降幅超过预期,降至2014年以来的最低水平。世界大型企业研究会的报告显示,8月份美国消费者信心指数连续第二个月下降,从7月份的91.7下降到84.8。消费信心急速恶化,凸显了市场对于当前情况改善的悲观预期。

由于美国是一个消费型的国家,消费对于美国的经济贡献率高达68%,一旦普通消费者大幅缩减了消费的需求将会导致经济复苏停滞甚至进一步陷入衰退。

据报道,疫情期间半数美国人存钱超过以往水平,暗示美国消费市场有进一步恶化的迹象。

数据显示,自新疫情暴发以来,尽管金融危机迅速蔓延,失业率居高不下,但仍有半数美国人存下更多钱或者削减债务。美国公共事务研究中心最近进行的一项民调发现,45%的美国人表示他们比往常在银行存了更多钱,26%的人说他们偿还债务的速度比疫情暴发前更快。

数据还显示,今年2月以来,美国人的银行存款增加了1.3万亿美元,增幅达56%。大约三分之二的受访者说,他们在疫情期间的开支比平常要少,原因是创纪录的失业率以及今年春天商店和餐馆大规模关门。调查发现,近四分之一的美国人说,由于疫情造成的财政紧张,他们至少有一笔账单没钱支付。

同时报道称,尽管2.3万亿美元的联邦救助资金给人们提供一次性补助并扩大了失业救济范围,以帮助刺激苦苦挣扎的经济,但调查显示,许多从政府获得补助的美国人将其用于必要开支,如房租、食品和还债等,而不是购物、旅行或者在餐馆用餐。

随着美联储持续巨量宽松导致财富进一步向富人转移,普通消费者可能会进一步提高储蓄率以防范风险,这可能导致美国的消费需求进一步走软,并打击美国经济复苏前景。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国