五大AIC上半年合赚23.6亿 中银、建信净利增速超一倍

随着大银行半年报的陆续出炉,五家金融资产投资公司(下称AIC)的上半年业绩也随之发布。

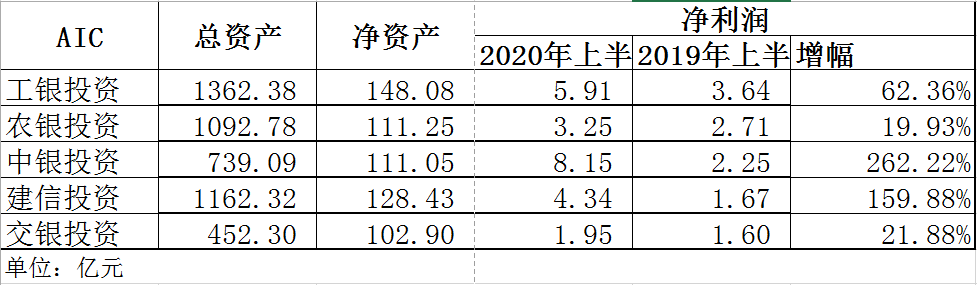

截至2020年6月末,继工银金融资产投资有限公司(下称工银投资)、建信金融资产投资有限公司(下称建信投资)之后,农银金融资产投资有限公司(下称农银投资)成为第3家总资产突破1000亿元的AIC,总资产达到1092.78亿元。工银投资、建信投资的总资产分别为1362.38亿元、1162.32亿元。

据澎湃新闻统计,截至6月末,农行、中行、建行三家累计共落地市场化债转股业务达6736.64亿元。交银金融资产投资有限公司(下称交银投资)称,截至报告期末,累计投放债转股项目60个,金额326.01亿元;工行未披露相关数据。

五大AIC上半年经营数据

中银金融资产投资有限公司(下称中银投资)、交银投资体量较小,总资产分别为739.09亿元、452.30亿元。

不过,体量较小的中银投资今年上半年净利润增速领跑5家AIC。半年报显示,截至2020年6月末,中银投资净利润8.15亿元,同比增长262.22%。中国银行累计落地市场化债转股业务1543.97亿元,其中年内新增落地金额60.51亿元。

作为最早成立的AIC,建信投资今年上半年实现净利润4.34亿元,同比增长159.88%。截至6月末,根据最新统计数据,建行累计框架协议签约金额8465.58亿元,落地金额2808.82亿元,均处于同业领先地位。

除此之外,工银资产、农银资产、交银资产上半年净利润分别为5.91亿元、3.25亿元、1.95亿元,同比增长62.36%、19.93%、21.88%。

在债转股业务落地规模中,成立时间与建信投资相近的农银投资累计落地债转股项目175个,落地金额达2383.85亿元,仅次于建信投资。

据中行披露,截至6月末,该银行累计落地市场化债转股业务1543.97亿元,其中年内新增落地金额60.51亿元。

其实,自2018年以来,五大AIC已陆续成立私募基金子公司。此后,银行系私募的经营范围又有所扩大。

2020年2月至4月,银保监会先后批准5家AIC通过附属机构在上海开展不以债转股为目的的股权投资业务。工行也在半年报中表示,工银投资下设工银资本管理有限公司,为具有私募基金管理人牌照的私募基金管理公司,2020年3月获准在上海试点开展市场化股权投资业务。

国家金融与发展实验室副主任曾刚当时在接受澎湃新闻采访时表示,在AIC坚持主业的情况下,适度拓展他的业务范围,对他的可持续发展会有一定好处。机构本身可持续发展了,反过来也会增强他债转股的能力。另外就是,这种不以债转股为目的的股权投资能力的整体提升,在某种意义上可能也会对他的债转股业务带来一定的促进作用。

今年5月,银保监会网站发布《关于金融资产投资公司开展资产管理业务有关事项的通知》,对AIC的资金募集、投资运作、登记托管信息披露与报送等提出了要求。这一文件可以说是对国家发改委等四部委此前发布的《2019年降低企业杠杆率工作要点》中“要采取多种措施解决市场化债转股资本占用过多问题,拓宽社会资本参与市场化债转股渠道”的细化,也明确了允许AIC可开展资管业务。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国