来源:图解金融

在警匪片上,

我们经常会听到一个很哲学的发问:

这里的钱就是我们通常所说的

流通中的货币,

看得见摸得着。

但最近你有没有听说,

央行要推出数字货币了!

功能和纸钞完全一样,只不过它的形态是数字化的。

如果你有了央行数字货币,

你就可以自豪地说——

央行的数字货币英文全称是Digital Currency Electronic Payment,简称DC/EP。

DC/EP是纸钞的数字化替代,是具有价值特征的数字支付工具。

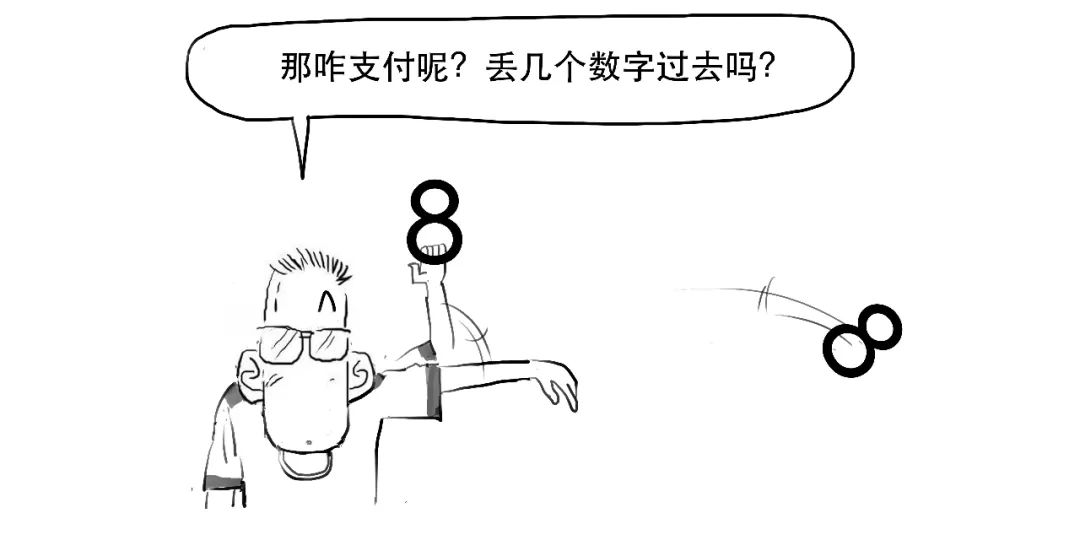

所谓价值特征,就是指不需要账户就能实现价值转移。

我们知道,你用纸钞进行支付的时候,是不需要账户的。

而用DC/EP支付也是如此,不需要账户就能实现物权转移。

这点就不像微信和支付宝,转账还需要绑定银行账户。

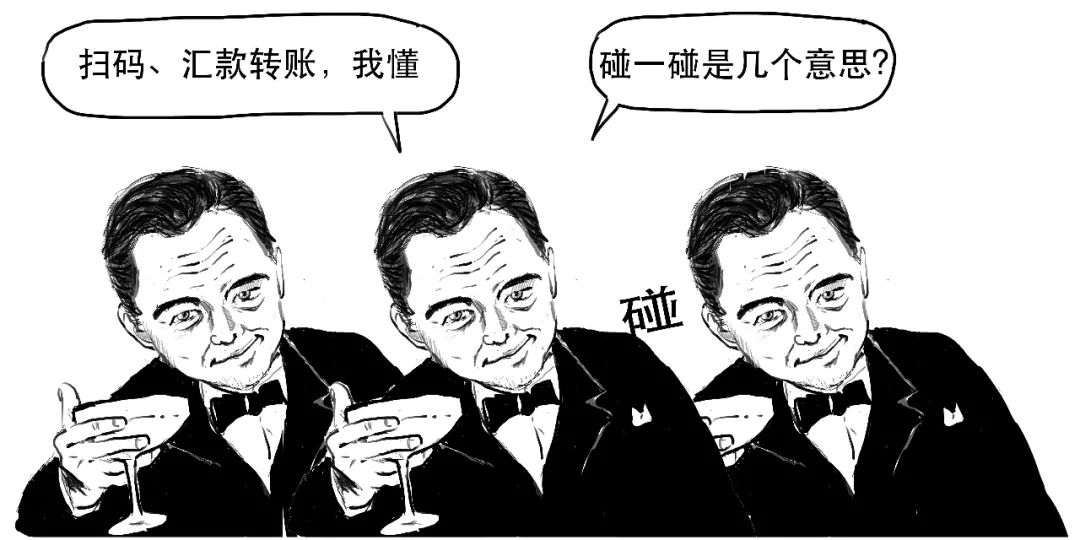

央行数字货币的支付可以采用扫码、汇款转账、碰一碰等方式,

这是指当交易双方手机里都有DC/EP的数字钱包时,只需要开启钱包,手机碰一碰就可以交易,

碰后就能把一方数字钱包里的数字货币转给另一方。

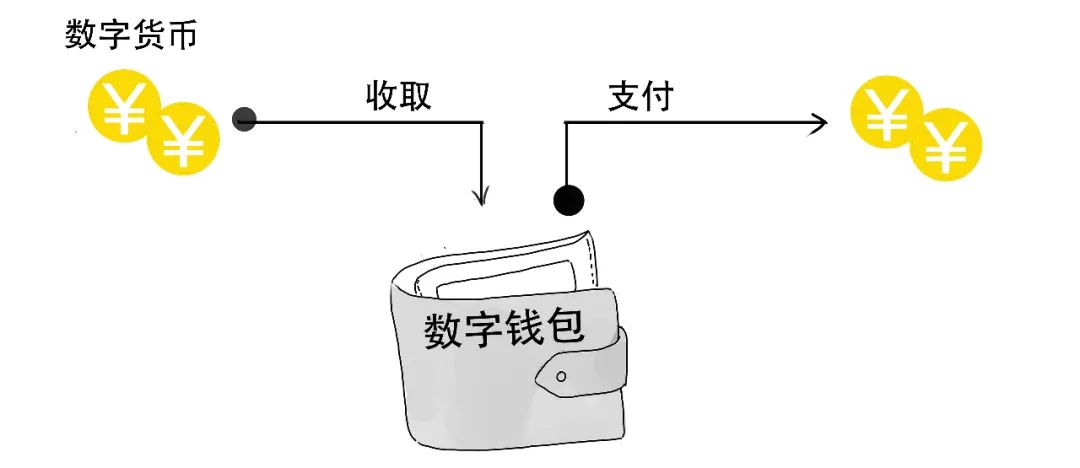

有数字货币,自然要有个存放的地方,这就是数字钱包。

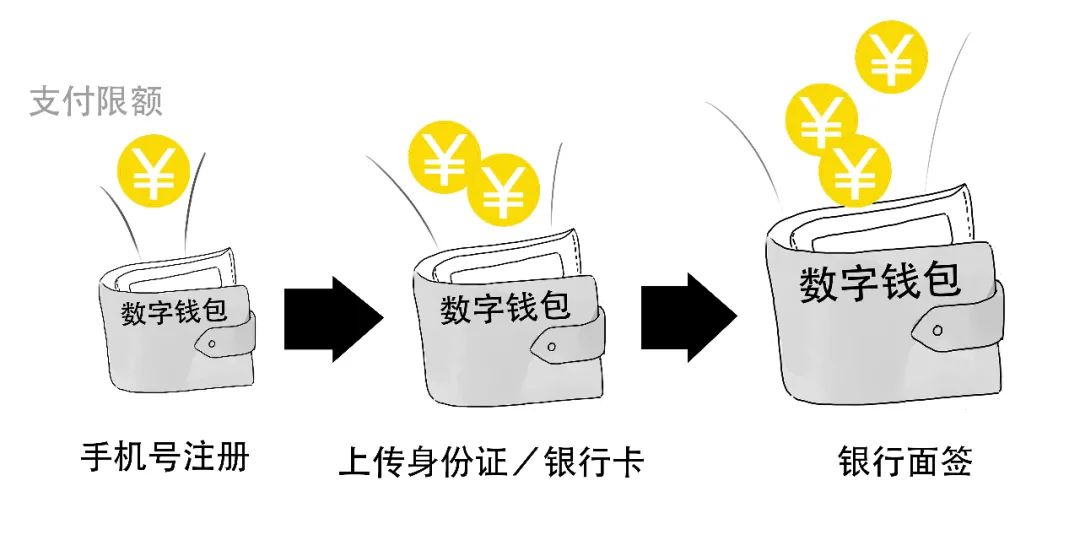

你可以下载相关App,用实名制手机号码注册就能获得一个数字钱包,

但此时只能满足日常的小额支付需求。

若希望增加额度,你可以上传身份证或者银行卡;甚至可以去银行面签一下,那就没有额度限制啦。

这就是数字钱包的限额和分级安排。

“碰一碰”属于一种

不需要互联网的数据传输技术,

即使整个网络都断了,双方都离线,DC/EP还是可以实现支付,因此被称为“双离线支付”。

所以,如果你身处地下室、偏远山区等没有网络的地方,此时微信、支付宝无法完成支付,而央行数字货币能不受影响,再也不用为没有网络而苦恼了。

但如果你持有央行的数字货币,

是没有利息的。

央行的数字货币和纸钞、硬币一样,属于流通中的现金,也就是M0。

你钱包里的纸钞也不会产生利息吧?

央行数字货币只是放在数字钱包里,哪个银行都没存,自然没有利息,这点和在银行的存款不一样。

我们从两个层面来说:

/1/ 信用维度

DC/EP属于法定货币,有国家信用背书,具有无限的法定偿付性质。

也就是说,不能出现下面的情况——

在使用电子支付的地方,

就必须接受央行的数字货币。

而相应的,支付宝和微信支付,商家是可以拒绝的。

可见,DC/EP是比商业银行存款货币、支付宝和微信的电子钱包余额信用等级更高,也更安全。

/2/ 技术水平

从技术角度来说,央行数字货币使用部分区块链内核技术,并以不对称加密、盲签名等先进的数字技术作为保障。

当然,很难说哪个技术绝对不能破解,关键是能不能控制在一定范围之内。总体来说,央行数字货币使造假难度大幅提高,比纸币更加安全可靠。

此外,纸钞是具备匿名性的。

一个人把纸钞花在什么地方,别人是很难知道的,所以电视里面总能看到犯罪分子用纸钞来洗钱,

或者用纸钞进行逃税等犯罪活动。

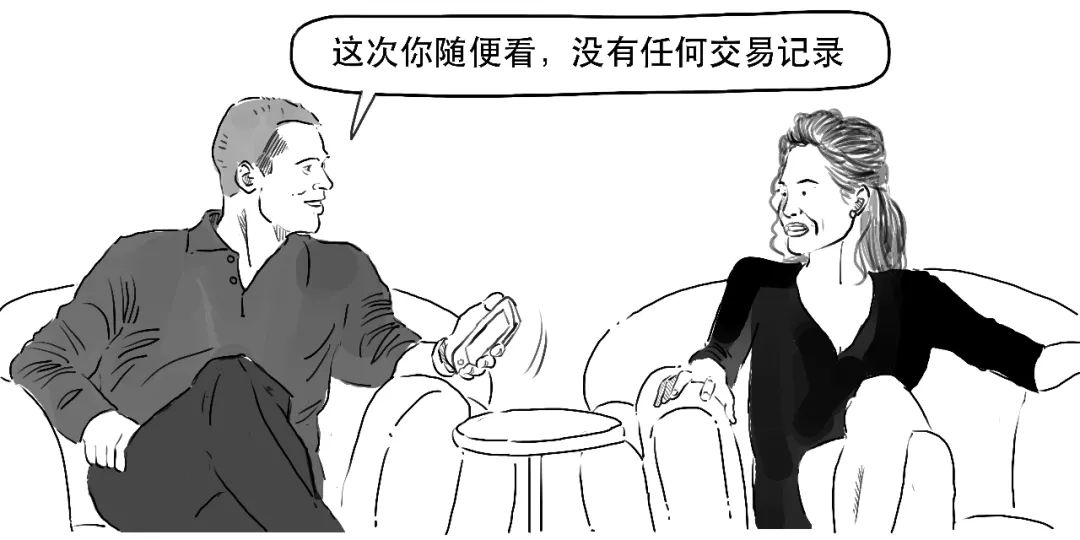

与纸钞类似,DCEP也具备一定匿名性的特点。

这一点就不像支付宝或者微信支付——

而如果你使用DC/EP,连交易双方都互相不知道对方的信息,也看不到交易痕迹。

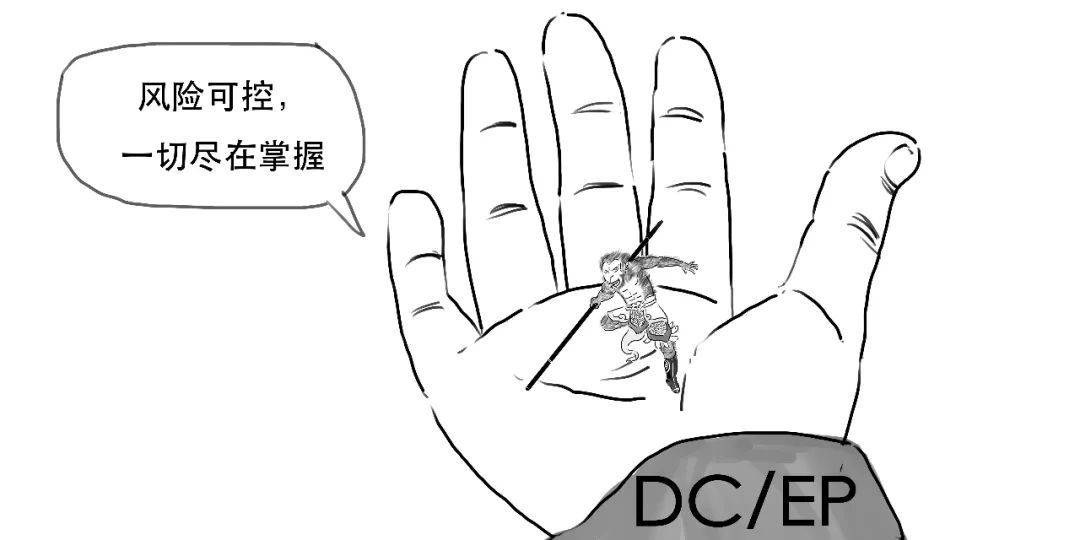

只要你不犯罪,DCEP可以满足你想要的匿名需求,保护隐私,

比如——

但是,作为第三方的央行是拥有DC/EP的全量数据,能够实现DC/EP违法资金流的全向溯源和追踪,每一笔交易央行都能追踪到,

这种在一定范围内的匿名,

被称为可控匿名机制。

央行能实现违法交易和违法资金的快速阻断,对普通用户来说是更好的安全保障。

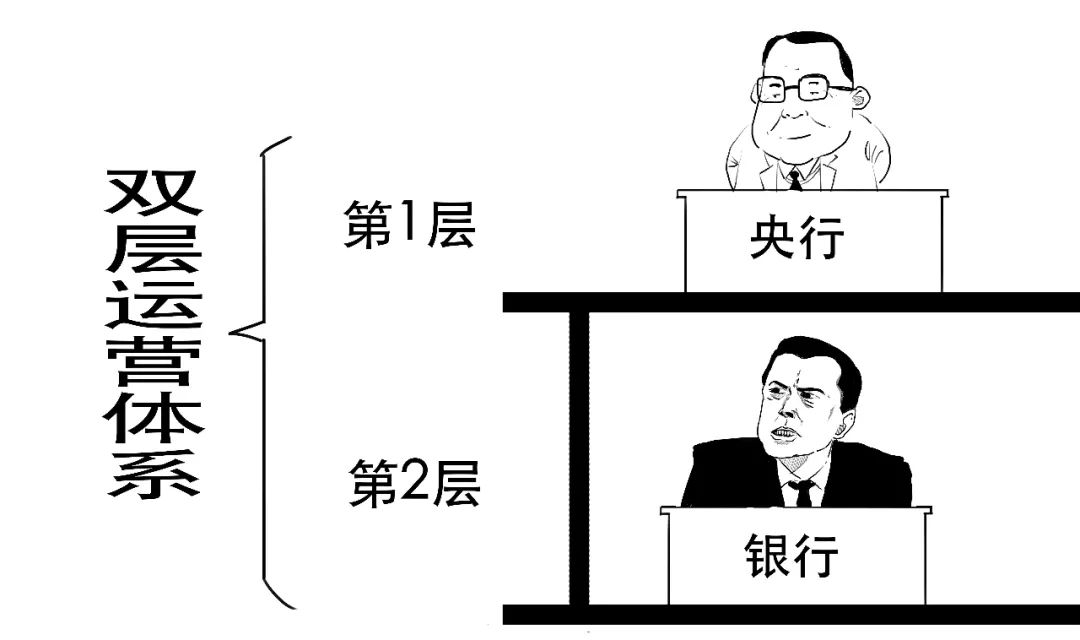

央行数字货币采用双层发行,

上层为央行,第二层是商业银行或商业机构。

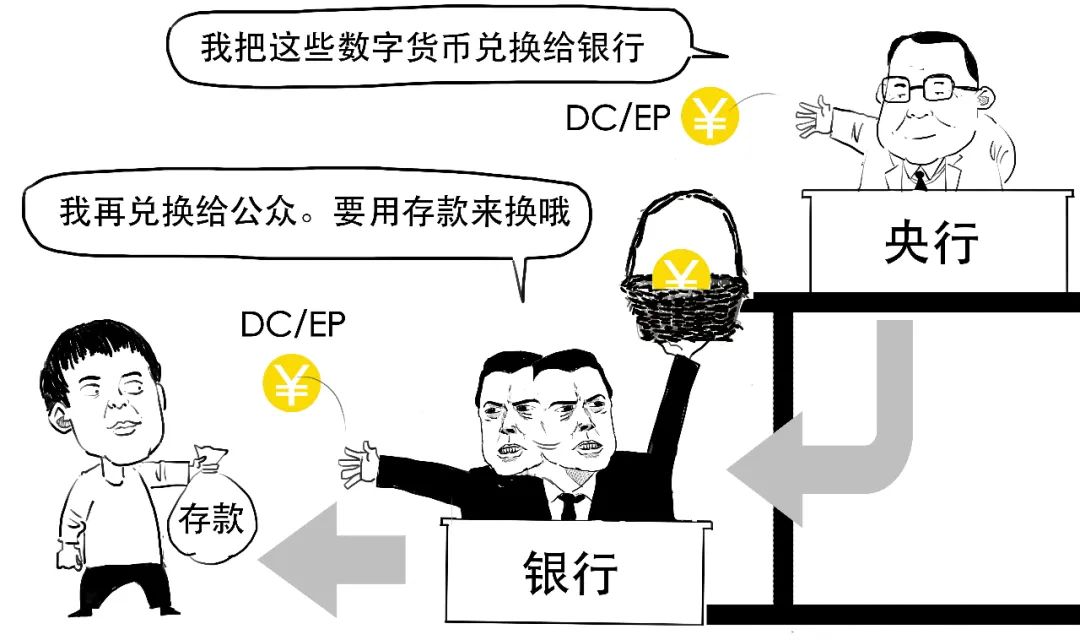

其发行过程为央行先把数字货币兑换给银行或者是其他运营机构,再由这些机构兑换给公众。

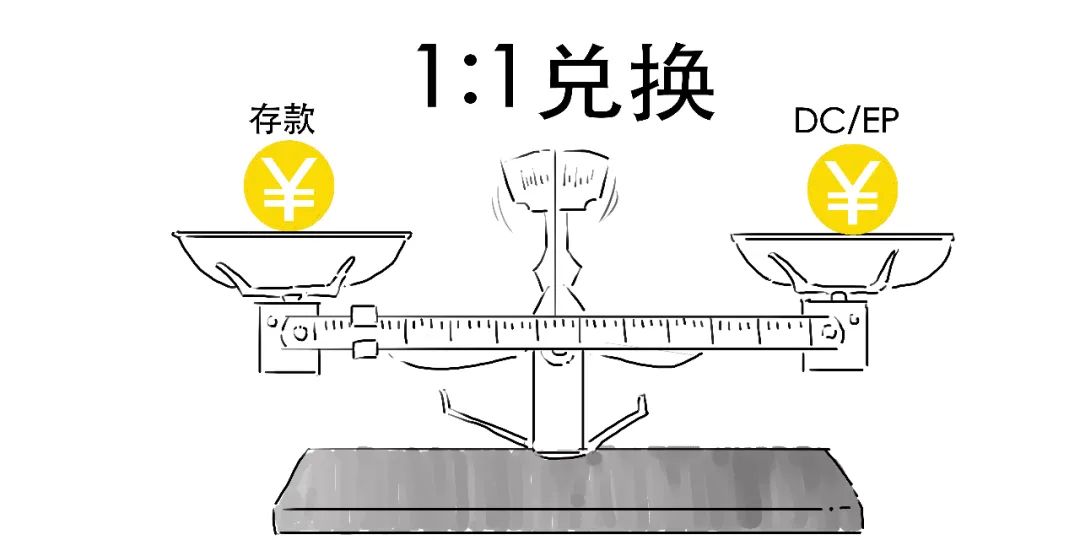

这里,央行数字货币和纸币是1:1兑换的,商业银行或者公众要想获得央行数字货币,必须拿已有的货币来换,

因此央行数字货币的发放并不增加货币总量,不会引起通胀。

如果换成“单层运营”,也就是由央行直接把数字货币兑换给公众,

我们看看会发生什么——

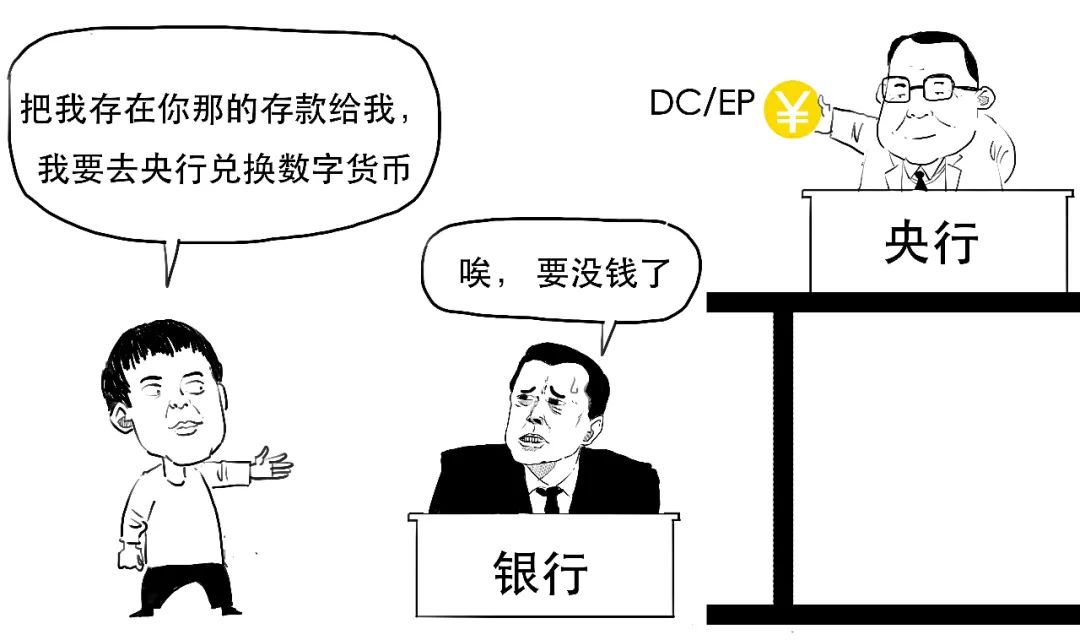

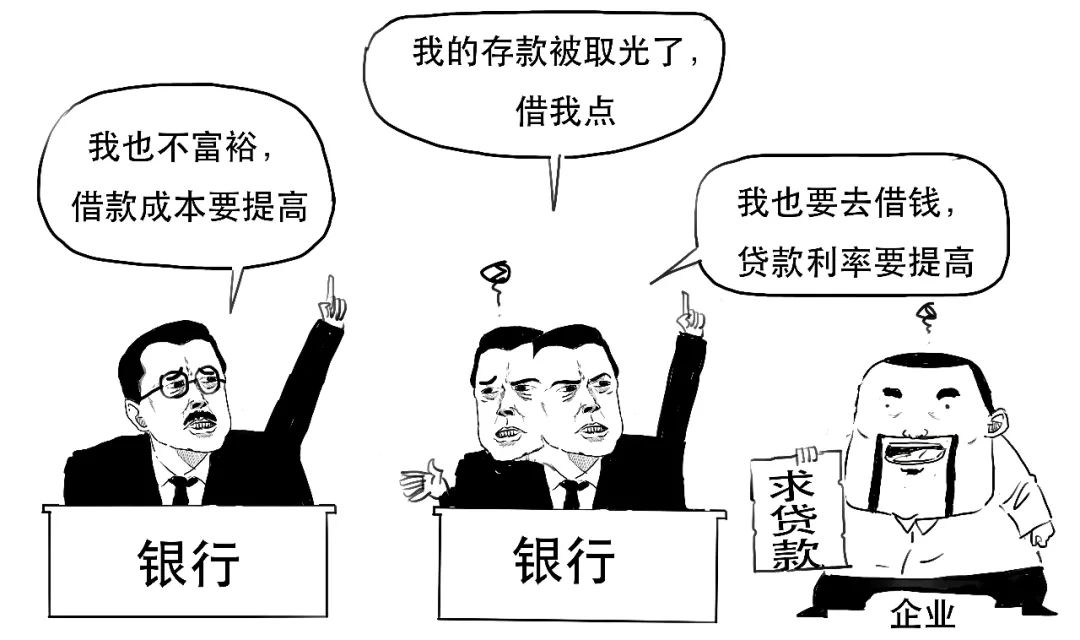

此时,央行数字货币与商业银行存款货币将形成竞争关系,会对商业银行存款产生挤出效应,可能出现“存款搬家”,进而影响商业银行的贷款投放能力。

同时,由于商业银行吸纳存款能力降低,继而会转向同业市场的借款,这样就可能会抬高资金价格,增加社会融资成本,损害实体经济。

当然,采用“单层运营”还有其他劣势,我们就不详细说了。

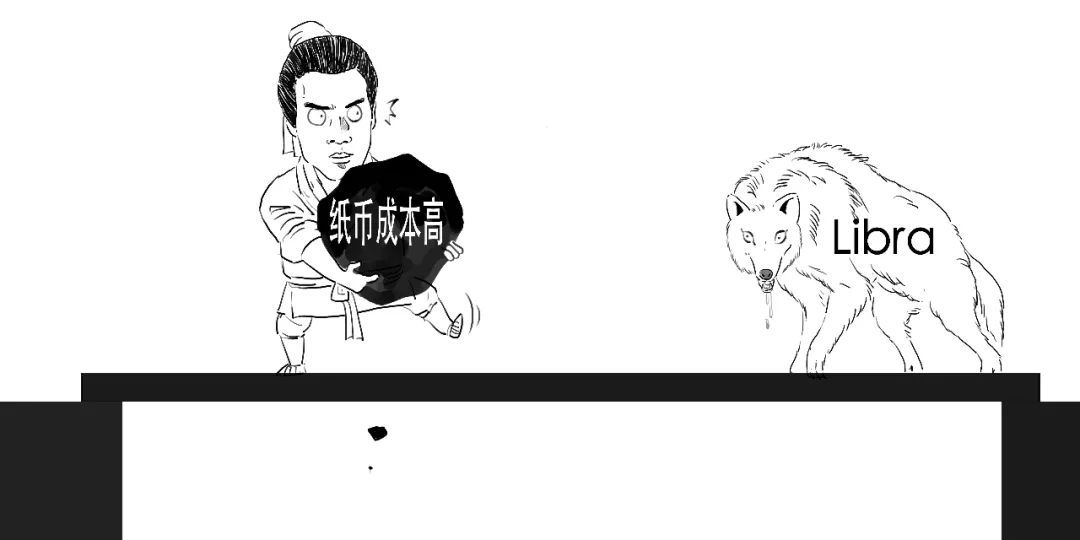

首先,这是为了保护我们货币主权和法币地位,提前布局。

其次,央行数字货币可以节约纸币发行、印刷、流通、贮藏的成本,减少纸币携带不方便的问题。

好了,

今天就说到这吧。

也许,

你以后去买东西,

可能常会碰到如下对话——

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国