原标题:6大行半年少赚724亿,普惠金融增速仅一家不到20%

复杂严峻的全球疫情和世界经济形势给经济发展带来较大的风险和挑战,疫情的滞后影响和不确定性风险预计将进一步向银行业传导,在让利实体经济和资产质量承压的背景下,银行业经营业绩或将面临更大的下行压力。

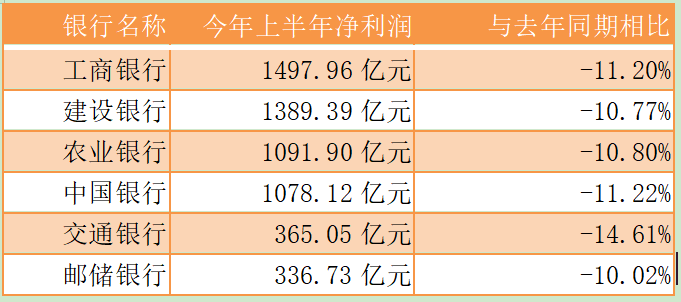

截至目前,6家国有大行半年报已经披露完毕。据第一财经记者统计,2020年上半年,6大行实现净利润共计6483亿元。其中,工行净利润最多,为1497.96亿元。气候依次为建设银行1389.39亿元、农业银行1091.90亿元、中国银行(维权)1078.12亿元、交通银行365.05亿元、邮储银行336.73亿元,与去年同期相比,6大行净利润减少724亿元。

在资产质量上,今年上半年,6大行不良率全线上升,上升幅度最大的为交通银行,截至6月末不良率为1.68%,较年初上升0.21个百分点。上半年不良率最低的是邮储银行,不良率为0.89%,较年初上升0.03个百分点。

6大行较去年同期少赚724亿

上半年,为应对新冠肺炎疫情影响,银行持续提升经营发展质效,基于前瞻审慎原则,加大了减值准备计提力度,国有大行也不例外。

以建设银行为例,上半年该行实现利润总额1687.73亿元,较上年同期下降11.72%;净利润1389.39亿元,较上年同期下降10.77%。建行称,主要影响因素包括,生息资产增长带动利息净收入实现平稳增长,利息净收入较上年同期增加160.57亿元,增幅6.41%。手续费及佣金净收入较上年同期增加33.26亿元,增幅4.34%。业务及管理费较上年同期增长0.98%,主要受疫情因素影响,费用列支进度有所放缓。6月末,该行成本收入比为21.09%,较上年同期下降0.74个百分点。

值得注意的是,考虑新冠肺炎疫情的影响,建行加大了贷款和垫款损失准备计提力度,减值损失总额1115.66亿元,较上年同期大幅增长49.18%。

同期,工商银行实现净利润1497.96亿元,同比下降11.2%;计提资产减值损失1254.56亿元,大幅增长26.5%。中国银行上半年减值损失664.84亿元,同比增加328.14亿元,增长97.46%,其中,贷款减值损失达607.28亿元,同比增加250.07亿元,增长70.01%。

邮储银行今年上半年的信用减值损失为335.90亿元,较上年同期增加58.97亿元,增长21.29%。其中,客户贷款减值损失337.60亿元,较上年同期增加79.10亿元,增长30.60%。“减值损失的增加主要是审慎的风险管理政策,为增强未来风险抵御能力,对受疫情影响的重点区域和重点领域的资产减值进行前瞻性计提,以及贷款规模的增长所致。”邮储银行半年报称。

(来源:6大行2020年半年报)

(来源:6大行2020年半年报)随着国内疫情防控形势逐渐平稳,复工复产持续推进,中国经济正在逐步恢复,但防范疫情输入和世界经济风险的压力仍然较大,疫情对国内经济运行的冲击仍在。有分析人士称,下半年银行业面临更加复杂多变的外部环境:全球疫情仍在蔓延,中国经济下行压力仍存,银行资产质量承压,收入和利润增长都受到影响;外部经贸摩擦持续,不确定性较大,全球化进程受阻,银行发展面临的不确定性也在增大;商业银行在移动支付、消费金融、小额信贷等业务领域面临的跨界竞争加剧,对银行业务结构和收入结构将产生一定影响。

“不过,两新一重、先进制造业、产业链供应链、普惠金融等重点领域蕴含巨大金融服务需求。疫情对数字化技术的发展和应用产生了明显的催化作用,银行数字化转型加速。”上述人士称。

中行非息收入下滑最大,建行增速最快

非息收入主要是银行中间业务收入和咨询、投资等活动产生的收入。当前银行收入结构中,利息收入仍占据主体。但由于受经济周期影响很大,不少银行为谋求安全、稳定、较高的收益,前些年开始加码非息收入。

因受疫情影响,6大行中多家银行的非息收入呈现下滑。例如,今年上半年,工商银行实现非利息收入1419.07亿元,同比减少17.07亿元,下降1.2%,占营业收入的比重为31.6%。其中,手续费及佣金净收入为889.00亿元,增长0.5%,其他非利息收益530.07亿元,同比减少21.06亿元,下降3.8%。

与工行相似,农业银行非息收入同比也出现下滑。上半年,农业银行实现手续费及佣金净收入523.50亿元,增长2.9%。不过,其他非利息收入279.25亿元,同比减少67.23亿元。其中,投资损益减少89.86亿元,主要是由于衍生金融工具投资损失增加。公允价值变动损益增加20.67亿元,主要是由于衍生金融工具公允价值变动损益增加。汇兑损益减少17.27亿元,主要是由于汇率波动导致外汇相关业务产生汇兑损失。

非利息收入下滑最大的是中国银行。今年上半年,中国银行实现非利息收入888.15亿元,同比减少62.34亿元,下降6.56%。其中,实现手续费及佣金净收入同比减少2.22亿元,下降0.44%;外汇买卖、结算相关业务等收入下降。其他非利息收入384.73亿元,同比减少60.12亿元,下降13.51%。

非利息收入增速最快的是建设银行。上半年,建设银行实现非息收入1226.16亿元,较上年同期增加115.81亿元,增幅10.43%。

较年初普惠金融增速仅一家不到20%

今年的政府工作报告提出,国有大型商业银行普惠型小微企业贷款增速要高于40%。

国有大行开展普惠金融的进展如何?第一财经记者梳理6大行半年报发现,工行、农行、中行、建行、交行这5家大行的普惠型小微企业贷款较年初增速均超过30%。

截至6月末,工行普惠型小微企业贷款余额6399.29亿元,比年初增加1684.08亿元,增长35.7%。客户数53.1万户,增加10.8万户。当年累放贷款平均利率4.15%,比上年下降37个基点。

今年上半年,建行普惠金融贷款余额12589.09亿元,较上年末增加2957.54亿元,增速为23.4%,普惠金融贷款客户159.07万户,较上年末增加26.56万户;当年发放普惠型小微企业贷款平均利率4.41%。

中行上半年普惠型小微企业贷款余额5254亿元,同比增长39%,比上年末增长27%,上半年累放贷款年化利率4.04%。交行上半年普惠金融“两增”口径贷款余额2147.20亿元,较上年末增加507.69亿元,增幅30.97%。

普惠型小微企业贷款余额在今年增速最快的要数农业银行。截至6月末,农业银行普惠型小微企业贷款余额8661.42亿元,较上年末增加2738.35亿元,增速46.2%,高于全行增速37.3个百分点;有贷客户数150.34万户,较上年末增加39.43万户;普惠型小微企业不良贷款余额72.10亿元,不良率0.83%;累放贷款年化利率4.26%,同比下降41个基点。

邮储银行上半年的普惠型小微企业贷款余额7566.12亿元,较上年末增加1034.27亿元,增幅为13.7%。

近日,银保监会普惠金融部主任李均锋表示,从今年前7个月的情况看,普惠型小微企业贷款“量增、面扩、价降”。截至7月末,5家大型国有银行普惠型小微企业贷款余额达3.57万亿元,较上年末增长37.1%。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国