9月1日,证监会发布中国国际金融股份有限公司(以下简称“中金公司”)首次公开发行股票招股说明书。

在香港上市近五年之后,中金公司回A之期渐行渐近。

根据招股书,中金公司拟于上交所上市,并发行不超过4.59亿股A股股票(不超过本次发行上市后总股本的9.50%),发行后总股本不超过48.27亿股。

拟发行不超过4.59亿股

科创板落地、证券法修订、创业板注册制改革,2019年以来资本市场改革稳步推进……中金公司相关负责人表示,加速推动在A股上市,意在打破资本金规模偏小对于业务发展的掣肘,紧紧抓住资本市场发展上升为国家战略的历史性机遇。

据介绍,作为中国第一家中外合资的投资银行,中金公司本身就是改革开放的产物。此时“回A”,中金公司初心不改,依然以推动和服务于国家经济体制改革和中国资本市场的发展为己任。

中金公司在招股书中披露,公司致力于打造中国的国际一流投资银行,成为未来金融体系的核心参与者。秉承“植根中国、融通世界”的使命,公司坚持将国际先进经验与中国实践相结合,充分发挥改革“试验田”和开放“领头羊”的作用,助推金融服务实体经济、防控金融风险、深化金融改革,与中国资本市场同发展共进步。

招股书显示,中金公司本次拟在上交所发行不超过4.59亿股,占发行后总股本不超过9.5%,每股面值人民币1.00元。东方证券承销保荐有限公司、中国银河证券股份有限公司为其联席主承销商。

据披露,本次发行的募集资金在扣除发行费用后,将全部用于增加公司资本金, 补充公司营运资金,支持公司境内外业务发展。

值得一提的是,在反馈意见中,证监会针对公司规范性、信息披露等事项提出37项问题。其中,有关公司参与承销瑞幸咖啡境外上市事项,证监会要求中金公司补充披露其在瑞幸咖啡境外上市、历次融资过程中的作用,相关权力和义务,是否面临因瑞幸咖啡事项承担相应的法律责任或索赔的风险,如是,采取的应对措施及对公司经营、本次首发上市的影响。

回溯今年4月,在瑞幸咖啡坐实财务造假后,中金公司也卷入舆论漩涡。6月29日,瑞幸咖啡正式从纳斯达克退市,作为“看门人”的中金公司是否受到了波及?

招股书中,中金公司也披露了瑞幸咖啡事件的影响:本集团子公司作为承销团成员之一,参与瑞幸咖啡2019年5月在美国纳斯达克交易所挂牌上市项目以及2020年1月股票增发和可转债发行项目并担任联席簿记管理人。同时本集团另一子公司亦有参与对瑞幸咖啡股东Haode Investment Inc.的银团贷款。本集团将继续密切关注瑞幸咖啡事件的进展,评估和积极应对该事件对本集团可能造成的影响。

近三年业绩持续增长

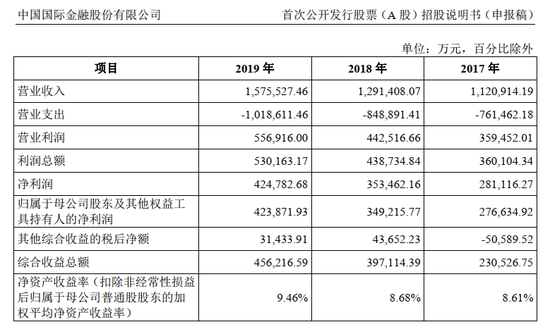

据了解,中金公司自2015年H股上市以来,业务布局日益均衡,营业收入及净利润均保持稳健增长。据招股书披露,中金公司的经营业绩在近三年持续增长。其中,2019年,公司实现营业收入157.55亿元,同比增长22%,实现归母净利润42.39亿元,同比增长21.38%。

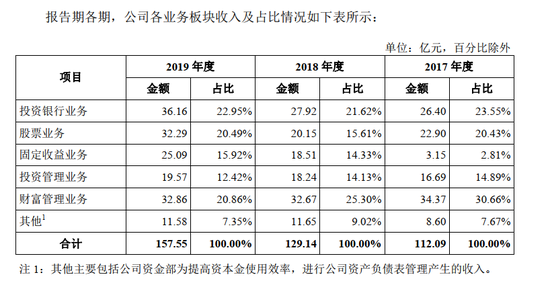

招股书显示,报告期内,公司业务结构日益均衡,并保持良好的发展势头,抵御市场波动和防范风险的能力不断增强。2019 年,公司实现营业收入157.55亿元,投资银行业务、股票业务、固定收益业务、投资管理业务和财富管理业务五大业务板块的收入占比分别为22.95%、20.49%、 15.92%、 12.42%及 20.86%。

提及中金公司,投行业务一直是中金公司的王牌,其诸多里程碑式的投行项目为业内人士耳熟能详。中金公司的投资银行业务主要包括股权融资、债务及结构化融资和财务顾问业务。

招股书显示,股权融资方面,2019年公司A股及港股的承销规模均排名行业第一;债务及结构化融资方面,2019年公司境内债券承销金额在证券公司中排名第三,公司在境外中资企业投资级债券及主权债券发行领域的承销金额连续三年在中资证券公司中排名第一;在财务顾问业务方面,公司完成的境内财务顾问项目以交易金额计连续三年行业排名第一。

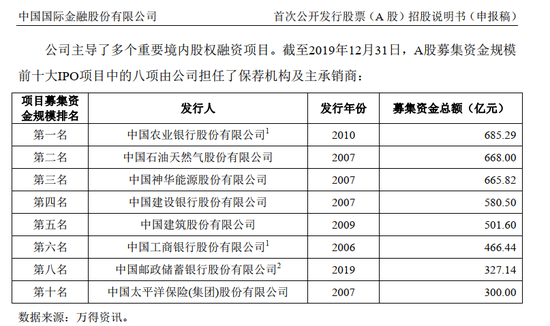

截至2019年末,A股募集资金规模前十大IPO项目中,八项由中金公司担任了保荐机构及主承销商。

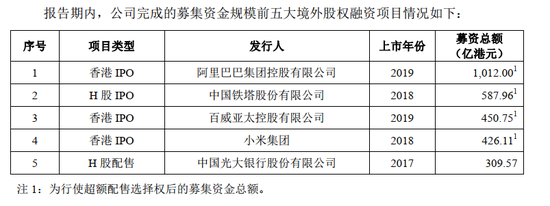

报告期内,前五大境外股权融资项目包括阿里巴巴、中国铁塔、小米等知名公司。

就今年以来情况来看,数据显示,2020年上半年,中金公司作为主承销商完成A股IPO项目13单,排名市场第二;完成A股再融资项目5单,排名市场第三;作为全球协调人主承销港股IPO项目4单,排名市场第一;累计完成固定收益项目314个,同比增长32%;并购业务持续发展并保持市场领先地位,已公告并购交易23宗,在中国并购市场总排名第一,其中在中国境内并购市场排名第一,在中国跨境并购市场排名第二。

实际上,中金公司股票业务和固定收益业务也可圈可点。据招股书披露,公司股票业务服务超过6000名机构客户,其中约四成为境外客户。股票业务是中金公司2019年增长最快的业务。数据显示,2019年中金公司股票业务实现营业收入32.29亿元,同比增长60.25%,在总营收中的占比由15.61%提升至20.49%。

从今年以来情况来看,数据显示,2020年上半年,中金公司股票业务实现收入人民币31.5亿元,同比增长68.2%,表现超越市场水平,境内外、场内外收入结构保持均衡;固定收益业务实现收入人民币30.3亿元,同比增长7.8%。

新兴业务稳步提升

中金公司相关负责人表示,经过二十余年的不懈努力,中金公司在传统业务领域已构建了较强的护城河优势。值得一提的是,中金公司传统业务持续稳健发展的同时,近年来在新兴业务方面的布局也不断加快。

2017年3月,中金公司成立全资子公司中金资本,统一管理公司境内外私募股权投资基金业务。中金资本致力于打造统一、开放的管理平台,在管基金类型主要包括政府引导基金、人民币股权投资基金、美元股权投资基金、并购基金、基础设施基金等;投资行业覆盖新一代信息技术、生物医疗、文化消费、高端装备制造等。

数据显示,截至2020年6月末,中金资本境内外业务管理的资产规模达到人民币2914.2亿元,已发展成为国内私募股权投资领域管理规模最大的业务平台之一。

财富管理及投资管理业务方面,2020年以来中金公司交易市场份额显著回升。数据显示,截至2020年6月30日,中金公司财富管理客户数量为339万户,客户账户资产总值达人民币20954.29亿元;2020年上半年,财富管理业务实现收入人民币35.3亿元,同比增长16.2%。

此外,截至2020年6月30日,集团通过多种方式整体管理的资产规模达到约人民币8983亿元,2020年上半年投资管理业务实现收入人民币12.7亿元,同比增长47.1%。随着中国经济发展和居民财富不断积累,公司在投资管理和财富管理领域的增长潜力巨大。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国