如何客观看待业绩相对趋势以及当前激辩的风格【天风策略丨业绩深度】

来源:分析师徐彪

核心结论:

6月以来,市场激辩风格。我们把风格切换划分为三个维度:

第一种我们暂称之为“究极体切换”,指持续时间长(一年以上)、相对收益显著的风格切换。比如16年开始,连续三年的价值蓝筹趋势性占优。这类大级别的风格切换必定以确定的相对业绩趋势为逻辑支撑。

第二种是短期的风格漂移,指并未破坏大的风格趋势,但受阶段性的相对估值、资金面、情绪等因素驱动,走出了阶段性的风格逆转,在1-3个月内有显著的超额收益。

第三种是由日历效应带来的切换,这与各板块的季节性事件或者年季报的披露节奏有关。比如历年四季度基于对来年经济预期而发生的蓝筹股的估值切换。

对于第一种“究极体切换”,也就是风格长期趋势(2-3年)的研判,我们更多以长期相对业绩趋势的变化为逻辑根基。

从18年底到19年底的几篇报告中,我们都比较精准的预判了创业板相对沪深300的业绩趋势,以及最终的市场风格趋势:

(1)《相对业绩的变化决定了市场底部该配置什么》——2018/11/1

(2)《从18Q1的“回光返照”到19Q1的“曙光初见”》——2019/4/11

(3)《当前估值隐含了怎么样的增长预期》——2019/11/28

向前看,如何客观看待创业板和沪深300的相对业绩趋势,以及当期激辩的市场风格?

根据刚刚全部出炉的中报业绩,我们更新了目前的业绩相对趋势变化:

(1)不经过任何调整的情况下,创业板指业绩相对沪深300大幅上行,但坦诚来说,这一数据的情况并不客观

(2)实际上,一方面,创业板指受温氏股份和昆仑万维的影响较大,前者周期性,后者投资收益,两者合计对指数增速的正向拉动达到19个百分点,剔除温氏和昆仑万维后,创业板指中报净利润增速为12.7%。

另一方面,沪深300收到银行业绩的拖累非常严重,假设银行股业绩保持Q1的增速(事实上银行板块的收入增速与Q1相比波动不大),那么沪深300的中报利润增速会从-17.1%提升到-9.4%。

于是,经过调整,下图是最终业绩相对趋势的结果。

(3)经过我们盈利预测模型的推算,(详见正文测算结果),后续几个季度的相对业绩趋势,沪深300可能会出现阶段性占优(明年Q1和Q2),因此,风格也可能出现阶段性的平衡。

在低估值板块中,容易在Q4发生估值切换的板块,是具备一定阿尔法逻辑,有一定盈利能力或者行业格局较好的细分方向,我们重点看好:

①地产竣工链条:家具、家电、装饰建材。

②水灾灾后重建链条:重卡、工程机械、水泥、化工的细分龙头。

(4)但是,这并不是长期业绩趋势的拐点,明年年中以后,业绩趋势可能重新回到新兴产业占优。做出这样判断的核心在于:盈利的相对强弱,与信用扩张的方向密切相关。

也就是说,决策层倾向于让哪个方向的产业加杠杆,最终哪类产业的盈利趋势和风格就会更加占优。

①第一个拐点:13年开始,清理非标不让地产政府和基建加杠杆,同时放开并购、增发,鼓励互联网和创新创业公司加杠杆。最终,代表新兴产业的创业板业绩和风格持续占优。

②第二个拐点:16年开始,推动棚改货币化给地产链条加杠杆,同时严控并购、增发,限制中小企业无序融资。最终,代表传统产业的沪深300业绩和风格持续占优。

③第三个拐点:19年开始,房住不抄严格执行、清理地方政府债务问题,同时放开并购、增发,陆续推出科创板、创业板注册制等,鼓励科创企业融资。最终,代表新兴产业的创业板业绩和风格持续占优。

因此,长期战略方向上,依旧建议关注未来渗透率能够大概率提升的五大方向:

(1)全球渗透率提升的:新能源车、无线耳机。

(2)国内渗透率(国产化率)提升的:军工上游、信创、半导体设备。

2020年中报已披露完毕。整体看,盈利修复略超预期,中小创头部公司领跑板块。三大类板块表现突出:成长性好的医疗服务、CRO、光伏、金融IT等;疫情催化的休闲食品、维生素、游戏等;周期性改善的钢结构、建材、工程机械等。我们将从细节角度,对中报的财务表现、后续盈利、行业景气以及选股思路等方面做专题分析。

本文主要对2020-2021年的盈利预测做更新,并进一步分析创业板指与沪深300的相对业绩变化,以及对市场风格趋势的指引。

01

中报盈利显著修复,头部公司领跑中小创业绩

今年一季度在疫情冲击之下,GDP同比下滑6.8%,出现了自1992年有季度统计数据以来的首次负增长;而上市公司一季报,全部A净利润下滑24%,剔除金融净利润下滑52%。二季度以来,工业企业利润逐月修复,5月当月利润增速转正,6月增速回升至两位数,7月当月同比继续加速至19.6%。

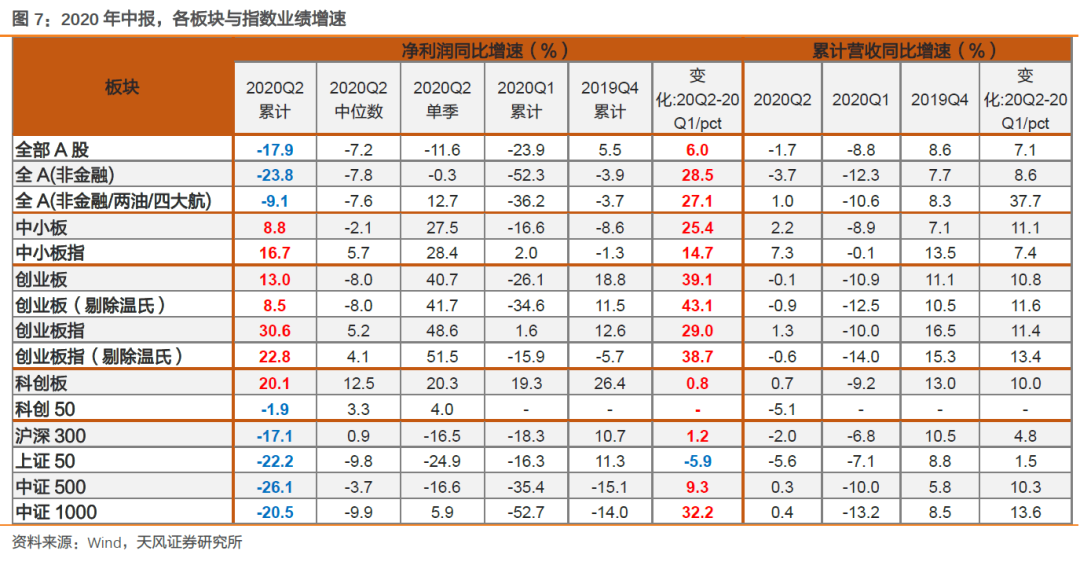

从中报整体情况看,上市公司业绩修复情况也很显著。全部A股Q2净利润累计同比增速回升6个百分点至-17.9%;剔除金融/两油/四大航,累计同比回升27.1个百分点至-9.1%,Q2单季增速达+12.7%。沪深300、上证50业绩恢复情况相对较弱,主要是受两油、四大航拖累,以及银行加大拨备的计提力度的影响。

中小板和创业板的盈利已恢复到较高增速水平。中小板指、创业板指,Q2累计净利润增速分别为16.7%、30.6%,为18年中报以来的最高增速水平。但增速中位数绝对水平均不高,说明盈利改善存在结构性,头部公司业绩仍在领跑。这点从中证500和中证1000较弱的增速水平也可得到印证。

02

2020-2021年,非金融A股的盈利预测

展望2020年和2021年,我们对非金融A股和沪深300的盈利预测也进行了更新。非金融A股与沪深300的盈利预测采用宏观自上而下的方法来实现。具体预测过程参见《当前估值隐含了怎么样的增长预期——A股盈利趋势展望》。

在中性假设下(2020 GDP 2.2%,2021 GDP 9.0%,Wind一致预期):

2020年,非金融A股的营收增速、净利润增速分别为+2.1%、-1.6%。趋势上,下半年盈利增速继续修复。

2021年,非金融A股的营收增速、净利润增速分别为+17.9%、+20.2%。Q1、Q2、Q3、Q4累计净利润增速分别为+46.8%、+24.2%、20.6%、20.2%。

03

2020-2021年,沪深300的盈利预测

沪深300的盈利预测过程与非金融A股基本一致。在中性假设下(2020 GDP 2.2%,2021 GDP 9.0%,Wind一致预期):

2020年,沪深300的营收增速、净利润增速分别为+1.8%、-5.3%。趋势上,下半年盈利增速继续修复,但全年仍小幅负增长。

2021年,沪深300的营收增速、净利润增速分别为+17.8%、+23.3%。Q1、Q2、Q3、Q4累计净利润增速分别为+20.8%、+29.4%、23.6%、23.3%。

04

2020-2021年,创业板指的盈利预测

1、方法一:预测利润值与折扣(整体法)

创业板指的盈利预测,通过市场一致预期利润值及历史平均折扣来推算。即基于有效期在180天内的个股的预测值(卖方的盈利预测),计算历史上每年同一个时间预测利润与实际利润的偏差(折扣=实际利润/预测利润),进一步通过当前的一致预期利润和折扣值来推算当年的盈利增速。当前,采用每年8月31日的预测值与偏差进行推算。

2010-2019年每年平均预测偏差,即折扣值为0.7,以此作为模型的中性假设。由于创业板指中报业绩受温氏股份和昆仑万维的影响较大,前者周期性,后者投资收益,两者合计对指数增速的正向拉动达到19个百分点,剔除温氏和昆仑万维后,创业板指中报净利润增速为12.7%。

在中性假设下,2020年创业板指(剔除温氏/昆仑万维)最新预测的净利润增速为18.9%,较中报的12.7%提升6.2个百分点。

展望2020年,我们对折扣值进行情形假设:当折扣值取0.60、0.65、0.70(历史均值)、0.75、0.80时,相应地,2020年创业板指增速为7.2%、15.7%、24.2%、32.7% 、41.2%,与沪深300的增速差(创业板指-沪深300)为7.2%、15.7%、24.2%、32.7%、41.2%。

可见,即使创业板指的实际利润折扣低于历史平均折扣一定幅度,其增速仍显著高于沪深300的增速。而且,随着近两年创业板指成份股的优化以及商誉减值等包袱逐步出清,我们预计市场一致预期利润与实际利润的偏差有望趋于收敛。

年初至今,创业板指与沪深300的指数比值,与相对业绩增速的走向基本一致,全年来看,趋势性有利于创业板指。但由于沪深300的中报有非经常性的扰动,其增速修复的幅度小于预期,这也进一步放大了当下中报期创业板指与沪深300的增速差,使得两者的增速差在2020年年报时可能高位走平甚至出现小幅的回落。另外,沪深300在低基数作用下,2021年上半年业绩增速也可能较高,在前一部分,我们预测沪深300指数2021年的净利润增速23.3%;相比之下,创业板指整体增速相对平稳,按一致预期推算,2021年的净利润增速大概在25%左右。

也就是说从整体法的利润增速来看,2020年年报,创业板指与沪深300的业绩增速差将高位走平甚至小幅回落,在相对业绩的驱动下,创业板指指数的趋势性优势也会随之减弱,并且可能延续至2021年中报。

2、方法二:预测利润增速中位数与折扣

为了弥补方法一受指数个别成份股非经常因素的扰动,我们另外计算市场一致预期增速的中位数及折扣值(实际增速中位数/预期增速中位数),进一步推算2020-2021年,创业板指与沪深300指数的预测增速。

事实上,板块的增速中位数预测的折扣值在历史上表现都相对稳定,除了2018年之外,创业板指的中位数增速预测折扣值均为0.5-0.6;相比之下,沪深300的预测折扣值波动更大些,但除了2012、2018年,其余年份也基本是在0.5-0.6的水平。

因此,我们取创业板指、沪深300,增速中位数预测的平均折扣值0.55、0.50作为模型的中性假设。在此假设下,2020年,创业板指、沪深300的净利润增速分别为20.2%、6.6%;2021年,创业板指、沪深300的净利润增速分别为18.1%、13.4%。

我们用指数的中位数净利润增速,重新作出沪深300与创业板指相对业绩变化的图。可以看到,总体趋势上,指数的相对走势仍然跟随业绩的相对变化,但中位数增速差对趋势拐点的指引较整体法要弱一些,原因在于指数的编制是通过市值加权而得,高利润的公司一般也对应着更高的权重。从中位数的利润增速来看,2020年年报,创业板指与沪深300的业绩增速差还将小幅走高,这与方法一通过整体法的结论有所差异;但2021年(特别是上半年),创业板指的相对业绩优势将有所减弱。

综合两种方法来看,2020年下半年,创业板指的相对业绩优势将有所弱化,高位走平的概率较大。不同风格板块盈利预期的相对强弱,决定了风格趋势的拐点。这也意味,市场的风格将往均衡方向发展。

下半年,随着经济的恢复,PPI的底部回升,一些传统领域的业绩也在改善,于是业绩相对离散程度也在收窄,那么风格角度,阶段性更加平衡也合乎情理。

同时,历史经验来看,由日历效应引发的低估值板块的估值切换往往在四季度最明显。概率上,金融、稳定及部分早周期板块在四季度表现较佳,核心逻辑在于这些低估值板块对来年业绩稳健增长的预期。反之,如果对来年宏观经济形势较悲观,像2008年、2011年、2013年、2018年四季度,蓝筹估值切换的行情就不明显。

今年我们判断,在四季度出现日历效应推动低估值蓝筹出现估值切换的概率很高。因为今年疫情的冲击,明年上半年经济同比高增速几乎是确定的(即使最终证伪也不影响四季度市场预期),同时疫苗出炉的预期也在临近,对经济活动不确定性的担忧逐步消除。因此,这些因素都会在今年Q4提前反应,推动低估值蓝筹板块的估值切换。

在低估值板块中,容易在Q4发生估值切换的板块,是具备一定阿尔法逻辑,有一定盈利能力或者行业格局较好的细分方向,我们重点看好:

(1)地产竣工链条:家具、家电、装饰建材。

(2)水灾灾后重建链条:重卡、工程机械、水泥、化工的细分龙头。

最后,长期战略方向上,依旧建议关注未来渗透率能够大概率提升的五大方向:

(1)全球渗透率提升的:新能源车、无线耳机。

(2)国内渗透率(国产化率)提升的:军工上游、信创、半导体设备。

风险提示:宏观经济风险,国外内疫情不确定性,业绩不达预期风险等。

武汉大学会计硕士,会计学学士附:天风研究所机构销售通讯录

]article_adlist-->

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国