原标题:净利同比骤降889亿,银行迎来最“难”时刻!来看36份半年报详解,这2家净利大增10%

因今年特殊经济形势,上市银行业绩格外受市场关注。

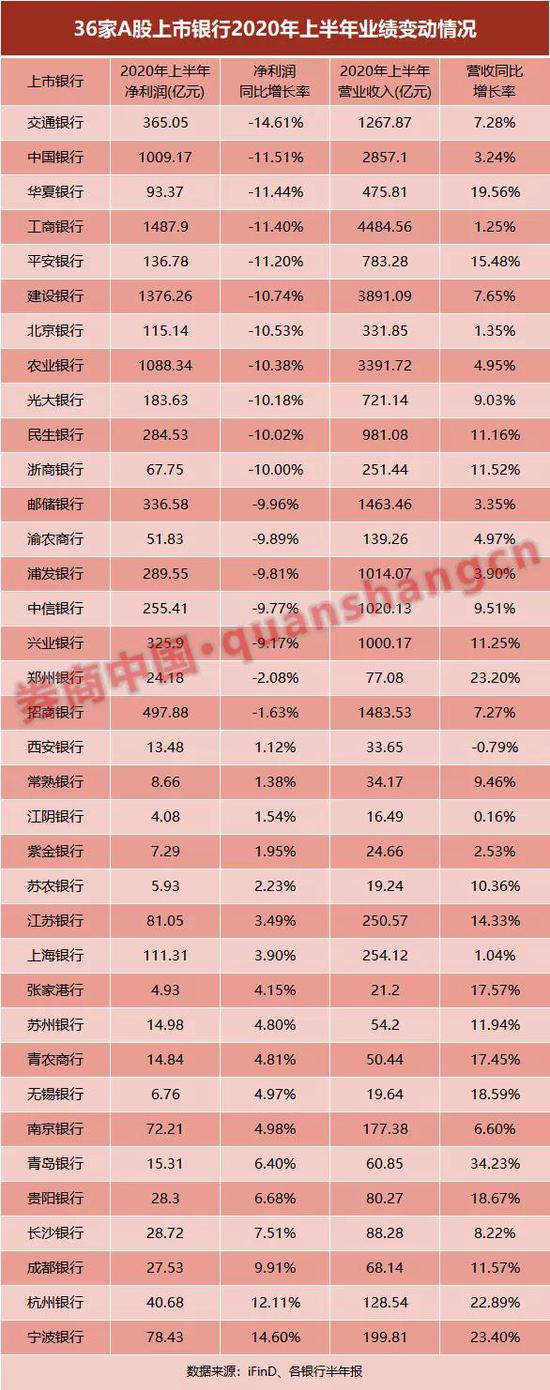

数据显示,今年上半年,36家A股上市银行净利润增速普遍较往年放缓,半数银行净利润比去年同期下降。其中,国有银行和股份行下降更为明显。不过多数上市银行净利润下滑并非由于营业收入下降,相反,今年上市银行营收普遍维持增长态势。

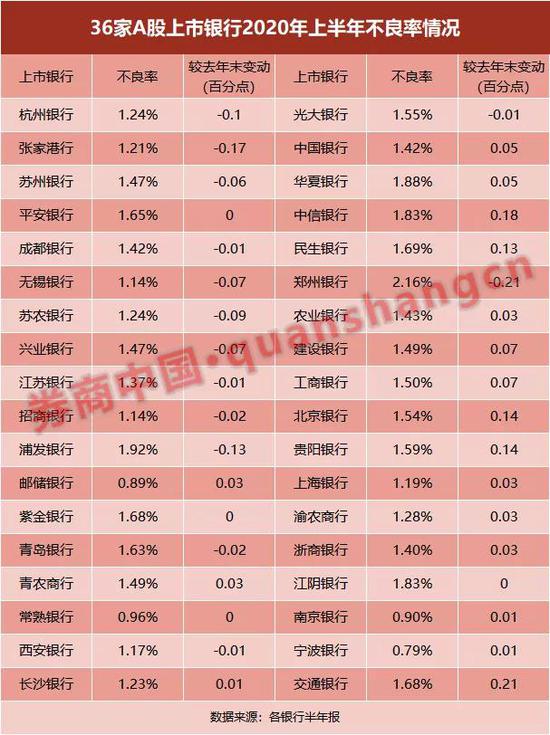

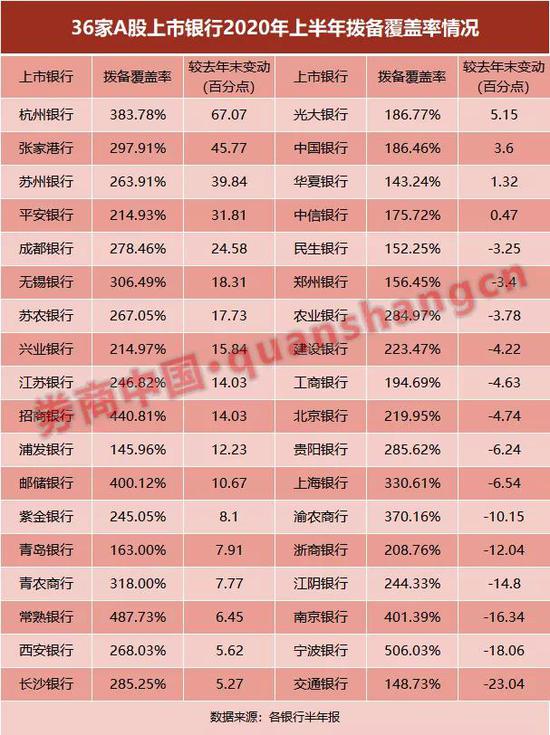

资产质量上,银行不良贷款率暂未大幅上升;但同时,上市银行加大了拨备计提力度,拨备覆盖率普遍提高。

此前,银保监会负责人表示,上半年银行业净利润下滑主要是两方面原因导致,一是银行业持续向实体经济让利,二是加大力度处置不良和拨备计提。

半数上市银行净利润下滑,净利同比减少889亿元

可以说,今年上半年是近年以来银行业最“难”的时期。据iFinD数据,今年上半年36家A股上市银行合计实现净利润8553.74亿元,比去年同期减少约889亿元,整体上上市银行净利润同比下降9.42%。

36家上市银行中,有18家银行上半年净利润增速同比负增长,其中交行、中行、工行、建行和农行5家国有大行,华夏、平安、光大、民生和浙商5家股份行,利润同比下滑均超过10%。

在利润增速正增长的银行中,仅有宁波银行、杭州银行均超过10%,这两家地处“包邮区”的城商行,仍保持着非常强劲的盈利能力。数据显示,多数中小银行仍保持净利增长。21家银行中,除北京银行、重庆农商行及郑州银行净利同比下降外,其余18家净利润增速正增长的银行均为城商行或农商行。

六大行的净利润均比去年同期下降,交行下降幅度最大,上半年净利润为365.05亿元,同比减少14.61%。此外,由于自身盈利规模庞大,工行净利润下降规模也当属上述银行之最,今年上半年净利润比去年减少191.45亿元,比各城商行的净利润还要多。

但从利润规模上看,六大国有银行的盈利水平仍遥遥领先于其他类型的商业银行。据券商中国记者统计,上半年六大行实现归属上市公司股东净利润5663.3亿元,占上市银行总利润的66.2%。其中工行净利润为1487.9亿元,建行1376.26亿元,农行、中行、交行和邮储银行净利润分别为1088.34亿元、1009.17亿元、365.05亿元和336.58亿元。

实际上,上述银行净利润下滑的主要原因并非由于银行营业收入的萎缩。形成鲜明对比的是,上半年除西安银行外,其余35家上市银行均保持营业收入正向增长,如增速最快的青岛银行,营业收入比去年同期增长34.23%,宁波银行、郑州银行和杭州银行营业收入增幅均超过20%。

就净利润同比下降,工行行长谷澍表示,并不是工行自身经营能力出了什么问题,而是该行认真落实国家有关政策要求,按照商业可持续原则,支持疫情防控、加大向实体经济让利、加快风险化解的结果。

建行在半年报中也表示,受信贷价格优惠、减费让利以及经济下行造成信贷资产质量下降等因素影响,净利润同比下降。其中,普惠贷款利率同比下降63个基点,对超过15万家中小微企业给予临时性延期还本付息安排。

央行副行长刘国强近日表示,今年前7个月,金融部门通过降低利率、减少收费、贷款延期还本付息等措施为市场主体减负共计8700亿元。具体来说包括通过降低利率减负4700亿元,其中,LPR下行引导贷款利率下降减负3540亿元。此外,银行通过减免服务收费,为市场主体减负2045亿元等。

信贷投放规模扩大,资产规模普遍上升

虽然今年上半年上市银行净利润增速普遍放缓或同比下降,但从A股上市银行资产规模增长数据上看,36家银行资产规模均比年初增长。其中,7家银行资产规模增幅超过10%,资产规模增长最快的前三名分别为青岛银行、宁波银行和光大银行,三家银行的资产增幅分别为17.91%、14.63%和13.84%。

2020年上半年,六大国有行资产均突破了10万亿元规模,合计达133.03万亿元,约占36家上市银行规模的65.5%。有“宇宙行”之称的工行,今年上半年总资产更是达到了33.11万亿元。

值得一提的是,招商银行上半年总资产突破8万亿大关,同比增长11.66%,排在所有股份行最前列,紧跟于六大行之后。

有业内人士分析称,上半年因疫情对经济的影响,央行等部门要求加大对实体经济的信贷投放力度,上市银行对于信贷投放规模扩大,同时也导致了银行资产规模的扩张。

从新增融资总量上看,国有银行继续发挥主力军地位。据券商中国记者统计,2020年上半年,六大国有行新增贷款和垫款总额5.36万亿元,比去年末增长8.43%。

数据显示,工行上半年境内人民币贷款新增1.1万亿元,同比多增3126亿元。农行普惠型小微贷款余额8661.42亿元,较上年末增加2738.35亿元,增速46.2%。邮储银行上半年涉农贷款余额新增849.32亿元,普惠型小微企业贷款余额 7566.12 亿元,较上年末增加 1034.27 亿元。

整体而言,全国银行业金融机构对小微企业贷款发放力度加大。据银保监会披露的数据,今年上半年银行业金融机构普惠型小微企业贷款额度为26.28亿元,比去年同期大幅增长了27.2%。

半数上市银行不良率上升

在疫情冲击下,银行业净利润下滑的同时,其资产质量也迎来较大的挑战。

统计数据显示,A股36家上市银行中不良率出现分化,其中18家银行今年上半年不良率比年初有所上升,六大国有行全部上升;平安银行、江阴银行、常熟银行、紫金农商行不良率与年初持平,还有14家银行不良率比年初下降,城商行和股份行居多。

其中交通银行、中信银行不良率上升较为明显,交通银行和中信银行不良贷款率分别比去年末增加0.21和0.18个百分点,不良率分别为1.68%和1.83%。而郑州银行和浦发银行的不良率降幅明显,郑州银行下降0.21个百分点至2.16%,浦发银行下降0.13个百分点至1.92%。

从整体数据上看,虽然不同性质的银行不良率涨跌出现明显分化,但变化幅度都相对不大,影响有限。此前业内人士对券商中国记者表示,由于银行风险暴露存在一定的滞后性,疫情对公影响要到明年才能明显体现出来。

银保监会主席郭树清此前表示,预计今年全年银行业将处置不良贷款3.4万亿元,比去年的2.3万亿元加大了力度。他预计,明年处置力度会更大,由于有相当规模贷款的风险会延后暴露,未来不良率上升压力较大。

银行普遍加大拨备计提力度

实际上,为应对未来风险,缓解不良贷款的处置压力,上市银行普遍加大了拨备计提和不良贷款的处置力度。也就是说,银行针对未来贷款可能出现的损失,提取了更多的利润用作风险准备金。

在36家上市银行中,有22家的拨备覆盖率比年初提高,12家银行拨备覆盖率的上升幅度超过10%。杭州银行拨备覆盖力度最大,较年初提升67.07个百分点至383.78%,张家港农商行提升45.77个百分点至297.91%。宁波银行拨备覆盖率虽下降,但作为城商行中的业绩优等生,其拨备覆盖率已经高达506.02%。

此前,券商中国记者独家获悉,7月初以来银监部门对银行进行窗口指导,建议适当控制上半年利润增速。据一位地方上市银行高管透露:“没有文件送达,而是以口头通知形式提出,大意是上半年利润不要太多反映,增幅尽量不超过两位数,应该多计提拨备,把家底夯实,不良应核尽核。”

从各大国有行的拨备前利润数据中可见端倪。如,工行在计提拨备前实现利润3148.07亿元,同比增长2.1%。建行实现拨备前利润2803.4亿元,同比增长5.4%。也就是说,工行和建行在计提拨备前利润均为正增长,在拨备后净利润增长分别变为-11.40%和-10.74%。

数据显示,上半年,工行计提资产减值损失1255亿元,同比增长263亿元,增长26.5%;建行计提信用减值损失1113.78亿元,较去年同期增加367.40亿元,增幅49.22%;中行计提资产减值损失665亿元,同比增长97.46%;农行计提贷款拨备990亿元。

除此之外,各大行也加大了对不良贷款的核销力度。上半年工行使用核销资源657亿元,同比增加217亿元,处置不良贷款1042亿元,同比多增122亿元。建行核销268.76亿元,同比增加15.35亿元;农行核销220.13亿元,交行处置不良贷款343.23亿元,其中核销237.9亿元。

工行行长谷澍在该行业绩会上表示,为应对未来经营的不确定性,工行前瞻性加大拨备计提力度,强化不良资产认定管理,稳妥有序加快不良资产处置,力争让风险应对走在市场曲线的前面。

农行行长在业绩会中表示,该行拨备前利润等财务指标稳健增长,将加大逆周期调节力度,主动前瞻增加拨备计提,确保业务的整体平稳,确保农行高质量可持续发展。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国