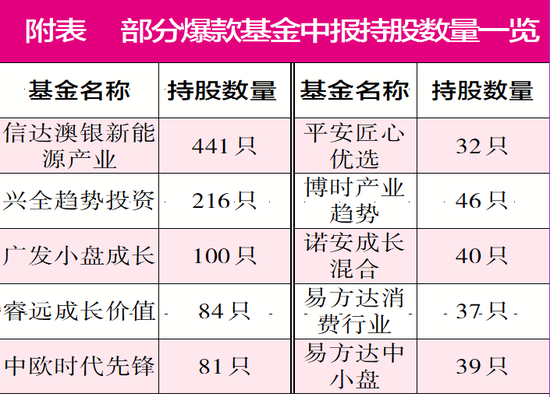

爆款基金持股数量两极分化 多者持股441只 少者仅有32只

来源:红刊财经

记者 |张桔

在今年牛市中,爆款基金持仓情况让投资者高度重视,尤其是掌舵人明星基金经理的投资偏好基本决定了基金净值的表现好坏。基金持股中,虽然押宝式投资风格有时会让基金净值出现超出想象的增长,但有时也会因此马失前蹄,往往又会在市场调整时面临净值大幅回撤的尴尬。

牛市格局下,爆款基金的持仓风格颇为引人关注,这关系到基金净值的表现。在今年内地规模50亿以上的爆款基金中,最新基金中报显示,持股数量最多的爆款基金是明星基金经理冯明远掌舵的信达澳银新能源产业,半年报显示其持股数量高达441只;而持股数量最少的是李化松领衔掌舵的平安匠心优选,中期持股数量仅有32只。另外,近期处于舆论风口浪尖的诺安成长所持个股数量也仅有40只。

接受《红周刊》记者采访时, 晨星中国基金研究总监王蕊指出,持股数量较少的基金经理往往是投资风格相对比较激进,希望通过集中持股来获取较高的收益,其不利的一面是市场逆风的情况下业绩回撤风险会比较大。相反,相对持股数量较多的基金经理通常会被认为是类指数化运作,反映出基金经理偏好分散配置的投资取向。

明星基金经理冯明远、董承非中期持股数量创纪录

公募基金中,在近年来追求“分散风险、均衡配置”的主流思路引导下,基金经理的持股数量也有水涨船高之势。《红周刊》记者发现,一只新成立的主动权益类基金操作七八十只股票已成常态,甚至有的持股超过百只。

以睿远基金为例,虽然旗下只有两只基金,但均为爆款。去年3月成立的睿远成长价值最新中报披露,期末按公允价值占基金资产净值比例大小的所有股票数量约有84只,而去年年报中这一数字为71只。在今年牛市中,该基金的年化收益率已达50.95%,在年内776只同类产品中排名第143位。

审视主动权益类爆款基金阵营,存续时间更长、由董承非挂帅的兴全趋势投资半年报持股数量更是达到了216只,而其在去年年报时的持股数量也曾达到229只。《红周刊》记者观察其往年持股,发现其长期保持在200只以上的持股水平,大量持股俨然已成为该产品常态化的运作思路。Wind数据显示,兴全趋势投资最新的年化收益约为23.47%,这一业绩表现在12只同类型基金中高居首位。

对此,上海一位不愿具名的券商基金分析师指出:“这样规模的持股数量实际上与董承非的投资思路是契合的。他一部分核心持仓,另外一些小仓位的标的是用来试盘的,即有一些标的是用来进行行业层面的择时,而另一些小票则从实盘角度来验证投资思路。”

“我的仓位基本上都会维持在一个较高的水平,大多数时候放在长期有确定性和风险收益比高的品种上,只要能找到比现金好的资产,我就会持有。”今年7月6日才卸任兴全趋势投资基金经理位置的乔迁如是说。

其实,216只持股数量并非是中报爆款公募持股之最,《红周刊》记者发现,明星基金经理冯明远掌管的规模为40.76亿份(128.69亿元)的信达澳银新能源产业基金半年报中持股数量竟然高达441只,其持股主要集中在科技和消费股上,五粮液、贵州茅台、安井食品、三全食品、煌上煌等赫然在列。在去年年报时,该基金规模还仅约为12.87亿份,持股数量为223只,所持标的基本集中在科技股上。结合激增的规模和持股数量来推断,提升科技股和消费股配置或许是冯明远为应对产品规模急速膨胀后的一种新思路。

然而从客观上讲,冯明远此次投资分散化效果似乎一般,产品收益在基金规模突破百亿元门槛后出现一定的退步。Wind数据显示,在2019年时,信达澳银新能源产业实现的净值增长率约为94.11%,排在同类344只基金的第二位,而在今年截至9月10日收盘,其实现的净值增长率约为41.12%,排在同类410只基金产品的第131位。

在接受《红周刊》记者采访时,冯明远强调指出:“无论规模如何,基金经理都需要以现金流折现来开展投资。以消费品为核心的内循环会是未来相当一段时间内的资本市场主旋律,目前核心资产估值不高,以白酒和酱油为代表的必须消费品或将提供长远增长的永续现金流。”

李化松、兰乔中期持股不到50只

《红周刊》记者发现,在爆款基金中,持股50只可以作为一道“分水岭”,达不到这一数量级的爆款基金基本可分为两类:要么是爆款基金成立时间短,打开封闭后规模缩水严重间接导致基金经理建仓数量较少;要么是基金经理对重仓标的颇具信心,敢于押注单一行业或个别重仓股而博取不菲收益。

前者比较典型的代表是成立于今年2月21日的爆款基金平安匠心优选,这只由明星基金经理李化松挂帅的爆款,成立初时的份额约为53.45亿份,但到中报公布时,该基金两类份额已经降至23.34亿份,缩水56.33%。值得注意的是,该产品的年内业绩表现也一般,两类份额目前年内的净值增长率均保持在30%一线。

在基金中报中,李化松表示:“2020年年初,以新能源汽车为代表的科技类公司和传统行业里面的新兴成长类公司机会明显,价值成长类公司面临基本面下行的压力,我们在两类资产之间做了相近的配置。”如若结合其持仓的32只标的看,基金经理想传达的意思似乎是表明其配置标的均是精挑细选出来的股票。

然而,《红周刊》记者发现,平安匠心优选中期股票仓位在91.18%。前十大重仓股中,除年内最大涨幅接近3倍的亚士创能(目前持仓占比排在平安匠心优选重仓股的第七位)外,十大重仓中余下个股没有一只能够实现年内涨幅翻倍。

与平安匠心优选半年末超过九成的股票仓位相反,同样在2月份成立的博时产业新趋势的股票仓位在一众爆款产品中却相对较低,该基金的基金经理是兰乔和蔡滨。在今年中期,基金仓位仅为21.84%,持股数量46只。值得注意的是,爆款基金在牛市中整体仓位极低的情况是较为罕见的。从中报披露的基金经理对重仓标的持仓安排看,相对是较为平均的,前十大重仓股的持仓占比均在1%~1.7%的区间内。然而如此相对均衡的建仓模式,即便是第十大重仓股赤峰黄金年内涨幅翻了两番,对基金组合的贡献也甚微。从基金年内净值表现看,8.27%的年化收益在同类1905只产品中排在了第1709位。

诺安、银河、海富通产品押宝式投资引发质疑

另一类持股家数较少的典型是近期频上热搜的蔡嵩菘执掌的诺安成长。该基金半年报显示,基金股票仓位约为87.62%,持股数量40只。因其前十大重仓股持仓占比年持股比例已经达到了81.43%,意味该基金的股票仓位基本上都集中在十大重仓上。从持股标的行业属性看,重仓的标的基本上是来自于科技股中的芯片半导体子板块,前8只重仓标的单一持仓占比均超过7%。

押宝式豪赌单一子行业,让诺安成长在最近市场的波动中付出了代价。Wind数据显示,该基金净值表现近一个月在同类产品中排名中位居倒数第一,近三个月排名倒数第四。截至9月10日收盘,基金最新的年化收益仅为7.56%,在同类的212只基金中排在了第176位。从基金前十大重仓股来看,股价在本周均出现大幅回撤,甚至有不少个股日线四连阴。以中期持仓占基金净值比12.64%的圣邦股份为例,继8月份大幅下跌21.45%后,截止9月9日再跌4.62%。

对于蔡嵩菘这类押宝式投资风格的基金经理而言,如何在市场震荡时控制净值回撤是一道难题,一旦所重仓的单一板块遭遇市场剧烈波动时,在基民有可能赎回的情况,基金经理面对的不仅是份额缩水、被动减仓应对流动性问题,且在市场交易拥堵下还有可能遭遇标的卖出困难的难题。

“押宝式投资思路与基金经理的能力圈有关系,配置这类基金最好的方法是做基金组合,不要在单只基金上面押仓位太重。”爱方财富总经理庄正提醒投资者说。

与蔡嵩菘思路相仿,去年拿下年终状元的广发双擎升级在去年半年报时共持有16只股票,在年报时也仅持30只股票,若单纯从数量对比看似乎更为夸张,但仔细分析可发现两者的投资有几点显著不同:首先,尤其去年下半年的市场环境是科技股一路单边上行,科技板块整体处于估值扩张的阶段;其次,彼时刘格菘实际上还是做了适度分散,如在去年中报中,就存在恒瑞医药、乐普医疗、伊利股份等非科技股,而去年年报中也有浙商银行、渝农银行等流动性较好的银行股;再次,刘格菘对单一标的的持股远没有诺安成长“极端”,其在中报中仅对圣邦股份、年报中仅对康泰生物持股比例超过了9%。

除去诺安成长外,从基金中报来看,海富通股票、银河创新成长同样是重仓芯片半导体行业的主动权益类产品,但同样在近期净值回撤明显。

“国内半导体除了在轻资产领域继续发力外,在半导体设备、半导体材料、功率半导体等重资产、国外垄断的领域内的投资也会增大。在半导体行业中下注,应尽量在细分板块中去分散投资。”前述券商基金分析师表示。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国