原标题:与格力相比 感觉美的更美了

来源于Buffett读书会 ,作者巴菲特读书会

两家公司都是中国的核心资产,都是中国制造业的典范,都是中国的优势产业。我们并没有情感偏见,但就可见未来的业绩增速,美的的答案似乎更加明确。

上个月底,各家公司的半年报成绩单都陆陆续续发布了,下面我们就来看一下,格力电器和美的集团今年的期中考试成绩如何。

01 营收情况

美的集团2020H1营收1397.19亿元,同比下降9.47%。分品类看:暖通空调2020H1实现收入640亿元,同比下降10.4%。消费电器实现营收530亿元,同比下降9.1%。机器人自动化营收95亿元,同比下降20.8%。分地域看: 2020H1内销收入772亿元,同比-15.7%,出口业务收入618亿元,同比-0.4%。若剔除库卡,2020H1营收约同比下滑8%,内销下滑15%,出口增长4%。

格力电器2020H1营收706.02亿元,同比下降28.21%。分产品看: 2020H1空调主业收入413亿元,同比-47.9%。生活电器营收为22亿元,同比下降13.4%,智能制造营收为2亿元,同比下降49.6%,其他主营(零部件等)营收60亿元,同比上涨476.4%,其他业务(材料业务)营收分别为198亿元,同比上涨41.7%。分渠道看:2020H1内销实现收入378亿元,同比下降45.6%;出口业务实现收入119亿元,同比下降14.2%。

美的集团2020H1扣非净利润134.57亿元,同比下降7.55%。从实际分部盈利看,家电主业盈利水平基本持平。虽然空调等产品2020H1有较大幅度降价,但考虑原材料成本和汇率仍有明显贡献,公司家电主业盈利能力基本保持稳定。

格力电器2020H1扣非净利润59.97亿元,同比下降55.23%。主要是由于空调业务规模效应降低导致固定成本分摊减少,国内降价促销也导致毛利率受损。

02 盈利能力

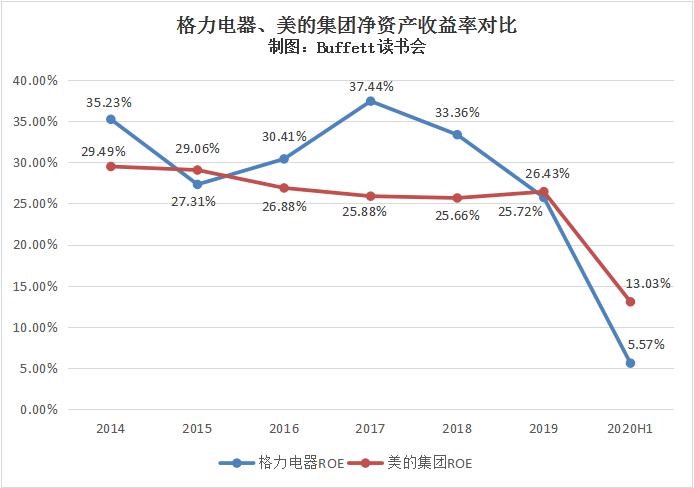

2020H1美的集团净资产收益率13.03%,同比下降23.22%;2020H1格力电器净资产收益率5.57%,同比下降62.74%。两相对比,格力的降幅更大。

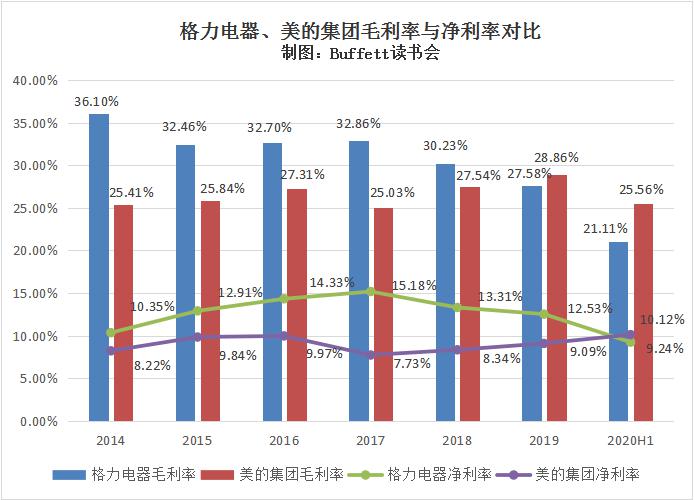

美的集团2020H1毛利率25.56%,同比下降13.3%;格力电器2020H1毛利率21.11%,同比下降31.95%。2018年之前,格力电器的毛利率都是高于美的集团的,但是格力电器的毛利率一直在逐年下降,2019年开始格力的毛利率水平被美的超过了。

美的集团2020H1净利率为10.12%,格力电器净利率为9.24%,美的的净利率首次超过了格力电器。

03 偿债水平

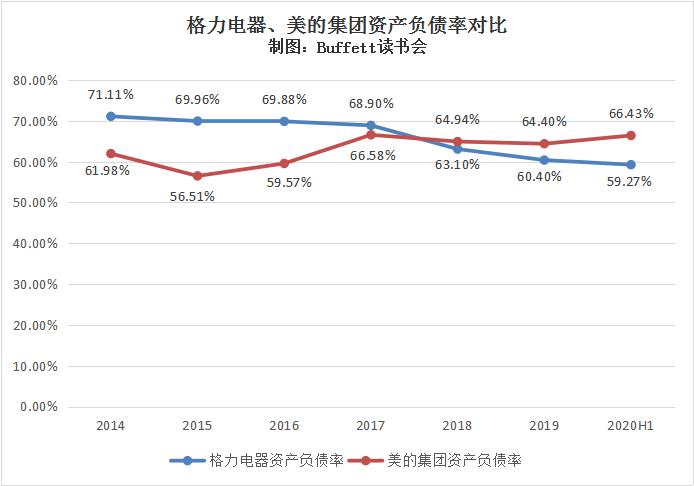

美的集团的资产负债率近几年比较平稳,常年保持在65%左右;格力电器的资产负债率控制得比较好,近几年在逐年下降,2020H1资产负债率低于60%了。

04 运营能力

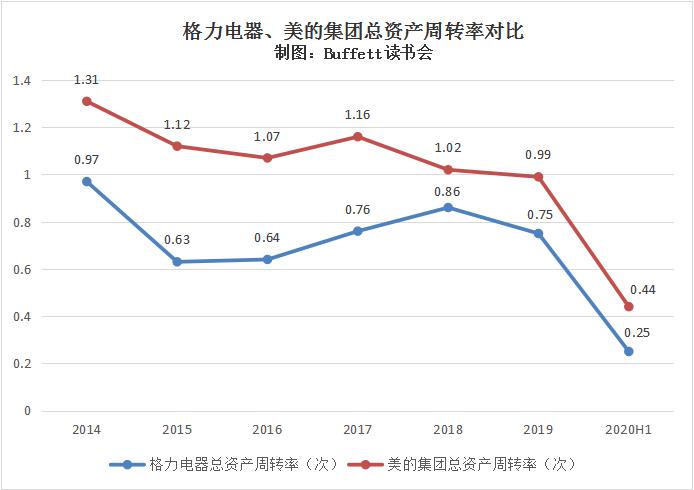

总资产周转率上,美的集团一直是比格力电器高的。2020H1两家公司都出现了下降,美的集团从去年同期的0.56次下降到0.44次,格力电器从去年同期的0.37次下降到0.25次,都下降了0.12次。

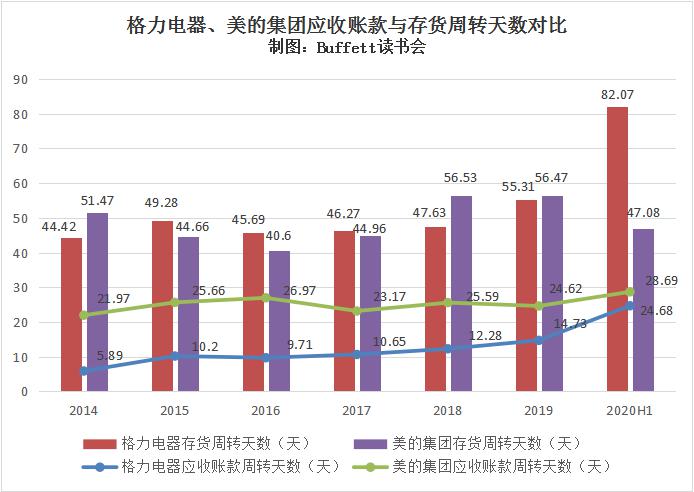

美的集团2020H1的存货周转天数有了较大幅度的下降,从2019年的56.47天下降到47.08天;格力电器的存货周转天数则从55.31天大幅上升到了82.07天。

美的集团的应收账款周转天数比较稳定,基本上都在25天左右,格力电器的应收账款天数比美的要低一些,但是出现了逐年上升的态势。

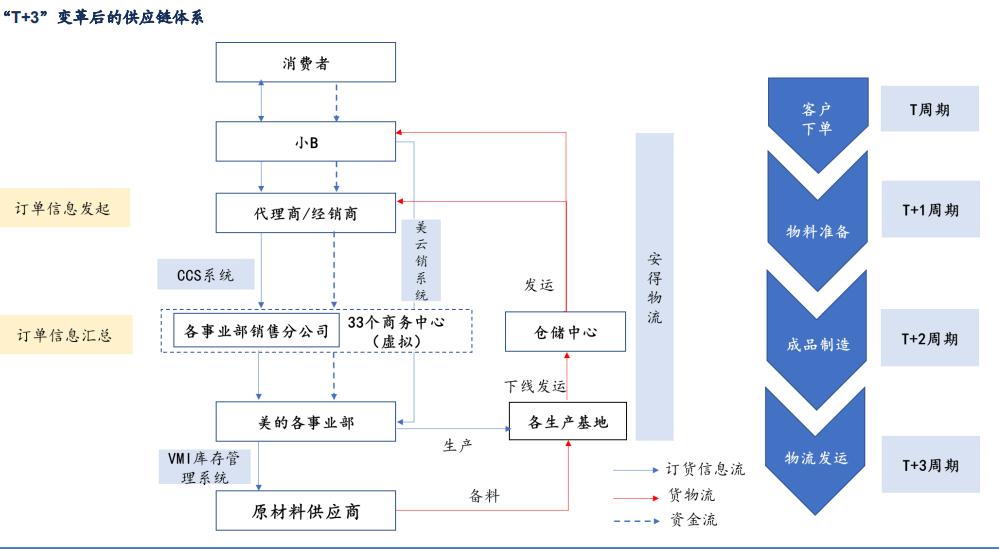

美的集团的T+3供应链改革提升产业链整体效能同时,加快市场反应速度,抢占先机。

所谓“T+3”,即以客户订单为周期始点(T),进行原料备货、制造生产及销售发货(+3),从而最小化供应链库存,实现产能最优。T+3 实施后,下游经销商因渠道库存良性循环,资金压力减弱,付款积极性提升,从而利好美的自身现金流循环。

“T+3”模式下,经销商成为“信息集成运营商”,企业可以通过订单量了解终端消费需求,从而决定升降价。企业可以快速享受原材料价格下行带来的成本红利并传导至下游渠道,较早让利消费者,进而取得市场份额提升。

2019 年的价格战很好体现了这一点:2019 年初在空调去库存压力下,各品牌发起“以价换量”的价格策略。美的在此期间,降价幅度虽不及其他厂商,但线上线下市场份额却大幅攀升,并全年保持良好,其背后体现出“T+3”模式下美的对于终端的把控能力。

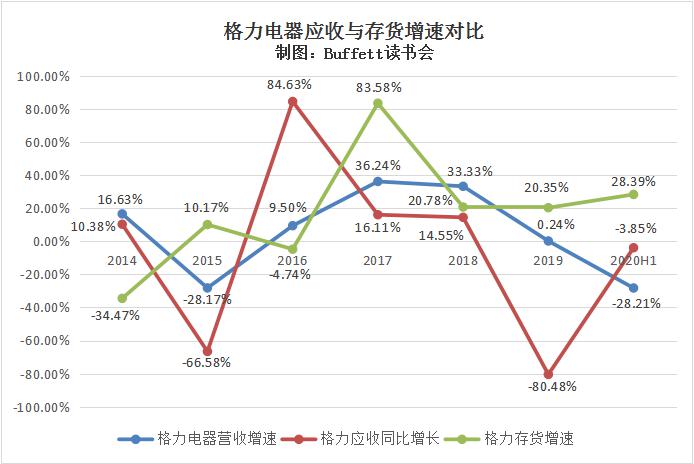

05 应收与存货增速对比

美的集团应收和存货与营收的增速趋势是基本上保持一致的。

格力电器的应收与库存增速与营收增速相关性不是很明显。

06 三费情况

销售费用率上,美的集团和格力电器完全呈现出相反的趋势,美的集团的销售费用率在逐年上升,格力电器的销售费用率是逐年下降的。

这主要与两家公司的销售模式不同有很大关系。格力的销售费用主要包括三大方面:安装费、销售返利、和宣传推广费。格力的销售返利通常用空调兑现,即给经销商相应的空调而非现金兑现销售返利。所以格力在某一年兑现较多的销售返利的同时,成本相应增加而销售费用将相应减少。美的销售费用增长的原因就是并购库卡和东芝,以及经营规模扩大。

管理费用率上,美的集团比较平稳,基本上都是在6%-7%之间;格力电器2017年管理费用率很低,但是自此之后开始每年都在逐年上升。

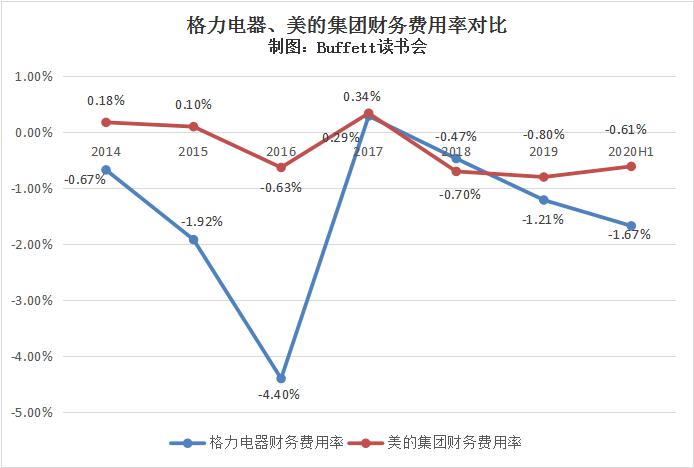

财务费用率上格力电器更低一些,而且还在逐年下降中。

三费控制情况相比,格力费用率更低一些。

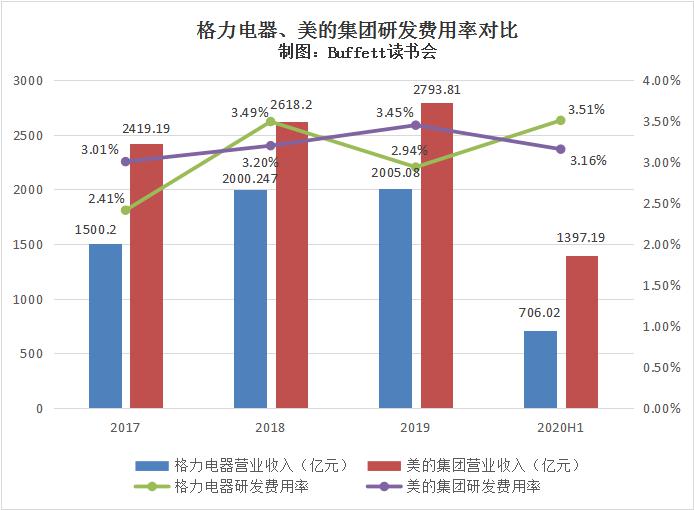

07 研发情况对比

2019年美的集团的研发费用率高一些,2020H1格力电器的研发费用率更高一点。两家企业的研发费用率基本上不相上下。

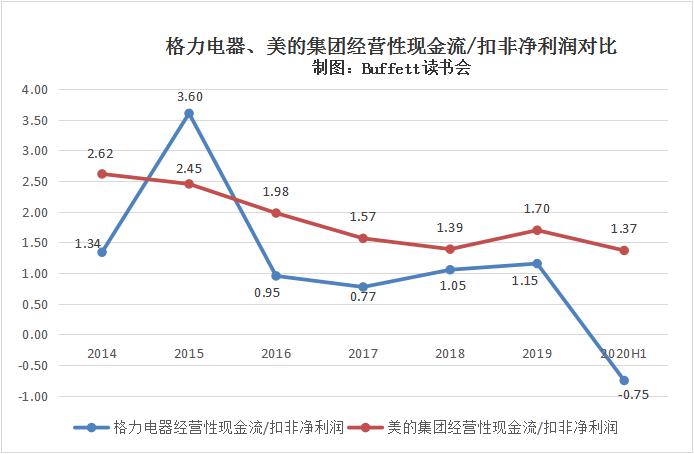

08 现金流情况

两家公司的现金流情况都比较好,经营性现金流都超过了扣非净利润。但是2020H1格力电器的现金流大幅下降,出现了负数。

09 预收款情况

对比两家公司,美的集团的预收款更多一下,对上游供应商和下游经销商的掌控能力更强。

10 股息率

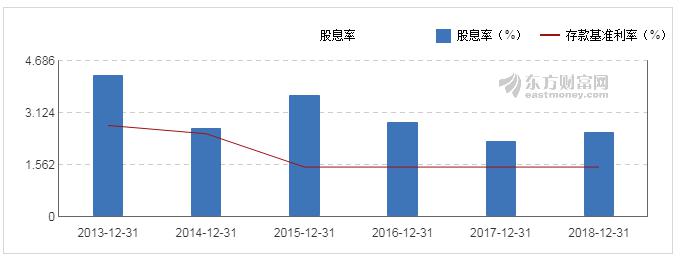

美的集团的股息率基本上在2.5%-3%之间,高于银行存款基准利率。

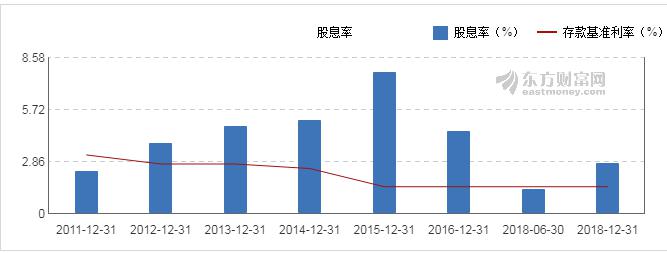

格力电器除了2017年没有分红之外,其他年份分红股息率都非常高,基本上都在4%以上。

11 重要股东持股变动

美的集团2019年下半年到2020上半年,高管方洪波、梁惠然、江鹏和欧云彬减持比较频繁。

格力电器2019年下半年到2020上半年,高管段秀峰和张勇减持,经销商持股平台减持力度不小。

12 杜邦分析

2020H1美的集团净资产收益率下降主要是资产周转率和权益乘数的下降引起的。

2020H1格力电器净资产收益率出现大幅度下降主要是由于销售净利率出现较大幅度下降,资产周转率和权益乘数也有下降造成的。

13 小结

1. 从2020H1营收上看,美的和格力营收增速都有所下降,但是很明显,格力电器的下降幅度远超美的集团。无论是国内市场还是海外市场,格力电器营收降幅都很大。美的海外市场的增速让我们看到,国际贸易的跌幅并没有市场预期那么差。

2. 从盈利能力上看,目前美的的毛利率和净利率都超过了格力电器。其中美的暖通空调的毛利率为24.2%(格力21.11%),消费电器的毛利率为31.61%,机器人及自动化的毛利率为19%。

3. 在负债率上,格力电器的资产负债率比美的集团要低一些。

4. 从运营能力上看,美的的总资产周转率、应收账款和存货周转率都要高于格力电器。

5. 从费用率上看,格力电器的费用率都比美的集团要低,特别是销售费用率格力更是远远低于美的。

6. 现金流表现上,美的比格力现金流更充沛,特别是2020H1,格力的经营性自由现金流出现了负数。这年头,有现金的都是爷。

7. 在分红配股股息率上,格力电器的更高一些。这一点上,格力显得越来越老练。

从两家的主业空调部分而言,近几年随着国内GDP增速放缓、经济筑底、房地产市场降温,整个空调等白电市场进入了存量博弈阶段。

目前家电市场份额,除了在电商平台上之外,还有很大一部分在于工程渠道,工程渠道中,近年来工商业增长并不明显,新形势下市政民生工程或将增加,存量市场中的房地产还是很大的一块蛋糕,其中建议重点关注两家公司工程机的增长和各大房产公司集采的情况。

除此之外,美的还有占总营收46%的创新成长更强的消费电器板块,目前这部分的估值市场并未充分考虑(小熊电器60PEB)。

两家公司都是中国的核心资产,都是中国制造业的典范,都是中国的优势产业。我们并没有情感偏见,但就可见未来的业绩增速,美的的答案似乎更加明确。

关于两家公司的估值,几年前就有人说,为什么市场更愿意给美的更高的估值?创新能力、体制活力应该是主要原因。今天的估值,由于EPS都在低位,因此PE都创出了新高,但考虑到今年的非正常因素进行调整评估,两家的估值应该在中位线附近。结合最近经销商的访谈,我们持续看好美的逻辑还是没有变。

特别提醒:本文为投资逻辑分享,不构成投资建议。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国