原标题:聚石化学3年逾期账款均超净利 流动负债飙19处房抵押

中国经济网

编者按:上交所科创板股票上市委员会定于9月15日召开2020年第75次上市委员会审议会议,审议广东聚石化学股份有限公司(简称聚石化学)的首发上市申请。

聚石化学招股书显示,此次发行新股不超过2333.33万股,由光大证券担任保荐机构。

公司此次拟募集资金约4.90亿元,其中投资年产4万吨改性塑料扩建项目3.48亿元,投资无卤阻燃剂扩产建设项目4021.71万元,投资研发中心建设项目5265.50万元,5000万元用于补充流动现金。

聚石化学的主营业务为阻燃剂、改性塑料粒子及制品的研发、生产和销售。2018年公司通过收购东荣光学、常州奥智和常州奥智光电股权的方式,又进入PS扩散板市场。

公司控股股东为广州市石磐石投资管理有限公司(简称石磐石),直接持有聚石化学3680.00万股股份,占公司股本总额的52.57%,陈钢和杨正高合计持有石磐石100.00%的出资额。

此外,陈钢直接持有公司466.005万股股份,杨正高直接持有公司330.80万股股份。陈钢和杨正高通过直接和间接方式累计持有聚石化学4476.805万股股份,占公司股本总数的63.95%,系聚石化学的共同实际控制人。上述二人为中国国籍,无境外永久居留权。

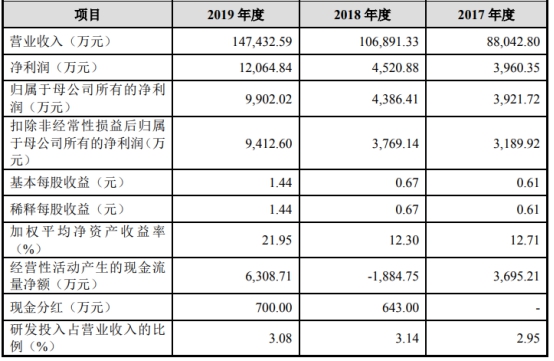

2017年至2019年,聚石化学的营业收入分别为88,042.80万元、106,891.33万元和147,432.59万元,归属于母公司所有的净利润分别为3921.72万元、4386.41万元、9902.02万元。

上述同期,公司销售商品、提供劳务收到的现金分别为78,692.92万元、82,948.24万元和115,157.86万元,经营活动产生的现金流量净额分别为3695.21万元、-1884.75万元和6308.71万元,波动较大。

聚石化学表示,2019年净利润较2018年同比增长125.74%,得益于报告期内收购常州奥智后新增PS扩散板业务的快速发展。

2020年上半年,聚石化学实现营业收入80,287.64万元、归属于母公司所有者的净利润8630.93万元,较去年同期分别同比增长19.80%、73.94%。其中由于新冠疫情,PE透气膜等防疫产品原材料销售大幅增长。随着新冠疫情得到有效控制,未来防疫产品的盈利情况将不可持续。

聚石化学预计2020年1-9月营业收入约为127,300.00万元至134,000.00万元,同比增长24.04%至30.57%;预计实现归属于母公司净利润约为14,374.45万元至15,131.00万元,同比增长113.52%至124.75%。

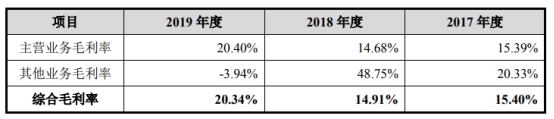

2017年至2019年,聚石化学主营业务毛利率分别为15.39%、14.68%和20.40%,其中2019年毛利率较2018年同比提高5.72个百分点。同样是因为新增的PS扩散板业务毛利率较高,在主营业务毛利的贡献率由2018年的10.18%提高到2019年的31.74%,带动了毛利率整体提升。

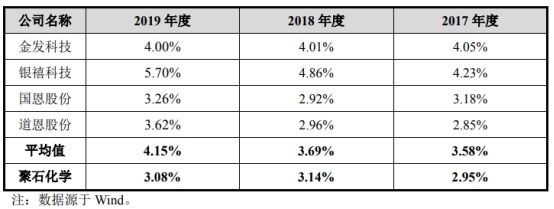

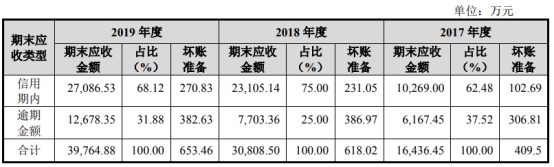

聚石化学的研发费用率不及同行。2017年至2019年,聚石化学研发费用分别为2594.79万元、3357.28万元及4539.42万元,占营业收入比例分别为2.95%、3.14%和3.08%,低于同期同行平均水平3.58%、3.69%和4.15%。

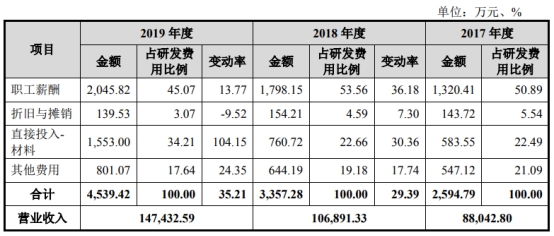

另外,2017年至2019年,聚石化学高新技术企业税收优惠金额分别为482.62万元、849.45万元、1955.59万元,占利润总额的比例分别为10.54%、17.49%、14.37%。

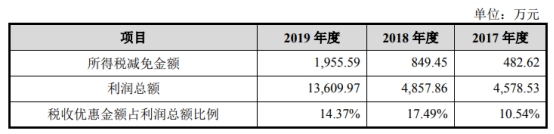

聚石化学应收账款增长较快,2017年至2019年各期末,公司应收账款余额为16,436.45万元、30,808.50万元和39,764.88万元,占营业收入比例为18.67%、28.82%和26.97%。聚石化学对应收账款计提坏账准备分别为409.50万元、618.02万元和653.46万元。

2017年至2019年,聚石化学的逾期账款分别为6167.45万元、7703.36万元、12,678.35万元,均超过同期净利润3921.72万元、4386.41万元、9902.02万元。截至2020年8月28日,公司逾期账款收回金额10,876.43万元,逾期账款未收回金额为1801.92万元。

2017年至2019年,聚石化学的应收账款周转率分别为5.05、4.63及4.25,逐年下降。同行业可比公司的应收账款周转率均值分别为5.12、5.81和6.07。

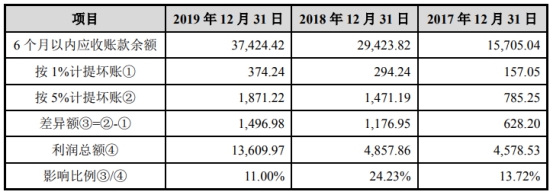

另外,聚石化学应收账款的坏账计提比例低于同行。2017年至2019年,聚石化学账龄在6个月以内的应收账款余额分别为15,705.04万元、29,423.82万元和37,424.42万元,占应收账款余额的比例分别为95.55%、95.51%和94.11%。

公司6个月以内应收账款的坏账计提比例为1%,与可比上市公司金发科技一致,高于国恩股份,但低于坏账计提比例为5%的银禧科技、道恩股份。如果聚石化学按5%的比例对账龄6个月以内的应收账款计提坏账准备,对报告期内利润总额的影响金额分别为-628.20万元,-1176.95万元和-1496.98万元,占利润总额的13.72%、24.23%和11.00%。

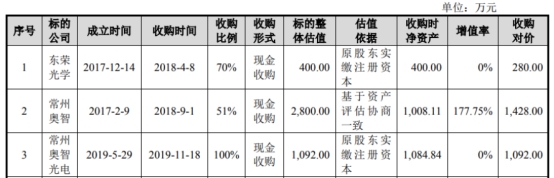

据《中国经营报》报道,2018年,聚石化学通过收购东荣光学、常州奥智和常州奥智光电股权的方式正式进入PS扩散板市场。2018年该业务实现营业收入8072.85万元,2019年业务营收规模已达到3.64亿元,营收占比从7.60%提升至24.78%,成为支撑公司业绩的重要板块。

但聚石化学收购的这些标的公司成立时间并不久,其中东荣光学和常州奥智成立于2017年,常州奥智光电更是于2019年5月底才刚刚成立,并且上述公司没有形成稳定的“造血能力”。

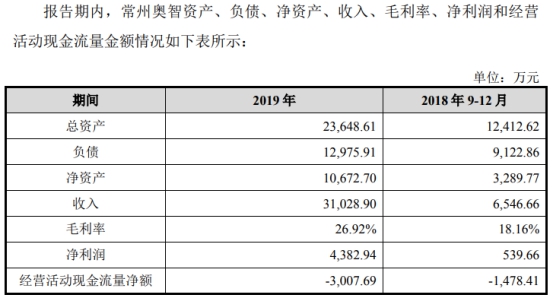

以业绩贡献最明显的常州奥智为例,2017年至2019年该公司的的营业收入为分别为5932.42万元、6546.66万元和31,028.90万元,净利润分别为-362.27万元、539.66万元和4382.94万元。但2018年9—12月及2019年,常州奥智经营活动产生的现金流净额分别为-1478.41万元、-3007.69万元,为净流出状态。

2017年至2019年各期末,聚石化学的负债总额分别为29,209.93万元、57,994.25万元及70,453.15万元。其中流动负债分别为26,903.48万元、52,820.68万元和62,547.40万元,增长十分迅速。

聚石化学的流动负债飙升主要因短期借款、应付账款上升较快。2017年至2019年各期末,公司短期借款余额分别为10,241.12万元、14,059.11万元、20,682.61万元,占流动负债的比重分别为38.07%、26.62%、33.07%。公司应付账款余额分别为8,559.81万元、16,134.06万元及14,727.58万元,占流动负债的比例分别为31.82%、30.54%及23.55%。

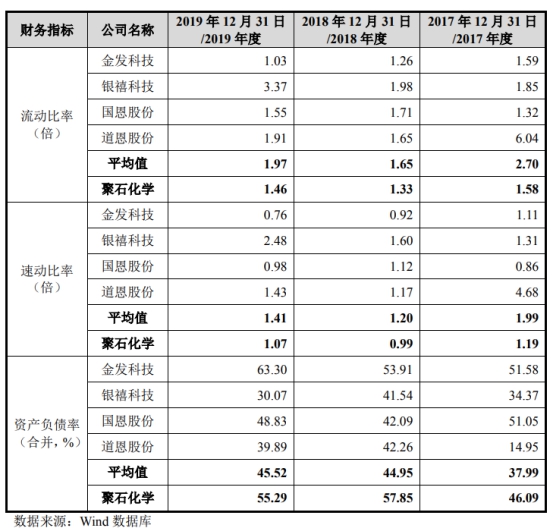

2017年至2019年,聚石化学资产负债率均高于行业平均水平,分别为46.09%、57.85%及55.29%。同一时期,同行业可比公司的资产负债率平均值分别为37.99%、44.95%及45.52%。

2017年至2019年各期末,聚石化学的流动比率分别为1.58、1.33及1.46,速动比率分别为1.19、0.99及1.07,存在小幅波动。同期,同行业可比公司的流动比率均值分别为2.70、1.65和1.97,速动比率均值分别为1.99、1.20和1.41。

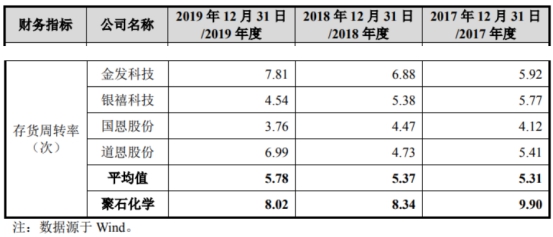

2017年至2019年各期末,聚石化学存货账面价值分别为8587.78万元、13,216.59万元及16,064.00万元,占期末流动资产的比重分别为20.22%、18.86%及17.59%。同期,聚石化学的存货周转率分别为9.90、8.34及8.02,对应的存货周转天数分别为36.24天、43.15天及44.88天,可比公司的存货周转率均值为5.31、5.37和5.78。

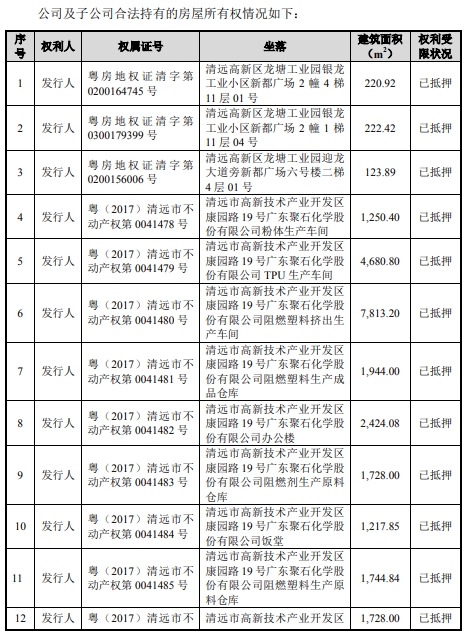

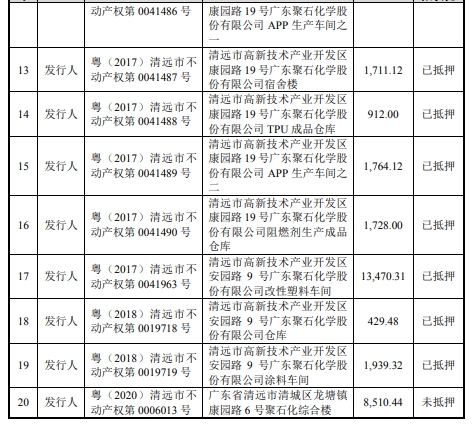

招股书显示,聚石化学及子公司合法持有的20处房屋所有权中,已经抵押出去19处。聚石化学表示,公司拥有的大部分房屋及土地使用权处于抵押状态,系为取得银行借款提供担保,如公司未能如期偿还借款,相关的房屋及土地使用权存在被处置的风险。

据招股书披露,聚石化学及其子公司曾多次遭到监管处罚。其中全资子公司普塞呋出口货物规格型号与申报不符,被海关罚款1000元;全资子公司聚石长沙消防设施未保持完好有效,被罚款31,000元;控股孙公司东莞奥智第一分公司未按照规定制定生产安全事故应急救援预案、消防设施未保持完好有效,被罚款900元、10,000元。

另外,聚石化学PS原料的第四大供应商海德企业发展有限公司(简称海德公司),于2019年1月成立,当年公司即对其采购金额2368.55万元。因此,科创板发审委在问询中还要求公司说明海德公司成立当年即成为公司前五大供应商的合理性。

报告期内,聚石化学共进行三次现金分红,合计分红2743.00万元。

阻燃剂及改性塑料粒子生产企业冲刺科创板 实控人多位亲戚持股

聚石化学成立于2007年6月8日,主营业务为阻燃剂、改性塑料粒子及制品的研发、生产和销售。其中,无卤阻燃剂应用于阻燃塑料、阻燃涂料等新材料领域,改性塑料粒子及制品产品应用于节日灯饰、电子电器、电线电缆、汽车、液晶电视、医疗卫生等领域。

2018年,聚石化学开拓PS(聚苯乙烯)粒子等在光学塑料制品的应用,通过收购东荣光学、常州奥智和常州奥智光电股权的方式正式进入PS扩散板市场。

广州市石磐石投资管理有限公司(简称石磐石)直接持有聚石化学3680.00万股股份,占公司股本总额的52.57%,为公司的控股股东。

陈钢和杨正高合计持有石磐石100.00%的出资额。此外,陈钢直接持有公司466.005万股股份,杨正高直接持有公司330.80万股股份。陈钢和杨正高通过直接和间接方式累计持有聚石化学4476.805万股股份,占公司股本总数的63.95%,系聚石化学的共同实际控制人。

陈钢、杨正高二人为中国国籍,无境外永久居留权。陈钢目前任聚石化学的董事长、总经理,杨正高任聚石化学董事、副总经理。

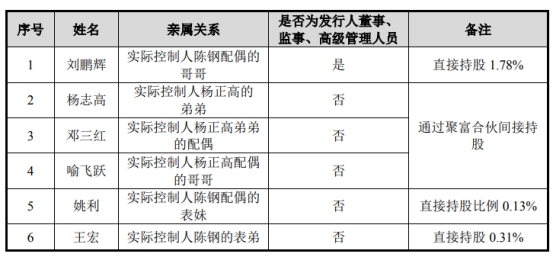

聚石化学实际控制人之一陈钢的亲属刘鹏辉、姚利、王宏直接持有公司股份,持股比例分别为1.78%、0.13%和0.31%;另一实际控制人杨正高的亲属杨志高、邓三红、喻飞跃通过聚富合伙间接持有公司股份。

2019年业绩大涨因收购资产 现金流坐过山车

2017年至2019年,聚石化学的营业收入分别为88,042.80万元、106,891.33万元和147,432.59万元,归属于母公司所有的净利润分别为3921.72万元、4386.41万元、9902.02万元。

上述同期,公司销售商品、提供劳务收到的现金分别为78,692.92万元、82,948.24万元和115,157.86万元,经营活动产生的现金流量净额分别为3695.21万元、-1884.75万元和6308.71万元,波动较大。

聚石化学表示,2019年归属于母公司股东的净利润较2018年同比增长125.74%,得益于报告期内收购常州奥智,新增PS扩散板业务的快速发展。若PS扩散板业务未能持续快速增长,或其他新增业务和产品的销售无法达到预期,公司经营业绩快速增长的趋势可能不可持续。

2020年上半年,聚石化学实现营业收入80,287.64万元、归属于母公司所有者的净利润8630.93万元(经审阅财务数据),较去年同期分别同比增长19.80%、73.94%。其中由于新冠疫情,PE透气膜等防疫产品原材料销售大幅增长。随着新冠疫情得到有效控制,未来防疫产品的盈利情况将不可持续。

聚石化学预计2020年1-9月营业收入约为127,300.00万元至134,000.00万元,同比增长24.04%至30.57%;预计实现归属于母公司净利润约为14,374.45万元至15,131.00万元,同比增长113.52%至124.75%。

2019年毛利率突增近6个百分点

2017年至2019年,聚石化学主营业务毛利率分别为15.39%、14.68%和20.40%,其中2019年毛利率较2018年同比提高5.72个百分点。

聚石化学称,2019年毛利率上升主要系PP、PE、PS等通用树脂价格行情走低,由于公司改性塑料粒子业务一般提前几个月跟客户签订合同锁定了销售价格,因此,同期塑料粒子业务毛利率有较大提升;公司新增的塑料制品PS扩散板,毛利率较高,且当年销售增长较快,在主营业务毛利的贡献率由2018年的10.18%提高到2019年的31.74%,带动了主营业务毛利率整体的提升。

招股书中,聚石化学将阻燃剂、改性塑料粒子、PS扩散板三大类产品毛利率,分别与同行业可比上市公司对比。

其中,2017年至2019年聚石化学阻燃剂业务毛利率分别为25.06%、20.77%和23.03%,可比公司雅克科技的毛利率分别为19.47%、19.49%和23.19%。

2017年至2019年,聚石化学改性塑料粒子业务毛利率为16.61%、14.59%和20.71%,同行业可比公司毛利率均值为16.74%、15.43%和16.50%。

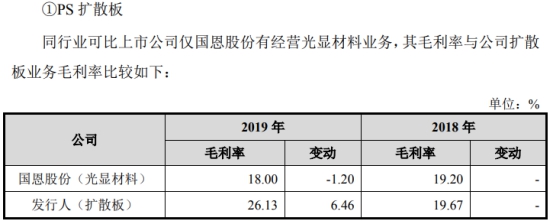

2018年至2019年,聚石化学新增的PS扩散板业务毛利率为19.67%、26.13%,可比公司国恩股份的毛利率分别为19.20%和18.00%。

研发费用率不及同行

2017年至2019年,聚石化学研发费用分别为2594.79万元、3357.28万元及4539.42万元,占营业收入比例分别为2.95%、3.14%和3.08%,低于同期同行平均水平3.58%、3.69%和4.15%。

聚石化学的研发费用主要包括职工薪酬、直接材料投入、折旧与摊销及其他费用,其中职工薪酬及材料直接投入合计占比73.38%、76.22%及79.28%。

税收优惠占净利润近15%

2017年至2019年,公司高新技术企业税收优惠金额分别为482.62万元、849.45万元、1955.59万元,占利润总额的比例分别为10.54%、17.49%、14.37%。

若上述税收优惠政策期满后,聚石化学不再被相关部门认定为高新技术企业,或者国家税收优惠政策发生变化,公司将无法继续享受税收优惠政策。因此,公司可能因税收优惠政策变动而对未来盈利能力造成一定影响。

应收账款增长较快

2017年至2019年各期末,聚石化学的应收账款账面价值分别为16,026.96万元、30,190.47万元和39,111.42万元,占流动资产的比重分别为37.73%、43.08%和42.82%。

上述同期,公司应收账款余额为16,436.45万元、30,808.50万元和39,764.88万元,占营业收入比例为18.67%、28.82%和26.97%。聚石化学对应收账款计提坏账准备分别为409.50万元、618.02万元和653.46万元。

2017年至2019年,聚石化学的逾期账款分别为6167.45万元、7703.36万元、12,678.35万元。截至2020年8月28日,公司逾期账款收回金额10,876.43万元,逾期账款未收回金额为1801.92万元。

2017年至2019年,聚石化学的应收账款周转率分别为5.05、4.63及4.25,逐年下降。同行业可比公司的应收账款周转率均值分别为5.12、5.81和6.07。

应收账款的坏账计提比例低于同行

2017年至2019年,聚石化学账龄在6个月以内的应收账款余额分别为15,705.04万元、29,423.82万元和37,424.42万元,占应收账款余额的比例分别为95.55%、95.51%和94.11%。

公司账龄6个月以内应收账款的坏账计提比例为1%,与可比上市公司金发科技一致,高于国恩股份,但低于银禧科技及道恩股份(坏账计提比例为5%)。

假设公司按5%的比例对账龄6个月以内的应收账款计提坏账准备,对报告期内利润总额的影响金额分别为-628.20万元,-1176.95万元和-1496.98万元,占利润总额的13.72%、24.23%和11.00%。

因此,由于聚石化学账龄在6个月以内应收账款坏账准备计提比例相对较低,如果出现较大金额坏账而当期坏账准备无法覆盖的情况,将影响公司的净利润水平。

重要子公司经营净现流为负

据《中国经营报》报道,2018年聚石化学开拓PS(聚苯乙烯)粒子等在光学塑料制品的应用,通过收购东荣光学、常州奥智和常州奥智光电股权的方式正式进入PS扩散板市场。

此后,聚石化学PS扩散板业务发展迅速。2018年,该业务实现营业收入8072.85万元,占当年总营收的7.60%;2019年业务营收规模迅速扩大,已达到3.64亿元,营收占比从7.60%提升至24.78%,成为支撑公司营收规模扩大的重要板块。

聚石化学方面表示,经过多年的发展,公司形成了“改性塑料助剂(阻燃剂)+改性塑料粒子+改性塑料制品”的产业链一体化经营模式,且不同的产业链环节均拥有相应的核心技术及产品系列。

但值得指出的是,聚石化学收购的这些标的公司成立时间并不久,其中东荣光学和常州奥智成立于2017年,常州奥智光电更是于2019年5月底才刚刚成立。而初创企业的问题在于,短时间内企业很难形成足够的行业影响力和稳定的“造血能力”。

从业绩贡献最明显的常州奥智来看,2017年至2019年该公司的的营业收入为分别为5932.42万元、6546.66万元和31,028.90万元,净利润分别为-362.27万元、539.66万元和4382.94万元。

2019年常州奥智(合并)扩散板业务收入占聚石化学营业收入24.85%,对聚石化学净利润的贡献率为23.67%。

但在利润增长的背后,近两年,常州奥智经营活动及投资活动产生的现金流量净额均为负值。2018年9—12月及2019年,常州奥智经营活动产生的现金流净额分别为-1478.41万元、-3007.69万元;其投资活动产生的现金流量净额为-814.10万元、-3079.72万元,均为净流出状态。

此外,聚石化学招股书显示,其新增PS扩散板业务还存在整合风险。聚石化学方面表示,由于聚石化学与常州奥智分别位于广东省和江苏省,未来双方在企业文化、经营管理、业务技术等多方面尚需更进一步的整合,整合能否达到预期具有不确定性,整合过程中若上市公司的整合措施未能达到预期效果,可能会对聚石化学的经营产生不利影响。

2019年负债超7亿元 资产负债率高于同行

2017年至2019年各期末,聚石化学的负债总额分别为29,209.93万元、57,994.25万元及70,453.15万元。其中流动负债分别为26,903.48万元、52,820.68万元和62,547.40万元,占负债总额的比例分别为92.10%、91.08%及88.78%。

2017年至2019年各期末,公司短期借款余额分别为10,241.12万元、14,059.11万元、20,682.61万元,占流动负债的比重分别为38.07%、26.62%、33.07%。

上述同期,公司应付账款余额分别为8,559.81万元、16,134.06万元及14,727.58万元,占流动负债的比例分别为31.82%、30.54%及23.55%。

2017年至2019年,聚石化学资产负债率均高于行业平均水平,分别为46.09%、57.85%及55.29%。同一时期,同行业可比公司的资产负债率平均值分别为37.99%、44.95%及45.52%。

2017年至2019年各期末,聚石化学的流动比率分别为1.58、1.33及1.46,速动比率分别为1.19、0.99及1.07,存在小幅波动。

同期,同行业可比公司的流动比率均值分别为2.70、1.65和1.97,速动比率均值分别为1.99、1.20和1.41。

存货高企 存货周转率有所上升

2017年至2019年各期末,聚石化学存货账面价值分别为8587.78万元、13,216.59万元及16,064.00万元,占期末流动资产的比重分别为20.22%、18.86%及17.59%。其中,原材料占存货余额比例分别为40.86%、46.99%及39.09%,库存商品占比分别为51.97%,45.52%及50.96%,是存货主要构成部分。

2017年至2019年,聚石化学的存货周转率分别为9.90、8.34及8.02,对应的存货周转天数分别为36.24天、43.15天及44.88天,有所上升。上述同期,可比公司的存货周转率均值为5.31、5.37和5.78。

20处房屋抵押19处

招股书显示,聚石化学及子公司合法持有的20处房屋所有权中,已经抵押出去19处。

聚石化学在招股书中表示,公司拥有的大部分房屋及土地使用权处于抵押状态,系为取得银行借款提供担保,如公司未能如期偿还借款,相关银行可能会要求公司承担相应借款项下的担保责任,相关的房屋及土地使用权存在被处置的风险,从而对公司持续经营产生不利影响。

子公司频遭监管处罚部分建筑手续不全

据招股书披露,聚石化学及其子公司曾多次遭到监管处罚。

2018年4月3日,中华人民共和国大鹏海关(以下简称“大鹏海关”)出具了《行政处罚决定书》(鹏关处简决字[2018]0243号),因公司全资子公司普塞呋出口货物规格型号与申报不符,决定对普塞呋罚款1,000元。

普塞呋受到上述处罚的原因系员工在申报进口货物时,填错规格型号,影响海关统计准确性。事件发生后,普塞呋及时缴纳了罚款,纠正违规行为,并加强内部管理及相关专业知识的培训。

2019年6月25日,湖南省宁乡县公安消防大队出具了《行政处罚决定书》[宁(消)行罚决字〔2019〕0040号],因公司全资子公司聚石长沙消防设施未保持完好有效,违反了《中华人民共和国消防法》第十六条第一款第(二)项之规定,责令聚石长沙改正并处罚款人民币31,000元整。截至2019年9月6日,聚石长沙已缴纳了罚款并已进行相应整改。

聚石化学的控股孙公司旗下第一分公司两次受到行政处罚。

2019年8月2日,东莞市应急管理局出具了《行政(当场)处罚决定书(单位)》[(东桥)应急罚当〔2019〕B010号],因东莞奥智第一分公司未按照规定制定生产安全事故应急救援预案,违反了《中华人民共和国安全生产法》第七十八条之规定,决定给予东莞奥智第一分公司罚款900元的行政处罚。东莞奥智第一分公司已于2019年8月8日缴纳了罚款并进行相应整改。

2019年9月28日,东莞市消防支队桥头大队出具了《行政处罚决定书》[东桥(消)行罚决字〔2019〕0026号],因东莞奥智第一分公司的消防设施未保持完好有效,违反了《中华人民共和国消防法》第十六条第一款第二项规定,决定给予东莞奥智第一分公司罚款10,000元的行政处罚。东莞奥智第一分公司已于2019年9月30日缴纳了罚款并已进行相应整改。

另外,截至2019年12月31日,聚石化学存在部分临时建筑未办理报建手续,主要为钢结构临时仓库,面积合计18,423m?,账面价值为858.34万元。公司称目前已办理完毕部分建设工程的规划许可、施工许可等报建手续,但仍存在被主管部门责令限期拆除并处罚款的风险。

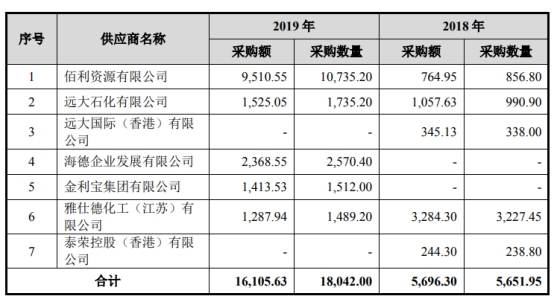

供应商成立当年即提供超2000万原材料

2017年至2019年,聚石化学主要原材料采购额分别为50,862.83万元、62,641.81万元和76,827.16万元,包括各类通用树脂PP、PS、PE、PC、三氧化二锑和溴化物。

其中PS原料的第四大供应商海德企业发展有限公司(简称海德公司),于2019年1月成立,当年公司即对其采购金额2368.55万元。因此,科创板发审委在问询中要求公司说明海德公司成立当年即成为公司前五大供应商的合理性。

根据聚石化学的回复,海德公司于2019年1月16日在香港成立,主要从事塑胶及塑胶制品贸易。经台化化工销售人员介绍,公司获悉海德亦代理产自台化化工的PS原料。公司对海德的采购集中在2019年8月、9月和10月,主要系下半年属于液晶电视类产品的生产销售旺季,佰利资源等原供应商的供应量有限,而海德作为贸易商代理产自台化化工的PS原料,符合公司对原料相关标准,为及时满足生产需要,公司加大向海德采购PS原料数量,使得海德成为当期前五大供应商之一。

合计分红2743万元

报告期内,聚石化学共进行三次现金分红,合计分红2743.00万元。

2018年6月20日,公司召开2018年第二次临时股东大会,审议通过了《关于公司2017年度利润分配方案的议案》,决定向全体股东每10股派发现金红利1.00元,共计分配现金股利643.00万元,个人所得税由公司代扣代缴。

2019年6月28日,公司召开2018年年度股东大会,审议通过了《关于公司2018年度利润分配预案的议案》,决定向全体股东每10股派发现金红利1.00元,共计分配现金股利700.00万元,个人所得税由公司代扣代缴。

2020年4月22日,公司召开2020年第三次临时股东大会,审议通过了《关于公司2019年度利润分配方案的议案》,决定向全体股东每10股派发现金红利2.00元,共计分配现金股利1400.00万元,个人所得税由公司代扣代缴。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国