热点栏目

热点栏目原标题:屏息以待!大选前最后一场议息会议 美联储今晚会如何引爆市场?

本轮超级周行情最重要的一出大戏即将在今晚揭开帷幕——北京时间周四(9月17日)2点,美联储将公布9月利率决议,同时公布最新经济预测和利率预期点阵图。而在半小时之后,美联储主席鲍威尔还将召开新闻发布会。

今年8月份,美联储主席鲍威尔在杰克逊霍尔研讨会上宣布了平均通胀目标,这意味着美联储今晚进一步调整政策的概率似乎不高。不过,一些业内人士依然表示,由于此次会议是11月美国大选前的最后一场议息会议,美联储具体会如何表态,仍将看点十足。随着等待已久的财政援助方案在参议院搁浅,投资者将更为关注美联储对美国经济复苏的看法,以及如果市场继续下滑,美联储可能采取的措施。

☆美联储决议前瞻:今晚这几大看点不容错过

部分经济学家预计,即将举行的9月份FOMC会议或短期内的任何美联储会议都不会采取任何政策行动。但是在8月宣布采用新的平均通胀目标框架后,政策声明和会后新闻发布会或将透露出更多相关细节。一些政策制定者仍然怀疑声明中是否急需修改利率指引。

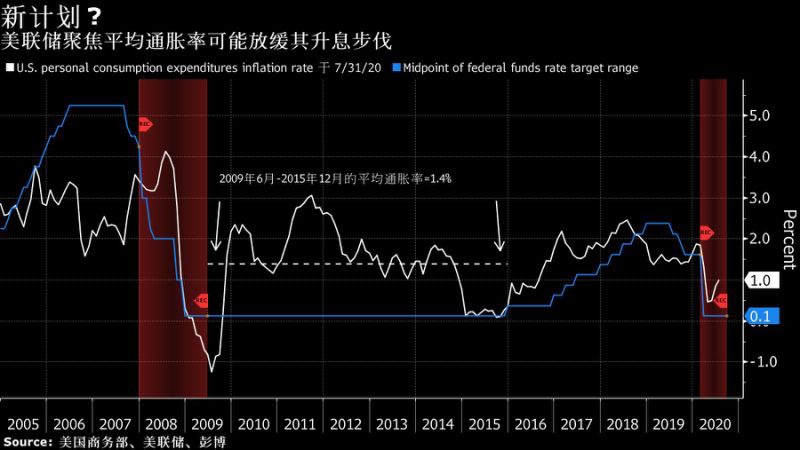

美联储主席鲍威尔在8月27日宣布,美联储将把2%的通胀率目标视为一段时间内的平均水平。这意味着通胀低于该目标一段时间后,美联储会允许其在之后的一段时间高于2%。由于疫情给经济活动造成冲击,预计未来几年通胀率都有可能在低于2%的水平运行。

到目前为止,美联储尚未阐明新的长期策略可能如何影响近期政策决定,而是试图帮助美国经济摆脱新冠疫情引发的衰退。一些观察人士认为这让政策变得更难以预测,洛马拿撒勒大学首席经济学家兼教授LynnReaser表示,除非美联储明确平均通胀水平的时间框架,否则货币政策将变得更任意。

新通胀目标下美联储能容忍通胀升至多高?北欧联合银行预计,美联储要在接下来的5-10年将核心PCE维持在2.35%-2.4%以上,才能让它宣称的平均通胀目标制有可信度。

除了最新的平均通胀目标框架,市场人士也将密切留意此次美联储的前瞻性指引会否作出改变。根据调查,经济学家预计等到美联储官员提供货币政策前瞻指引的时候,他们将把加息与通胀挂钩。只不过,不确定这个前瞻指引何时会出现。美联储对中期经济前景“相当大风险”的评估可能仍会保留在声明中。

在9月4日至10日进行的调查中,只有39%的受访者表示预计美联储官员本周将修改前瞻指引,近三分之一的受访者预计2021年或更晚才可能修改前瞻指引。

Jefferies首席美国金融经济学家Aneta Markowska说,“直到真正实现最大产能并且真正看到一些通胀压力时,框架变化才会起作用,这与美联储如何应对有关。不幸的是,眼下,预测还远远到不了那一步。”

美国银行表示,在本周的美联储利率决议上,一个关键的不确定因素是美联储的资产购买计划,需要关注其是否会透露出增加购买规模或者延长计划实施时间的相关迹象。尽管美国银行认为美联储不会以利率水平为目标,但如果市场利率上升,美联储可能会购买更多的美债,以免金融环境出现收紧现象。

当然,作为季度性的利率决议,今晚美联储的最新经济预测和利率预期点阵图仍将是市场的一大看点!投资者将试图从中寻找美联储预期就业市场将以多快的速度复苏,以及何时将利率从纪录低点调升的线索。

此次经济预测摘要将把预测延长到2023年。市场预计,美联储可能上调2020年GDP增长预期、下调失业率预期。而联邦基金利率中心趋势预测可能会继续表明利率在2023年将维持在零下限,尽管从2022年开始该区间可能继续呈上升趋势。

美联储6月公布的点阵图显示,17名FOMC委员中,除两名外全部预测到2022年底利率将保持在接近零的水平。

至于美联储主席鲍威尔的新闻发布会,很可能成为今晚的重中之重。一方面,市场将密切留意鲍威尔关于以上提到这些问题的详细解答,另一方面在美国两党僵持不下之际,鲍威尔或将再度强调进一步财政刺激的必要性。

牛津经济(Oxford Economics)首席美国金融分析师Kathy Bostjancic认为,本周会议更有可能的结果是,美联储主席鲍威尔利用这个机会强调进一步财政刺激的必要性。

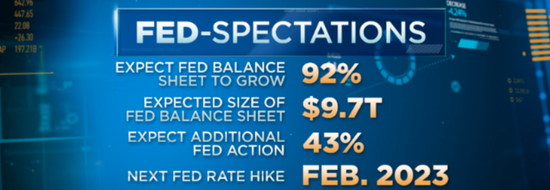

☆调查:美联储或将维持利率在当前水平直至2023年

外媒本周最新发布的美联储调查显示,受访者预计美联储将维持当前利率水平直到2023年。该结果可能表明,美联储允许通胀在一段不确定时间内超过其2%的目标的新战略已经对利率前景产生了直接影响。

美联储维持维持利率不变直到2023年2月的新的平均预期时间比7月份调查时晚了6个月,因人们对美国经济复苏抱有更乐观的看法,并且通胀预期更高。Brean Capital首席经济顾问John Ryding表示:“美联储采用了灵活的平均通胀目标,使其有相当大的自由度来容忍通胀过高,并在数年内将利率将保持在较低水平。”

在37位受访者中,包括经济学家、基金经理和策略师在内的绝大多数人认为,如果通胀率超过2%的目标,美联储将按兵不动。48%的受访者表示,美联储将允许通胀在6个月至一年的时间内高于2%而不会上调利率,41%的人认为,美联储将在一年或更长时间内允许较高的通胀率。

调查显示,受访者预计在美联储加息前的6个月内,平均通胀率将会达到3.2%。一些受访者担心,通胀问题可能比美联储预期的要来的早。有65%的受访者认为,国会和美联储在抗击新冠疫情经济影响方面的行动会推高通胀水平,高于7月份调查中的44%。

调查还显示,经济学家们提高了美国经济的前景预期。略超过一半的受访者认为当前的衰退已经在5月份结束,47%认为衰退尚未结束的受访者预计会在4月份结束。

受访者还预计,今年美国GDP将下降2.6%,高于7月份预期的下降4.5%。失业率的前景也好转了几个百分点,受访者认为年底CPI为1.4%,比7月份的调查高出一个百分点。

总体而言,有69%的受访者表示经济复苏的速度超过了他们最初的预期。但有53%的受访者认为,秋季和冬季有可能会出现第二波疫情,与7月份的调查相比仅下降了5个百分点。

☆市场热议:今晚各类资产行情会如何演绎?

今晚美联储决议的具体措辞,料将对金融市场上各类资产的表现产生深远影响。对于不少业内人士而言,这无疑又将是一个不眠之夜。

目前,美元指数在美联储决议前基本达到了多空平衡。美元指数周二基本持平,纽约尾盘报93.06。分析人士指出,若今晚美联储决议的措辞基调整体偏于鸽派,料将打压美元走低,反之则可能推动其延续过去两周的上涨行情。

三菱日联金融集团策略师Lee Hardman表示,“美联储将面临压力,要求其采取一些行动来支持新的政策目标”,通胀率仍远低于目标。Lee Hardman称,“市场预期他们可能会加强前瞻性指引,可能会表示利率将在3-4年内维持不变,仍看跌美元。”

不过渣打银行的分析师则认为,美联储有可能让美元空头失望。该行指出,“在把收益率曲线控制作为近期政策选项搁置一旁之后,FOMC似乎对于如何利用资产负债表缺乏行动共识,这可能让投资者失望。”

在股债市场方面,花旗银行指出,上周美国股市下跌之际债券遭到抛售“非常不寻常”,过去五年只有在2018年初曾经发生过一次,当时收益率继续上升。这最终可能促使资产配置基金减少债券的权重,而转向其他解决方案,加强对美国国债的略微看跌的前景。美联储本周可能会维持其国债购买水平。规模增加可能会扩大掉期利差。

牛津经济研究院的分析师在一份报告中称,在美联储改变对通胀的看法后,实际收益率略有上升,这是科技股近期波动的原因之一。

保诚金融首席投资官QuincyKrosby表示,她认为美联储不会继续对货币政策,尤其是买多少美国国债的问题上做出更加清晰的表态,因此股市可能不会表现太好。她认为,市场正在担心美联储不会提供对货币政策计划的明确解读。

Prudential Financial首席投资策略师QuincyKrosby表示,股市本周仍可能很容易失望,因为美联储不太可能就购买债券计划等货币政策提供更明确的说明。她表示,“市场担心,美联储不会就其货币政策计划向我们提供明确解读。”Krosby表示,股市希望美联储采取鸽派立场。市场现在需要这样,因为财政政策不会有任何进展。

美国银行策略师则指出,债券市场正在密切关注美联储资产负债表及其前瞻指引的变化,尤其是对通胀政策的调整。目前,美联储将关注目标通胀率的政策更改为平均利率,这意味着若通胀率超过2%,美联储可能不会收紧货币政策。

他同时表示,美联储目前的政策变化,可能会支持更高的后端利率和更陡峭的收益率曲线。这意味着如果美联储如果不明确购买国债的计划,长期债券可能会被抛售。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国