炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

原标题:国际油价创新高,国内成品油八年首现七连涨,石化板块站上风口

随着节后复工,成品油零售限价也迎来跨年“七连涨”。这也是自2013年3月26日成品油新定价机制实施以来的首次“七连涨”。

本轮成品油调价周期内,国际市场原油价格大幅上涨,伦敦Brent和纽约WTI油价双双突破每桶60美元/桶。截至2月18日,Brent和WTI原油价格分别为63.93美元/桶、60.52美元/桶,较年初分别上涨逾50%、48%。

然而据国家发展改革委价格监测中心预测,支撑当前国际油价上涨的因素并不稳固,短期内国际油价可能呈现区间波动态势。

油价连创新高

在中国农历春节期间,国际原油价格呈现加速反弹态势,双双突破60美元/桶,创近1年来新高。

国家发改委18日宣布,根据近期国际市场油价变化情况,按照现行成品油价格形成机制,自2021年2月18日24时起,国内汽、柴油价格每吨分别提高275元和265元。折合升价,全国平均来看,92号汽油每升上调0.22元,0号柴油每升上调0.23元。这是2020年11月19日以来连续第七次上调。

本轮国内成品油零售限价上调政策落实之后,消费者出行成本将增加,以油箱容量在50L的家用轿车为例,加满一箱92#汽油将较之前增加约11元。

天风期货研究分析,此轮涨势主要由于短期供应的收紧,因美国南方的冬季风暴导致断电,油田生产与炼厂开工均受到影响,最严重时影响产能超过400万桶/日,约占美国总产量近40%。但天风期货认为天气导致的供应紧缺仍然是短期事件,待温度回暖,生产活动即可继续,产量很快可以恢复。因此近期盘面或以震荡调整为主。

据卓创资讯分析,产油国减产进展良好,国际油价或延续偏强走势,新一轮原油变化率或将以正值开端,上调预期依旧存在。

天风期货研究分析,中长期来看,因高油价将考验产油国的减产自律性,欧佩克或在4月开始放松减产;且美国开始就核问题与伊朗开始谈判,市场担忧伊朗出口增加。但需求的持续恢复给予支撑,整体来看油价上方空间尚有,但上涨速度或因供应变数放缓,中长期或维持震荡上行趋势。

石化行业触底后或反弹

2020年上半年受疫情影响、油价低位震荡,以及负油价的出现给石化行业带来不小冲击。

银河证券石化行业报告显示,2020年我国石化行业面临成品油需求减少、产品价差下降等多重不利因素影响。油价下跌也带来了原油库存转化方面的损失;拥有原油开采业务的上下游一体化企业也因油价下跌带来原油销售方面的重大损失。预计2020年是石化行业近年来的业绩低谷,存在底部向上的机会。

中国石油和化学工业联合会前日发布的报告显示,受新冠肺炎疫情叠加低油价影响,我国石化行业2020年实现营业收入11.08万亿元,同比下降8.7%;利润总额5155.5亿元,同比下降13.5%。

此外,根据Wind行业统计,业内公司市值排名前20的公司中,归母净利增长均值为-45%。

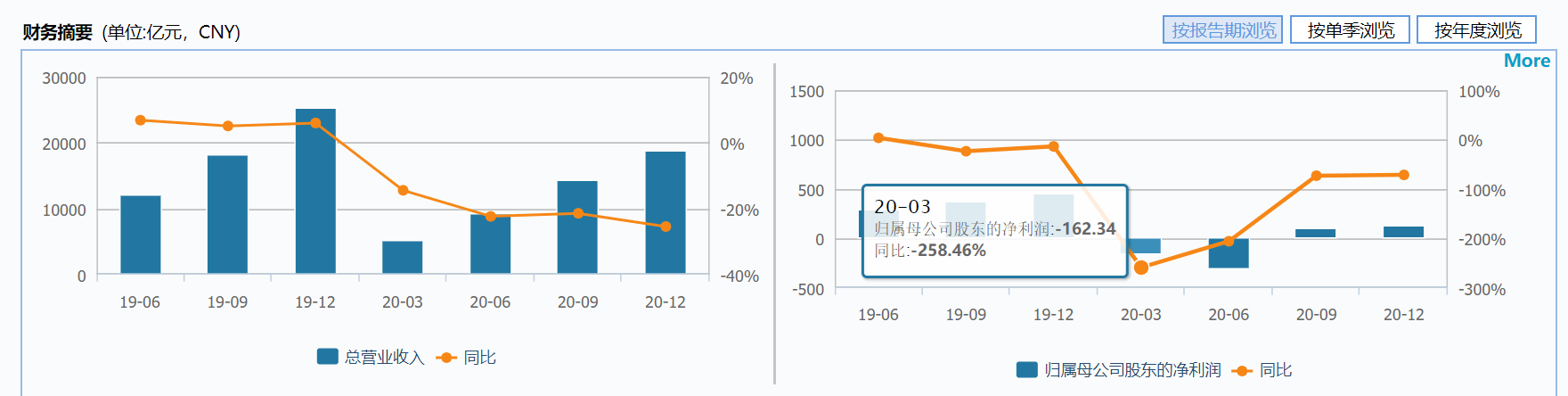

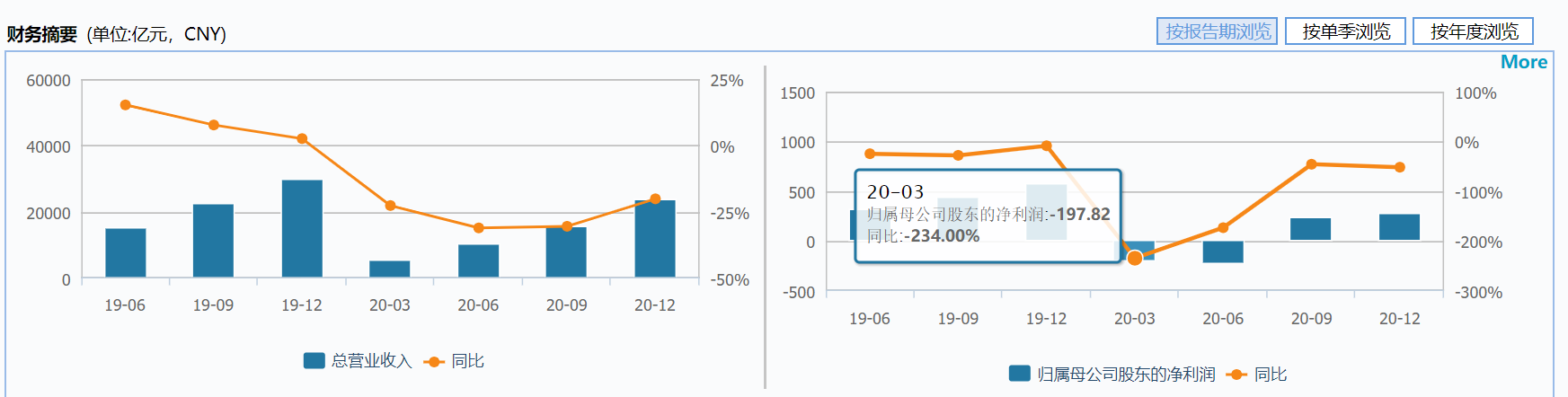

具体看来,中国石油(601857.SH)业绩预告称,2020年度公司预计实现归属于上市公司股东的净利润与上年同期相比将减少250亿元~290亿元,同比下降55%~63%。归属于本公司股东的扣除非经常性损益的净利润与上年同期相比,将减少730亿元~770亿元,同比下降136%~144%。股价方面,近一年跌幅达到16.12%。公司称业绩预减的主要原因是受新冠肺炎疫情影响,油价大幅下降,成品油销量大幅减少,汽油、柴油销量同比减少10%~20%。

中国石化(600028.SH)2020年三季报显示,该公司营业总收入为15546.17亿元,同比下跌30.39%,净利润为235.07亿元,同比下降45.69%。

中国石油集团董事长戴厚良表示,从目前看,2021年的油价总体应该比2020年要平稳一些,不可能再出现负油价了。不过由于能源的转型碳达峰、碳中和的要求,应对全球气候变化,对化石能源的需求总体在下降,所以油价可能将在中低油价的区间运行。

此外,IEA预计由于OPEC+的减产减缓和非OPEC+的增产,全球石油供应将在1月份增加59万桶/日,2021年非OPEC+的原油供应量将恢复83万桶/日,OPEC+将在2021年下半年开始放松减产措施。

资本支出计划增长,基金持仓提升

由于2020年四季度开始疫情缓解需求回暖,进入2021年,油价大幅反弹,原油价格的持续攀升将带动整个石油化工产业链的景气。

根据中海油2021战略发布会,2020年实际资本开支为795亿元(原计划750-850亿元),2021年资本开支提升至900-1000亿元,同比提升13.2%~25.8%;2020年实际产量528百万桶(原计划505~515百万桶),2021年目标产量为545~555百万桶,同比提升3.2%~5%。中海油服(601808.SH)七成关联收入来自于中海油,中海油资本开支稳定扩张为公司业绩稳定增长提供保障。

光大证券在研报中指出,目前中海油进一步明确增储上产规划,中海油旗下的油服公司一方面将受益于中海油资本开支的增长,另一方面也有望凭借技术优势把握油气勘探开采市场开放的机遇。因此重点推荐中海油体系的三家油服上市公司中海油服、海油工程(600583.SH)、海油发展(600968.SH)。

川财证券发布的石油化工行业周报展望显示,中石油和中石化2021年资本支出增速也有望超预期。中石油国内7个油田开始加大页岩油勘探开发的投入,在60美元的油价下具备一定的成本承受能力,国内资本支出有望显著增长。

卓创资讯预测,短期内,疫苗进展导致需求反弹,美国经济数据的利好、沙特额外减产为油价提供利好因素支撑,需要重点关注的是得克萨斯州的极寒天气或使原油市场供应遭受冲击,如果寒潮的演变进程不容乐观,仍有可能助力油价上涨。

此外,根据中信证券对当前石油石化行业基金重仓情况分析来看,2020年第四季度该板块基金持仓比例有所提升,但仍处于低配水平。

具体看来,2020年第四季度石油石化行业基金重仓股市值规模合计为209.87亿元,环比持仓规模增长172.35%;基金持仓规模占石油石化行业流通市值的1.21%,较2020年第三季度增长0.72个百分点。

此外,行业持仓个股集中度有所提升。2020年第四季度公募基金重仓石油石化行业TOP10个股市值为208.53亿元,环比增长180.85%;占同期基金重仓石油石化行业市值总额的99.36%,环比增长3.01个百分点。具体看来,2020第四季度上市公司持股基金产品家数前10名个股为,荣盛石化(002493.SZ)、桐昆股份(601233.SH)、恒力石化(600346.SH)、中国石化(600028.SH)、中国石油(601857.SH)、海利得(002206.SZ)、中海油服、广汇能源(600256.SH)、泰和新材(002254.SZ)、海油工程。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国