热点栏目

热点栏目导读:之前文章提到过基差(Basis)是某一特定商品于某一特定的时间和地点的现货价格与期货价格之差。它的计算方法是现货价格减去期货价格。若现货价格低于期货价格,基差为负值;现货价格高于期货价格,基差为正值。基差的内涵是由现货市场和期货市场间的运输成本和持有成本所构成的价格差异所决定的。也就是说,基差包含两个成分:“时间和空间”,运输成本反映着现货市场与期货市场间的时间因素。

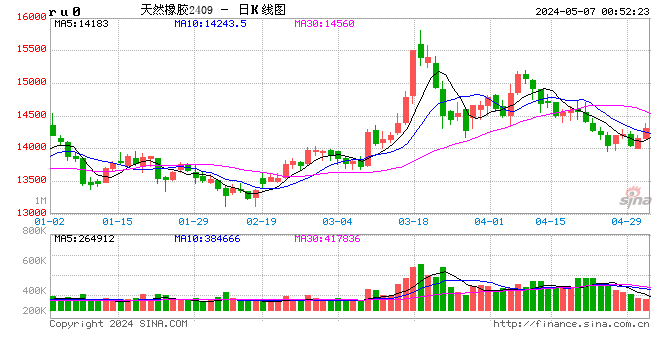

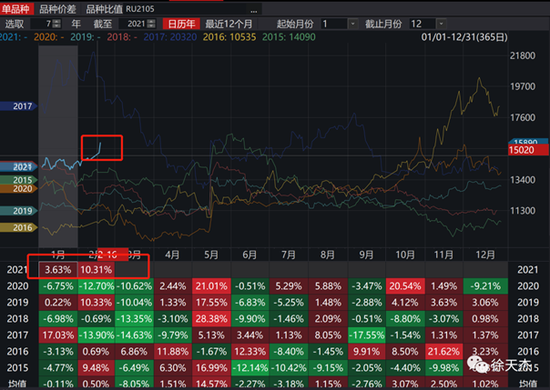

最近RU在市场宏观大放水背景和供应端的停割期题材下,取得了1月份涨幅3.63%2月份涨幅10.31%的不错成绩,周五晚上随着CU带动,市场情绪一致看多。有人喊18000 有人喊20000.。从历史季节性涨幅看,今年1月2月的表现确实很好,3月份要警惕,每一年的背景不一样,这里不做分析。

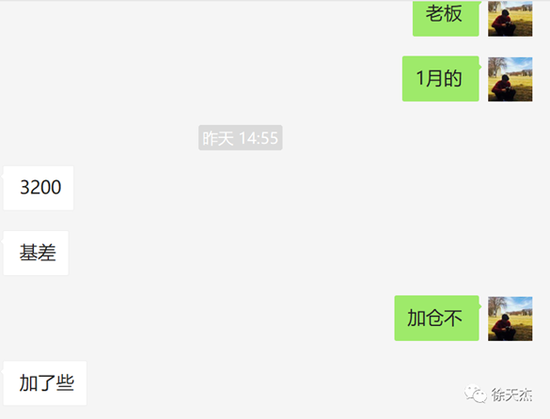

大家都知道自从有了基差套利以来,套利商在RU中扮演了很重要的角色,买现货抛期货成了主流。目前基差3200,长期来说套利商看到了利润,但是目前来讲宏观因素占主动的地位没有变。

一、本周持仓分析

我们先从这周五持仓上面来分析一下,空头为首的国投安信 中信 国泰君安 永安(之前是大多头)浙商 华泰,这些头寸在加仓,他们自己有现货贸易子公司,所以看着基差有利润就加仓了。

多头这边呢大部分的资金属于宏观和一些产业外的资金,所以我们看到前几的持仓不是特别稳定,但是双方都在增仓,多头占优势。

自从2020年下半年行情上涨以来,一些套利商的基差持仓成本在2000附近,然后开始做滚动操作,就是基差上涨就空一点跌下来就平一些,那么问题来了,国企一般是不允许裸多单边的头寸,所以我们看到的前几个空头都是套利商,现在对他们不利,那么他们只会随着基差扩大 一路加仓或者一路死扛。从博弈的角度来说,考验保证金的时刻到了。

二、复盘10月份上涨持仓分析

单纯的从持仓上面来分析,2020年10月份大涨的时候,空头席位前几个和现在都差不多都是有现货的人,国投安信老大哥套利头寸一路加仓。

到了10月27日的时候,盘面还在继续上涨,国投安信保证金扛不住了,最终大幅度砍仓止损出局,随后的10月28日行情就短期见顶了。返回去上面看看现在空头主力持仓,第一名还是老大哥国投安信,所以作者认为他保证金扛不扛得住,对博弈市场来说尤为重要。

三、安全边际怎么衡量?

作者本人的一个方法,还是按照基差来衡量,但是目前宏观主导下基差权重应该是变低的。对比10月份的基差3550 现在3200,假设基差前高是高点,那么理论一部分多头头寸在那个位置应该是止盈,也可以尝试空1手2109的合约,但不排除3550那个位置冲破。

从2009年到现在,单纯从基差来看的话,目前的基差偏高的,就是盘面升水过高, 2010年时候有过4000多和2013年1月份有过基差4000多。

所以作者并不认为RU在结构这么扭曲的情况下,今年能够涨到18000或者20000.但是从交易的角度讲 存在即合理,现在价格涨,应该买!

作者微信号:18321828713

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国