投资研报

【新能源汽车投资日报】电池材料价格节后走势分化,如何把握结构性机会?北上资金连续三天加仓1股

【食饮消费投资日报】张坤仍重仓白酒,生猪价下行周期存阿尔法机会,“金疙瘩”突破性增长,四大细分领域销售超预期

【硬核研报】春风又“绿”白酒股?昨日暴跌今日飘红,“喝酒”行情到底行不行?机构高呼:酱酒尚在成长期!

【碳中和投资日报】国务院发布绿色经济指导意见 燃料电池公司股价均创历史新高

【浙商策略】抱团松动之际,外资表现如何? | 流动性估值跟踪

来源:王杨策略研究

摘要

宏观流动性:

1.上周逆回购净回笼3400亿元,MLF投放和回笼相抵;

2.市场利率方面,DR007和R007小幅下降至2.01%和2.04%;

3. 人民币兑美元小幅至6.46。

A股市场资金面和情绪面:

1.上周A股成交量上升,换手率下降;

2. 两融余额小幅回升至1.67万亿;

3. 北上资金净流入146.3亿元;

4. 上周A股净减持、回购规模下降,本周限售解禁规模小幅上升;

5. 风格来看,上周小盘股、低PE、低价股、微利股表现最好。

A股和全球估值:

上周市场小幅震荡。市盈率分位数(十年)较低的行业有房地产 (0%)、建筑装饰 (0%)、农林牧渔 (1.8%)、通信 (11.5%)、公用事业 (12.9%),市盈率分位数(十年)较高的行业有休闲服务 (99.6%)、食品饮料 (99.4%)、家用电器 (99%)、家用电器 (99%)、电气设备 (91.9%)。

正文

目录

本期关注

1、节后抱团有所松动,然而北上资金仍净流入

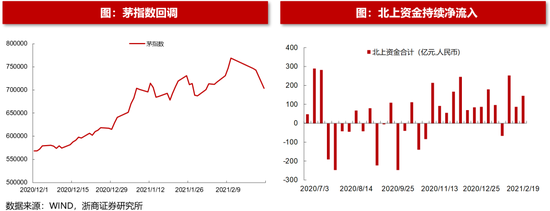

春节过后,公募机构抱团的核心资产开始出现松动。观察抱团可以观察“茅指数”(主要涵盖消费、医药以及科技制造等领域拥有较强成长性及技术实力的部分龙头公司,目前共41家上市公司)的表现。“茅指数”在春节后波动加大。

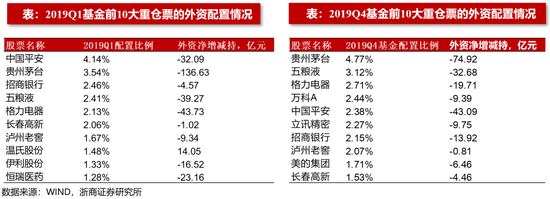

核心资产抱团出现松动,而北上资金仍在净流入。2月18日和2月19日北上资金分别净流入50.73亿元和95.53亿元,外资并没有受到核心资产下跌的影响,仍旧在不断加仓A股市场。

2、基金重仓股在节后并未受到外资的大幅减持

根据2020年Q4的公募基金重仓前30大个股来看,春节后也并未受到外资的大幅减持。前30大基金重仓股在节后受到外资累计增持约121.23亿元(增持金额=增持股数*平均收盘价)。除了个别个股外资有所减持外,其余的公募基金重仓股外资仍旧大幅买入。

注:1、基金配置的统计口径为普通股票型和偏股混合型;2、时间区间为2月18日至2月19日。

3、历史复盘:“抱团松动“往往伴随着外资减持

过去两年“茅指数”曾在2019年4月19日-2019年6月6日、2020年3月10日-2020年3月23日出现较为明显的下跌,可以作为观察“抱团松动”的主要时间阶段。针对2019年Q2的调整,中美经贸摩擦以及国内货币政策边际收紧是触发因素;针对2020年3月的调整,海外疫情爆发,美股大幅调整是触发因素。

“抱团松动”阶段中外资往往出现大幅流出的情况。过去两轮“抱团松动”期间,外资平均每日净流出69.25亿和18.88亿。

从这轮“抱团松动”的外资流动情况来看,参考2月18日和19日数据,外资并没有出现大幅减持。

4、历史复盘:基金重仓票也受到外资的大幅减持

回顾过去两次“抱团松动”基金重仓票的外资流动情况,基本呈现出明显的净减持。基金前十大重仓在“抱团松动”期间被外资大幅减持,累计净减持规模两次都超过百亿。

此轮“抱团松动”的基金重仓票也并未受到外资大幅减持。

总结:2019年以来,两次抱团股松动都伴随着外资的明显流出,结合春节后北上资金数据,近期抱团股回调期间,外资并无显著流出,我们认为,近期抱团股松动或与国内资金调仓行为有关。

宏观流动性

量指标:公开市场操作

上周货币总计净回笼3400亿元。上周货币投放量2400亿元,货币回笼量5800亿元。

上周逆回购净投放3400亿元。上周逆回购投放量为400亿元,逆回购回笼量为3800亿元。

上周MLF净投放0亿元。上周MLF投放量为2000亿元,回笼量2000亿元。

量指标:新型货币工具

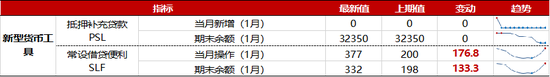

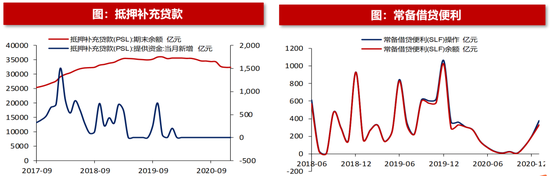

1月PSL新增0亿元。1月PSL期末余额为32350亿元,当月减少0亿元。

1月SLF操作376.7亿元,当月增加176.8亿元。

量指标:信用货币派生

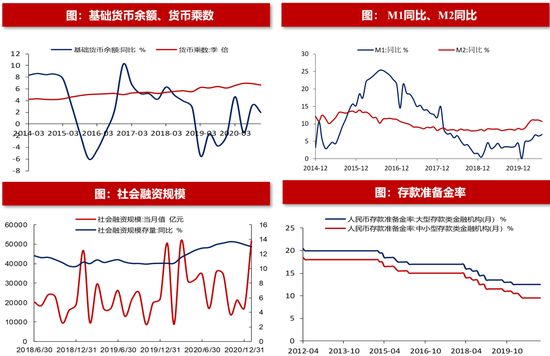

2020年Q4货币乘数为6.62,下降0.2。基础货币余额同比减少1.5%。

2021年1月M1同比增长14.7%,较上个月下降6.1个百分点。M2同比增长9.4%,较上个月下降0.7个百分点。

2021年1月存款准备金率不变。1月大型金融机构人民币存款准备金率为12.5%,中小型金融机构为9.5%。

价指标:货币市场利率

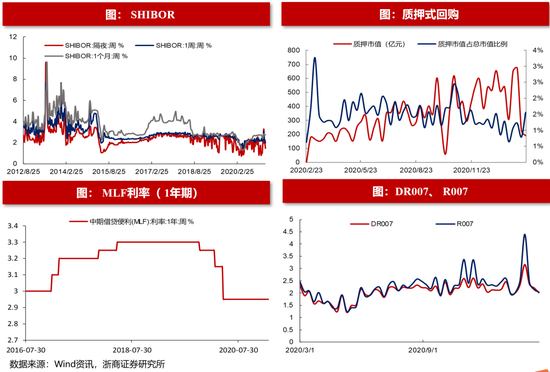

上周SHIBOR隔夜/一周/一月利率分别为1.46%(-0.45%)、1.96%(-0.37%)、2.74%(-0.01%)。

上周DR007/R007分别为2.01%(-0.2%)、2.04%(-0.1%)。同业存单(AAA+)1个月到期收益率为 2.44%(-0.21%), 同业存单(AAA+)3个月到期收益率为2.87%(+0.07%)。

价指标:债券市场利率

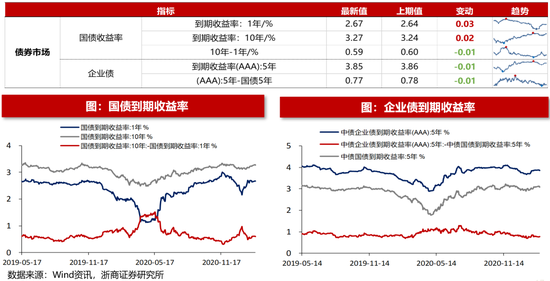

上周国债期限利差收窄。上周国债1年到期收益率为2.7%(+0.03%),10年到期收益率为3.3% (+0.02%)。上周期限利差为0.59%(-0.01%)。

上周企业债到期收益率下降。上周企业债到期收益率(AAA)5年为3.85%(-0.01%)。

价指标:理财及贷款市场利率

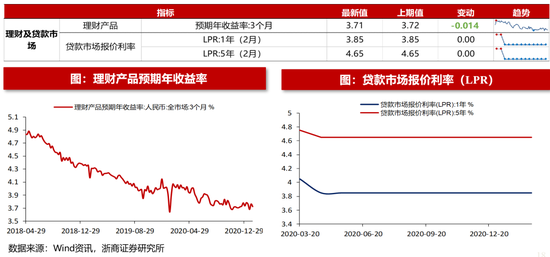

上周理财产品预期年收益率下降。上周理财产品预期年收益率(3个月)为3.71%(-0.014%)。

本月贷款市场报价利率不变。本月一年期LPR为3.85%(+0%),五年期LPR为4.65%(+0%)。

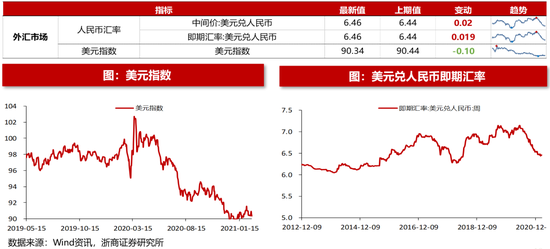

价指标:外汇市场

上周美元指数下降,人民币对美元贬值。上周美元指数为90.34(-0.1)。美元兑人民币即期汇率为6.46 (+0.019)。

A股市场资金面和情绪面

资金面:股票供给

上周IPO上市家数减少,定增家数不变,并购重组家数减少。上周IPO上市有1家(-14家),金额2.5亿(-103亿) 。定增有0家(-0家),金额0亿元(-0)亿元。并购重组有332家(-135家),金额510亿元(-1447.9亿元)。

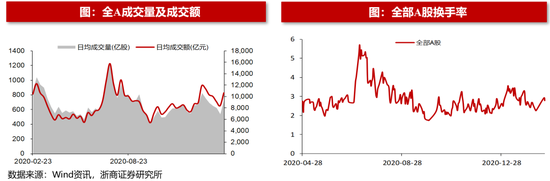

资金面:成交量和换手率

上周全A日均成交额增加。上周全A日均成交量为729.1亿股(+189.3亿股),成交额为10635.1亿元(+2241.7 亿元)。

上周全A换手率下降。上周全A换手率为2.5%(-0.07%)。

上周A股净主动买入。上周A股净主动买入68亿元(-499.2亿元)。

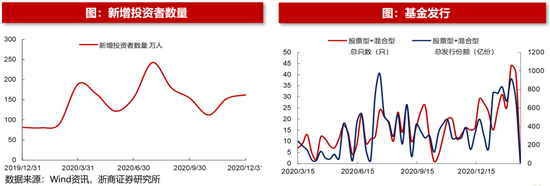

资金面:新增投资者和基金

12月新增投资者数量增加。12月新增投资者中自然人为161.69万(+9.33万),非自然人为0.5万 (+0.15万)。

上周股票型和混合型基金发行数量为2只,较前周减少39只。

资金面:产业资本

上周产业资本净减持。上周产业资本增持21.8亿元(+9.4亿元),减持78.2亿元(-50.4亿元),净减持56.4亿元(+59.9亿元)。

本周限售解禁家数增加。本周限售解禁家数为39家(+3家),金额为1042.7亿元(+321.5亿元)。

上周股票回购家数减少。上周股票回购家数为23家(-39家),金额为29.3亿元(+4.2亿元)。

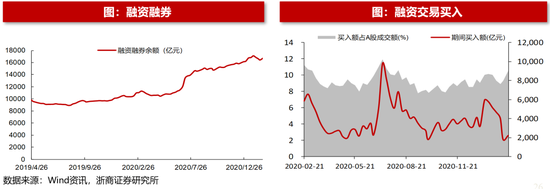

资金面:杠杆资金

上周两融余额上升。上周杠杆资金两融余额为16720.5亿元(+323.4亿元),市值占比为2.4%(+0.37%) 。

融资买入额2238.2亿元(+419.3亿元),占成交额比重为10.5%(+1.2%)。

资金面:海外资金

上周北上资金净流入。上周北上资金净流入146.3亿元,较前一周流入增加58.5亿元。

上周北上资金净流入前十大个股分别为宁德时代(14.68亿元)、五粮液(14.26亿元)、紫金矿业(5.49亿元)、招商银行(5.01亿元)、中国平安(4.57亿元)、牧原股份(4.44亿元)、美的集团(3.92亿元)、隆基股份(1.36亿元)、三一重工(0.91亿元)、万华化学(0.3亿元)。

上周北上资金净流出前十大个股分别为上海机场(- 15.3亿元)、贵州茅台(-12.59亿元)、比亚迪(-10.77亿元)、立讯精密(-8.76亿元)、海天味业(-8.67亿元)、山西汾酒(-5.9亿元)、中国中免(-3.59亿元)、歌尔股份(-2.01亿元)、赣锋锂业(-1.77亿元)、通威股份(-1.18亿元)。

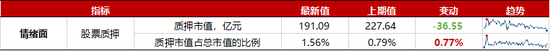

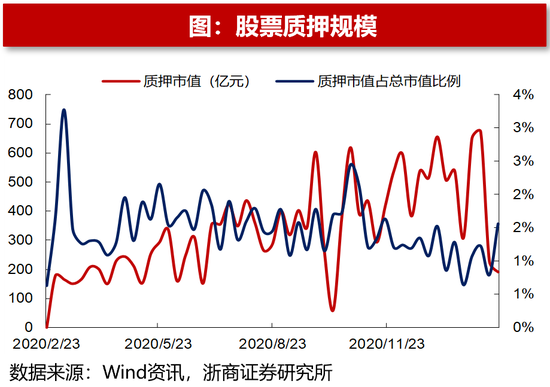

情绪面:股票质押

上周股票质押占总市值的比例下降。上周质押市值为191.1亿元(-36.55亿元),质押市值占总市值的比例为1.56%(+0.77%)。

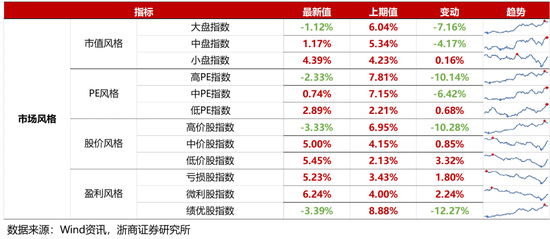

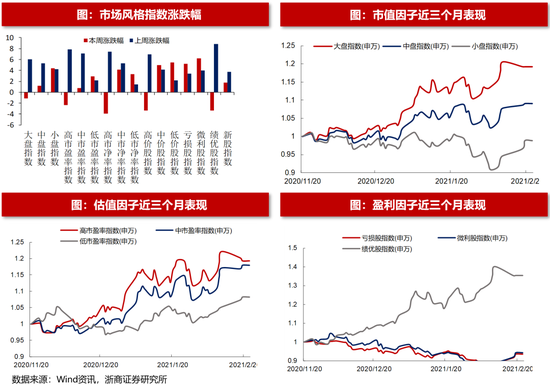

情绪面:市场风格变换

上周小盘指数、低PE指数、低价股指数、微利股指数表现相对占优。上周市值风格中,大盘/中盘/小盘指数 涨跌幅分别为-1.12%、1.17%、4.39%。PE风格中,高PE/中PE/低PE指数涨跌幅分别为-2.33%、0.74% 、2.89%。股价风格中,高价股/中价股/低价股指数的涨跌幅分别为-3.33%、5%、5.45%。盈利风格中,亏损股/微利股/绩优股指数的涨跌幅分别为5.23%、6.24%、-3.39%。

A股市场估值

主要A股市场指数市盈率

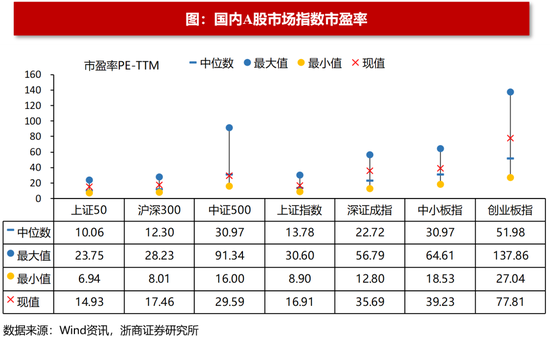

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市盈率分别为14.93、17.46 、29.59、16.91、35.69、39.23、77.81。过去十年分位数分别为99.8%、99.1%、43.3%、91.6%、96.2%、 94.4%、95.1%。

主要A股市场指数市净率

上周上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指的市净率分别为1.63、1.91、 2.13、1.63、4、5.3、8.97。过去十年分位数分别为77.4%、82.2%、25.3%、59%、97.3%、88.8%、 95%。

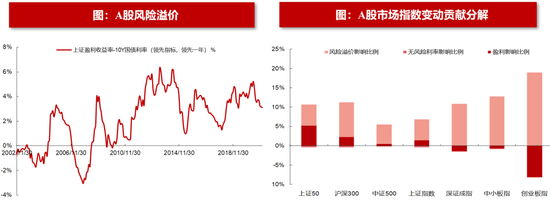

年初以来主要A股市场指数的驱动因素拆分

今年以来上证50、沪深300、中证500、上证指数、深圳成指、中小板指、创业板指涨跌幅受盈利影响的比例 分别为5.2%、2.32%、0.42%、1.4%、-1.37%、-0.67%、-8.07%,受无风险利率影响的比例分别为-0.44%、-0.37%、-0.22%、-0.39%、-0.18%、-0.16%、-0.08%,受风险溢价影响的比例分别为5.5%、 8.94%、5.08%、5.41%、10.9%、12.78%、18.92%。

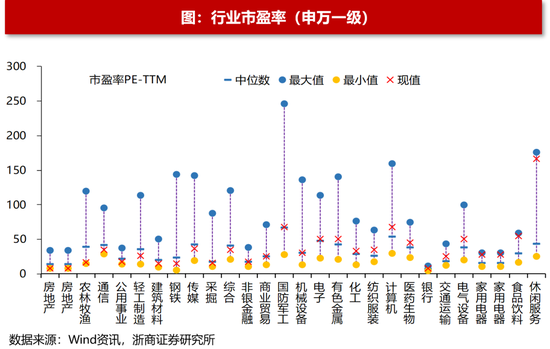

申万一级行业市盈率

上周市盈率分位数(十年)较低的行业有房地产(0%)、建筑装饰(0%)、农林牧渔(1.8%)、通信 (11.5%)、公用事业 (12.9%) ,市盈率分位数(十年)较高的行业有休闲服务(99.6%)、食品饮料 (99.4%)、家用电器 (99%)、电气设备 (91.9%)。

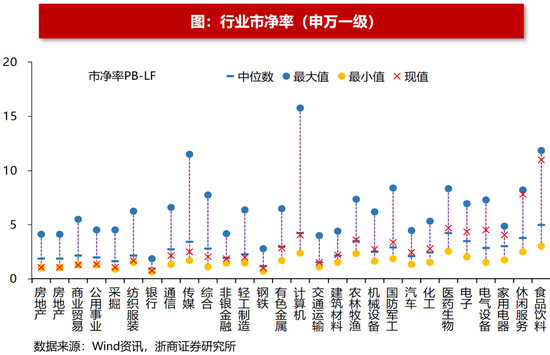

申万一级行业市净率

上周市净率分位数(十年)较低的行业有房地产 (0%)、建筑装饰(0%)、商业贸易 (0.1%) 、公用事业 (3.7%)、采掘(4.8%),市净率分位数(十年)较高的行业有食品饮料 (99.4%)、休闲服务(99.3%)、家用电器(96.2%)、电气设备(91.9%)、电子 (87.6%)。

全球市场估值

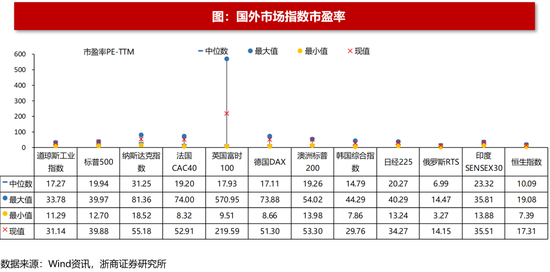

全球股票市场的市盈率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市盈率分别为31.14、39.88、55.18、 52.91、219.59、51.3、53.3、29.76、34.27、14.15、35.51、17.31。过去十年分位数分别为99.8%、99.9%、94.8%、97.3%、98.7%、97.2%、99.8%、95.4%、94.8%、99.5%、99.6%、99.8%。

全球股票市场的市净率

上周道琼斯工业指数、标普500、纳斯达克指数、法国CAC40、英国富时100、德国DAX、澳洲标普200、韩国综合指数、日经225、俄罗斯RTS、印度SENSEX30、恒生指数的市净率分别为6.53、4.22、6.38、1.77、 1.81、2.27、1.2、1.2、2.22、1.1、3.74、1.48。过去十年分位数分别为99%、99.7%、98.6%、99.8%、29.9%、89.1%、98.9%、88.7%、99.9%、97.7%、99.6%、83.1%。

风险提示

1. 流动性出现较大的波动

2. 历史估值不具备参考意义

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国