首发|高瓴创投独立募资超100亿,一年出手超200起

仅仅一年,高瓴创投出手已超过200次,而在本周内的新投资项目高达13个,堪称“扫射”。

作者 I 任倩

报道 I投资界PEdaily

中国VC圈迎来一则重磅消息。

投资界获悉,高瓴创投(GL Ventures)已完成了美元和人民币合计规模超过100亿元的独立募资。背后LP包括大学捐赠基金、养老基金、主权基金、母基金以家族办公室等主流机构投资者。

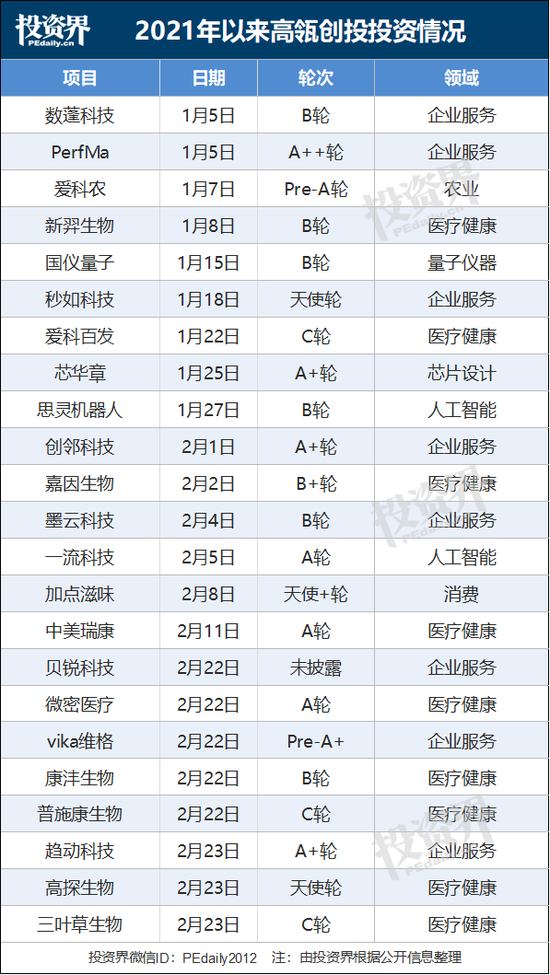

今天,正是高瓴创投推出整整一周年。去年2月24日,高瓴正式推出其独立VC品牌高瓴创投,首期规模100亿。2020年以来,高瓴创投出手超过200次,而2021年至今还不到两个月就已公开23个项目投资,仅本周内新投资项目就高达13个。

放眼圈内,如此密集的投资节奏并不多见。正如高瓴创始人张磊曾表示,2020年是其创办高瓴以来最忙的一年,做了多笔救火式投资。

刚刚独立募资超100亿,

张磊:“2020年是高瓴最忙的一年”

投资界今日获悉,高瓴创投已完成了美元和人民币合计规模超过100亿元的独立募资。此次募资投资人的构成包括大学捐赠基金、养老基金、主权基金、母基金以家族办公室等主流机构投资者。

一年前,高瓴在官方公众号发布“致创业者的一封信”,宣布成立专注于投资早期创业公司的高瓴创投,未来将对科技(软件与硬科技)、医疗(生物医药与医疗器械)及消费(新消费与消费互联网)等领域优秀的早期创业公司持续加码。

2020年,“资本寒冬”叠加突发的疫情,打乱了很多创业者的节奏。数据统计,2020年国内创投市场投融资事件较2019年减少25%,累计融资金额较2019年减少16%;融资事件数量与融资金额均为近6年最低点。

高瓴创投正是在这样的氛围下诞生。自2020年2月推出,高瓴创投迄今出手已超过200次,仅本周内新投资项目就高达13个。高瓴创始人张磊曾透露,2020年是其创办高瓴以来最忙的一年,做了多笔救火式投资。

同时,张磊还提到,高瓴创立以来,一直把科技创新作为很重要的投资领域。高瓴创投的推出,正是希望延续高瓴持续创新的基因,专注技术和产业创新方向,激励这个领域的创业者。

事实上,高瓴并非从高瓴创投推出才开始做早期投资。自2005年创立之初,高瓴走的就是全阶段投资策略之路,横跨一二级市场,覆盖VC、PE、Buyout等不同阶段,多年前就已经切入早期投资领域。蓝月亮、百济神州、ZOOM、小皮(little Freddie)、江小白等项目,高瓴均为B轮之前的投资者,且在企业之后的发展中长期陪跑、持续加注。

张磊曾这样剖析高瓴做投资的思路:“建立全阶段、跨地域的投资模式,做全天候、全生命周期的投资机构。一旦研究发现绝佳的商业模式和与之契合的创业者,只要价值观契合,就可以freestyle(自由式发挥),即在企业发展的任何一个阶段投入,包括在公司发展早期、成长转型阶段、甚至是上市以后……不拘泥于早期种子投资、风险投资、成长期投资、上市公司投资、公司并购等各种形式,保持投资的灵活性。”

一年投出超200个项目:

曾一天官宣5笔,重押科技创新

今天,刚好是高瓴创投推出整整一周年。

高瓴创投最初推出时宣布首期规模100亿,投资额度从300万元到3000万美元不等,颇有“狂扫”早期市场的架势,但彼时外界对高瓴做VC这件事大多持有观望态度——如此规模的大PE做VC,会不会水土不服?然而过去一年整个一级市场都感觉到了,高瓴创投出手之密集。

投资界拿到了一组数据:2020年,高瓴创投出手项目超200个,其中在科技(软件与硬科技)与医疗(生物医药和医疗器械)领域的项目均超80个。2021年还不到两个月,已公开23个项目投资,还曾在同一天内官宣5笔案子。

通过梳理这些被投企业不难发现,科技创新是高瓴创投最为关注的,尤其对硬科技、基础及应用软件、生物医药、医疗器械以及科技变革下的消费升级下重注。

拆解来看,高瓴在科技领域(ToB)的投资分为两条线:一是硬件层,布局芯片半导体、量子通信、航天技术和高端仪器等前沿技术;二是软件层,包括底层基础软件和应用软件。

在硬件层面,高瓴创投从2020年下半年开始明显频繁下注,仅在芯片半导体领域就接连投资了芯耀辉、地平线、芯华章、星思半导体、敏芯半导体、壁仞科技等10多个项目,并投资了量子技术领域头部玩家国仪量子。

软件层则投出了包括酷家乐、ClassIn、爱科农等服务于中国原生场景的、具有技术原创性的企业级应用;数篷科技、墨云科技、安芯网盾、源堡科技、派拉软件等网络安全垂直类公司;针对当下企业普遍面临的海量数据存储与处理难题,布局了创邻科技、秒如科技等多家企业。此外在基础软件领域还投资了包括Zilliz、映云科技、一流科技等在内的具有技术创新力的早期公司。

一直以来,医疗大健康都是高瓴研究最深、布局最广的领域之一,而生物医药和医疗器械也是高瓴创投2020年最为重要的两大投资方向。

2020年初疫情爆发后,高瓴意识到这个领域的价值、未被满足的患者需求都比之前想象的还要巨大。张磊当时即做出一个论断:生命科学和生物技术正处在一个技术和产品创新爆发的“寒武纪”时代,而高瓴创投要做的,就是支持这个领域的早期团队。

于是,在生物医药领域,高瓴创投投资了一批前沿而创新的早期公司,比如基因治疗领域的嘉因生物,新冠疫苗和治疗领域的艾博生物、丹序生物、三叶草等,在去年大爆发的医疗器械领域,高瓴也在加速往早期走,投出包括微创机器人、键嘉机器人、博动医学、唯迈医疗、华科精准、厚凯医疗等代表项目。

除了硬科技与医疗,2020年高瓴创投也在主赛道大消费领域,围绕国潮美妆、食品饮料、智能家居、在线教育等生活方式进行了一系列投资。

比如喜茶、国潮汽水汉口二厂、智能拖地机器人云鲸、王饱饱、白家食品、科技运动服饰粒子狂热、时尚美瞳品牌moody、儿童奶酪品牌妙飞、复合调味品加点滋味等新锐消费品牌。在消费互联网赛道,高瓴创投还加码编程猫、开课吧、核桃编程、善诊等。

短短一年时间,高瓴创投在密集投资的同时,也开始收获一系列IPO。投资界了解到,高瓴创投在消费领域的第一个IPO是完美日记,曾连续五轮押注、为其最大外部股东。其他已上市项目还有加科思、德琪医药、沛嘉医疗、云顶新耀、心通医疗和贝康医疗等。

高瓴式VC“扫射”:

一年见3500多位创始人,加速决策流程

一年前,高瓴高调宣布杀入VC,很大程度上是为了向创业者和市场传递一种态度——高瓴要认真、系统地做早期投资了。

但事实上,高瓴创投并非横空出世,更应该理解它为过往VC板块的一次延续。早在2010年,高瓴投资蓝月亮A轮,陪跑10年为其唯一外部机构股东;2014年投资Zoom A轮;同年领投百济神州A轮,后来八轮支持且全程领投;2015年天使轮投资小皮(little Freddie);2016年投资江小白A轮以及2018年投资完美日记B轮,这些都是典型的VC投资。

2020年,几乎尚在牌桌的投资人都感受得到,VC圈厮杀的激烈程度明显浓烈了几分——高瓴创投在投资数量以及领投方的谈判上,占据一定的话语权。而这背后,是经过一年的独立运行,高瓴创投的系统思考、人员架构、决策机制等方面的整体迭代。

首先在投资阶段上,往更早期走。在高瓴创投2020年的投资中,近10家是在A轮就进入。而梳理2021年以来高瓴创投对外披露的23个项目,A轮及B轮项目已超过一半。

高瓴创投主要关注的四大领域,基本上已经囊括了大多数创投机构会关注的领域,“往更早期”则意味着覆盖面的巨大挑战。投资界获悉,2020年这200多起投资背后,高瓴创投团队见了超过3500位创始人。

其次更为重要的是决策机制。在之前尝试早期投资的中后期机构中,因团队背景和投资逻辑差异导致的决策迟缓被广为诟病。过去一年,针对早期投资的特点,高瓴创投将内部组织架构调整为更为扁平快速的小组制。

值得一提的是,在人员架构上,高瓴创投近日还宣布了新的合伙人任命——原高瓴创投董事总经理戴粤湘和李强升任高瓴创投合伙人。

此前,高瓴创投成立时曾罕见将四位合伙人(也是四个领域对应负责人)一并推到前台,分别是高瓴联席首席投资官、高瓴创投生物医药及医疗器械团队负责人易诺青,高瓴合伙人、软件与硬科技负责人黄立明,高瓴合伙人、新兴消费品牌及服务负责人曹伟以及高瓴创投合伙人王蓓。如今,加上新升任的合伙人戴粤湘、李强各带领一支年轻化、有梯度的团队。至此,高瓴创投在4个板块均形成了较为完备的组织阵型。

而在投决机制方面,为适应早期投资的特点,高瓴创投也对流程做了优化,不断升级效率。但“提速”的背后,是长期以来深植于高瓴基因的研究驱动:扎实的知识储备和行业经验,让团队可以在短时间里完成陡峭的学习曲线,从而更高效地做出决策。

目前覆盖了VC、PE和Buyout等不同阶段的高瓴,有别于其他VC机构面临退出压力,可以做到长期支持。据悉,高瓴内部在做投资决策时,都会面临一个灵魂拷问:“如果未来3轮都没有其他投资人愿意加注这家公司,高瓴还投不投?”

对于那些真正能创造价值的企业,高瓴给出的回答是Yes:从早期、中期到晚期都可以持续加码。正如他们所说的那样,“除了梦想,我们提供一切。”

来

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国