文/理逻 黄祥鹏(实习生)

距离闻泰科技买下欧菲光摄像头模组资产已有近两周,而市场对此似乎并不感冒。

2月7日,闻泰科技和欧菲光签署了《收购意向协议》,拟收购欧菲光所拥有的的与向境外特定客户供应摄像头的相关业务资产,具体包括公司持有的广州得尔塔影像技术有限公司100%股权及其控股公司在境外所拥有的与向境外特定客户供应摄像头相关业务的经营性资产、无形资产。

对此,东方证券撰文指出,本次收购将帮助闻泰科技实现从下游 ODM 产品集成业务和安世的半导体上游能力向中游模组业务的战略拓展,从而形成全产业链客户服务能力。随着摄像头模组成本持续提升,市场空间持续增长,该资产将助力公司更好的发展。

然而,市场对此似乎反响一般,截止2月24日股公司股价较公告前仅上涨7.24%。

那么,拥有了摄像头模组业务的闻泰科技盈利能力更强了吗?

招商证券认为,摄像头是手机、IoT、智能汽车等领域未来主要的技术方向,摄像头高端化、双摄、三摄等技术创新将带来不断增长的巨大产业机遇。相关据数据表明,2018年全球摄像头模组市场规模达到271亿美元,未来五年将保持9.1%的复合年增长率,预计2024年将达到457亿美元。

对此,公司方面表示,闻泰目前已有业务包括安世半导体所卡位的车规级半导体业务以及闻泰科技的通讯组装业务。在收购了摄像头模组资产后,公司可以进一步向产业链上游延伸,进行产业垂直领域的布局和整合。在完成收购以后,公司将形成一体的完整产业链,并且与安世和闻泰业务形成协同效应。

此外,公司方面还表示,由于安世在车规级半导体上具备明显优势,未来摄像头模组业务也会逐渐往车用摄像头上延伸,与安世实现更好的协同。相关据数据显示,2016-2022年汽车摄像头模组市场的保持复合年增长率为20%的高增长,是汽车领域应用的重要看点之一。

不过,一位业内人士对此提出质疑,“闻泰如何将并购资产与存量业务有效整合并不容易,且收购的资产向车用模组延伸困难重重,本次并购更像是一次突击收购”,该人士表示。

相关资料显示,虽然闻泰科技目前内部工程师多达1万多个,摄像头调试工程师数量超2000个,但公司此前在相关模组方面涉及较少,缺乏丰富的运营经验。此外,后置摄像头业务经营并不容易,由于较复杂的工艺,目前公司在后置上相比于国外竞争者仍然缺乏优势,或将需要持续投入资金,尚不能构成稳定的现金流。

对于已收购资产,虽然相比于国内竞争者,欧菲光在出货量和市占率具备一定优势,但是相比于国外企业来说,仍存在差距,闻泰科技收购的“广州得尔塔”所提供的摄像头模组约占苹果手机整体订单量的15%,而LG InnoTek和夏普分别占约50%和30%。从数据可以看出,闻泰科技收购的“广州得尔塔”并非是苹果公司的最核心的供应商。

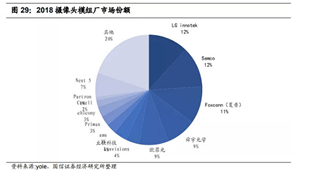

此外,摄像头模组在摄像头产业链中处于较低端的环节,由于较低的门槛,行业集中度低,竞争激烈,企业的毛利率也并不佳。数据显示,2018年,韩国LG innotek与Semco各自以12%市场份额并列全球摄像头模组行业第一,富士康收购的夏普占11%位列第二;国内企业舜宇光学和欧菲光均以约9%的市占率并列第三。行业龙头市占率较低,竞争格局松散。同时,即使是龙头企业,毛利率也普遍低于20%。从并购企业19年和20年的业绩来看,广州得尔塔2019年全年收入和净利润分别为51.21亿元和1.1亿元,2020年前三季度营业收入和净利润分别为33.6亿元、2.7亿元,净利率分别为2.15%和8.04%。

另一方面,在车载摄像头模组方面,由于车载摄像头模组封装技术和芯片技术壁垒较高,不容易被新进入者攻破,国际龙头企业具有先发优势,占据了较大的市场份额。从全球车载摄像头细分领域市场格局来看,车载摄像头模组方面,日本松下、索尼(Sony)、德国大陆(Continental AG)等国际大厂占据较大份额。可见,公司希望从3C的摄像头模组往车用模组上延伸也并非易事。

一位机构投资者表示,闻泰科技在并购安世半导体后,负债率已经较高,同时大股东的持股比例较低。“本次现金并购后,公司未来还将收购大股东的其他资产,而上一次定增目前还套牢了不少投资者,现金流将成为持续困扰公司发展的难题。”

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国