来源:交易员联盟

市场热点

“顶流”基金经理不仅频频“出圈”,其投资思路和观点也值得一读。

2月24日,一份兴证全球基金副总经理兼研究部总监董承非1月25日的内部交流分享会议纪要流传出来。目前管理规模逼近650亿(去年底数据)的董承非,是行业内重量级投资人士,也是顶流的基金经理,他在这份纪要中显露出“偏谨慎”态度也引发市场关注。

■来源:中国基金报

国际市场

■来源:文华财经

国内夜盘

■来源:文华财经

要闻回顾

基金销售降温 漫天爆款景象不再

与去年及前年春节之前新基金发行“爆款频出”的现象不同,近日基金销售显露出降温迹象。某公募业内人士表示,从产品发行本身上分析,发行不好或者销售速度比较慢的原因,首先可能是由于托管行销售能力上的差异。如果是刚开始合作的银行,那么可能销售积极性也不会太高。与此同时,当前很多基金产品有封闭期的设计,封闭时间越长,流动性牺牲越大,因此持有期越长的基金产品,相应的募集规模也会更低。

全球最大主权基金加仓中国股票

2月25日,全球最大主权基金——挪威政府全球养老基金持仓全面曝光。与2019年年底相比,2020年挪威政府全球养老基金中国股票投资市值从2361亿元升至3205亿元。该基金在2020年对于中国股票持仓市值增加了35.75%;而以人民币计,其中国股票投资平均回报率为29.7%。业内人士据此估算,挪威政府全球养老基金在2020年对中国股票进行了加仓。

美国5年期国债收益率飙升 风险资产警钟响起

7万亿美元抵押贷款支持债券市场上被迫出现的卖盘加剧了美国债市动荡,这些卖家可能在减持他们持有的长期债券或调整衍生工具头寸,以应对其抵押贷款支持债券组合久期的意外延长。这种现象被称为“凸性对冲”,历史上,这些额外的卖压也曾加剧国债收益率上升趋势,其中包括1994年和2003年两次重大“凸性事件”。周四5年期美国国债领跌,本周早些时候财政部发行的610亿美元5年期国债需求疲弱,使该品种成为焦点,收益率曲线的这个部分也可以反映对美联储中期政策的预期。

美联储布拉德:10年期国债收益率上升反映了强劲的经济前景

美联储布拉德最近美国10年期国债收益率的上涨反映出人们对疫后强劲复苏的乐观。随着增长前景的改善和通胀预期的提高,10年期国债收益率同步上升是适当的。疫苗的到来意味着未来几个月结束公共卫生危机的可能性正在急剧上升。表明家庭将不太愿意储蓄,而更倾向于花掉任何联邦转移支付,从而导致许多预测者预计2021年美国实际GDP将会非常迅速地增长。最近的劳动力市场报告较为疲软,但随着疫情减弱,未来的报告可能会更加强劲。

瑞信表示高盛等银行业高管对美国经济复苏持乐观态度

瑞信分析师Susan Roth Katzke撰写报告称,高盛、富国银行、Regional Financial、PNC Financial、Signature Bank和State Street的高管周三在瑞信金融服务活动上发表讲话表达了对更强劲的美国经济复苏步伐和前景的乐观态度。她表示,强劲资本市场和收益率曲线趋陡凸显了乐观情绪;高盛首席执行官David Solomon称资本市场“非常健康”。她说,尽管目前除了抵押贷款外几乎没有贷款需求,但随着今年下半年复苏的到来,商业贷款预计会增加;她补充说,消费者正在支出,但在抵押贷款之外并没有举债。

摩根大通:投资者可将1%的仓位配置于比特币

摩根大通成为了又一家提出投资者可利用比特币实现投资组合多元化的华尔街金融机构,摩根大通Joyce Chang和Amy Ho等策略师在一份报告中指出,“在配备多种资产的投资组合中,投资者可能可以部署1%的仓位到加密货币,从而令经风险调整的整体投资组合回报实现增益,”然而他们认为,数字货币的用途有限。“加密货币是投资工具,不是融资货币,因此,如果考虑用货币来对冲宏观事件,我们还是建议选择日元或美元等融资货币来进行对冲。”

货币市场不再押注英国央行将于2021年降息

交易员们现在认为,今年英国央行的政策利率不会发生变化。这标志着去年9月出现的情况出现了明显逆转,当时交易员们认为今年英国央行将把基准利率降至-0.1%,因为英国央行表示在研究降息的可行性。引发这种转变的导火线是本月英国央行会议,会上政策制定者强调,尽管鼓励银行为负利率做好准备,但负利率不会很快出现。由于英国的疫苗接种行动,英国央行对强大的经济反弹的乐观情绪进一步削弱了对宽松政策的预期。

■来源:中证报、e公司、金十数据等

产业动态

【农副产品】

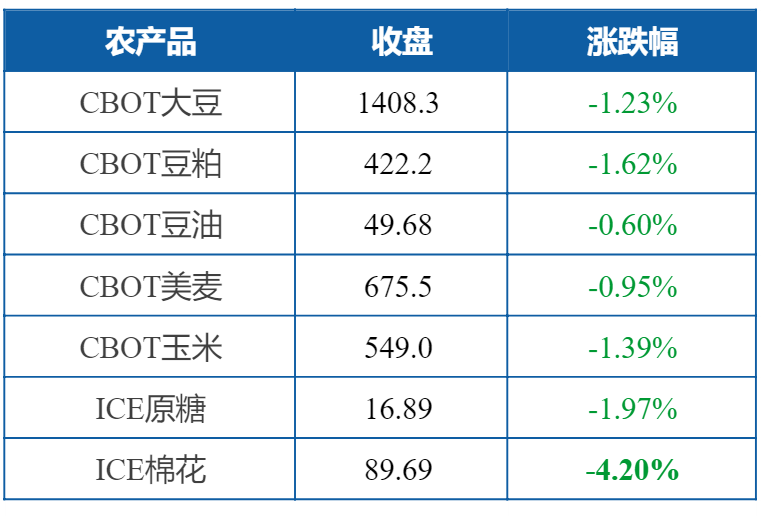

USDA美国至2月18日2020/2021市场年度出口净销售数据

大豆出口净销售量 167900(吨)

豆粕出口净销售量 160200(吨)

玉米出口净销售量 453300(吨)

生猪期货交易量小步攀升 “保险+期货”为产业提供多元化服务

生猪期货产业客户稳步增加,实现了“稳起步”。记者最新获悉,截至目前,生猪期货成交和持仓稳步增加,分别为50万手、2.2万手;参与生猪期货的交易者进一步扩容,在“保险+期货”业务的助力下,期货业多元化模式为产业企业提供风险管理服务。多位业内人士告诉记者,从市场运行情况看,期价运行较好地反映了未来生猪生产逐步恢复但道路仍然曲折的市场预期,为后续做好疫情防范、稳定生猪生产做出了预警。

【有色金属】

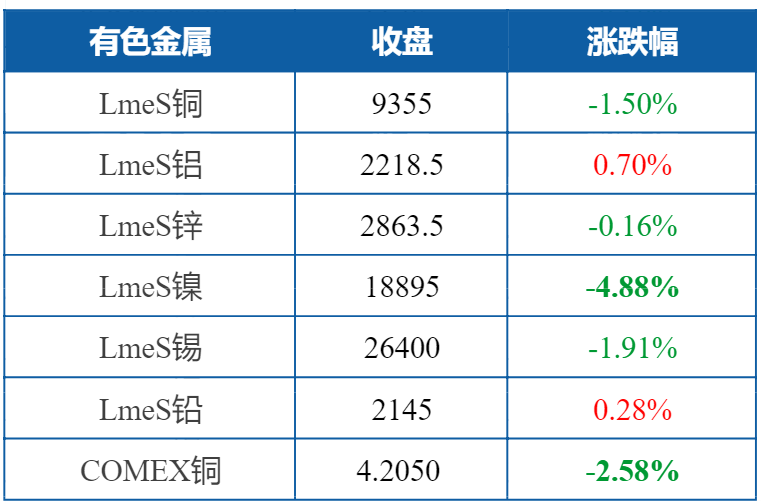

铜价上涨下游承压 家电行业或迎涨价潮

春节假期过后,铜价不断上涨,价格直逼2011年创下的历史最高位。业内人士认为,铜管、铜板带等是空调等家电行业的重要原材料,铜价快速上涨会对家电行业形成较大冲击。若铜价持续位于高位,下游家电行业或被迫迎来涨价潮。国信证券指出,铜、铝等原材料涨价,会影响家电行业的毛利率,行业龙头同样会受到影响。但相比中小家电企业,龙头企业具备较强的费用控制能力,比如提前备货、参与套期保值等。

【能源化工】

美国至2月19日当周EIA天然气库存 -3380 (亿立方英尺)

高盛:强劲需求和供应紧张意味着欧佩克需要新的增产协议

高盛能源研究主管Damien Courvalin表示,石油价格的上涨是由供不应求的基本面驱动的,这意味着欧佩克需要起草一项新协议以提高市场产量。需求在冬季封锁期间并没有大幅下滑,紧张的供应使得更高油价变得合理。高盛对下周欧佩克+会议的基本情形假定是沙特扭转其单方面减产,而其他产油国将增产50万桶/日,“我们认为,到6月的欧佩克会议时,他们需要起草一项新协议,以使产量增长超过其最初所定的目标”。

【黑色产业】

上游杀价传闻兑现 焦炭价格“高处不胜寒”

经过15轮,高达逾1000元/吨的大涨后,国内焦炭价格出现高位松动。2020年8月后,受下游市场需求拉动,产地供应趋紧的双重影响,焦炭价格一路大幅上涨,前后调涨幅度多达15轮,累计涨幅超过1000元/吨,多数地区吨焦利润900元/吨以上,已高于下游钢材生产利润。虽然下游市场需求被看好,但在目前高位下,焦煤、焦炭价格或仍存回落空间。

【其他数据】

波罗的海干散货指数下跌 因海岬型、巴拿马型船型需求疲软

波罗的海干散货指数周四下跌,海岬型和巴拿马型船舶运价走弱,抵消了超大型船舶需求上升的影响。波罗的海干散货指数今日跌9点至1700点。海岬型船运价指数下跌14点或0.9%,至逾一周低点的1471点,日均获利减少112美元至12203美元。巴拿马型船运价指数跌68点或3%,报2208点,延续连续6个交易日的跌势,日均获利减少617美元至19868美元。超灵便型船运价指数涨44点,报1866点,续刷2017年4月以来的最高水平。

■来源:金十数据、华尔街见闻

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国