下载新浪财经APP,了解全球实时汇率

来源:期权世界

文:张革金融研究团队 中信期货研究部

当前市场多空分歧加大,短期谨慎情绪较强。标的短期是持续回落还是见底反弹料未可知,但不管哪种情形,期权Gamma部位收益空间仍较明显,短期建议Gamma交易为主。

策略推荐:Gamma部位收益仍有空间

股指方面,核心资产有望反弹。核心资产下周有望反弹:1)鉴于美联储尚未有退出QE的想法,美国实际利率上行空间有限,美债利率上行对于估值端的冲击有望递减,再通胀交易或退潮;2)上调印花税以及轻质原油期限结构显示顺周期板块有多热的风险;3)核心资产已具备反弹条件,唯一风险在于后续财报业绩不及预期。

期权策略方面,当前市场多空分歧加大,短期谨慎情绪较强,趋势交易建议谨慎参与。各期权隐波处于25%左右相对偏稳的位置,短期向下的空间不大,同时卖出波动率风险温度计显示当前卖出波动率的风险仍偏高,结合近期抱团股的持续下挫,短期波动率预期表现震荡,波动率交易者建议多看少做为主。在目前市场已经回撤较多的情况下,短期是持续回落还是见底反弹料未可知,但不管哪种情形,期权Gamma部位收益空间仍较明显,建议以Gamma Scalping参与标的的波动,同时持有现货较多的投资者可通过认沽期权或合成现货空头进行风险管理。

风险因子:1)标的市场快速回稳;2)期权市场情绪迅速冷却

策略回顾:周度与日度策略表现均较好

我们在上周的策略报告中推荐了Gamma交易为主,关注跨品种套利机会。上周标的呈现大幅回落态势,波动率整体走高,Gamma部位收益明显,周度策略表现优异,平均收益率为52.67%。每日观点策略与周度策略有所差异,周二时转为波动率套利交易为主,周五时重新构建日内Gamma交易,日度策略平均收益率为23.26%。

从上周的整体情况来看,上周市场整体表现为持续回落的态势,各期权隐含波动率有所走强,熊市价差与做多波动率组合表现强势,牛市价差与做空波动率组合表现较差。由于标的的持续回调以及波动率的走升,保护型期权组合表现较好,备兑开仓组合表现相对较差,但相对标的有些许收益增强。

一、策略回顾与推荐:Gamma部位收益仍有空间

上周策略跟踪:短期情绪谨慎乐观,关注跨品种套利机会

我们在上周的策略报告中推荐了Gamma交易为主,关注跨品种套利机会。从上周市场的整体情况看,标的呈现大幅回落态势,波动率整体走高,Gamma部位收益明显,周度策略表现优异,平均收益率为52.67%。

同样我们也根据期权的日观点构建策略进行跟踪,每日开盘时根据当日的期权日度观点构建策略,收盘时平仓,追踪日度观点的策略表现。从上周的市场表现来看,每日观点策略与周度策略有所差异,周二时转为波动率套利交易为主,周五时重新构建日内Gamma交易,日度策略平均收益率为23.26%。

股指观点:核心资产有望反弹

1)10年美债利率快速上行是本周权益重挫的导火索,但鉴于美联储尚未有退出QE的迹象,实际利率走势有望反转,维持上周美债利率升破1,5%之后,核心资产有再配置机会的观点;2)轻质原油期限结构暗示商品情绪短期有过热之嫌,一旦美债利率与铜金比同步下行,再通胀交易降温有利于市场风格的再平衡;3)核心资产当前为数不多的风险在于后续财报业绩不及预期。于是操作上,短线可关注核心资产反弹的机会,建议配置IF。

期权:Gamma部位收益仍有空间

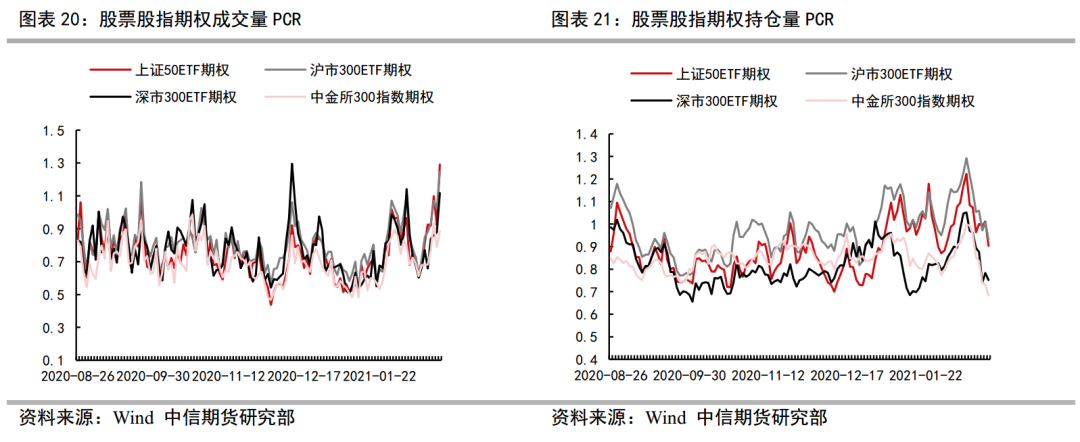

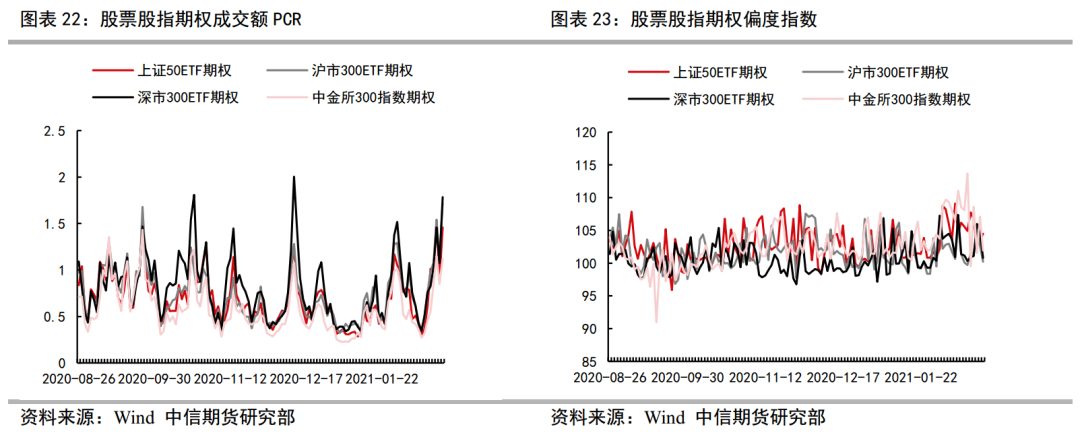

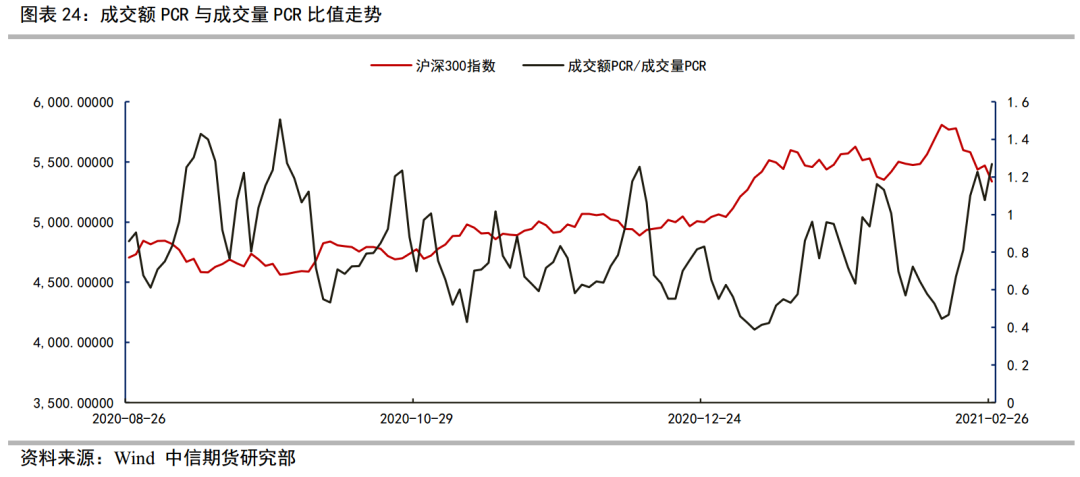

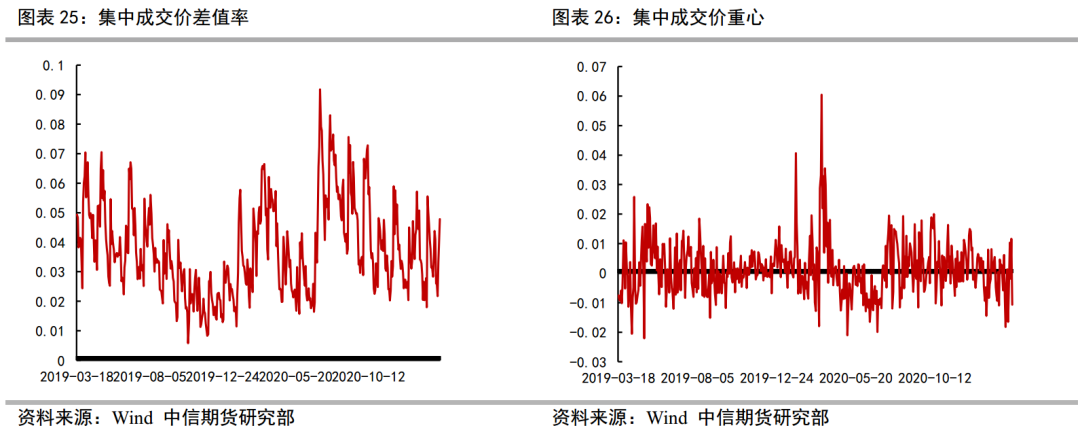

结合目前我们对于股指的观点:港股、低位龙头将成资金布局方向。同时从期权市场情绪指标看,市场在经历了节前的快速冲高后,上周整体呈现持续回落的态势。抱团股瓦解带动各期权标的大幅回撤,市场短期谨慎情绪偏强,成交量PCR/成交额PCR的值从近半年多以来的最低位大幅上冲至今年以来的最高位水平,集中成交价重心也回落至较低位。同时集中成交价差值率也有所走高,表明市场多空分歧再度走升,市场短期氛围较弱。趋势交易建议谨慎参与,持续看回落的投资者建议熊市价差组合或合成现货空头参与,看反弹的投资者可以相对较便宜的认购买权进行。

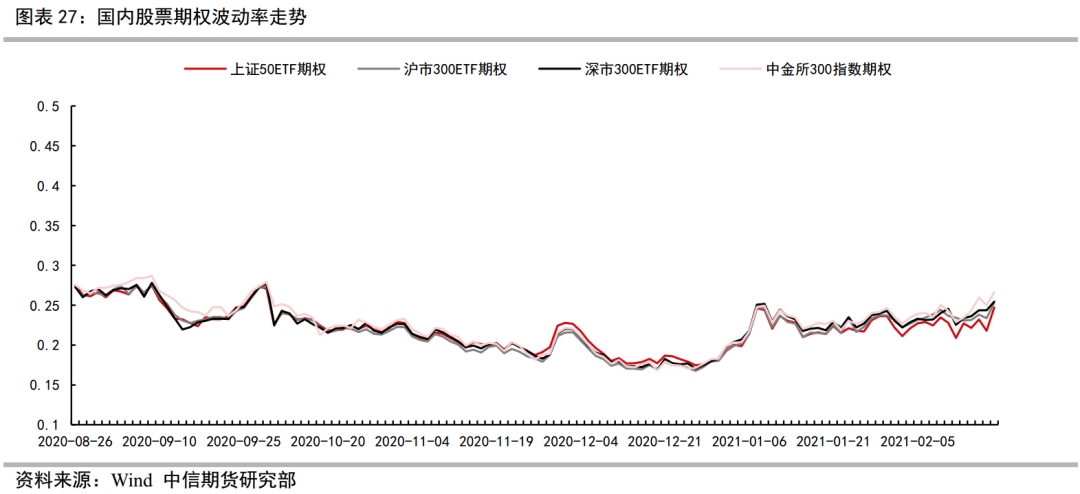

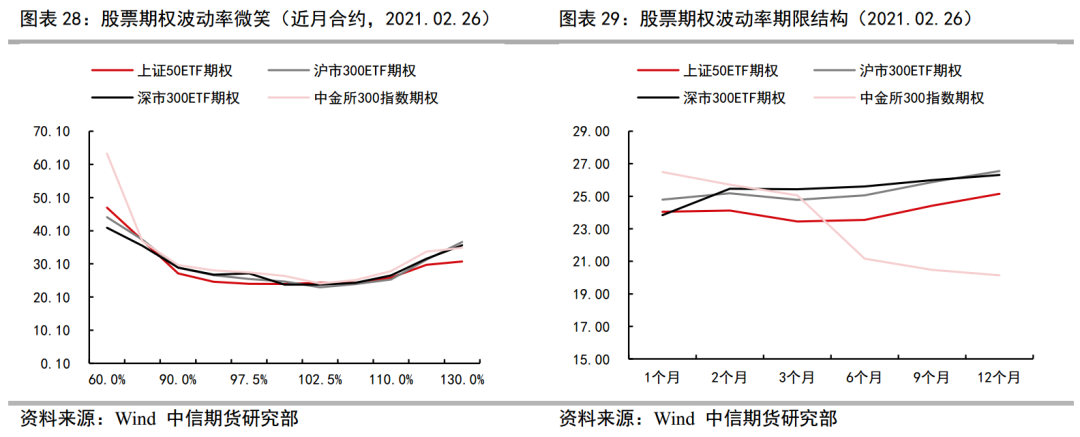

波动率方面,在市场持续大幅下挫的带动下,各期权隐含波动率整体呈现走升的态势,反映出投资者对于市场波动的担忧。具体来看周一虽然标的下跌明显,但各期权隐波表现稳定,市场恐慌情绪并未被带动,但市场开始持续下挫后,市场恐慌情绪开始逐渐走强,隐波随即明显冲高。从目前的情况来看,各期权隐波处于25%左右相对偏稳的位置,短期向下的空间不大,同时卖出波动率风险温度计显示当前卖出波动率的风险仍偏高,结合近期抱团股的持续下挫,短期波动率预期表现震荡。交易方面,波动率趋势交易建议谨慎为主,更多可以关注跨品种间的波动率套利策略。

从近期的市场表现看,抱团股的持续下挫情况未完全稳定,在目前期权隐波还未大幅冲高的情况下,持有现货较多的投资者建议通过买入认沽期权或合成现货空头进行短期风险管理。同时目前市场多空分歧加重,在标的已经回撤较多的情况下,短期是持续回落还是见底反弹料未可知,但不管哪种情形,期权Gamma部位收益空间仍较明显。在此市场结构下,对于趋势转向拿捏较准的投资者可以期权买权进行趋势波段交易,对于趋势波动信心较差的交易者,可以更多的以Gamma Scalping参与标的的波动,赚取Gamma部位的收益。

风险因子:1)标的市场快速回稳;2)期权市场情绪迅速冷却

二、主要策略跟踪:熊市价差与保护型期权组合表现较好

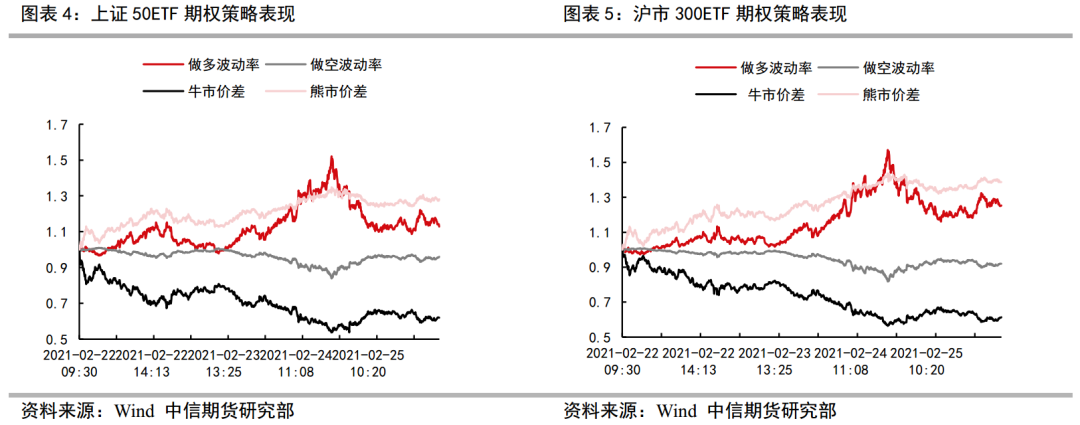

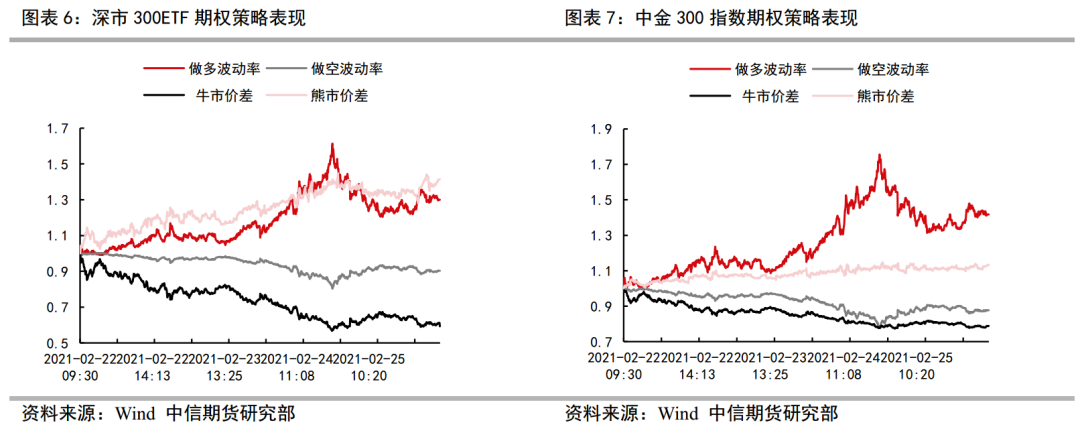

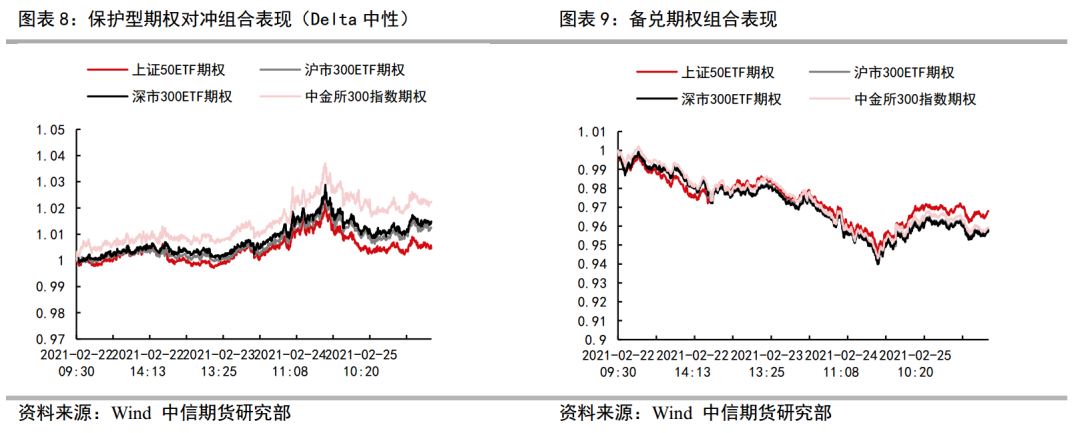

我们每周首个交易日构建主要的期权策略进行跟踪,构建的策略为:做多波动率组合(买跨式),做空波动率组合(卖跨式),牛市看涨价差组合(平值上下两档),熊市看跌价差组合(平值上下两档),保护型期权对冲组合(平值认沽期权)以及备兑期权组合(虚值两档认购期权),中间不进行动态调整,策略持续持有至周五收盘。

从上周的整体情况来看,上周市场整体表现为持续回落的态势,各期权隐含波动率有所走强,熊市价差与做多波动率组合表现强势,牛市价差与做空波动率组合表现较差。由于标的的持续回调已经波动率的走升,保护型期权组合表现较好,备兑开仓组合表现相对较差,但相对标的有些许收益增强。

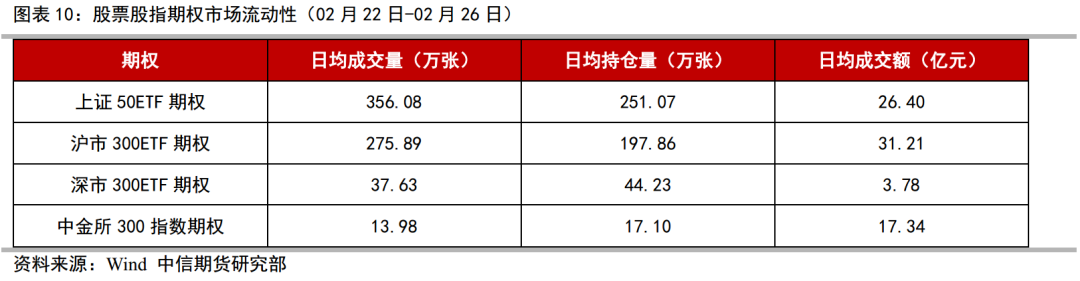

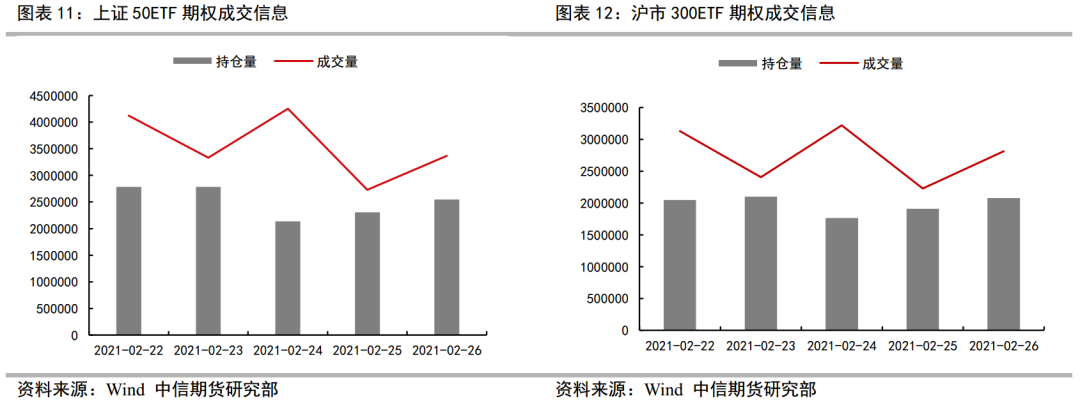

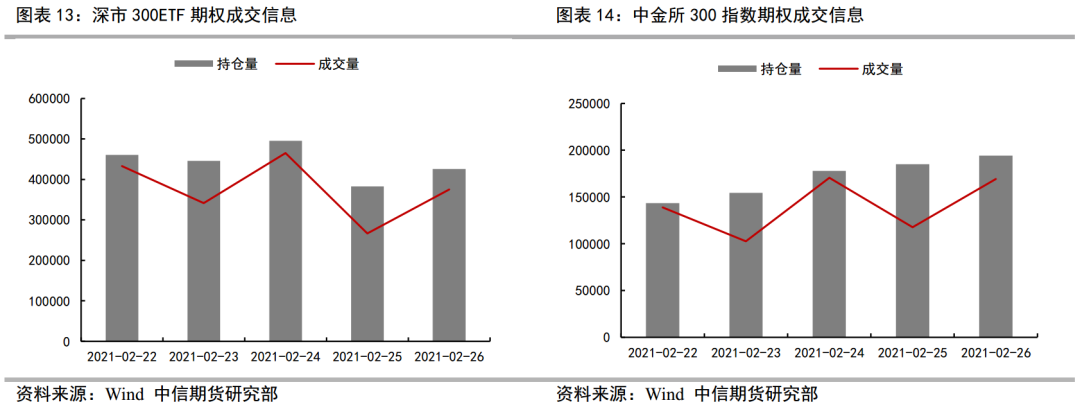

三、流动性分析:市场流动性再度走强

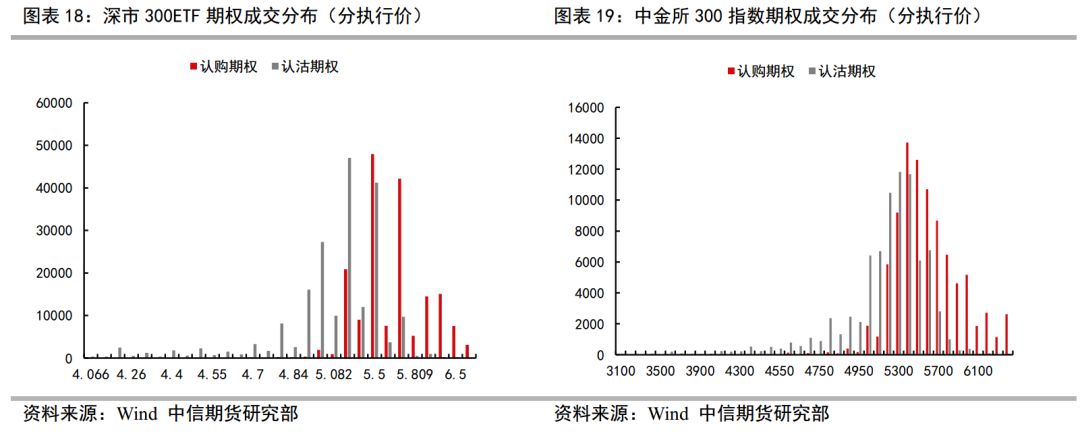

上周四种期权品种日均成交额78.73亿元,上证50ETF期权、沪市300ETF期权、深市300ETF期权及中金所300指数期权日均成交额分别占比33.52%,39.64%,4.80%及22.03%,各期权品种占比较稳定。

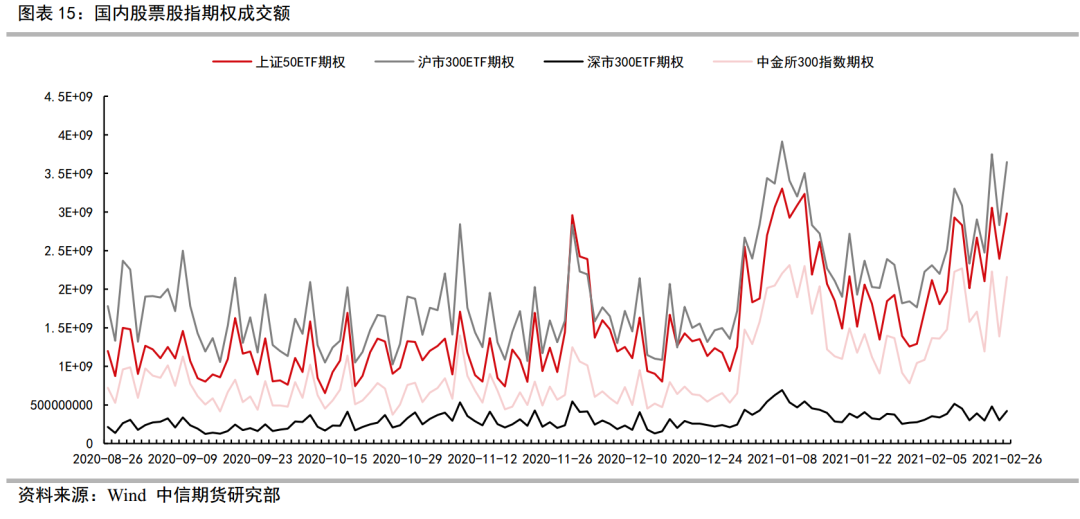

四、市场情绪分析:短期谨慎情绪偏强,市场分歧再度走升

节后市场呈现持续下挫的态势,抱团股瓦解带动各期权标的大幅回撤,市场短期谨慎情绪偏强,成交量PCR/成交额PCR的值从近半年多以来的最低位大幅上冲至今年以来的最高位水平,集中成交价重心也回落至较低位。同时集中成交价差值率也有所走高,表明市场多空分歧再度走升,市场短期氛围较弱。

从市场中期情绪来看,在春节前市场快涨过程中,各期权持仓量PCR快速冲高反映出市场对于快涨之后的担忧,但节后标的的大幅调整一定程度上释放了中期谨慎的情绪,目前期权市场中期情绪相对偏稳。

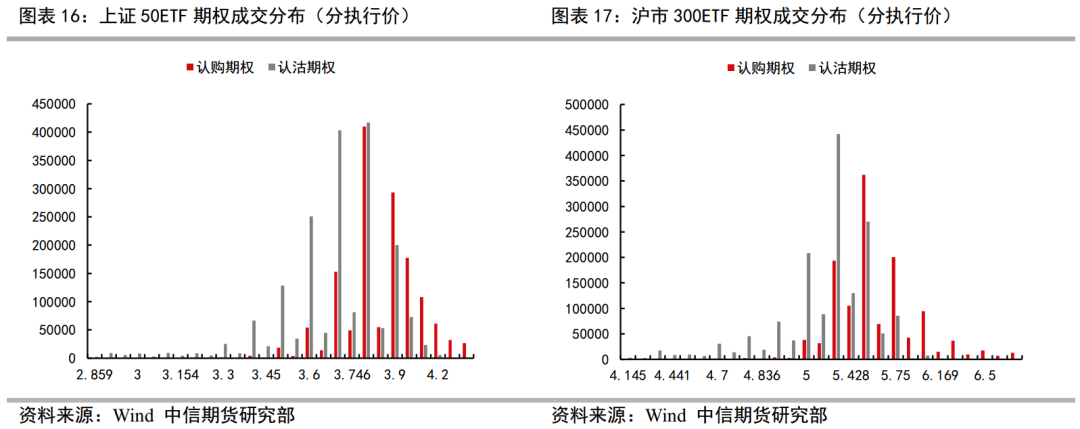

五、波动率分析:受市场情绪影响波动率再度走高

上周,在市场持续大幅下挫的带动下,各期权隐含波动率整体呈现走升的态势,反映出投资者对于市场波动的担忧。具体来看周一虽然标的下跌明显,但各期权隐波表现稳定,市场恐慌情绪并未被带动,但市场开始持续下挫后,市场恐慌情绪开始走强,隐波随即明显冲高。从目前的情况来看,各期权隐波处于25%左右相对偏稳的位置,短期向下的空间不大,同时卖出波动率风险温度计显示当前卖出波动率的风险仍偏高,结合近期抱团股的持续下挫,波动率预期表现震荡。

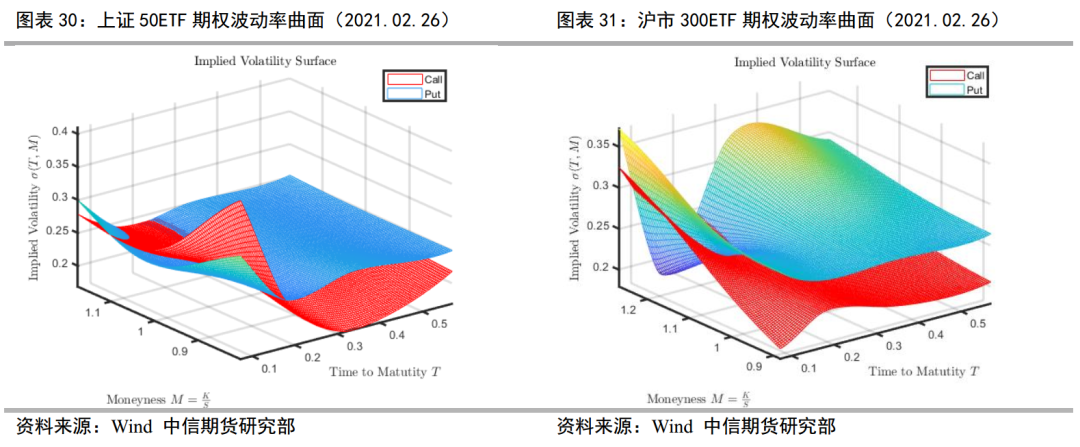

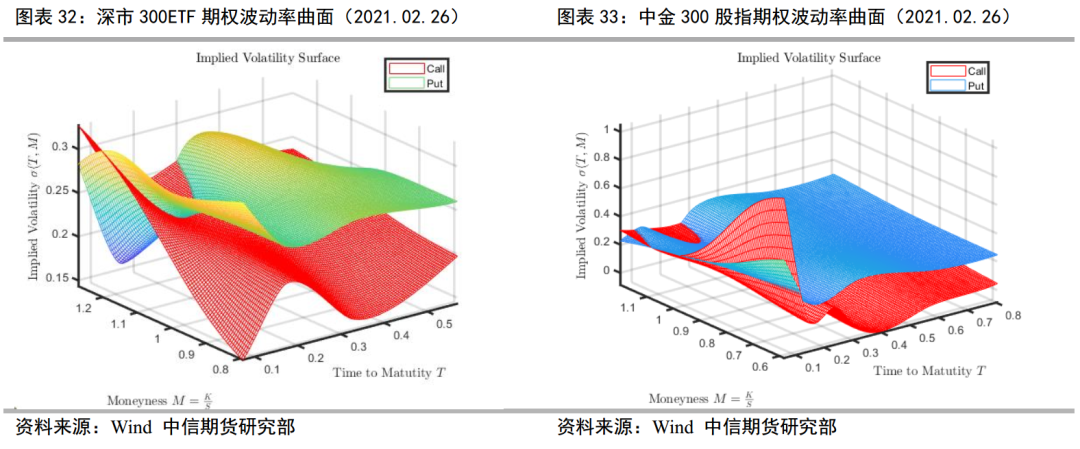

从波动率曲面来看,目前四种期权的认购与认沽波动率曲面均较平滑,购沽虚值隐波差逐渐回复至相对较稳定水平,随着标的价格的持续回落,期权合成基差相对表现较稳。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国