热点栏目

热点栏目原标题:3月2日财经早餐:美元创三周新高,金价回落40美元,美油跌破60,关注澳洲联储决议

周一(3月1日)美元指数走高,稍早一度触及2月8日来最高91.139,市场预期,随着美国政府准备祭出新的财政刺激措施,且疫苗接种变得更加普遍,经济增长和通胀将会加快;在G-10货币中,商品货币表现最佳,瑞士法郎表现最差。

现货黄金连续第五个交易日下跌,收于1725美元/盎司。布油刷新近一周低点至63.17美元/桶,OPEC+联盟本周将举行产量会议,可能决定在市场供应迅速收紧之际增加供应。

商品收盘方面,COMEX4月黄金期货收跌0.3%,连续第五个交易日下跌,报1723.00美元/盎司。WTI4月原油期货收跌0.86美元,跌幅1.40%,报60.64美元/桶;布伦特5月原油期货收跌0.73美元,跌幅1.13%,报63.69美元/桶。

美股三大指数高开高走,道琼斯指数收盘上涨603.21点,涨幅1.95%,报31535.58点;

标普500指数收盘上涨90.67点,涨幅2.38%,报3901.82点;纳斯达克综合指数收盘上涨396.48点,涨幅3.01%,报13588.83点。

周二前瞻

凌晨02:00美联储理事布雷纳德就经济前景发表讲话

全球主要市场行情一览

美国股市收盘大涨,市场风险偏好升温,投资者摆脱了有关美债收益率升高冲击股票估值的担忧。纳斯达克综合指数大涨3%,追踪小盘股表现的罗素2000指数表现出众;

标普500指数创下近9个月来最大涨幅,自2020年3月低点上涨约75%。

美国2月份制造业创三年来最快增长,材料成本上升。美国长期国债重拾跌势,不过中期国债获得买盘支撑,交易员们等待美联储官员们在本周讲话中会如何回应近期市场动荡。上周美债大跌后,一些交易员认为加息预期已变得过于激进,应该逢低买入债券。

里士满联储主席巴尔金淡化金融市场动荡的重要性,表示货币政策制定者专注于实体经济状况。

BleakleyAdvisoryGroup首席投资官PeterBoockvar表示,虽然一些高估值股票上周遭到抛售,但股市投资者仍然将收益率上升视为“一件好事”,而不是威胁,新冠疫苗接种的积极影响与利率上升带来的挑战将是今年的主题。”

贵金属与原油

金价周一冲高回落,现货黄金回吐1.5%涨幅转跌,刷新日低至1719.74美元/盎司,因美元走强和投资者风险偏好上升,且美债收益率再次走高,10年期美债收益率一度涨超5个基点,升至1.458%。

HighRidgeFutures金属交易主管DavidMeger表示,经济复苏愿景,美元从近期低点反弹,股市表现良好,在这种环境下,对黄金的需求有所下降;但另一方面,我们看到政府又向经济注入了1.9万亿美元的刺激资金,我们未来可能会看到通胀环境,在这种环境下黄金的走势会很好。

原油期货连续第二个交易日下跌,美油跌逾2%,刷新近一周低点至59.96美元/桶,OPEC+联盟本周将举行产量会议,可能决定在市场供应迅速收紧之际增加供应。

受白宫女发言人周一称美国保留在未来必要时制裁沙特王储萨勒曼的权力消息影响,周一早间原油期货价格一度攀升。分析师称,这加剧了美国与沙特阿拉伯之间的紧张关系,沙特可能采取的报复行动之一就是提高产量、对美国的原油生产商施压。OPEC+将在本周召开会议商讨原油产量问题。

OPEC+联盟将于周四开会,在油价创出有史以来最佳年度开局之后,预计该联盟将会放松对产量的管制。不过,OPEC+到底会采取怎样的决定目前尚不清楚,沙特阿拉伯能源大臣已经呼吁产油国保持“极其谨慎”的态度。

CFRAResearch的能源股分析师StewartGlickman表示,现在油价回到了每桶60美元,将会有成员国希望降低对减产措施的依赖,问题是将会恢复多少产量。最大的风险是预计需求在2021年将会回升到大流行病前的水平,但最终结果并非如此。

外汇美元指数周一升至三周高位,投资者押注美国经济增长加速且通胀加快,在G-10货币中,挪威克朗、澳元和加元表现优于多数G-10货币,因市场风险偏好回升,推动全球股市上涨,尽管石油价格和一项大宗商品指数纽约午后回落,瑞士法郎表现最差。

美元指数升0.11%,报91.01,稍早一度触及2月8日来最高91.13;过去几个交易日,美元上涨,追随美债收益率升势,因市场预期,随着政府准备祭出新的财政刺激措施,且疫苗接种变得更加普遍,经济增长和通胀将会加快。

指标10年期美债收益率周一升至1.432%,但仍持于上周四触及的一年高位1.614%之下。BK资产管理公司外汇策略董事总经理BorisSchlossberg表示,美元正受益于美国与其他国家的“收益率差异和增长预期差异”。

尽管如此,美联储巴尔金周一表示,投资者在评估美联储的政策时,应关注联储对其计划和相关经济结果的“明确”指引,而不是早早提前臆测何时利率或月度资产购买步伐可能发生变化。

欧元兑美元跌0.22%至1.2049;触及2月17日以来最低;由于欧洲增长预期落后,欧元跑输。欧洲央行行长拉加德周一表示,在企业和家庭努力应对疫情引发的衰退之际,央行将防止借款成本过早上升。

欧洲央行管委维勒鲁瓦表示,必须应对债券收益率的任何不合理上涨。交易员称,欧元跌势因杠杆买盘而放缓,1.2020-1.2030附近有更多买盘。

美元兑日元升0.18%至106.76;一度触及8月以来最高106.89;花旗表示,

美元兑日元正测试上升通道的顶部106.73,高于该水平的两个阻力位在106.95-107.05,似乎不太可能被突破,如果未来几天我们看到名义收益率和实际收益率出现修正,我们认为

美元兑日元将走低。

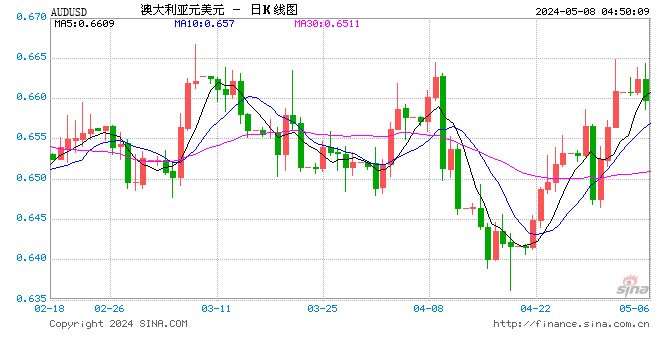

澳元兑美元从上周五触及的三周低位反弹,尾盘涨0.76%至0.7772,上周五一度跌至0.7693美元;此前澳洲联储将购债规模扩大至40亿澳元,增强了这样的预期,即如果收益率继续攀升,其他央行也可能会购买更多债券。Schlossberg说,此举“表明央行比投机者对市场有更多的控制权,他们可以安抚和平息避险情绪。”澳洲联储周二将召开月度政策会议,市场普遍预期该央行将强化将近零利率将再维持三年的前瞻性指引。

其它货币对方面,英镑兑美元跌0.06%至1.3925,纽约交易员称有商业买家逢低买入英镑。

美元兑加元跌0.68%至1.2646;纽元兑美元涨0.44%至0.7265;

美元兑瑞郎涨0.74%至0.9152。

国际要闻

【欧洲央行管委维勒鲁瓦:欧洲央行准备调整所有工具,包括利率,选择包括在必要时下调存款利率。近期欧元区通胀上升不应被夸大,包括临时因素。欧洲不存在经济过热的风险。在过去的通胀不足之后,欧洲央行应该准备好接受通胀高于目标一段时间。可以加强前瞻性指引,以明确容忍通胀过度。尽管最近的收益率上升是毫无根据的,但欧洲央行必须对此做出反应。欧洲央行能够并且必须对任何不当的紧缩政策作出反应。欧洲央行的政策应该考虑到金融稳定】

【美联储巴尔金:由于被压抑的需求和过剩的储蓄,春季将会有通胀压力,预计通胀在中长期将是温和的,通胀预期上升,但仍未达到目标,没有看到普遍的通胀上升趋势。收益率曲线似乎是对前景的自然反应。美联储的政策是明确的,以结果为基础,而不是以时间为基础】

【欧洲央行行长拉加德:欧洲央行将帮助并确保企业和家庭能够获得渡过难关所需的融资。欧洲央行要确保它们有信心这样做,融资环境不会过早收紧】

【美国参议院民主党助理:参议院可能最早于当地时间周三开始讨论疫情救助法案,启动为期数日的程序】

国内要闻

【2月新基金发行份额环比缩减40%】新基金发行在2月份开始出现降温。同花顺数据显示,以基金成立日作为统计标准,截至2月28日,2月新发基金总数为120只,调整后的发行份额为2966.80亿份;此前,1月新发基金数为132只,调整后的发行份额为4901.20亿份。与之相比,2月不仅新发基金数量有所下降,发行份额环比也大幅缩水近40%。值得注意的是,去年12月,新基金发行数量达到惊人的160只,而去年11月尽管发行总数不多,调整后发行份额也达到3283亿份。可以说,2月以来,基金发行进入了4个月以来的首次“降温”。(经济参考报)

统计发现,目前沪深两市IPO总排队家数已高达752家,其中已过会266家。具体来看,根据证监会、沪深交易所公布的最新数据,截至2月25日,申请上交所主板的拟IPO企业共117家,其中已经过会但尚未上市的为47家;深交所中小板方面,拟IPO排队企业共54家,其中过会9家。若按照2020年IPO上市396家估算,哪怕暂停新企业申报,目前排队的752家企业也需要近两年时间才能消化——事实上,仅目前已过会的266家企业,就已抵得上去年半年的IPO上市企业数量。(券商中国)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国