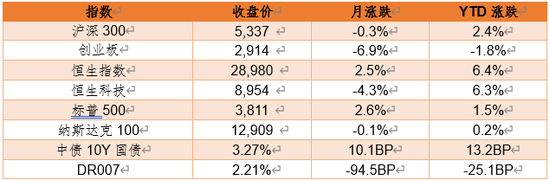

一、市场表现

数据来源:Wind,截至2021/2/28。

二、重要资讯

1、国家统计局发布2020年国民经济和社会发展统计公报,初步核算,2020年国内生产总值101.6万亿元比上年增长2.3%;2020年新能源汽车产量145.6万辆比上年增长17.3%;2020年并网风电装机容量28153万千瓦,增长34.6%;2020年沪深交易所A股累计筹资15417亿元比上年增加1883亿元;2020年房地产开发投资141443亿元 比上年增长7%。

2、据海关总署28日消息,目前正在全面推进区域全面经济伙伴关系协定(RCEP)原产地规则实施的技术准备工作。目前已完成原产地标准转版和原产地规则实施指引等中方提案的拟定,并将积极推动RCEP各方尽早达成共识。包含出口签证、协定税率适用等功能在内RCEP的原产地管理信息化系统正在抓紧完成系统调整准备。在新起草的配套规章中,“经核准出口商管理办法”计划于近期启动征求意见程序。

3、新华社消息,印花税法草案27日首次提请十三届全国人大常委会第二十六次会议审议,草案总体上保持现行税制框架和税负水平基本不变,将《中华人民共和国印花税暂行条例》和证券交易印花税有关规定上升为法律。

4、在2月24日2020年度财报业绩发布会上,港交所代理集团行政总裁戴志坚回应印花税上调称,“我们对政府提高股票交易印花税的决定感到失望,港交所事前‘未被咨询’,但印花税提升不会在几个月内就实行,仍然需要立法会决议。市场需要时间消化消息,不用反应过大,过快。香港在成本以外好多因素都吸引投资者。”

5、美国证券交易委员会(SEC)公告,自2021年2月25日起,美国证监会规费(仅卖出订单收取)收费标准将由0.00221%降至0.00051%。

6、富时罗素公告,将50只科创板股票纳入富时全球全盘含A股指数,将7只科创板股票纳入富时新兴市场指数,计划于3月22日生效,此举将导致科创板被动流入1亿美元。

三、宏观快评

1、中国物流与采购联合会、国家统计局服务业调查中心2月28日发布数据显示,2月份,制造业PMI、非制造业PMI和综合PMI产出指数分别为50.6%、51.4%和51.6%,比上月回落0.7、1.0和1.2个百分点,连续12个月保持在荣枯线以上,我国经济总体延续扩张态势。

点评:PMI较上月小幅回落,一是企业调整生产节奏;二是国内疫情局部爆发,对正常生产经营有所影响;三是冬季天气因素导致生产节奏放缓。从分项来看,生产指数回落1.6个百分点至51.9%,新订单指数回落0.8个百分点至51.5%,维持在荣枯线上,但扩张有所放缓。随着假期结束、天气回暖、疫情的控制,后期制造业指数将有所反弹。

2、上周二美联储主席鲍威尔在半年度货币政策报告听证会继续维持鸽派基调,其重申:美国劳动力市场远未达到强劲,需要政策和长期投资的持续支持,美联储承诺尽其所能促进就业,不会仅因为劳动力强劲就收紧货币政策,公布的失业率大大低估了劳动力市场的恶化。

点评:美联储重申将利率维持在目前接近于零的水平、继续保持目前的债券购买步伐,物价稳定取得实质性进展;预计通胀暂不会出现大幅或持续的上升。

四、流动性分析

1、公开市场操作及资金面

2月,央行公开市场累计进行逆回购操作8300亿,逆回购到期11440亿,MLF投放2000亿元,MLF回笼2000亿,合计净回笼3140亿元。2月资金面整体较为波动,月初资金高位回落,春节前资金回归前期低位,春节后资金水平较为平稳。整体来看,隔夜下行84BP至2.21%;7天下行140BP至2.37%。

数据来源:Wind,截至2021/2/28。

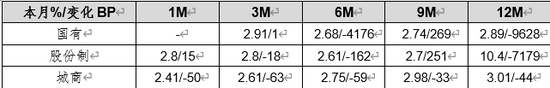

2、同业存单发行

2月,发行存单1725只,发行规模19853.5亿元,净融资额为4628亿元,均较1月增加4709.5亿元;发行利率较1月上行20BP至3.02%。

数据来源:Wind,截至2021/2/28。

五、债券投资策略

1、市场回顾

2月央行净回笼,但资金面整体较为稳定,较1月底有明显下行。随着全球疫苗的普及,全球经济的复苏,大宗价格快速上行,再通胀预期愈加明显,叠加美国刺激政策出台带动美债上升,因中美利差仍处高位,国内债市收益率区间震荡。2月10年国债、国开债利率分别上行10BP和18BP,1年期国债、国开债下行0.1BP和4.6BP。

2、投资策略

2月债市主要受全球需求复苏和通胀预期上升,美债上行,国内债市区间震荡,长端利率上行明显。随着海外市场经济逐渐恢复,美国刺激政策暂缓退出,美债仍有上行空间。国内货币政策预计维持中性,经济缓慢复苏,房地产行业出台住宅用地供应两集中政策,调控政策收紧使得房地产投资存在扰动。短期来看基本面仍不利于趋势交易,需关注利率供给、通胀等扰动以及经济修复情况带来的阶段性机会。信用方面,负面事件不断,suning易购出售股份、华夏幸福债务展期、河北省国资召开冀中能源恳谈会等,进入债务周期后端,基本面的有限改善对主体偿债能力修复有限,需谨慎下沉主体,关注过度依靠“信仰”的弱资质主体的风险暴露,以及信用尾部风险。转债方面,可关注盈利修复的行业及个券,板块估值变化和资金驱动转向。

六、股票投资策略

上周A股市场基本延续了春节后的市场走势:前期强势板块、个股出现较大幅度撤回,低位低价股表现出较好的相对收益。美国长端国债收益率出现快速上行,全球金融市场出现大范围波动。上证综指下跌5.06%,沪深300下跌7.56%,创业板指下跌11.3%。算上春节长假后的2个交易日,创业板指已经出现罕见的7连跌,跌幅更是达到14.63%,年线已由正转负。而表现较好的是小市值指数,如中证1000和国证2000,分别仅下跌3.1%和0.5%,显著跑赢其他主要指数。行业表现来看仅4个行业上涨,分别是建筑装饰、公用事业、钢铁和房地产。涨幅分别是0.1%、0.2%、0.7%和4.4%。跌幅超过10%的有三个行业,分别是食品饮料下跌16.9%、休闲食品下跌12.9%、电气设备下跌12.8%。而该三个行业恰好是2020年涨幅最大的三个行业,分别上涨85%、94.7%和99.4%。

当前的下跌原因一方面是19年至今部分板块涨幅较大,估值较高,需要时间和回调消化估值。而更重要的是随着疫苗的注射量增长,全球疫情出现明显好转,引发美债长端收益率出现快速上行。美10年国债收益率2月从1.071%上涨到1.405%,最高达到1.546%。美30年国债收益率更是超2%的关键点位。美债长端收益率的上行预示经济复苏,通货膨胀上行,美元升值,流动性收缩等一系列反应。

快速的下跌使市场出现恐慌情绪,短期全球注意力均聚焦在“美债长端收益率”。我们认为该指标在短期快速上行后将趋于平稳,需要等待进一步的疫情数据、宏观数据确认。而快速下跌后的股票估值也得到一定的修复,市场短期内不必过分恐慌。今年全球的流动性将随着疫情的减弱而逐步收紧,但全球特别是中国经济将出现触底反弹,快速增长。未来市场将更加聚焦于业绩驱动的行业和个股。

(主笔:权益投资二部基金经理 吴昊 / 固收研究部业务董事 孙思齐)

风险提示:文中观点将随各因素变化而动态调整,我们已力求观点内容的客观、公正,但相关观点、结论和建议仅供参考,不构成投资建议或承诺。我国基金运作时间较短,不能反映股市发展的所有阶段。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国