作者:东海期货 刘慧峰

投资要点:

目前国内钢铁行业的碳排放总量依然占到全球钢铁行业碳排放总量的60%以上,占全国碳排放总量的15%左右。从不同钢铁生产工艺来看,含有烧结的长流程生产工艺排放量最大,含有球团的长流程生产工艺次之,采用废钢的短流程工艺二氧化碳排放量最低。

短期来讲,降低碳排放最直接的手段就是减量。目前压减粗钢产量的具体政策措施尚未明确,不过结合近期唐山地区环保限产情况来看,对污染物排放总量的控制可能是一个主要政策手段。

中期来看,发展短流程炼钢、增加长流程废钢使用比例可能是另一个政策手段。钢铁行业十四五规划中明确提出,十四五期间电炉钢占粗钢产量的比重要达到15%,力争20%;废钢比要达到30%。

结论:目前国内钢铁行业碳排放量占全球钢铁行业的60%,占国内碳排放总量的15%。从长周期来看,碳达峰和碳中和政策可能会加快电炉钢产量的增加,废钢用量将会有明显提升。短周期来看,国家可能会利用环保、能耗等约束手段抑制粗钢产量,进而达到控制碳排放的效果。因此,钢材的供需缺口可能会有所扩大,而原料端将有所收窄。

操作建议:做多远期钢厂利润,做空远期焦化利润,成材跨期反套。

风险因素:政策执行力度不及预期,钢材需求明显走弱

12月18日闭幕中央经济工作会议将2030年实现碳达峰,2060年实现碳中和作为2021年的八项重点工作之一,随后工信部以及中钢协均出台了一些针对钢铁行业如何减少碳排放的举措。那么目前钢铁行业碳排放现状如何?出台的这些举措会对行业产生哪些影响?碳达峰、碳中和背景下黑色板块又有哪些投资机会?本文将对此进行简要分析,仅供参考。

1.钢铁行业碳排放现状

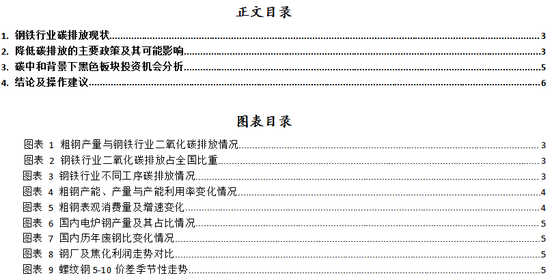

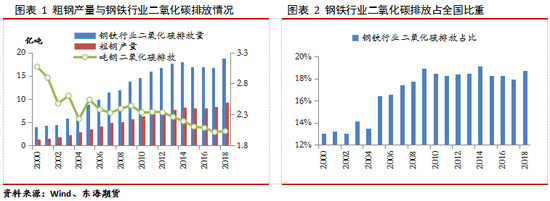

我国粗钢产量占全球一半以上,自2000年以来,随着国内粗钢产量的快随增长,钢铁行业二氧化碳排放量也随着逐年增长,到2018年达到18.84亿吨高点,按当年粗钢产量折算,吨钢二氧化碳排放量达到2.03吨,2019年之后,随着钢厂超低排放改造的大力推进,碳排放总量以及吨钢碳排放量均有明显下降,2019年钢铁行业碳排放总量降至14.74亿吨,吨钢二氧化碳排放量降至1.48吨。不过,由于国内粗钢产量较大,目前国内钢铁行业的碳排放总量依然占到全球钢铁行业碳排放总量的60%以上,占全国碳排放总量的15%左右,控制碳排放任务依然较为艰巨。

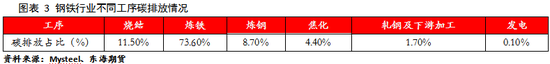

从不同钢铁生产工艺来看,含有烧结的长流程生产工艺二氧化碳排放量最大,含有球团的长流程生产工艺次之,采用废钢的短流程工艺二氧化碳排放量最低。从长流程各主要环节来看,炼铁环节二氧化碳排放量最大,占整个长流程生产流程碳排放总量的73.6%,其次为烧结环节。目前我国钢铁生产以高炉-转炉生产工艺为主,短流程产量仅占10%,因此中长期来看,可能会通过改变生产工艺结构以及同一生产工艺中改变生产参数(如增加球团矿用量,增加喷吹煤用量等)两种方式来降低二氧化碳排放。

2.降低碳排放的主要政策及其可能影响

(1)短期来讲,降低碳排放最直接的手段就是减量。2020年国内吨钢综合能耗为545.27千克标准煤,同比下降1.18%,但考虑到国内粗钢产量快速增长,所以碳排放总量依然很高。事实上,从去年12月中央经济工作会议将碳达峰和碳中和列为主要工作任务之一后。工信部就多次表示,要在2021年力争实现粗钢产量的负增长。3月1日,工信部新闻发布会上,工信部部长肖亚庆再次强调,从节能减排方面看,冶炼能力要大幅压缩,但具体规划尚在制定之中。

目前压减粗钢产量的具体政策措施尚未明确,不过结合近期唐山地区环保限产情况来看,我们认为对污染物排放总量的控制可能是一个主要政策手段。3月份唐山地区出台的限产方案中对全市100家重点企业进行污染物排放总量监控,要求总体减排量比2020年减少45%,后期需要密切跟踪这一政策是否会扩展到其他省份,若其他省份继续跟进则可能会对钢材供给产生明显影响。

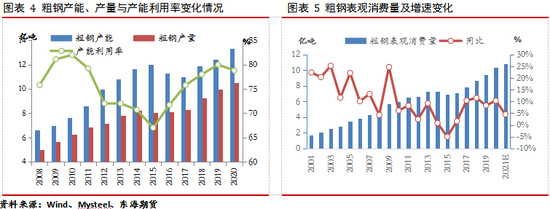

2016年供给侧改革以来,钢铁行业利润大幅提升,受此影响,自2018年,国内钢铁置换产能大量投产、尽管国家对钢铁产能采取了减量置换的方式,但在置换产能生产效率提升的影响下,国内粗钢产量出现了快速增长,2020年,国内粗钢产量达到10.65亿吨,同比增长7%;而在此前发布的年报中,我们结合2020年12月和2021年产能置换数据以及2020年产能利用率预计2021年粗钢产量将增加约3700万吨,增幅约在3.5%左右。同时,由于目前地产、基建以及制造业相关指标均表现良好,2021年粗钢消费保守估计可能仍会达到4%-5%之间(2020年为10.13%),约4600万吨。若按粗钢产量0增长保守估计,则供需缺口将会扩大4600万吨。

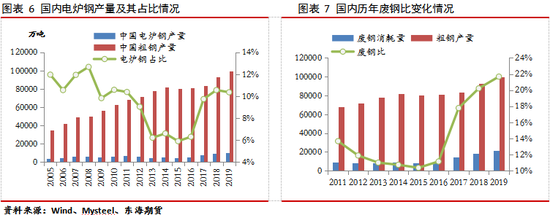

(2)中期来看,发展短流程炼钢、增加长流程废钢使用比例可能是另一个政策手段。与高炉吨钢碳排放在2吨以上相比,电炉钢目前吨钢碳排放在0.5-0.8吨之间。因此,从长远看,提高电弧炉产量占粗钢产量的比重也是降低碳排放量的一个主要手段。2017年之后,尽管经历了一轮电弧炉的投产高峰,但目前国内的电炉钢产量占粗钢产量的比重仍然在比较低的水平。2019年国内电炉钢粗钢产量为1.032亿吨,占全国粗钢产量的10%,远低于28%左右的全球平均水平。同时,增加长流程工艺的中的废钢使用比例也可以减少烧结矿的用量进而达到减少碳排放的目的,按照生铁和粗钢数据估算,2020年转炉废钢比为16%左右,而根据我们了解17-18年环保限产最为严格时候,部分钢铁企业的转炉废钢添加比达到25%-30%,所以后期转炉废钢添加比例也有一定提升空间。而钢铁行业十四五规划中明确提出,十四五期间电炉钢占粗钢产量的比重要达到15%,力争20%;废钢比要达到30%。

从图7中可以看出,2016年以前国内钢铁生产中废钢的使用比例一直在10%上下徘徊。2017年之后,随着政府启动打击“地条钢”,导致废钢价格跌至历史低位,同时环保限产对于烧结的限制较为严格,在加上电炉钢投产的影响,导致废钢使用比例快速提升,到2019年,废钢消费量占粗钢产量的比重已经升至21.7%,较2016年供给侧改革开始时提升超过10个百分点,按照十四五规划的要求,未来5年废钢比例仍有10个百分点提升空间。我们认为,废钢添加比例的提升对中远期高炉端的原料需求形成一定打压。

前面我们曾经提到,按照之前情况预计2021年粗钢产量将增加3700万吨,假设按照较为保守的0增长预计,2021年将减少铁矿石需求5920万吨,减少焦炭需求1665万吨。若考虑废钢添加比例增加情况,则炉料需求的减量可能会更大,目前铁水成本依然远高于废钢价格,这使得钢厂有通过增加废钢减少铁水用量的意愿,而近期废钢价格的反弹,也表明废钢需求确实在有所增加。同时,铁矿石和焦炭的供应开始有所回升,铁矿方面,高利润开始刺激部分非主流矿扩产,根据Mysteel数据,2021年全球铁矿石产量预计将增加1.3亿吨至23.5亿吨。焦炭经历了去年下半年的去产能之后,今年逐步进入一个扩产周期,根据我们的不完全统计,去年10月至今,已经有2020万吨新增产能投产,且后期新增产能幅度有望进一步增加。

3.碳中和背景下黑色板块投资机会分析

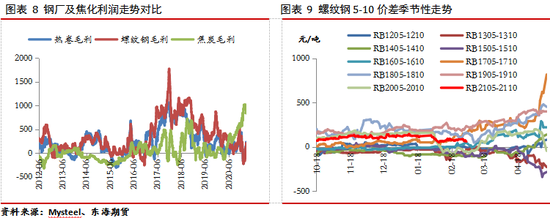

去年下半年以来,受到原料端价格大幅上涨影响,黑色产业链利润分配出现明显不均衡,钢厂一直处于盈亏平衡附近,近期随着钢价反弹有所修复。而焦炭受益于去产能政策的影响,利润突破1000元/吨。前面我们提到,提到减少碳排放短期最直接的方式就是压减粗钢产量,今年在碳中和的背景下,粗钢产量可能会实现0增长,甚至负增长; 这将会明显减少长流程的炉料需求,若在考虑废钢的替代作用,则炉料需求减量可能会更大。同时,尽管当下铁矿石、焦炭供应依然偏紧,但中远期来看,供应将逐步增加。因此,我们认为,后期黑色产业链存在利润重构机会即钢厂盈利扩大,焦炭盈利回归。

同时,在碳中和以及政府频提粗钢产量全年负增长的背景下,钢材远期供应收缩的预期可能会贯穿全年。而根据国际钢铁工业协会预估的数据,1月份中国粗钢产量在9020万吨,同比增长6.8%,2月上中旬中钢协预估的全国粗钢产量同比也明显增加。那么如果按照全年0增长预估,后面几个月压减粗钢产量压力将会增加,年内粗钢产量月度数据极可能呈现前高后低态势。基于这一逻辑,后期我们认为成材长期远月贴水的状况有可能会发生改变,届时可能存在成材跨期反套的机会。

4.结论及操作建议

目前国内钢铁行业碳排放量占全球钢铁行业的60%,占国内碳排放总量的15%。从长周期来看,碳达峰和碳中和政策可能会加快电炉钢产量的增加,废钢用量将会有明显提升。短周期来看,国家可能会利用环保、能耗等约束手段抑制粗钢产量,进而达到控制碳排放的效果。同时,考虑到今年钢材需求依然有一定增量,故后期钢材供需缺口可能会扩大。而对于炉料来说,一方面压减粗钢产量将降低炉料需求,另一方面,不论是铁矿石还是焦炭,中远期供应可能均会有所增加,所以其供需缺口可能会逐步收窄。

落实到黑色系操作上,可关注黑色产业链利润重构机会,即钢厂利润扩大,焦化厂利润回归;同时可关注成材的阶段性反套机会。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国