宏观长春

联系人:花长春 董琦 张陈

导读

1-2月进出口均大幅增长,低基数影响较大,但即使剔除基数效应,出口表现依然亮眼。出口结构中机电贡献持续增加,动能正从供给替代切换至全球贸易修复,未来需关注全球经贸共振向上对中国出口的支撑。

摘要

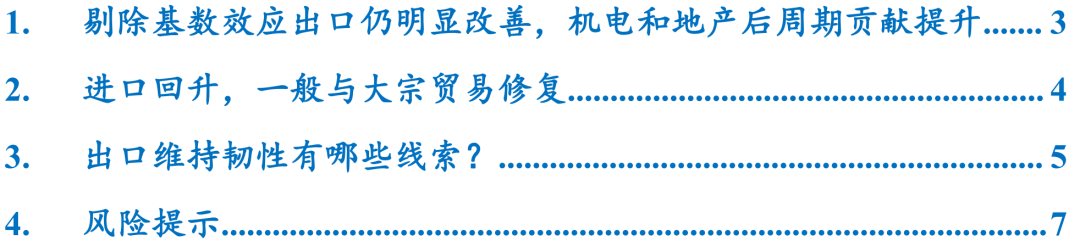

1-2月出口大幅提升至60.6%,剔除基数效应后,增速约为27.3%,出口仍明显提高:

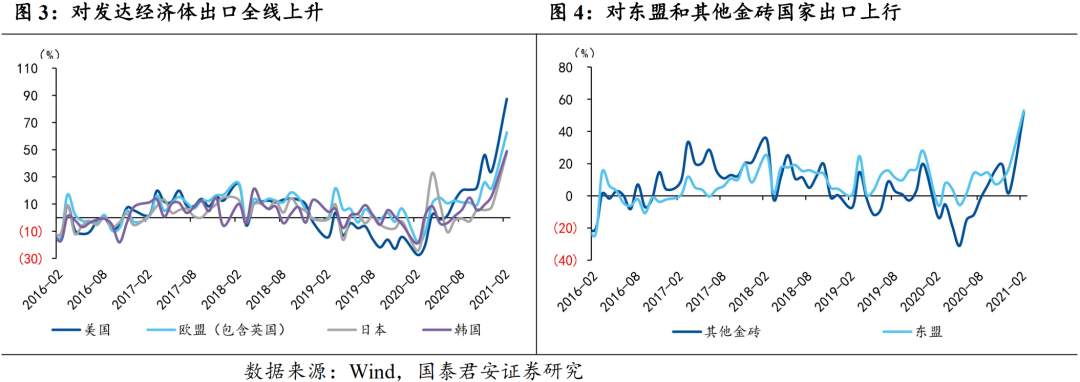

1)分国家与地区看,1-2月中国对发达经济体出口表现强于新兴经济体。叠加韩国、越南出口的景气表现,当前的出口已经明显带有全球贸易复苏的迹象。

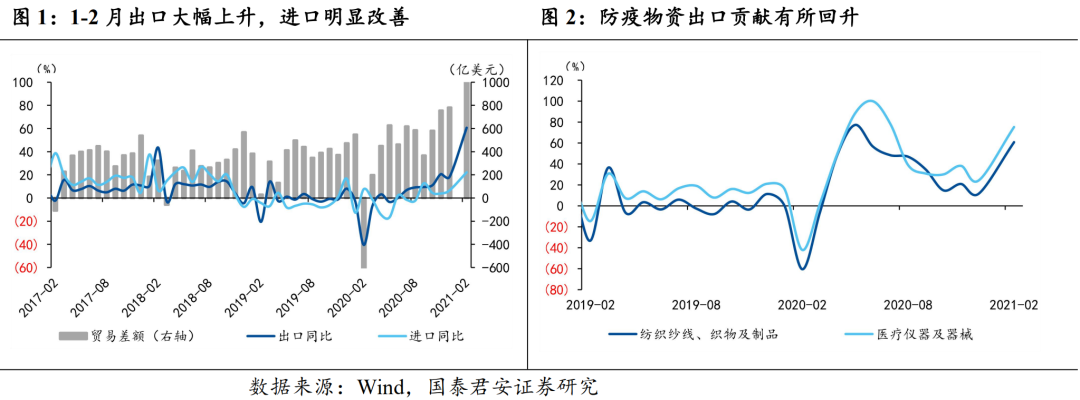

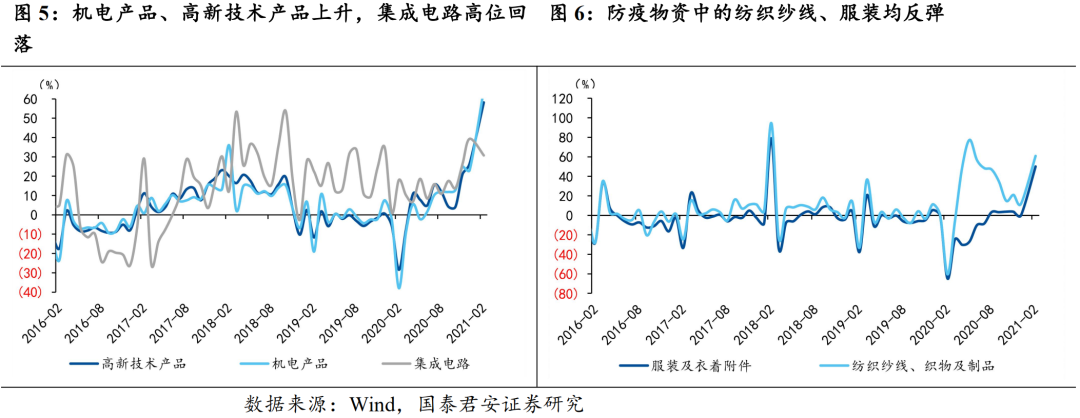

2)分产品看,各项产品增速普遍明显提高,其中机电产品、地产后周期贡献大幅提高,出口主要矛盾未来将更多集中在常态结构中,机电设备、高技术产品、地产后周期将占据主要地位。

12月进口增速为22.2%,剔除基数效应后的进口增速为9.3%,较12月的6.5%进一步上升:

1)进口上升主要受一般贸易以及大宗贸易改善支撑。一般贸易修复与内需和海外产能修复逻辑一致,而大宗贸易则主要源自大宗商品的涨价。

2)国别角度,中国对美、欧、东盟进口均出现改善,其中对美国和东盟进口改善最为明显。

全年来看,随着全球疫情逐步控制,我国出口份额虽大概率回吐,但全球经贸将共振向上,下半年出口保持乐观。

短期来看出口维持韧性可能集中在三点线索:

1)疫情和经济复苏角度,疫苗接种超预期叠加刺激政策落地,全球经济有望共振上行。受益于海外地产复苏,地产后周期如家具、家电类产品出口景气有望持续。

2)出口份额角度,机电、高技术产品受益于产业链齐全以及高性价比,存在订单粘性,出口订单回流较慢。同时叠加全球朱格拉周期共振上行,机电设备、高新技术产品仍将维持高景气。

3)出口结构角度,随着运力紧张程度的缓解以及运费的回落,前期受抑制的行业,如传统低附加值行业出口将加速修复。

风险提示:全球疫情发生反复;全球经济复苏不及预期。

目录

正文

1

剔除基数效应出口仍明显改善,机电和

地产后周期贡献提升

若剔除基数效应,出口仍明显改善。1-2月按美元计,中国出口同比增速达到60.6%,20年1-2月受疫情影响贸易数据基数较低,为消减基数效应,我们假设20年1-2月较19年12月环比增速与往年同期均值相同,得到20年1-2月没有疫情冲击的虚拟贸易数据,再将21年1-2月贸易数据与20年1-2月虚拟贸易数据对比,可以得到剔除基数效应后,21年1-2月同比增速约为27.3%,明显高于20年12月的18.1%,出口进一步改善。

当前出口仍维持高景气,全球经贸一致复苏将成为主导力量。韩国出口增速1-2月出口增速10.5%,仍处高增长状态,反映出全球贸易复苏动能不减。我们认为后续的出口结构将回归常态,地产后周期的家具、家电出口依然有支撑,对新兴市场的替代依然会延续,同时高技术产品、机电产品等出口将持续亮眼。

分国家与地区来看,对发达经济体出口普遍上升,其中对美出口占比改善提高。对美、欧、日、韩等发达经济体出口均明显上升,与基数效应有很大关系,我们不妨从出口结构的角度来考察各国对出口的贡献度。从出口结构角度来看,对美出口占比达到17.2%,较19年同期的16.8%、20年的14.7%均有明显上升。对欧盟出口占比基本持平,日韩则有所下降。此外,我们从高频数据中观察到,进入3月以来,我国运价指数维持高位,全球普遍面临港口拥堵现象,从侧面反映出全球贸易复苏,出口需求依然强劲。

对新兴市场出口方面,对东盟和其他金砖国家出口均大幅增加,新兴市场出口占比保持平稳。1-2月对东盟出口增速为53%,占比为14.4%,低于20年同期的15.1%,但高于19年同期的13.2%。对金砖国家出口增速为51.8%,占比为7.2%,低于20年同期的7.6%,与19年同期持平。整体来看,1-2月出口超预期主要得益于发达经济体的出口,尤其是对美国出口的表现。

从产品结构角度来看,各类产品出口普遍大幅上升,机电产品、地产后周期出口改善尤其明显。各产品出口增速普遍大幅提高,为避免基数效应的干扰,与之前类似地,我们考察各产品出口占比的情况。从出口结构来看,机电产品占比明显提高,21年1-2月占比达到60.3%,较19年同期的58.3%、20年的58.8%均有明显提高。地产后周期如家用电器、灯具、家具均有明显提高,高技术产品、防疫物资占比则基本保持平稳。

2

进口回升,一般与大宗贸易修复

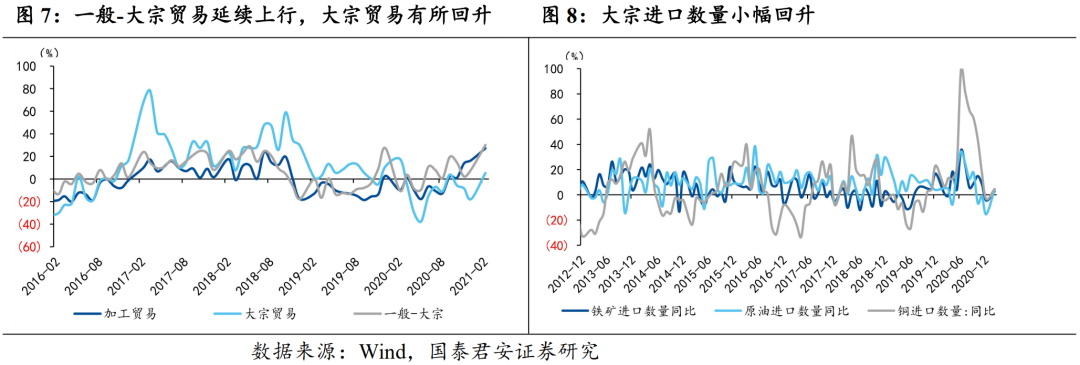

12月进口同比增速为22.2%,若采用第一部分类似的方法,剔除基数效应后的进口增速为9.3%,较12月的6.5%进一步上升,进口延续修复。进口上升主要受一般贸易以及大宗贸易改善支撑。国别角度,中国对美、欧、东盟进口均出现改善,其中对美国和东盟进口改善最为明显,美国和东盟占进口比例较19年及20年同期均有明显提升。综合来看,进口回升的背后,是一般贸易修复与大宗贸易带动,一般贸易修复与内需和海外产能修复逻辑一致,而大宗贸易则主要源自大宗商品的涨价。

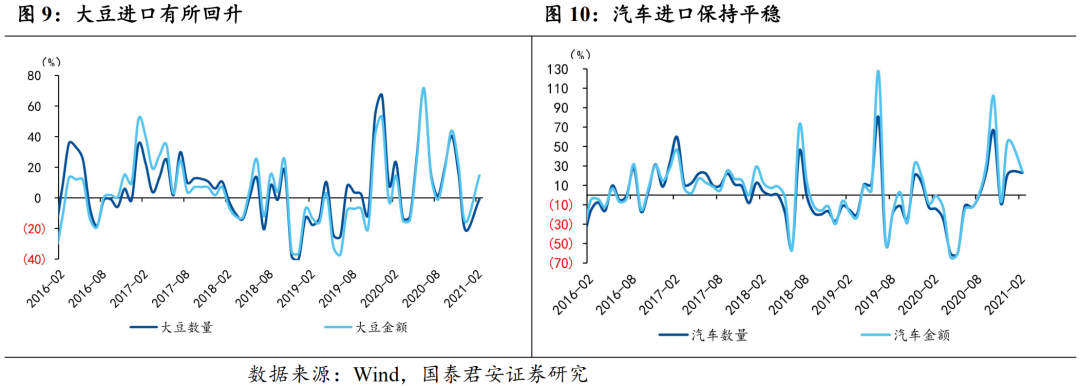

大宗的细分产品中,数量角度,1-2月原油进口回正至4.1%,铁矿、铜材也同步出现回升。农产品方面,1-2月大豆进口降幅收窄至-0.8%,汽车进口在12月明显回升后维持平稳。

3

出口维持韧性有哪些线索?

1-2月出口再超预期存在多重因素影响:发达经济体疫情快速回落、海外补库动能升高、海外顺周期和地产后周期景气度持续抬升等。我们认为,全年来看,随着全球疫情逐步控制,我国出口份额虽大概率回吐,但全球经贸将共振向上,下半年出口保持乐观。短期来看出口景气韧性十足,韧性超预期可能集中在三点线索:一是发达经济体疫情和刺激政策的共同作用、二是订单回流较慢,出口份额短期维持高位、三是伴随运价和运力缓解,受运价压制行业出口有望回升。

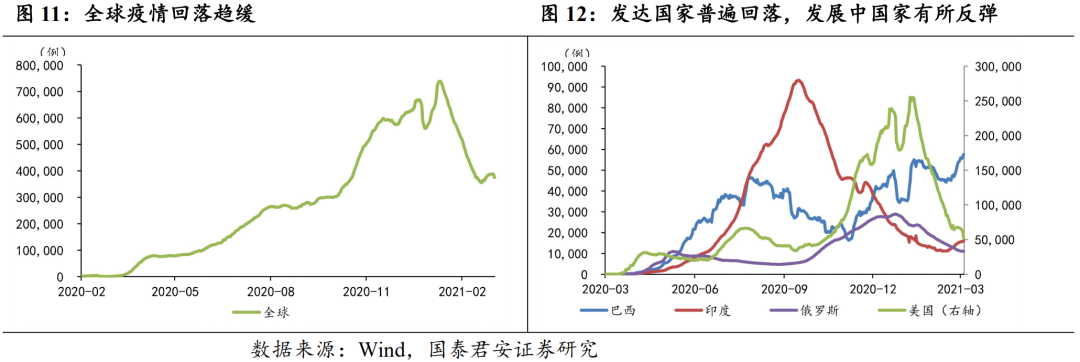

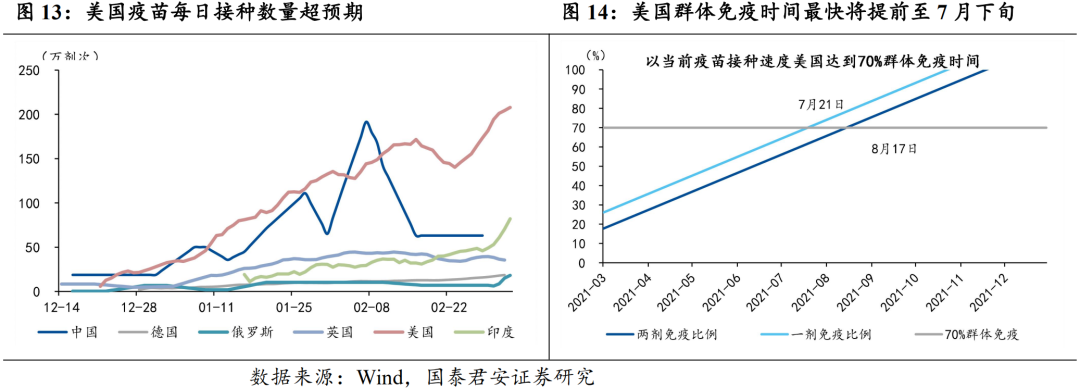

(1)疫情和经济复苏角度,疫苗接种超预期叠加刺激政策落地,全球经济有望共振上行。全球单日新增在1-2月快速回落后,当前有小幅反弹的迹象,与病毒变种、海外生产端修复均可能有关。对于变异病毒,各国重视度较高,变异病毒重新大范围传播的概率有限。对于生产修复带来的疫情反弹,随着美欧等发达经济体疫苗接种的推进,疫情对复工的阻碍将持续减弱。在疫情整体可控的背景下,美国财政刺激大概率3月中旬落地,将进一步提振美国居民耐用品消费支出,推动美国经济复苏。受益于海外地产复苏,地产后周期如家具、家电类产品出口景气有望持续。

(2)出口份额角度,机电、高技术产品存在订单粘性,出口订单回流较慢。疫情外生冲击造成全球产业链和市场份额重置,受益于疫情防控到位,我国出口份额明显上升。在打开全球市场后,受益于产业链齐全以及高性价比,国内设备类、高新技术产品有望维持市场份额。从四季度海外产能开始修复后,机电、高新技术等产品出口仍持续高增。而随着全球朱格拉周期共振上行,机电设备、高新技术产品仍将维持高景气。

(3)出口结构角度,运价和运力改善有助于受抑制行业恢复。由于出口运力紧张,运价持续高涨,传统低附加值行业出口节奏偏慢,随着运力紧张程度的缓解以及运费的回落,前期受抑制的行业将加速修复。

4

风险提示:全球疫情发生反复;

全球经济复苏不及预期。

特别声明

本订阅号发布内容仅代表作者个人看法,并不代表作者所属机构观点。涉及证券投资相关内容应以所属机构正规发布的研究报告内容为准。市场有风险,投资需谨慎。在任何情况下,本订阅号中的信息或所表述的意见均不构成对任何人的投资建议。在决定投资前,如有需要,投资者务必向专业人士咨询并谨慎决策。本订阅号内容均为原创,未经书面授权,任何媒体、机构和个人不得以任何形式转载、发表或引用。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国