原标题:国债收益率作为贷款利率基准的可行性与国际借鉴

来源:债券杂志

郭栋 类承曜

摘 要

本文选择中债国债收益率曲线作为研究对象,基于分析和数据回测得出主要结论:国债收益率曲线在银行间市场发挥着定价基准作用,选择其作为贷款利率基准有利于疏通政策传导梗阻,可以降低实体经济融资成本。在美国和欧元区,国债收益率在一些住房抵押贷款定价中起着基准作用,相关实践经验可供借鉴。

关键词

国债收益率 贷款利率 利率市场化 融资成本

2020年5月发布的《中共中央国务院关于新时代加快完善社会主义市场经济体制的意见》强调了国债的定价基准功能,指出要“深化利率市场化改革,健全基准利率和市场化利率体系,更好发挥国债收益率曲线定价基准作用”。从服务实体经济的视角出发,利率市场化改革的重点在于疏通政策传导梗阻。本文以中债国债收益率曲线作为研究对象,就国债收益率作为贷款利率定价基准的可行性进行分析。主要研究思路为:在梳理和总结现状的基础上,基于数据回测审视国债收益率作为贷款利率基准的优势;借鉴国际住房抵押贷款利率基准选择的实践,并结合研究结论提出政策建议。

基于现状对国债收益率

作为利率基准可行性的分析

(一)国债收益率具有货币政策传导优势

在货币政策对实体经济进行调控的过程中,中期借贷便利(MLF)、贴现和逆回购等货币政策工具主要影响的是商业银行的金融市场部门。在货币政策传导链条上,银行间货币市场和债券市场更加敏感,能够较为充分地反映短期和中期政策利率。当前,国债是银行间市场规模最大的债券品种,其流动性逐步提高,发行品种日渐完善,国债收益率已经在银行间市场发挥定价基准作用。

(二)国债收益率向贷款市场传导受阻

虽然政策利率已经通过国债收益率在金融市场上形成有效反馈,即国债收益率与信用债收益率存在联动效应,但是在间接融资渠道上,国债的优势很难发挥,主要是因为商业银行极少采用国债收益率作为内部转移定价(FTP)基准,现有的贷款利率也未与国债收益率挂钩。实体经济在经济周期的低谷需要低成本资金予以支持,而商业银行资产负债部门的贷款渠道存在传导梗阻。

数据回测:国债收益率在贷款定价中的优势

本文分别以央行公布的金融机构人民币短期、长期贷款利率,以及短端、长端国债收益率为基准,比较融资成本的差别。研究设定如下假设条件:一是在实体经济中的企业存在直接融资和间接融资的比较选择,在市场出清情况下(均衡状态),两者在理论上是等价的;二是企业在银行间市场通过发行信用债进行融资,其发行利率定价与国债收益率高度相关,即国债收益率是融资定价的无风险利率。本文选择AAA级企业作为观测样本,以剔除评级差异所带来的风险溢价复杂性。

(一)国债收益率在短期融资定价中的优势

如图1所示,从样本观测期来看,除了在2013年出现“钱荒”极端情况的时期和2017年金融去杠杆的调整期,短期贷款利率及其下浮10%后的水平均显著高于银行间市场AAA级信用债收益率。如选择国债收益率作为短期贷款利率的基准,基于假设条件一,利差设定为国债收益率与信用债利率的差值,选择近5年为样本观测期,存在如下情形。

一是“债牛”周期情形。2015年债券市场处于牛市,市场流动性和债券融资成本均有利于AAA级企业发债融资,以国债收益率为贷款利率基准表现出成本优势。

二是“债熊”周期情形。在2016年底之后债券市场进入较长的熊市,AAA级信用债融资成本明显高于短期贷款利率,但是该时期国债收益率作为无风险利率仍处于短期贷款利率及其下浮10%后的水平之下,因而以国债收益率作为利率基准仍具有可行性。

三是“变局”调控期情形。自2018年起中美出现贸易摩擦,叠加2020年新冠肺炎疫情全球暴发,中国经济处于变局之中,在变局中育新机需要货币政策和财政政策出手,通过逆周期调控为银行间市场注入大量流动性。该时期由于传导梗阻问题,金融市场利率下降的红利并未完全传导至实体经济,如果选择国债收益率作为贷款利率基准,利差缩窄让利实体经济存在明显空间。

(二)国债收益率在中长期融资定价中的优势

如图2所示,从样本观测期来看,与短期情形相似,除了在2013年出现“钱荒”极端情况的时期和2017年金融去杠杆的调整期,长期贷款利率及其下浮10%后的水平均显著高于银行间市场AAA级信用债收益率,且发债融资的成本优势期比短期情形更长。选择近3年为样本观测期,在“债牛”“债熊”两周期和“变局”调控期情形中,均体现出国债收益率作为利率基准的传导优势和降低融资成本的优势。

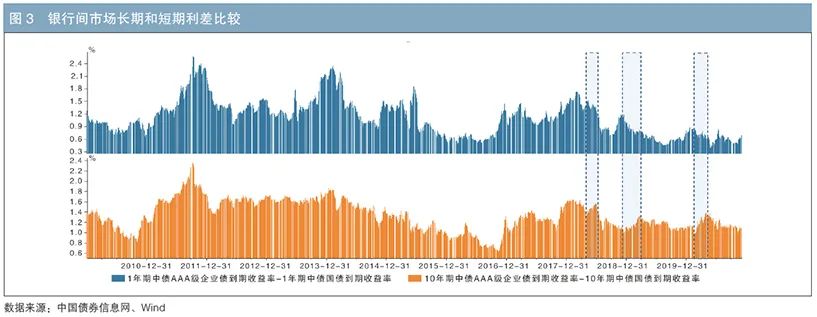

在选择利率基准时,浮动利差的稳定性也应成为考量因素。基于假设,同期限信用债与国债的利差可以反映贷款的浮动利差。统计学意义上的稳定性反映在利差数据的波动幅度与频率上,实证如图3所示。

从图3来看,在稳定性方面,短期利差的波动幅度相对大于长期利差的波动幅度,这符合银行间市场短端敏感性强于长端的理论和实践共识。在偏离度方面,近3年短端利差和长端利差走势出现多次较明显的背离,主要是短端利差收窄、长端利差走阔。其经济解释是基于债市的周期变化:在流动性趋紧或进入熊市后,短端利率波动敏感且安全性较高,高流动性造成短端利差收窄;在长端,一方面信用债融资成本走高,另一方面长期国债具有较强的避险作用,因而利差走阔。上述偏离说明如果中长期贷款选择国债收益率作为利率基准,相对来说具有更好的降息效果。

国际借鉴:美国和欧元区住房抵押贷款利率基准的选择

(一)美国

美国的住房抵押贷款规模庞大,截至2020年第一季度末总计近13万亿美元,占普通家庭总负债的80%。美国最常见的房贷种类是30年期固定利率住房贷款(Fixed-Rate Mortgage,FRM)和可调利率住房贷款(Adjustable-Rate Mortgage,ARM)。其中,ARM曾经非常受欢迎,占每年新增房贷的20%~40%,但近十几年来市场份额急剧下降。

ARM的期限一般也是30年。最常见的ARM利率调整基准有两个:一个是用于一般贷款的伦敦同业拆借利率(LIBOR),另一个是用于政府支持贷款的确定期限国债(CMT)收益率。不同性质的金融机构出于利率风险管理的需要,自主选择利率调整基准。大型银行常选择LIBOR以匹配其融资成本,信用社等小型社区服务型机构常以CMT收益率作为基准。

(二)欧元区

欧洲央行在工作报告(2019)中指出,比利时、法国、德国和荷兰四国的房贷市场主要以FRM为主,而奥地利、希腊、意大利、葡萄牙和西班牙的房贷市场则以ARM为主。

欧洲抵押贷款协会(European Mortgage Federation,EMF)的数据显示,2018年法国存量房贷规模约为1万亿欧元。法国的FRM占比超过90%,其固定利率的重要定价基准是10年期法国确定期限国债收益率(TEC 10 OAT),该利率是1996年法国政府参考国际经验(如美国CMT收益率),根据法国国债收益率曲线而设立的长期利率基准。法国的ARM一般使用短期货币市场利率(3个月和1年期的欧洲银行间同业拆借利率)作为利率调整基准。

除TEC 10 OAT之外,法国还存在期限在1~30年的其他确定期限国债收益率。一般银行依据10年期国债收益率来设定15年期FRM的利率水平。对于其他期限的固定利率房贷,利率确定方法是:期限每增加5年,利率水平会调高0.15%左右;期限每缩短5年,利率水平会降低0.15%左右。

结论与建议

(一)短期贷款选择国债收益率作为利率基准具有可行性

短期贷款选择短端关键期限国债收益率作为利率基准具有可行性,且有利于疏通政策传导梗阻,逆周期调控形成的丰厚红利将更有效降低实体经济的融资成本。由于未与金融市场其他短端重要参考利率,如上海银行间同业拆放利率(Shibor)、银行间质押式回购加权平均利率等进行比较,短端国债收益率的相对优势需要作进一步论证。

(二)中长期贷款选择国债收益率作为利率基准具有理论优势和实践经验

长期贷款选择国债收益率作为利率基准的可行性与短期贷款相类似,具有传导政策利率、匹配逆周期调控、降低融资成本等优势。而且从数据回测结果来看,如果中长期贷款选择国债收益率作为利率基准,其利差稳定性也较好,这是另一重要优势。

在美国和欧元区住房抵押贷款市场上,部分美国ARM和法国FRM均以CMT收益率作为利率调整基准,其实践经验也为我国提供了借鉴。

参考文献

[1]郭栋. 基于货币回流的利率债市场开放:理论实践与金融安全[M]. 北京:人民大学出版社,2020.

[2]郭栋. 国债流动性判别与免税市场效应研究[J]. 国际金融,2020(09):46-51.

[3]郭栋. 国际基准倾斜演变与LPR新机制评测研究[J]. 金融理论与实践,2020(04):1-9.

[4]王中,郭栋.浮息债净价影响因素判别与基准利率选择——基于VAR与均值回归模型的实证检验[J].债券,2019(02):15-25.

[5]司盛华. 美国国债收益率在可调利率住房贷款中的应用[J]. 债券,2020(10):64-66.

[6]朱道敏,卢奕安.国债收益率作为欧洲房贷定价基准的应用情况调研[Z/OL].中债估值中心微信公众号,2020年12月14日.

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国