原标题:给基民朋友的一封信:论基金投资的正确方式

来源:基点启蒙

这两年金融圈最热的就是基金,大佬都纷纷火出圈了:

基金大佬们到底牛不牛,看看数据就知道:

任职超过8年的优秀基金经理业绩一览表

数据来源:wind、BPE-Fintech,截止至2021年3月10日

这些顶级基金经理大佬过去8年的任职年化收益,都超过了股神巴菲特20%左右的历史平均年化收益率!其中,谢治宇和张坤任职年化回报最高,分别为29%和27%,而历史最大回撤都只有31%,表现可谓极其优秀!光鲜耀人的任职回报背后,基民朋友们真的赚到钱了吗?

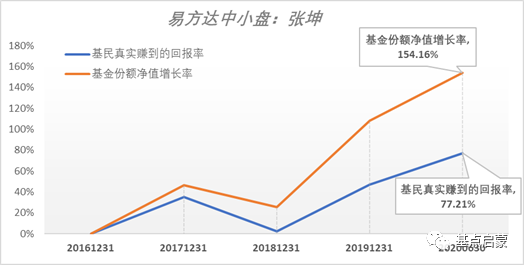

我们先看看,“金融圈最靓的仔”张坤的易方达中小盘:2017年以来基金净值增长了1.5倍多;但基民朋友们真实赚到的回报率累计只有77.21%,还不到基金净值增长的一半...

如果统计全市场情况,就更加惊人了。按上表统计,2008年以来权益类基金平均每年净值增长9.79%,而基民朋友们真实赚到的回报率仅3.08%,低到与老百姓存款或买凭证式国债的收益率差不多。

震不震惊?意不意外!!!

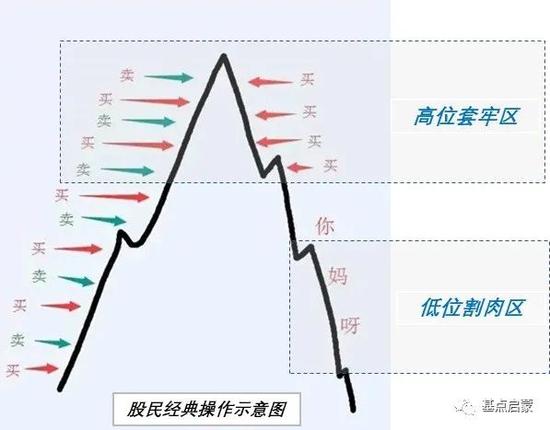

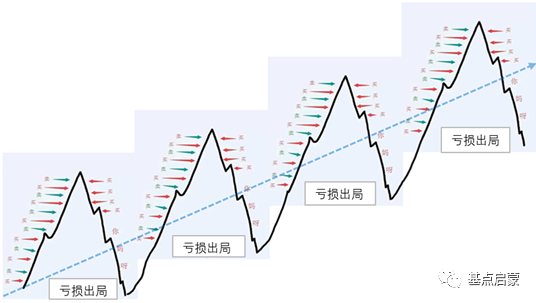

炒过股票的朋友一定对上面这张图非常熟悉,如此眼花缭乱的操作早已是股民朋友们行走江湖最擅长的必带杀技,“左倚天,右屠龙”两大法宝分别是:

1.频繁买卖。

—— 即使在一波趋势上涨行情,也只喝了点汤,没吃到大肉;

2.追涨杀跌。

—— 仓位分布严重失衡。高位重仓套牢,低位习惯性割肉。

大家可别小看了这两个“韭菜法宝”双剑合璧的威力,即使在大牛市里,如果你按照以上经典操作,那么恭喜你,凭实力辛辛苦苦赚来的钱,一定会在股市里凭本事输个精光。信不信呢?请看下图:

同样道理,基民朋友们权益类基金投资年化收益率低到仅有3%左右,根本问题也就在这里。特别是近几年随着投资者大量转战基金市场,短期操作趋势更趋明显,其中不乏大量的“韭零后”。事实是不是这样?还是看数据:

如上表,即使是张坤和谢治宇这两位最牛的基金经理,基民的持有时间也明显偏短,比如张坤的易方达中小盘,成立年限已近13年,但基民平均持有时长仅4个月;而2018年成立的易方达蓝筹精选,持有时长更缩短至2个月……

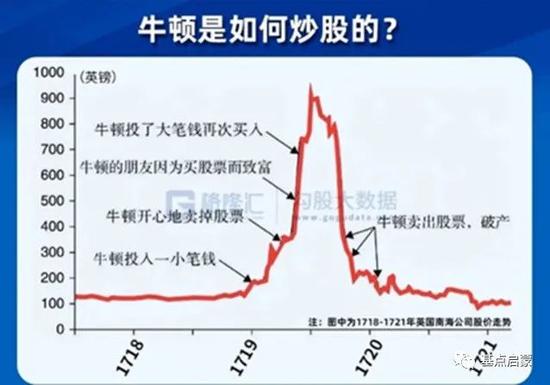

其实,“频繁买卖”和“追涨杀跌”只不过是人性中贪婪逐利一面的淋淋尽致展现而已。一代大科学家,曾任英国皇家造币厂厂长的牛顿先生,在股海中一把亏掉他十年造币厂厂长的“薪水”(20000英镑)。看看上图,他在英国南海公司股票投资操作,是不是很熟悉?自古先贤尚且如此,何况吾辈!

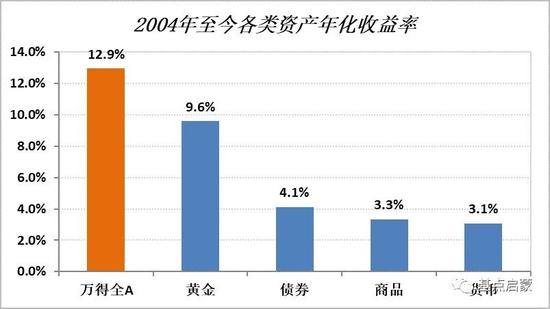

澄清一个误区:曾一度大家谈股色变,炒股稳居败家十大行为第二名。

但真实情况是:如果从长期投资的角度,大类资产中,股票反而是收益率最高、风险收益比最好的投资品种,如下图所示。它是您长期财富稳健增长的最佳伙伴!

那么为什么在老百姓眼中,股市就变成了一个大赌场呢?

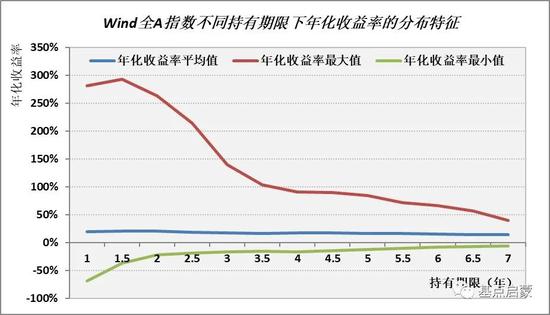

我们统计了Wind全A指数1994年以来的不同持有期限下的年化收益率分布数据,如下图:

两个重要结论:

1.蓝色的线告诉你,不管你持有的期限有多长,从A股可获得的平均年化回报率都基本稳定在15%左右;

2.红色和绿色的线告诉你,如果你持有的期限很短,回报率的不确定性就会很大!

例如,1年期持有的角度,如果你运气好,回报率最高(红线)可以接近3倍;但如果不走运,最低也可以让你把本金的近70%都亏掉(绿线)...但如果持有的期限拉长,红线和绿线就会随时间趋势性的向均值中枢收敛,也就是说从股市赚钱的不确定性将大幅下降!

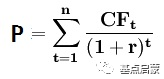

要理解以上现象背后的根本驱动原因,完全可以从最经典的DCF股票定价模型出发来解释:

其中P为股价;CF代表上市公司产生的现金流;r代表要求的折现率(影响r的通常都是资金、利率、情绪、技术等短期频繁波动的因素)。如果从短期投资角度,股价P会更多受分母端r的影响,必然会波动巨大;但如果放在长期角度,只要分子端盈利能够长期稳定增长,就能熨平r的短期波动影响,“时间的沉淀”自然就会带来股市长期回报率稳定的增长。

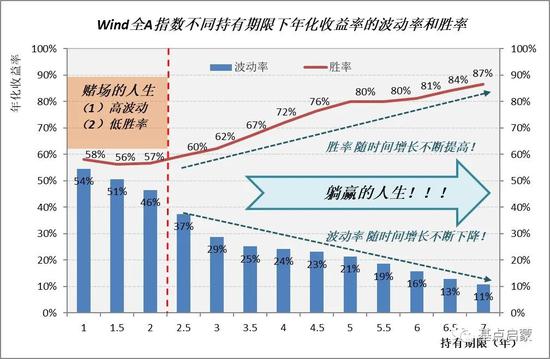

另一个角度,我们分别计算A股不同持有期限下年化收益率的胜率(即收益率大于0的概率)和波动率(对资产收益率不确定性的衡量,越高代表赚钱的不确定性越强)的数据。大家仔细看上图,我们按持有期限划分,可以惊人地发现“冰火两重天”的世界:

1.赌场的人生

持有期限2年以内,Wind全A年化收益率的波动率高达45%-55%,是A股约15%的历史平均收益率3-4倍,而胜率仅55%左右。

在这个期限内的股票投资,赚钱的概率和承担的巨大波动性,与赌场玩老虎机几乎没区别,最终大概率亏钱走人,这就是股市如赌场的根本原因。

2.躺赢的人生

幸运的是,上帝在关上一扇门的同时,悄悄地打开了另一扇门。当持有期限超过2年后,随着时间的不断推移,年化收益率的波动率不断下降至11%,同时胜率从不到60%持续上升至80%以上!综上,只要你的投资期限拉的足够长就是名副其实的“躺赢的人生”。

“一半是海水,一半是火焰”。只要你深刻理解:股票市场就是一个中短期具有较低胜率和极高波动性,中长期随着持有期限的拉长,胜率和确定性却能趋势性上升的投资品种,自然就会很容易地在“赌场的人生”和“躺赢的人生”里做出正确的操作选择。

我们认为,正确的基金投资方式就是把握以下三个最基本原则:

(1)原则一:“长钱”思维投资,确保你的基金投资进入最佳舒适区

在低胜率和高波动的中短期股票市场里博弈,大概率就是赌场里新鲜的“韭零后”。“躺赢的人生”至少需要投资期限在2年以上,持有期限越长,赚钱的确定性越高!

“长钱”思维投资要求:

1.闲钱投资。也就是日常生活开支以外,能够长期稳定使用的钱;

2.不要借钱,更不要融资加杠杆。这些钱不仅高成本、而且短期限;

3.切忌短期频繁买卖,好的基金一定要拿得住!

(2)原则二:淡化择时,优选“定投“或”逆市场情绪加减仓”策略

投资中最难的就是择时交易。如下表,上交所2020年8月公布的一个统计数据,包括机构投资者在内的所有投资者择时收益都是负贡献!

数据来源:上交所(2016年1月至2019年6月)

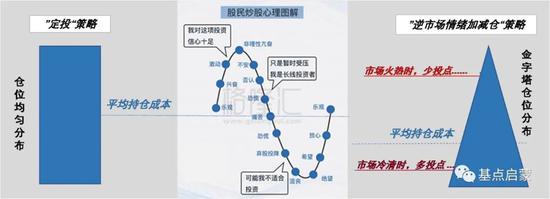

对于广大基民朋友,普遍缺乏对大盘点位的专业判断,淡化择时,两个简单实用的仓位管理策略:

1.定投策略:

首推定投策略,主动放弃择时,至少保证持仓成本在中间平均水平,避免追涨导致成本高位。

2.逆市场情绪加减仓策略:

市场火热喧嚣时,少买!市场沉静冷清时,多买!如下图所示,逆市场情绪的加减仓策略,能形成更优的金字塔仓位分布,比定投的持仓成本进一步降低,与追涨杀跌效果正好相反。

(3)原则三:选择有时间沉淀价值的优秀基金产品一道远行!

1.买基金就是买优秀的基金经理!

优秀基金经理能够带来穿越周期的长期稳定复利收益,是投资道路上行稳致远的首选朋友!

最简单实用的标准:过去1、3、5年业绩排名长期优秀,同时回撤控制比较好,如下图谢治宇管理的兴全合润:

2.选择未来随时间能够不断增长向上的赛道或方向的基金产品;

当今投资面临的最重要趋势就是K型分化,坚定选择长期方向向上的赛道,典型如消费、食品饮料、医药、核心科技创新等赛道(高ROE、低负债率、优秀的自由现金流量),做时间的朋友,自然就能享受长坡厚雪的长期复利增长收益。

3.非专业人士,远离长期收益偏低、波动又巨大的“渣男”基金品种

如下图,右下角红点所标出的行业,都是极高波动性、长期收益又偏低,典型如军工、传媒、有色等,特别是军工,典型的“渣男”属性。参与这些基金品种投资,对专业要求极高,强烈建议广大基民朋友们谨慎参与。

此文构思于春节前“千亿打新”的狂热场面,成文之际却面临“一地基茅”的别样风景。市场波动如此巨大,更希望本文能给广大基民朋友们传递正确的投资理念,客观理性投资基金。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国