文/理逻 黄祥鹏(实习生)

近年来,消费电子领域的龙头亿纬锂能开始不断发力动力电池领域。

自14年开始,亿纬锂能就开始发力动力电池业务,公司从方形磷酸铁锂电池起步,逐渐延伸三元软包、方形等产线。近期,公司又公告称将利用自有和自筹资金投建乘用车锂离子动力电池项和 xHEV 电池系统项目,希望进一步发力动力电池业务。

对此,各大券商纷纷表示看好。其中,光大证券撰文表示公司近年来相继获得了宝马、路虎等国际客户订单,动力电池受国际认可,未来随着产能进一步落地,动力电池业务将助力公司开启新一轮增长。

不过,从竞争格局来看,公司与头部企业宁德时代、比亚迪等仍存在差距,虽然不断发力动力电池业务,但是由于起步较晚,目前仍然只是二线龙头。那么,前期做惯高毛利业务的亿纬锂能,能否在低毛利的动力电池领域再次创业成功?

从行业整体需求来看,受益于政策、环保需求等因素带动,新能源企业和动力电池都迎来了高速发展期。据预测,2020年全球新能源车销量为270万辆,渗透率不到4%,而到2025年国内、欧洲和全球的渗透率将达到20%、30%和16-17%的水平,复合增速超过40%,而到2030年预计渗透率加速提升,达到近4000万辆,复合增速仍有20%。而全球动力电池需求在2025年将达到1013GWh,复合增速高达44%。

细分来看,公司主要的动力电池为方形磷酸铁锂、三元软包、方形三元电池。磷酸铁锂的需求方面,据天风证券表示,未来2-3年乘用车或返潮磷酸铁锂电池,磷酸铁锂电池需求将因此受益。而三元方形电池方面,光大证券指出由于燃油车很难通过技术进步降低碳排放,因此除了发展新能源车外,在燃油车上装48V电池也是高性价比的解决方法,因此未来48V电池会持续受到车企的青睐。而公司通过方形电池配套宝马48V的项目也会因此受益。在三元软包电池上,据公司表示其客户主要在欧洲,其客户包含戴姆勒、现代起亚、小鹏等,并且客户的车型在欧洲销量较好,今年9月现代Kona、戴姆勒A250e、起亚Niro在欧洲分别为第四、第五、第六,仅次于爆款车型Model 3、Zoe和ID.3。因此,三元软包未来需求也将受益于欧洲客户的高销量。

对此,公司在近期与机构投资者的沟通中也表示,三元软包今年出货会在8GWH,满产满销。而方形三元是2GWH,宝马客户会在明年批量出货;磷酸铁锂电池去年受湖北荆门受到影响较大,产能利用率不高,但是今年会做到满产满销。整体来看,预计今年出货都会是去年的翻倍以上。

在需求高速增长的保障下,公司正采取积极的扩张战略满足客户需求。

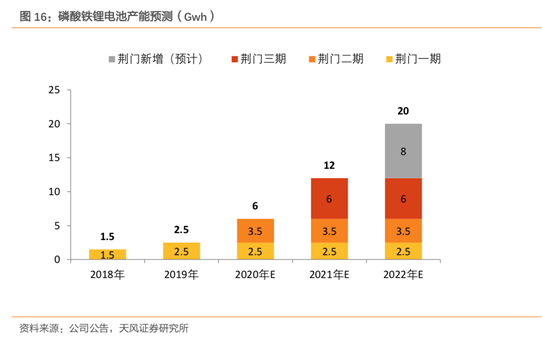

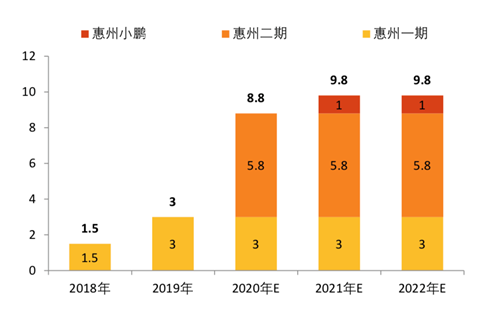

据天风证券预测,目前公司方形磷酸铁锂电池已有产能为6GWh,目前处于产能爬坡状态,预计6Gwh新增产能将于今年投产,今年总产能将达12GWh。2022年产能或将达20GWh。而三元软包产能方面,目前已有产能为9GWh, 预计今年公司产能有望达10GWh。此外,公司还成立了子公司亿纬集能,与韩国企业SKI合作共同布局三元软包,预计合资产能将达到27GWh。并且,SKI主打三元软包,有望给公司带来三元软包的技术经验,并且为公司带来国际车企的客户资源。方形电池上,公司表示去年产能约为2GWh,年底将新增8GWh,年底或将达到10GWh的产能。随着产能逐步落地,公司也可以进一步满足客户需求。

三元软包产能预测

数据来源:天风证券

不过,虽然公司在积极的扩建产能,但是不论是磷酸铁锂还是三元软包和方形电池的产能与头部企业宁德时代、比亚迪相比差距巨大。而且,据中信证券表示,二线厂商在订单释放周期和实际产能上都与头部一线厂商存在差距,下游客户为了防止订单释放延迟和产能不及预期,一般更偏向于一线厂商。

另外,软包电池虽然受益于欧洲客户销量好,需求旺盛,但是生产工艺难度较大,量产难度大。目前,装机量靠前的企业主要是孚能科技、宁德时代等企业,2020年的装机量在872MWh和571MWh,而公司装机量只有387MWh仍有差距,而且即使公司与SKI合作,但是目前也只能承担10GWH的产能,其余的产能都是SKI在盐城负责。

从技术路线来看,虽然磷酸铁锂电池需求有望受益于乘用车市场回归,但是乘用车市场仍然是三元电池为主流,公司的磷酸铁锂电池的主要客户也仍然是商用车、客车等。据中信证券表示,虽然磷酸铁锂电池具备安全性和成本优势,但是在高端乘用车市场,能量密度和续航能力仍然是最重要的因素。近年来,三元锂电的占比也在不断增加,从16年的23%提升到了19年的62%,即使20年磷酸铁锂占比有所提升,但是仍然只有35%。而且在磷酸铁锂市场方面,头部企业宁德时代、比亚迪和国轩高科都分别依靠CTP、刀片电池和JTM等技术来提升能量密度增加续航能力,而公司相较之下技术存在差距。

此外,在三元电池方面,虽然三元软包具备更好的能量密度和安全性,但由于成本较高,而且生产工艺困难等因素一直在三元电池中占比较低,不足10%。因此短期内,产能、成本等问题仍未解决的情况下,方形电池仍然是未来的主流。

而在方形三元电池领域,公司虽然在扩建产能,但是仍然是宁德时代一家独大,不论是品牌知名度还是产能和技术,公司都不具备优势。宁德的方形三元电池能量密度高于公司的三元软包电池高于公司的三元方形电池。此外,在成本方面,东方证券指出,由于电池企业的产品品质、产能规模和生产成本构成了正反馈闭环,行业具备极为突出的马太效应,头部企业凭借市占率优势获得明显的成本优势。

有机构投资者表示,亿纬锂能从高毛利的锂元电池电池切入到低毛利的动力电池,能力上问题不大,也为公司未来增长打开了空间。但对股东来说,公司未来整体盈利能力可能下降,未必是件好事。

相关数据显示,2019年公司锂元电池的毛利率为43.95%,锂离子及聚合物组合电池的毛利率为23.76%,反观宁德时代,其2019年动力电池系统的毛利率仅为28.45%。此外,宁德时代2019年净资产收益率仅为12.78%,远低于亿纬锂能的25.49%。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国