来源:矿业汇

作者:李木

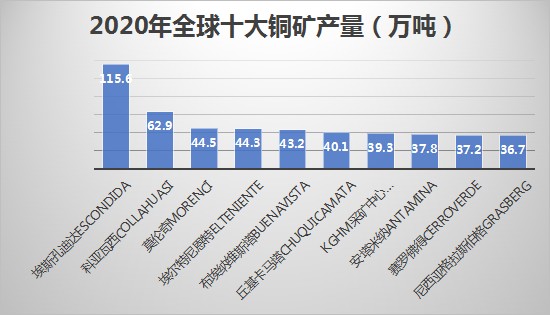

据海外网站Kitco统计,2020年全球前十大铜矿产铜501.6万吨,同比增加51.72万吨,其产量约占全球总产量25%,较去年增加3各百分点,全球铜矿供应愈加集中。

2020年度,智利埃斯孔迪达Escondida铜矿产铜115.6万吨,是全球最大的在产铜矿,也是全球唯一一个产量超过百万吨的铜矿,该矿铜产量约为全球铜产量的6%。

智利科亚瓦西Collahuasi铜矿是全球第二大铜矿,2020年度产铜62.9万吨,同比增产6.355万吨;排名第六的智利丘基卡马塔Chuquicamata虽然正从露天开采转为地下开采,但仍同比增加了10万吨产量;排名第十的印度尼西亚Gamsberg铜矿2019年度受地下矿Block Cave达产缓慢影响,产能滑落至30.2万吨,但2020年度产量又提升至36.7万吨,增产6.5万吨。

2019年度,五矿资源旗下的秘鲁Las Bambas铜矿以38.3万吨的产能排名全球第8,也是唯一一座入选全球前十的中资铜矿。但2020年度,受当地环保人士堵路阻挠,铜矿运输通道受阻,退出全球前十。

从地域来看,全球10大铜矿中,6座位于南美洲,2座位于北美洲,其余2处分别位于亚洲和欧洲。从国家来看,智利作为全球最大的铜矿基地,在前10大铜矿中拥有4座,分别是全球排名第一的埃斯孔迪达Escondida铜矿、排名第二的科亚瓦西Collahuasi铜矿、排名第四的埃尔特尼恩特ElTeniente铜矿和排名第六的丘基卡马塔Chuquicamata。

从矿山权益来看,全球十大铜矿主要被智利国家铜业公司、嘉能可、必和必拓、自由港、日本财阀垄断。

智利国家铜业公司拥有2座十大铜矿,分别是排名4的埃尔特尼恩特ElTeniente铜矿和排名6的丘基卡马塔Chuquicamata;

嘉能可拥有拥有2座十大铜矿,分别是排名2的科亚瓦西Collahuasi铜矿44%权益和排名8的安塔米纳Antamina33.75%权益;

必和必拓拥有并管理2座十大铜矿,分别是全球最大铜矿-埃斯孔迪达Escondida铜矿(57.5%)和排名第8的安塔米纳Antamina铜矿(33.75%);

自由港拥有和运营3座十大铜矿,分别是排名第3的莫伦奇Morenci铜矿、排名第9的赛罗佛得CerroVerde铜矿和排名第10的印度尼西亚格拉斯伯格Grasberg。

值得注意的是,全球前十大铜矿里,日本财阀参股5座,分别是:

排名第1的埃斯孔迪达Escondida铜矿(12.5%权益);

排名第2的科亚瓦西Collahuasi铜矿(12%权益);

排名第3的莫伦奇Morenci铜矿(权益不详);

排名第8的安塔米纳Antamina铜矿(10%权益);

排名第9的赛罗佛得CerroVerde铜矿(21%权益)。

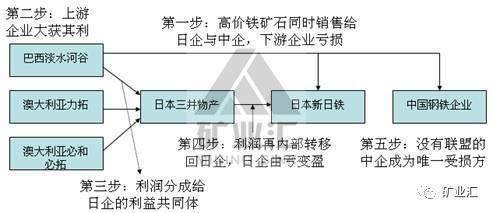

不仅铜矿,日本财阀无所不在,如铁矿石,日本三井拥有巴西淡水河谷15%的股份,在澳大利亚,三井和力拓共同拥有西澳大利亚两座矿山,与必和必拓拥有的矿山也有5座。

与中国不同,背负日本民族的不是政府,而是财团企业,财团始终以民族的强大为己任,日本就这样通过类似三井、三菱、住友的财团,成为隐藏在全球矿业背后的触手,不知不觉间打造了一个矿业帝国。

经历过掠夺式的资源扩张后,战败的日本开始反思,也开启了“渗透”式的全球资源再分配。

政府从政治、外交等不同角度支持和促进在海外建立矿产资源供应基地。如前期风险程度最高的勘查工作(选点工作),经费全部由日本政府承担,后续钻探和勘探工程政府补贴50%;海外矿产勘探,政府提供贷款额为所需总资金数的50%,若项目失败或遇天灾、战争等事故,可减免贷款本金。

日本跨国矿业公司多采用“参股不控股”、“以协作求发展”的方式参与全球矿产资源争夺,通过与国际投资机构、跨国矿业公司及资源国公司合作,分担风险,同时在矿产资源全球配置中占据有利位置。

渗透模式及产业链和地区协同。日本企业提供技术、资金、运输等基础服务,换取股份和矿产资源。日企掌握资源量可能较少,但渗透整个产业链,从而上下协同,实现利润最大化。

今年中国五矿退出全球前十,紫金矿业卡莫阿铜矿尚未投产,作为全球最大的铜消费国,但其内仍难摆脱被“寡头”垄断的格局,话语权的提高任重道远,继续加油吧。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国