手握中国唯一的新冠特效药,君实生物会成为下一个恒瑞吗?

近期,由于新疆、大连等地的疫情反复,资本市场再次将目光转向了新冠疫苗、特效药上。

由于君实生物(688180.SH)的新冠单抗JS016是中国唯一在研特效药,也是A股市场中稀缺的投资标的。所以,7月29日君实生物尾盘涨停,股价报收126.6元,总市值达到1103.03亿元。

从消息面上,造成此次涨停的重要因素是张文宏教授在接受媒体采访时表示,“新冠特效药已临床,但产量有限。”

与此消息对应的便是君实生物的特效药,更值得一提的是,港股君实生物也受到资本市场追捧,年初至今股价涨幅也已超过88%。

但有一点让人疑惑,这家成立八年却并未实现盈利的药企,为何能收获资本市场如此多的鲜花和掌声呢?

01 没有盈利是件好事?

君实生物,于2012年12月在上海成立,全球设有苏州、旧金山和马里兰3个研发中心,产品覆盖肿瘤免疫治疗、代谢类疾病、炎症或自身免疫性疾病及神经系统疾病等多个治疗领域。

股权结构方面,公司控股股东、实际控制人为熊凤祥、熊俊,二人为父子关系;熊凤祥、熊俊父子及其一致行动人合计持有公司21723万股,占公司总股本的27.7%。

虽然公司成立不久,但是在资本运作和产品研发上,却有着不小的成就。

君实生物仅用了八年的时间,便陆续登陆“新三板+H股+科创板”上市。同时,还拥有包括JS001(特瑞普利单抗)、UBP1211(阿达木单抗生物类似物)、JS002等重磅产品。

不过,由于公司一直将更多的资金投入到研发上,致使目前仍处于亏损阶段。2017、2018和2019年净利润分别为-3.17 亿元、-7.23亿元和-7.47亿元,近三年还有扩大趋势。

今年在新冠疫情的冲击下,亏损更为严重。

6月21日,君实生物发布业绩预告,预计上半年净利润-6.81亿元至-5.63亿元,同比变动-133.97%至-93.46%。

但另一方面,君实生物的商业化变现能力也在不断增强。

2017-2019年,实现营业收入分别为5449.98万元、292.76万元和77413.13万元,年均复合增速为276.89%。

其中,2019年业绩暴增的原因就在于核心产品特瑞普利单抗(商品名:拓益)上市后销量大增,销售额高达7.74亿元。

特瑞普利单抗于2018年12月获批,是国内首个获批上市的单抗产品,适应症为“用于治疗既往标准治疗失败后的局部进展或转移性黑色素瘤”。

从经营的角度来看,制药企业要想实现商业化变现,核心就在于研发管线是否丰富,以及市场推广销售是否得当。

没有匆忙盈利,而是把精力放在研发上,对年轻的君实药业来说似乎是个好事。

02 研发硬道理

作为典型的“研发驱动型”企业,君实生物非常注重研发投入和研发团队建设。

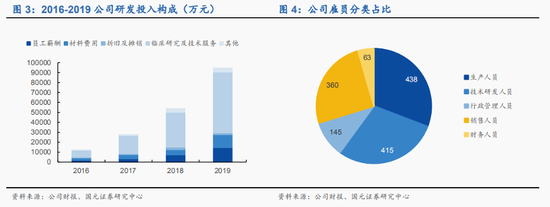

财报显示,2016-2019年研发费用分别为1.22亿元、2.75亿元、5.38亿元和9.46亿元。即使在新冠疫情的冲击下,今年一季度仍然投入了2.17亿元。

截止2019年底,公司共有1421名员工,其中有415名技术研发人员和360名销售人员,占比分别为29.2%、25.28%。

尽管君实生物是“最年轻”的biotech公司,但是研发实力却不容小觑。

自成立以来,公司一直致力于研发first-in-class(同类首创)或best-in-class(同类最优)的大分子药物,开发建立了涵盖蛋白药物从早期研发到产业化的整个生命周期的完整技术体系。

截至目前,公司共有21项在研产品,其中有13项是由公司自主研发的原创新药,8项是与合作伙伴共同开发。

而在这21个在研品种中,有19个为创新药,2个为生物类似药,涉及肿瘤、抗感染、慢性病、免疫炎症及神经系统疾病领域,产品类型包括单抗、融合蛋白、小分子、ADC等。可以说,产品研发管线非常丰富。

目前,特瑞普利单抗已获批的适应症仅有黑色素瘤一种,但公司也提交了二线治疗尿路上皮癌和三线治疗鼻咽癌的上市申请。同时,也在积极进行多项适应症的临床试验。

截至2020年3月底,公司正在或即将就特瑞普利单抗开展超过20项临床试验,包括肺癌、胃癌、肝癌、食管癌等多种适应症。

除了PD-1以外,修美乐(阿达木单抗)生物类似药UBP1211,也于2019年11月获得NMPA新药申请受理;用于治疗心血管疾病的JS002(注射用重组人源化抗PCSK9单克隆抗体),目前已进入临床II期。

值得一提的是,抗感染生物药JS016,也就是新冠中和抗体,同样备受关注。

这是君实生物在今年2月与中科院微生物所以及礼来联合开发的项目,目前处于临床Ⅰ期,但却是全球首家将新冠中和抗体推上临床试验的企业,进度十分迅速。

目前,海外参与到新冠中和抗体的企业包括再生元、安进、阿斯利康和艾伯维等。而君实生物的研发实力能走在跨国制药巨头前面,就说明公司的成长速度是非常快的。

从医学角度来看,中和抗体是唯一能在最短时间落地的治疗以及治疗性的特效药。其特点是靶向性非常强、特异性高,不仅研发时间短,研发成功率还高于疫苗,市场空间非常大。

尽管中和抗体还没有研发出来,但却推动了君实生物股价和市值一路攀升。可以预见,一旦成功上市,无疑能为公司实现扭亏为盈增加重磅筹码。

03 竞争激烈

回到产品销售上,君实生物还是面临不少挑战的。

目前,君实生物的主战场就在于PD-1单抗的竞争上。虽然公司具有先发优势,但是毕竟单抗这块蛋糕实在太大,竞争者太多。

截至2020年3月,全球共批准10款PD-1/PD-L1产品,包括7款PD-1和3款PD-L1产品。

比较尴尬的是,特瑞普利单抗获批的适应症只有黑色素瘤一项,市场空间并不是很大。

从市场现状来看,2019年中国黑色素瘤新发病人数为7563人,发病率较低。在这些新发黑色素瘤病人中,既往标准治疗失败后的局部进展或转移性黑色素瘤患者仅有2400人,对应的市场规模较小。

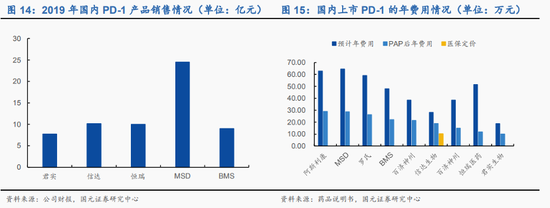

再从销售情况对比来看,特瑞普利单抗在2019年国内PD-1产品中的销售额是最低的。反观恒瑞医药,由于拥有万人销售团队,使得销量非常客观。

根据兴业证券研报显示,在各类高发病率的癌种当中,肺癌、肝癌、胃癌、结直肠癌、乳腺癌位居前五。2018年,这五类癌症的发病率合计占到中国癌症总体发病率的50%以上。其中,肺癌、结直肠癌、食道癌的年复合增长率均高于其它癌症。

目前,君实生物已提交二线治疗尿路上皮癌和三线治疗鼻咽癌的上市申请,如果能在2020年内获批的话,或许有机会通过三个小适应症来进行医保谈判,从而形成差异化竞争。

但与此同时,仍需要公司加快进行肺癌、肝癌、食管癌、乳腺癌等多种适应症临床试验,才能扩大市场空间。

除了单抗以外,君实生物还有即将上市销售的UBP1211(阿达木单抗生物类似药)。但是,竞争对手也同样不少。

当下,美国市场共有5款阿达木生物类似药获批,中国市场有2款获批,分别为百奥泰的格乐立和海正药业的安健宁。

而君实生物和信达生物、复宏汉霖等阿达木单抗生物类似药均已向NMPA递交NDA,上市在即。有专业人士预测,到2023年中国阿达木单抗市场规模达到47亿元。

如何从惨烈的竞争中脱颖而出,是君实生物需要面临的难题。

04 君实的价值

作为“最年轻”的创新药企业之一,如果与百济神州、歌礼制药、信达生物、恒瑞医药等同行对比的话,君实生物的实力如何呢?

从成长能力来看,2017-2019年君实生物的总营收CAGR为277.12%,高于121.18%的平均水平,仅次于信达生物(651.71%)。同时,与百济神州、歌礼制药、信达生物等biotech公司对比,君实生物的亏损幅度较小。

其次,君实生物的盈利能力也较强。

财报显示,2019年君实生物的毛利率为88.3%,高于信达生物(88.08%)、恒瑞医药(87.49%)、百济神州(83.38%)和歌礼制药(71.66%)。

另外,从研发实力来看,过去三年君实生物合计研发费用为17.59亿元,高于贝达药业、微芯生物、康弘药业等实力药企。而且,从研发支出增速来看,也几乎是同行最高。

未来,随着三期研发项目数量和单抗销售收入的增加,注重研发基因的君实生物还会不断提高研发投入。

最后,以港股市场为例,目前歌礼制药、君实生物、信达生物和百济神州的总市值分别为35.07亿、443.5亿、659.5亿和1500亿。即使按照科创板1100亿的市值,公司仍有一定的上升空间。

综合来看,拥有PD-1单抗先发优势的君实生物,基本面相对较好。再加上,后市有望获批的两大适应症,成长能力也更强。

整体来看,如果路线没有偏离,君实生物价值更在于未来。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国