原标题:券商合并传闻风声再起!大资金提前埋伏券商类ETF 牛市回来了?

来源:东方财富研究中心

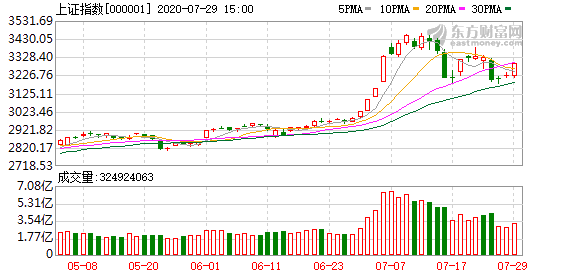

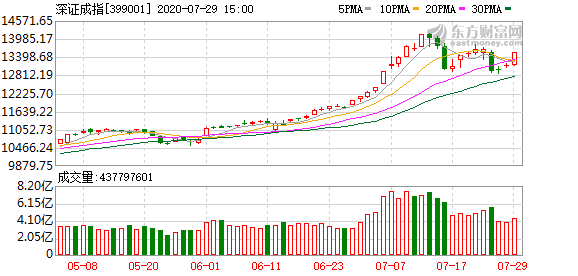

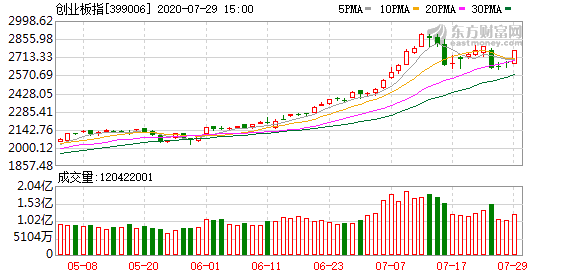

7月29日A股三大指数集体大涨,其中沪指涨超2%;深成指、创业板指均涨超3%。值得注意的是,两市成交额重上万亿大关,达到1.05万亿。整体来看,A股整体市值一天大涨超1.8万亿。

01

中信、中信建投合并传闻再起

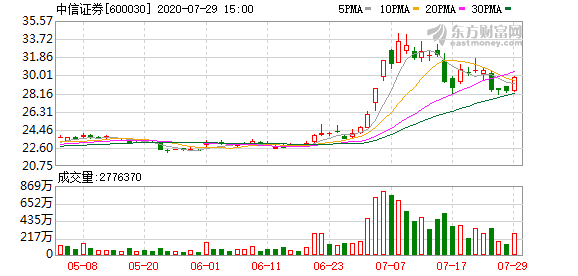

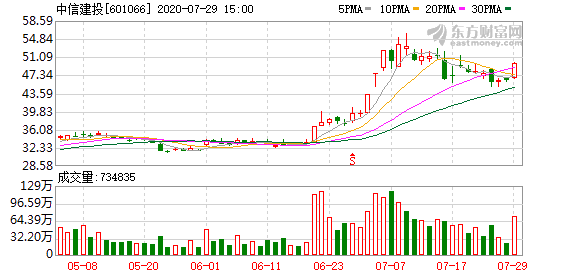

从板块排行看,有“牛市旗手”之称的券商股再度爆发,领涨两市。而龙头股中信证券收涨4.82%,中信建投收涨7.90%。

随着市场热度攀升,两只券商龙头股中信证券和中信建投证券合并的传闻再起。

昨日中信证券发布公告称,将修订完善公司章程,并公布了拟修订的内容。同日,中信建投也公布了修订后的公司章程。

有市场人士认为,两家修订章程有不少相似之处,猜测背后目的可能是为了合并重组。

但据上海证券报报道,经多方求证后,这一传闻属于无中生有。两家券商本次修订章程的内容完全不同,与合并重组不存在任何关系。

02

大资金提前埋伏券商类ETF

相比合并传闻,券商股爆发,更多的和大资金逆势狂买不无关系。

东方财富Choice数据显示,7月14日调整以来,份额增长最高的10只ETF中,证券ETF、券商ETF的基金份额在此期间分别大增19.21亿份和16.07亿份。

另外军工、芯片、5G、医药等类型的ETF也在调整期间获得大资金的青睐。

国泰基金分析称,证券板块净流入资金较多,是因为证券板块弹性较大,具备高贝塔属性,是市场风险偏好的风向标,常获得嗅觉灵敏的资金的率先布局

国泰基金表示,“成交量的持续放大表明了资金仍然处在继续入场的状态,表明市场对证券板块作为牛市领头羊的预期强烈。”

03

越“贵”越涨!低估值策略失效?

另外今日股价大涨并且盘中创历史新高的还是那些“涨不停”的高位股。有市场人士调侃称,消费股涨出了科技的感觉。

有统计数据显示,截至2020年中报,主动权益类基金规模最大的12家基金公司中,持仓估值最低为东方红、兴全基金,持仓股票的加权市盈率为37.26倍、51.80倍。

持仓估值最高的是富国基金、广发基金,持仓股票的加权市盈率为106.46倍、211.02倍。上述持仓估值高低相差最高达6倍。

但低估值并未给东方红带来超额收益。相反数据显示,截至2020年7月28日,最近六个月的净值增长表现上,东方红旗下的权益类基金产品,收益率最高的仅为23%。多只基金产品收益率甚至低于20%,可能还跑不赢许多职业股民。

相反持仓估值最高的广发基金。数据显示,广发基金旗下产品在最近6个月的收益率,最高达到69.32%,高于东方红同期最佳基金业绩超过40个点。此外,广发基金还有另外30只基金在最近6个月的收益超过30%。

国泰君安在其研究报告《低估值策略缘何失效?》中指出,代表着深度价值投资策略风格的经典PB/PE低估值策略从2019年第二季度开始了漫长的回撤,低估值个股已经连续5个季度跑输高估值个股,且2020年以来低估值策略表现仍有恶化趋势。

高估值跑的比较快在一些市场人士看来,主要在于这轮行情复苏的核心驱动力是全球流动性过剩,以及我国经济复苏具有相对优势,也包括A股在吸引外资方面具有独特的魅力,市场风险偏好持续提升。

诺德基金经理曾文宏表示,结构性牛市必然是少部分公司的牛市,踏错节奏与买错股票均会错过这轮市场,仍需关注市场的结构性行情。

04

后市展望

对于后市大盘走向,机构纷纷发表看法。

巨丰投顾认为,大盘在箱体底部展开反弹,但资金高抛意愿依旧较强,可适当低吸。建议逢低关注国资改革、新能源汽车、新基建等板块。

和信投顾分析,技术层面沪指放量突破5日与10日线压制,趋势上转入进攻姿态,一旦市场再度达成共识,新一轮行情就将开启。

容维证券表示,技术上沪指完成了二次回踩的确认,30日均线企稳反弹,今日重回5日、10日均线上方,多头趋势仍未改变。只是短期均线仍未拐头向上,需要时间和空间的修正。目前量能温和放大,有利于反弹持续。综合判断市场企稳,金融、科技主流品种获得抄底资金关注,或成为反弹新起点,建议逢低关注主流品种反弹机会。另外家电、航空、有色可以逢低关注,在反弹过程中有轮动机会。

长城证券对于后市偏乐观,认为市场大概率仍以结构性行情为主,前期涨幅较大的科技、消费类的估值会向均衡水平恢复,下半场科技和消费板块仍然不会缺席。

太平洋证券判断,从中长期来看,经济企稳复苏,企业盈利改善、外资流入(全球宽松潮)、居民存款搬家(利率低位)等趋势并未改变,中长期仍可相对乐观。在前期“抱团”资金松动之后,近期风格轮动预期进一步增强,风格趋向均衡,建议关注金融和周期板块的补涨机会。

摩根士丹利华鑫基金认为,在低利率环境下,居民资产配置有望逐渐向权益资产倾斜。随着市场情绪缓和,增量资金仍有望持续入场,A股市场长期趋势仍然整体向好。

(文章来源:东方财富研究中心)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国