《投资者网》葛凡梅

离任两年后,出任北京市海淀区区长不足7个月的曾劲重返金隅集团。在高地价困境下,曾劲能否力挽狂澜,实现金隅集团房地产500亿的年度目标?拥有北辰和金隅双重背景的曾劲,再次履新金隅集团,是否会开启两家企业的合并,也引起投资者的讨论。

8月5日,金隅集团(601992.SH)发布独立董事意见公告。公告表示,金隅集团同意提名曾劲为董事候选人,任期与本届董事会任期一致。

此前一天,金隅集团召开的领导干部大会并公布:曾劲任中共北京金隅集团股份有限公司委员会书记,提名为金隅集团董事长人选;姜德义因调北汽集团工作不再担任金隅集团党委书记、董事长职务。

作为金隅集团昔日的总经理,曾劲归来执掌帅印后,如何力挽狂澜实现高地价困境下,金隅集团迟迟难圆的500亿地产梦?拥有北辰和金隅双重背景的曾劲,再次履新金隅集团,是否会开启两家企业的合并?《投资者网》就相关问题联系金隅集团,但公司未予置评。

1

履新引发合并猜想

对于金隅集团而言,曾劲并不陌生。此次被提名为金隅集团董事长人选,距离其上次离开金隅集团之时,仅相隔一年七个月。

公开资料显示,曾劲于1992年从东南大学土木工程系毕业后,加入北京北辰房地产开发公司(简称“北辰实业”)。1997年之后开始负责北辰实业物业开发业务,出任过北辰实业多家房地产开发业务子公司总经理等职,后任北辰实业党委副书记、董事、总经理。2016年,北辰实业与金隅集团进行高层人事调换,曾劲从北辰实业调任金隅集团出任总经理。

2018年12月27日,金隅集团公告表示,因工作变动,曾劲辞任公司执行董事、总经理及战略与投融资委员会委员职位。彼时,曾劲刚刚履任金隅集团新一届(即第五届)总经理两个多月。

曾劲现年50岁,重返金隅集团拟任公司党委书记、董事长。作为金隅集团前任总经理,此次重回金隅集团,也引发市场对金隅集团动向的关注。

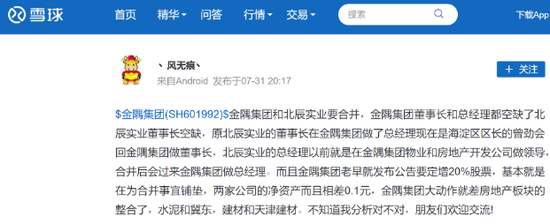

曾劲具有金隅集团与北辰实业双重工作背景,这两家企业同样由北京市国资委控股,2016年两家公司地产业务负责人的互换,被视为北辰实业与金隅股份业务整合的具体动向,曾一度引发了业内外对两家企业合并的猜想;如今曾劲再次履新金隅集团,不由得引发又一轮关于两家企业合并的猜想。

地产分析师严跃进对《投资者网》表示,“现在北京的几家国企或者具有国企背景的开发商正在整合。金隅集团这两年压力较大,企业影响力、规模明显不大。目前综合考虑曾劲、金隅和北辰的关系,可以认为两家有合并的可能。最近关于北辰重组的说法较多,但从金隅本身来讲,声音较少。”

上海中原地产市场分析师卢文曦告诉《投资者网》,以曾劲的履历,能够对金隅集团发展起到好的推动作用,也是为金隅进一步扩张做铺垫,不排除金隅和北辰有重组的可能,但是最终能否完成,还要看资本市场后续的推进。金隅和北辰有相似点,比如最近几年都忙于扩张,拿地积极,溢价率都不低。对比来看,北辰的业务量少一些,若两家能有效组合,或可迈进千亿俱乐部。

翻阅北辰实业相关数据可知,北辰实业营收由2017年154.57亿元增长至2019年201.22亿元,归母净利润则由11.40亿元增长至16.54亿元,连续三年保持业绩增长。从销售额来看,2019年北辰实业房地产销售额为189.96亿元,较2018年下降超三成。

金隅集团与北辰实业的合并猜测众说纷纭,但是两家企业的股价并无明显异动。截至8月6日收盘,金隅集团股价3.23元/股,北辰实业2.79元/股。8月内涨跌幅均未超1%。

2

500亿地产梦

公开资料显示,金隅集团为“A+H”股上市企业,在2016年战略重组冀东水泥,2017年公司成立地产集团公司,正式确立“水泥+地产”双轮驱动的经营模式。

2017年至2019年,金隅集团的营业收入分别为636.78亿元、831.17亿元、918.29亿元,分别同比增长33.39%、30.53%、10.48%;归母净利润分别为28.37亿元、32.60亿元、36.94亿元,同比增长5.58%、14.94%、13.28%。

从营收结构来看,金隅集团水泥业务营收占比近半,地产板块业务占比不足三成,但较为稳定。2018年至2019年,金隅集团房地产业务收入分别为221.46亿元、222.08亿元。

受今年疫情影响,继一季度营收、净利双降后,金隅集团2020年上半年的业绩仍处于下滑状态。根据7月16日金隅集团公告的2020年半年度业绩预告显示,预计2020年上半年金隅集团实现归母净利润为12亿至16.5亿元之间,同比降低61%-46%;扣非净利润为8亿至11.5亿元之间,同比下降 67%-52%。

金隅集团业绩预减的主要原因是:在新冠肺炎疫情影响下,房地产板块营业收入及毛利水平下降,水泥业务、投资物业营业收入和利润水平同比减少。

金隅集团进一步披露了2020年上半年重要指标数据,2020年上半年,金隅集团的水泥和熟料综合销量约4210万吨,较去年同期降低7.02%;混凝土销量约602万立方米,较去年同期降低26.16%。

水泥业务成为业绩下滑的“重灾区”,但地产业务也并无较大进展。早在2019年,集团旗下地产业务经营主体金隅地产党委书记郭强曾对外表示,2020年金隅集团房地产业务的目标是实现合同销售金额超过500亿元,利润超过50亿元。

而以金隅集团2019年房地产板块260亿元的全年预售签约额计算,2020年实现500亿元销售额,业绩需要翻一倍。这对金隅集团而言,并非易事。因此,在今年业绩发布会上,金隅集团相关业务负责人给出了2020年房地产板块的业务新目标:预计结转收入为260亿元,预售签约额为270亿元,调整后的新目标较2019年销售额仅增长3.85%。

目前,金隅集团尚未公布2020年上半年销售数据。但是对比行业销售数据,尚可略窥一二。根据观点指数数据显示,2020年1至7月,中国房地产销售金额TOP100中并无金隅集团的身影。榜单中位列第100的景瑞地产,其2020年1-7月销售额为81.4亿元。由此来看,金隅集团前七个月的地产销售额应是低于此数值。如今全年已过60%,但是从销售情况预估,金隅集团尚未完成全年销售目标的30%。

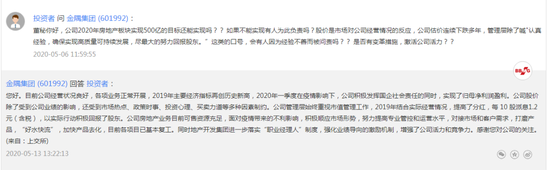

值得注意的是,金隅集团的地产销售情况也深受广大投资者的关注。今年5月,有投资者在投资者关系互动平台就“公司2020年房地产板块的500亿目标还能实现吗?”等问题向金隅集团提问,但是公司董秘未予正面回应。

3

高价拿地后遗症

近年来,金隅集团的拿地节奏逐渐放缓。整理数据发现,2016年至2019年,金隅集团的拿地金额分别为227.22亿元、235.21亿元、152.63亿元、84.09亿元,布局城市主要为北京、杭州、南京、天津、成都、合肥、唐山等地。

但是从拿地成本来看,金隅集团居于高位,2016年至2019年,金隅集团新增土储平均成本分别为19160.01元/m2、17294.85元/m2、10712.27元/m2、25296元/m2。被业内称为北京“大地主”的金隅集团,与其他京派房企相比,拿地均价较高。根据公开数据计算,2019年,金融街、华远地产拿地均价分别为17582.49元/m2、3655.46元/m2,均低于金隅集团拿地成本。

进入2020年,金隅集团因高价拿地再次引起关注。8月1日,金隅集团发布获得房地产项目的公告。公告称,金隅集团全资子公司北京金隅地产开发集团有限公司于近日通过出让方式取得上海市杨浦区江浦社区R-09地块的国有建设用地使用权,受让土地面积为34045.1平方米,地上计容建筑面积80686.88平方米,成交总价为69.2亿元,用途为居住用地。目前,公司拥有该项目100%权益。

针对金隅集团在上海拿地一事,严跃进表示:对于金隅来说,拿地积极也说明其在做全国化的扩张,或者说重点城市的扩张。实际上从这两年北京的房企来看,包括金隅、首开和金融街等房企纷纷走出北京,在全国重点一二线城市进行布局,此类京派房企的投资,进一步说明需要通过持续拿地来做大规模,同时也看重大城市高端物业打造的空间和机会。

据了解,金隅集团此次拍下上海杨浦地块,溢价率38.33%,楼面价85764元/m2,这一楼面价也刷新杨浦区整个区域楼面价的记录。据业内人士估算,该地块在2-3年后的入市价格需达到11万以上才能有盈利空间,但是按照目前的限价政策,要想卖出高价尚有困难。

目前,金隅集团在上海仅有“上海-大成名庭”与“上海-徐行”两个位于嘉定区的项目。根据链家新房信息显示,大成名庭已售罄,徐行金隅金成府仍在售,均价3.4万元/m2。

据悉,金隅集团此前也曾重金拿下地王项目,但却难以消化。2016年10月,金隅集团拿下天津空港经济区三宗住宅用地,耗资57.5亿元。这三宗地块的成交楼面价均超3万元/m2,溢价率在476%—521%之间。在2017年4月,金隅已获得三宗地块的《建设用地规划许可证》,但却未动工。直至2018年,上交所就此下发反馈意见后,才陆续动工。如今,该项目仍是待售状态,公开信息显示,项目周边在售的金地、复地项目,新房均价仅为每平米两万多元。

新官上任三把火。对于曾劲回归后的金隅集团而言,这“三把火”怎么烧?金隅与北辰是否有联姻可能?金隅地产将如何追赶年度业绩目标?还需拭目以待。(思维财经出品)■

(本文仅供参考,不构成投资建议,市场有风险,投资须谨慎)

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国