注意!两家科创板公司解禁市值超220亿元,一芯片股大宗交易被频频溢价吸货!

来源:每经牛眼

原创 每经记者

大小非解禁、高管或大股东增减持、大宗交易是平常接触到的数据,这是体现产业资本、高管、大股东、机构操作动向的重要数据,但很少投资者对此进行深入专业的分析。

《每日经济新闻》每周日将为大家提供上述数据分析,希望能够从中寻得一些蛛丝马迹,提高投资胜率,规避投资风险。

两只科创板个股解禁市值超220亿元

8月10日~8月14日,下周共有37家公司有限售股解禁,解禁数量为21.20亿股,对应解禁市值为559.23亿元。

8月3日~8月7日,共有47家公司有限售股解禁,解禁数量为60.39亿股,对应解禁市值为910.29亿元。

虽然前期经过了首批科创板解禁的冲击,下周限售股解禁压力明显环比下降,但解禁市值仍然超过500亿元。其中,部分科创板高价个股有限售股解禁流通是主因。

从解禁市值来看,微芯生物和晶晨股份两只科创板个股分列第一和第二名。两只个股解禁市值超过220亿元,占下周解禁总市值的近四成。

8月12日,微芯生物将有2.07亿股首发原股东限售股解禁上市,对应市值达到133.65亿元。

微芯生物2019年8月9日上市,本次解禁流通的2.07亿股中,包括500万股战略配售股份、2.02亿股非战略配售股份,共由21 名股东持有。

战略配售股东共计一名,全名“安信证券微芯生物高管参与科创板战略配售集合资产管理计划”。

员工参与的科创板战略配售资管计划被称为科创板制度设计的一大亮点。根据《上海证券交易所科创板股票发行与承销实施办法》第十九条规定,发行人的高级管理人员与核心员工可以设立专项资产管理计划参与本次发行战略配售。专项资产管理计划获配的股票数量不得超过首次公开发行股票数量的10%,且应当承诺获得本次配售的股票持有期限不少于12个月。

微芯生物主要产品是自主研究发现与开发的新分子实体且作用机制新颖的原创新药,包括肿瘤、代谢疾病和免疫性疾病三大治疗领域。其发行价为每股20.43元,8月7日收于每股64.45元,并且上市后未进行分红送转。上市一年公司股价涨幅达到215.67%,高管们所持有的500万股战略配售股份对应市值达到3.22亿元。

股价大涨让微芯生物的其他原始股东也获益匪浅。根据公司公告,本次解禁的其他股东以深圳本地创投、股权投资公司为主,包括深圳市圣明创业投资合伙企业(有限合伙)、深圳市招银一号创新创业投资合伙企业(有限合伙)等。由于上述股东以财务投资者为主,且目前微芯生物流通股本仅为4300万股,本次限售股解禁后其流通股本将瞬间扩大4.8倍,因此微芯生物可能将面临一定解禁压力。

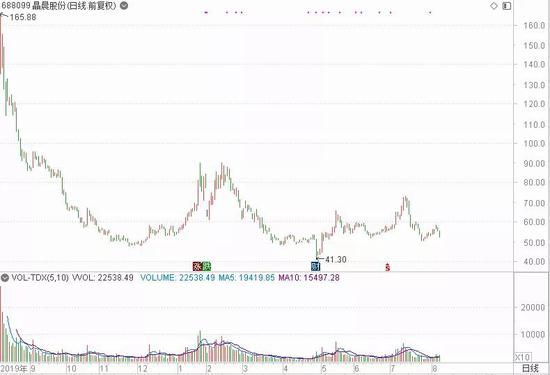

限售股解禁+业绩大幅下滑 晶晨股份近期表现不佳

与微芯生物同属于科创板的晶晨股份也有巨额限售股上市。8月10日,晶晨股份将有1.72亿股首发原股东限售股解禁上市,对应市值达到89.77亿元。

晶晨股份本次解禁的1.72亿股由18名原始股东持有。和微芯生物类似,这些原始股东也以财务投资者为主,包括TCL王牌电器(惠州)有限公司、青岛天安华登投资中心(有限合伙)、北京红马未来投资管理中心(有限合伙)等。

晶晨股份属于近期大热的半导体板块,但其近两期的业绩并不给力。2019年公司实现净利润1.58亿元,同比下滑44.06%。今年一季度亏损3929万元。公司同时在一季报中,预计2020年1月至6月累计净利润与上年同期相比可能发生较大幅下滑。

晶晨股份目前股价为每股52.20元,较发行价每股38.5元上涨了35.58%。其涨幅弱于许多科创板个股,但也给原始股东们带来了不菲收益。

值得一提的是,7月22日,科创板迎来开市一周年,科创板已经迎来过一次首批上市公司限售股解禁。当天除华兴源创无解禁外,其余24家公司解禁市值合计约为1831亿元(以7月22日收盘价计算),24只股票收盘平均下跌1.31%,解禁冲击小于市场预期。

由于科创板中有众多半导体、生物科技等涉及新经济、新产业的个股,它注定仍是市场关注焦点。不过从市场走势来看,业绩占优、财务指标良好的公司,势必更有“安全垫”,所受到的限售股解禁等利空因素冲击也相对较小。

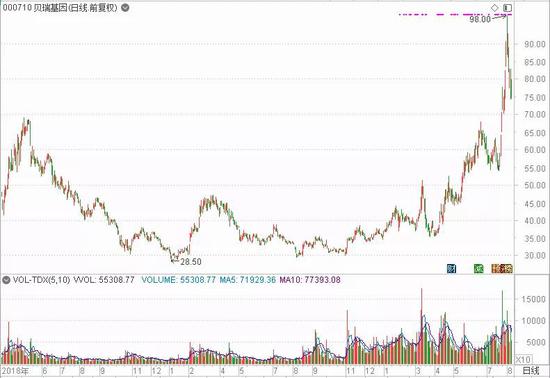

此外,下周解禁压力较大的还有贝瑞基因、河钢资源等,其解禁市值均超过30亿元,而且均为定增限售股解禁。

贝瑞基因8月11日将有7541.62万股定增限售股解禁上市,对应市值58.35亿元。

2017年,贝瑞基因进行了一次定向增发,发行价格为每股21.14元。本次上市的7541.62万股由公司实际控制人高扬和及其一致行动人侯颖持有,当时约定的锁定期为36个月。贝瑞基因近三年未进行分红送转,其最新股价已经高达77.38元,较定增价格上涨266%。两位股东也赚得盆满钵满。

8月10日,河钢资源2.25亿股定增限售股也即将解禁。这2.25亿股由三名股东持有,分别是河钢集团有限公司、天津物产进出口贸易有限公司和中嘉远能科技发展(北京)有限公司。

三家公司三年前参与河钢资源定增,每股发行价格为 12.39 元。之后2018年度、2019年度先后实施了10派0.1元(含税) 、10派1.0元(含税) 的分红方案,三家公司的成本降至每股12.28元。以河钢资源最新收盘价每股14.82元计算,持股三年的收益率为20.68%。

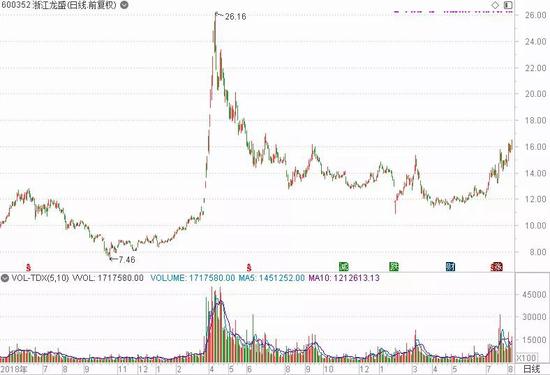

浙江龙盛股东公布清仓式减持计划 套现将超过17亿

8月3日~8月8日,共有125家上市公司提出减持计划,无上市公司提出增持计划。

7月27日~8月1日期间,共有62家上市公司提出减持计划,有1家上市公司提出增持计划。

可以看出,随着市场情绪回暖,加之前期有多家科创板公司首发前限售股解禁流通,本周上市公司股东提出的减持计划激增。虽然在市场预期之中,但随着周五大盘回调,市场能否承受住众多重要股东套现冲动还有待观察。

本周抛出减持计划的公司中,涉及数量最多的是浙江龙盛。8月7日晚间浙江龙盛公告,公司持股3.3%的股东项志峰因自身资金需求,拟15个交易日后的6个月内,减持不超1.07亿股,即不超过公司总股本的3.3%。

相关资料显示,浙江龙盛的控股股东为阮水龙,持有公司11.98%股份。阮伟祥、项志峰为阮水龙的联席股东,分别持有公司10.65%、3.30%股份。项志峰一旦完成本次减持计划,其所持有的浙江龙盛股票基本清仓。

浙江龙盛目前染料与中间体产能居全球首位,染料产能30万吨(其中分散染料14万吨,活性染料6万吨),国内市占率超过20%。2019年度受益于主营中间体价格大涨等因素,公司业绩创历史新高。今年以来其股价涨幅为13.5%(复权后)。以其最新收盘价每股16.14元估算,项志峰本次最多套现将高达17.27亿元。

由于公告项志峰即将套现发生在周五收盘后,该利空消息对浙江龙盛的影响尚未体现。不过单就周五而言,尽管市场出现回调,浙江龙盛仍以上涨2.28%报收。此外,在7月底,浙江龙盛还公告,鉴于近期公司股票价格已超过原回购股份方案规定的回购价格上限,为保证回购股份的顺利实施,保护投资者利益,公司对回购价格上限进行调整。原回购股份价格不超过13元/股(2019年度现金分红后调整为12.75元/股),现调整为不超过18元/股。回购价格上限的调整一定程度上对公司股价支撑起到了积极作用。

此外,一些上市公司公布的减持计划尽管数量不算多,但涉及股东较多,多发生在董监高持股较多的公司。

如8月7日晚间,华钰矿业发布了部分董监高集中竞价减持股份计划公告。公司董事刘鹏举,财务总监邢建军、董事会秘书孙艳春、副总经理王艳萍、副总经理王庭良、副总经理古文韬,监事梁遇春、王小飞等8人向公司递交了《关于减持股票的告知函》,合计减持数量上限为55.97万股。

华钰矿业周五大跌7.51%,报收于每股15.88元,按减持上限估算,8名董监高合计套现上限将达到888.8万元。

7家科创板公司原始股东密集提出减持计划

值得一提的是,由于一年前开市的科创板,首批挂牌公司原始股东逐渐进入到解禁期,因此近期科创板公司提出减持计划的股东增加。本周共有7家科创板公司提出减持计划。它们分别是睿创微纳、交控科技、心脉医疗、乐鑫科技、方邦股份、铂力特、嘉元科技。

上述7家公司中,有4只个股股价已经超过100元。目前市价最贵的是心脉医疗,最新收盘价达到每股288.71元,股价最低的是交控科技,市价也达到每股42.56元。

根据《每日经济新闻》记者统计,上述7家上市公司提出减持计划的股东共有17名,合计套现上限将达到40.23亿元。其中,光是心脉医疗的三名股东,就提出了约15.1亿元的套现计划。

根据心脉医疗8月6日晚间公告,上海联木企业管理中心(有限合伙)、上海虹皓投资管理中心(有限合伙)、上海阜釜企业管理咨询中心(有限合伙)3家公司所持有的心脉医疗发行前股份于2020 年7月22日起上市流通。上海联木、虹皓投资计划自本公告披露之日起15个交易日之后的6个月内,即2020年8月28日至2021年2 月24日,通过集中竞价、大宗交易的方式减持部分所持有的心脉医疗股票;上海阜釜计划自本公告披露之日起15个交易日之后的3个月内,即2020年8月28日至2020年11月27日,通过集中竞价、大宗交易方式减持部分所持有的心脉医疗股票。

虽然上述原始股东本就有财务投资者性质,且7月22日限售股解禁后,市场对它们的套现已有预期,但短期来看仍对公司股价形成一定压制。心脉医疗周五跳空低开,并最终以大跌5.65%报收。

两家消费上市公司减持计划惹关注

值得一提的是,由于交易所对重要股东减持有不同预披露要求,如对董监高就规定,通过证券交易所集中竞价交易减持股份(非集合竞价取得),应当在首次卖出的15个交易日前向证券交易所报告并预先披露减持计划,由证券交易所予以备案。因此披露减持计划与进入减持期间有时候并不一致。

东方财富Choice金融终端显示,下周有50家公司将进入减持期间,其中两家大火的大消费板块上市公司的股东减持计划进入可减持区间值得关注。

7月21日,千禾味业控股股东、董事长兼总裁伍超群计划在2020年8月11日至2021年2月7日期间,通过大宗交易、集中竞价方式减持所持不超过约1997万股,占公司总股本的3%。

这已经不是伍超群第一次提出减持。2019年12月14日千禾味业公告,实际控制人伍超群因个人资金需求。拟于2020年1月7日至2020年7月5日期间,减持不超过931.70万股公司股份,减持数量上限占公司总股本比例不超过2.00%。实际上,伍超群2020年1月16日至6月16日期间,已减持813万股,减持比例1.72%。

不过,千禾味业“零添加为主,高鲜为辅”的产品策略,让其在调味品中占据一席之地。今年一季度,公司实现净利润 7039.62万元,同比增长39.32%。今年以来,公司股价上涨达到118.82%,并未受到伍超群减持影响。按照千禾味业最新收盘价每股33.02元计算,伍超群本次套现的上限将达到6.59亿元。

克明面业则在8月5日晚间公告,公司持股6.73%的股东湖南省财信资产管理有限公司拟减持公司股份不超过1003万股,占公司总股本的3%。其中,拟通过证券交易所集中竞价方式减持的自本减持计划公告之日起15个交易日之后的6个月内进行;拟通过大宗交易方式减持的自本减持计划公告之日起3个交易日之后的6个月内进行。因此大宗交易部分从8月11日将进入减持区间。

克明面业走势和千禾味业类似,均受益于今年以来消费股慢牛,其今年以来涨幅也达到114%。以最新市价每股23.86元计算,财信资产管理拟套现上限达到2.39亿元。

克明面业的业绩增速比千禾味业更快。今年一季度,公司实现净利润1.04亿元,同比增幅69.72%。但无论是千禾味业还是克明面业,做食品的最终能俘获投资者和消费者的硬道理是——好吃。

大家人寿通过大宗交易减持同仁堂超过18亿元

8月3日~8月7日,一共发生458笔大宗交易,其中36笔溢价,104笔平价,318笔折价。成交数量为6.62亿股,成交金额为114.77亿元。

7月27日~7月31日,一共发生787笔大宗交易,其中52笔溢价,98笔平价,637笔折价。成交数量为12.17亿股,成交金额为177.6亿元。

虽然本周大宗交易笔数、成交量、成交金额均有所下滑,但一些知名公司的大宗交易仍然引起了市场强烈关注。

本周机构专用席位参与了81笔大宗交易的接盘(充当买方),上周是203笔。机构接盘数量也随着大宗交易萎缩而相应减少。

科创板大牛股铂力特在8月6日发生的四笔大宗交易引人注目。8月6日,铂力特发生了4笔大宗交易,总成交80万股,成交金额8052.8万元,成交均价100.66元,均为机构账户买入,卖方则均为中信证券北京东三环中路营业部。当天铂力特收于每股108元,大宗交易折价率为6.80%。

铂力特未就此大宗交易发布公告,但它无疑是近两月的明星股。7月,铂力特上涨94.86%,8月以来再次上涨11.42%。而在7月22日其原始股东所持有的部分限售股解禁后,公司也在8月7日晚间公告,持股10.87%的股东西安西北工业大学资产经营管理有限公司,计划在未来6个月内减持不超过320万股,即不超过公司总股本的4%。由于上述西工大的减持计划尚未进入减持区间,因此不会是西工大所为。但后续不排除铂力特还将出现在大宗交易榜单上。

不过,机构专用席位不会只充当买方,它们常常也出现在卖方席位。本周成交金额最大的两笔,便是机构专用席位所为。

8月4日,同仁堂在大宗交易平台出现一笔成交,成交量4170.万股,成交金额高达11.26亿元,大宗交易成交价为每股27.00元,相对当日收盘价折价2.07%。该笔交易的买方营业部为国信证券深圳振华路证券营业部,卖方营业部为机构专用。

8月6日,同仁堂在大宗交易平台又出现一笔成交,成交量2687.36万股,成交金额7.45亿元,成交价为每股27.72元,相对当日收盘价折价5.00%。该笔交易的买方营业部为国信证券深圳振华路证券营业部,卖方营业部为机构专用。

上述两笔大宗交易总成交金额超过18亿元,雄霸本周成交榜首。根据之后同仁堂发布的权益变动书,上述机构专用席位对应的是大家人寿。此前大家人寿持有同仁堂14.99%股份,本次累计减持股份达5%,减持完成后,大家人寿持股比例下降为9.99%。

今年7月,银保监会发布了险资权益投资新规,规定保险公司投资单一上市公司股票的股份总数,不得超过该上市公司总股本的10%。大家人寿之后减持了欧亚集团、大商股份,包括本次的同仁堂,成为新规后首个减持上述公司股份至10%以下的保险机构。

由于大家人寿的减持有满足监管规定意味,因此二级市场上,同仁堂股价并未受到大家人寿减持影响,本周大涨13.46%。

8笔交易溢价超过10%

溢价交易方面,本周有8笔大宗交易溢价超过10%,分别发生在英唐智控、南京新百、新元科技、宜华健康、中国平安、宝新能源、沃森生物、金融街身上。其中4笔发生在8月7日,3笔发生在8月6日,1笔发生在8月4日。

从发生时间来看,8月7日出现高溢价率大宗交易更多,部分与当天二级市场回调有关。当天沪指下跌0.96%,创业板指下跌2.29%,由于一些大宗交易为事前商定价格,个股在二级市场下跌,会将大宗交易溢价率被动推高。但部分也可能是接盘方看好该股票,愿意付出一定溢价吸筹。

8月7日,英唐智控在大宗交易平台出现一笔成交,成交量480万股,成交金额3484.80万元,成交价为每股7.26元,较当日收盘价溢价15.97%。该笔交易的买方营业部为申港证券浙江分公司,卖方营业部为广发证券宁波丽园北路证券营业部。

这已经不是近期英唐智控第一次溢价大宗交易。7月28日,英唐智控在大宗交易平台出现一笔成交,成交量70万股,成交金额487.20万元,大宗交易成交价为6.96元,较当日收盘价溢价12.44%。该笔交易的买卖双方均为申港证券浙江分公司。

7月24日,英唐智控大宗交易平台也出现一笔成交,成交量410万股,成交金额3111.90万元,大宗交易成交价为7.59元,相对当日收盘价溢价19.34%。该笔交易与8月7日席位相同,买方营业部为申港证券浙江分公司,卖方营业部为广发证券宁波丽园北路证券营业部。

英唐智控连续在大宗交易平台被溢价吸货,可能和其近期资本运作与基本面有关。

7月16日晚间,英唐智控发布关于收购先锋微技术有限公司100%股权通过日本政府审批的公告。公告显示,3月3日,为实现向上游半导体领域纵向衍生的战略布局,英唐智控控股重孙公司科富香港控股有限公司与先锋集团签署《股权收购协议》,双方同意以基准价格30亿日元现金(约1.92亿元人民币)收购先锋集团所持有的先锋微技术100%股权。目前在继续完成本次交割前的少量剩余工作后,包括完成第II阶段环境调查、SPA协议附函签署等,双方即可进行交割。

英唐智控表示,未来将依托自身的渠道优势、客户资源优势及市场地域优势,借助先锋微技术强大的芯片设计开发能力,采取内、外部协同联动,通过技术、资本等方式,进行资源和优势整合,从而打造技术增值服务平台,以便公司迅速打开国外内芯片开发市场,实现公司战略转型的目标及盈利能力的提升,即加快推进公司成为全球领先的半导体技术增值服务商。

半导体恰好是今年以来市场热点,不过,英唐智控K线图来看走势平平,今年以来涨幅仅为22%,远远落后于行业龙头。不过,随着大宗交易平台上资金的多次溢价吸货,其未来基本面是否能如公司所表示的发生重大变化则值得关注。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国