原标题:重磅!山西多家城商行拟合并重组,部分银行成立专项领导小组,中小行“抱团取暖”潮涌

来源:交易圈

近日,山西有四家城商银行发布通知,计划召开临时股东大会审议关于参与合并重组的议案,这一整齐划一的动作证实了传闻已久的城商行合并消息。

2020年8月8日,晋城银行官网发布《关于召开临时股东大会的通知》。晋城银行董事会定于2020 年8月24日在该行11楼会议室召开临时股东大会,审议关于参与合并重组的议案,出席人员包括该行董事、监事、高级管理层成员、见证律师及截至2020年8月23日登记在册的该行股东(或其授权委托代理人)。

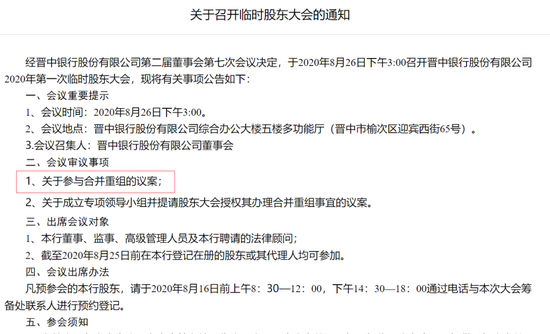

8月9日,晋中银行官网发布《关于召开临时股东大会的通知》。晋中银行董事会定于2020 年8月26日在该行5楼多功能厅召开临时股东大会,审议关于参与合并重组的议案及成立专项领导小组并提请股东大会授权其办理合并重组事宜的议案,出席人员包括该行董事、监事、高级管理层成员、见证律师及截至2020年8月25日登记在册的该行股东(或其授权委托代理人)。

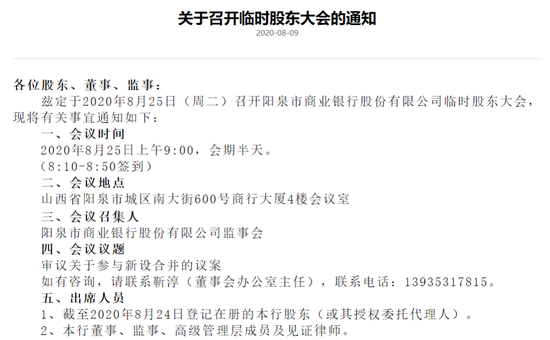

同日,阳泉市商业银行官网发布《关于召开临时股东大会的通知》。阳泉市商业银行监事会定于2020年8月25日在该行4楼会议室召开临时股东大会,审议关于参与新设合并的议案,出席人员包括该行董事、监事、高级管理层成员、见证律师及截至2020年8月24日登记在册的该行股东(或其授权委托代理人)。

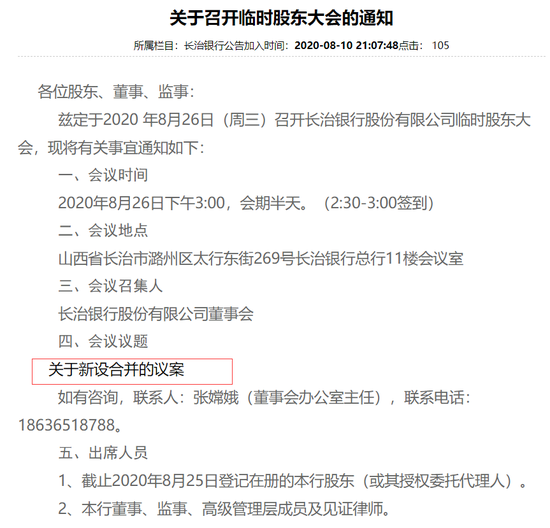

8月10日,长治银行官网发布《关于召开临时股东大会的通知》。长治银行董事会定于2020 年8月26日在该行11楼会议室召开临时股东大会,审议关于新设合并的议案,出席人员包括该行董事、监事、高级管理层成员、见证律师及截至2020年8月25日登记在册的该行股东(或其授权委托代理人)。

山西各城商行股权及指标情况

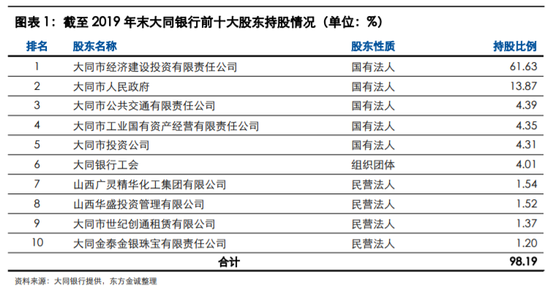

山西共有六家城商行,分别为晋商银行、晋中银行、阳泉商业银行、晋城银行、大同银行、长治银行。根据中国债券信息网以及中国货币网公开信息,晋商银行属于山西的亲儿子,大同银行属于大同的亲儿子并以国有控股为主,其他几家分别被不同的民营资本把持第一大股东。

*截至2019年6月末晋商银行股权和各项指标情况,来源中国货币网2020年存单发行计划

*截至2019年9月末晋城银行股权和各项指标情况,来源中国货币网2020年存单发行计划

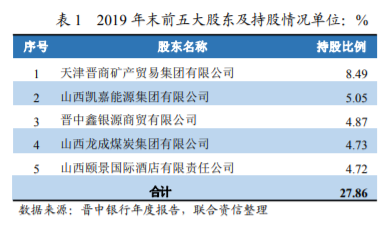

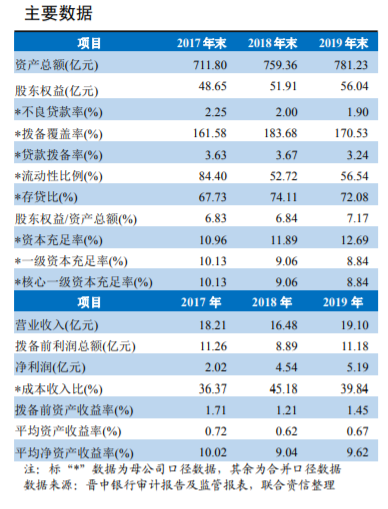

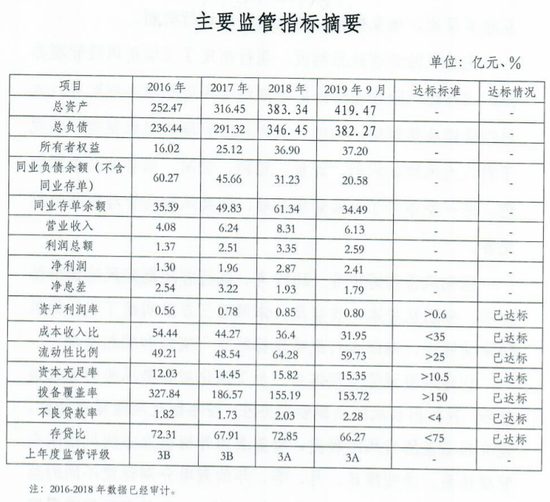

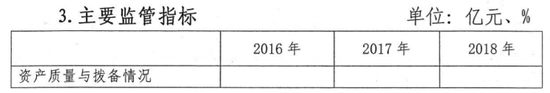

*截至2019年末晋中银行股权和各项指标,来源联合资信晋中2020年评级报告

*截至2019年9月末长治银行股权和各项指标情况,来源中国货币网2020年存单发行计划

*截至2018年12月末阳泉商业银行股权和各项指标情况,来源中国货币网2019年存单发行计划

*截至2019年末大同银行股权和各项指标情况,来源东方金诚债跟踪评字【2020】609 号

城商行农商行“抱团取暖”,并购重组潮涌

合并重组是中小银行深化改革的具体方式之一。

事实上,银行机构的合并重组,从上世纪90年代就已开始。为化解城市信用社积聚的风险,1995年9月,国务院正式下发《关于组建城市合作银行的通知》,开启了城市信用社合并重组工作。当时对城市信用社的处置主要有,组建单一法人社或城市合作银行合并一批、归并到农信社消化一批、停业关闭撤销一批。

银保监会副主席曹宇在4月22日国新办举行的新闻发布会上提到,中小银行在疫情期间受到明显冲击,今年将会大力推进中小银行的改革重组工作。其表示,“大家今年会陆续看到中小银行的改革重组工作力度会比较大,特别是进行市场化重组这方面的力度和措施会比较多。最近有关方面对中小银行提供了很多有利的条件,特别是中小银行的再贷款政策、定向降准政策等,包括银保监会也将对中小银行实行差异化的监管政策,这些都将为中小银行的改革重组创造有利条件。”

光大银行金融部分析师周茂华曾指出,国内有超过4000家中小银行,由于中小银行自身一些历史遗留问题、自身管理与经营能力方面相对有限,在经济下行压力加大,疫情超预期冲击下,其中部分中小银行受明显冲击,银行资产负债表恶化,经营稳健性受威胁。对于中小银行通过市场化的兼并重组,这有助于理顺中小银行股权混乱等方面的历史遗留问题,加快不良资产处置,有效化解金融风险,扩大银行资产规模,兼并重组后的银行,股权结构、内部治理、资产负债表更加透明、优化,有助于其拓宽上市、发债等融资渠道,银行稳健经营将提升其服务实体经济能力。

北京地区某资深金融人士透露,中小银行重组形式一般分为两种,一种是区域性中小银行的整合重组,这样有助于做大做强区域性的城商行或农商行,集中区域内的资源支持当地实体经济,理顺区域信贷市场,减小区域内同业竞争。另一种是引入有实力的战略投资者,可以有利于规范银行的公司治理,盘活银行内部资产,增厚银行资本金,增强其抗风险能力,通过强强联合的形式,提高中小银行的竞争能力。

兴业研究金融团队分析,目前区域银行并购重组的主要方向有两类:一是盈利能力强,所在地区发展较好的城商行或农商行寻求控股或参股省内资质稍弱的区域银行;二是省内机构合并形成更大的区域型银行。

从目前已经公告的中小银行的合并重组的情况来看,多为银行入股同业或银行合并。前有常熟银行拟入股镇江农商行;广东台山农商行获广东银保监局批准参股广东阳春农商行;河北涿州农商行、河北高碑店农商行获保定银保监分局同意受让河北定州农商行股权。后有陕西榆林榆阳农商行和陕西横山农商行获陕西银保监局批准,以新设合并的方式发起设立陕西榆林农商行,并承继前述两家银行的债权、债务;四川攀枝花市商业银行、凉山州商业银行公告,拟通过新设合并方式共同组建一家商业银行;河南省三门峡市提出,拟合并三门峡湖滨农商行、三门峡陕州农商行,组建市级农商银行。

新网银行首席研究员董希淼在之前媒体报道其表示,合并重组没有统一标准,因此要强调因地制宜,积极探索不同的模式。但是他也表示,一定要坚持市场化、法治化原则。为提升农信机构规模效应和抗风险能力,对东北和中西部地区规模较小的农信机构,应鼓励在市场化基础上进行合并重组,并适当组建市级农商行。这与坚持县域法人地位的原则并不矛盾。对坚持县域法人地位的理解不能过于机械。通过合并重组,增强中小农信机构抗风险能力,从长远看有利于稳定县域法人地位。

光大证券研究所金融业首席分析师王一峰表示,一些由地方政府主导的金融机构的合并重组,也是化解区域金融风险、增强区域金融稳健性的一种手段。它不是唯一手段,但是一种可选项。

国家金融与发展实验室副主任曾刚在之前媒体报道其表示,银行合并是“1+1=1”,相当于两个及两个以上的牌照合并为一个牌照;而参股进行战略投资,更多是大银行对小银行的援助和支持,优质银行输出资金和管理能力,帮助小银行化解风险。合并重组可视为中小银行应对市场竞争的一种途径。面对市场竞争以及利率市场化带来的影响,银行通过合并重组可以提升自身能力,应对日趋激烈的市场挑战。其强调,并非“出现风险”的银行才会考虑合并,重组实际上可视为从银行长远发展角度出发的一种前瞻性的改革方式。通过合并、重组扩大银行的规模能够提升银行抵御风险的能力,进一步释放银行的竞争优势。地方中小银行大多由地方政府持股,通过地方政府专项债支持其补充资本,有利于发挥股东作用,落实属地管理责任,同时可在注资过程中推动化解存量风险或进行合并重组。这种整合浪潮很早之前就开启了,未来也将会延续下去。

中国人民银行研究局局长王信在第二届小微经济发展论坛上表示,近年来,受经济下行影响,一些地区农村合作金融机构资产质量下降,疫情的冲击更加剧了不良贷款上升的问题。一些地方政府在缺乏足够财力的情况下,为了处置风险,简单化地“并大堆”,搞“拉郎配”,试图借助好的农信社来解决差的农信社的风险。其认为,这样做可能会产生一些负面影响。例如破坏金融机构体系的完整性,立足本土、小而精的农信社受到打击,出现越来越多大型农村金融机构,转而追求大项目、大客户和跨区经营,不利于农信社下沉重心进行更好的‘三农’和小微金融服务。

中国地方金融研究院研究员莫开伟表示,银行机构在合并重组工作中必须坚持市场化、法制化的原则,要把权力更多的交给市场,让市场在资源配置中真正起决定性作用,实现优胜劣汰。同时各地要因地制宜,因事、因时、因机构而变,“一行一策”,不搞“一刀切”,避免行政干预和“拉郎配”现象,防止产生新的风险。通过合并重组,不仅有效化解区域金融风险、增强区域金融稳健性,而且还要让银行机构换出发新的生机和活力,更好的服务经济社会发展。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国