通过特殊目的收购公司(Special Purpose Acquisition Companies,即SPAC)进行IPO的模式已经存在多年。本质上这是一种先发空头支票成立皮包公司,再找到标的公司收购并购的曲线上市方法。今年这种空头支票式的IPO活动突然暴增,让人匪夷所思。

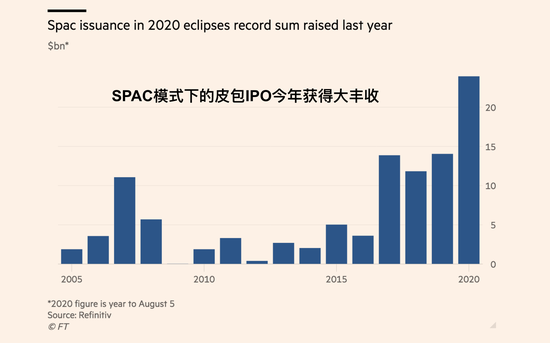

金融数据供应商Refinitiv统计,今年迄今全球SPAC模式下的IPO融资规模突然猛增,达到了239亿美元。2019年已经创下过历史记录,但今年前七月的规模比去年的记录还高了70%。而这239亿美元中,236亿美元都来自美国市场,占到了美国今年IPO融资总额的五分之一,比重比去年高出了三倍。

SPAC模式类似于盲池基金,利用无实体资产只有现金资产的特殊项目载体或信托,先从投资者手中集资,再收购预定中的公司,区别是SPAC公司最终会成为上市公司。若收购失败,则实体或信托解散清算,资金原数返还。

该模式曾经是中小投资银行的主力业务,但是今年大型投资银行的股权部门面临IPO放缓的局面,也积极扩大SPAC业务团队。顶级SPAC业务顾问中不乏高盛、花旗或瑞信这类大厂的名字。

而SPAC模式一般也收费不菲,交易顾问可以在IPO敲定时是对融资额收取2%的费用,在SPAC找到收购标的后再收取3.5%。虽然正常IPO收费7%更丰厚,但SPAC还可以在IPO到收购之间不断扩大融资规模。

对于一些资质较差、资金不足的公司来说这也是上市融资的便捷手段。虽然代价就是SPAC收购价格对比正常IPO价格会严重打折。但SPAC带来的确定性和高成功率是公司选择曲线上市的决定性因素。

来源:智堡

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国