热点栏目

热点栏目摘要:

二季度,淡水河谷产量6760万吨,同比增5.5%,增速上升23.7个百分点。四大矿二季度共生产铁矿石2.63亿吨,一改一季度产量萎缩局面,同比增长4.3%。海外虽有疫情影响,但预计后期各企业产量仍会增长。

7月澳大利亚发运量超往年同期,巴西发运量在加速恢复。而需求上,唐山地区港口封港、山东港口暴雨影响港口装卸,钢厂补库积极性较差。进口矿港口库存连续5周增加,港口库存上涨限制了钢厂对价格的接受区间,7月下半月,矿价整体震荡运行。

按照海外矿山生产计划,下半年铁矿供应还将继续增加。虽然海外疫情为生产带来不确定性,但预计短期影响不大,8月供应还将上升。8月之后,若雨季逐渐过去,港口库存表现或有好转,只是矿价上升空间依然有限。

后市展望:

国内经济仍在恢复,终端预期较为乐观,基建和制造业是近期政策重点关注领域,铁矿进口也有扩大预期,而国内下游采购情绪较差。海外市场需求仍在恢复,但增速不及供给。目前铁矿正处高位,且支撑减弱,预计上行空间有限,不建议做多。

一、行情回顾

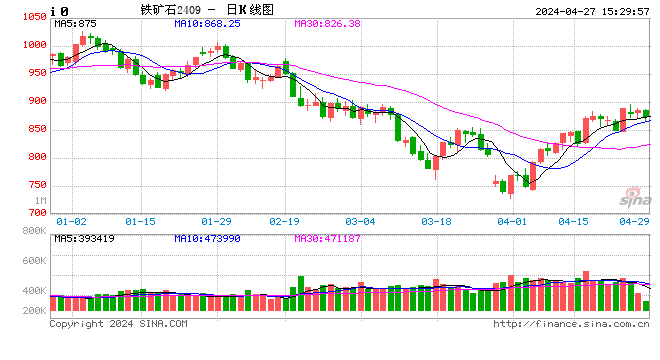

进口矿供应开始宽松,预期转差。但国产矿供应稳定,价格较为坚挺,对盘面支撑较强,铁矿也有一定涨幅。截止月末,铁矿石主力合约收于849.50元/吨,当月涨14.10%。

图1 铁矿石主力合约(元/吨)

数据来源:Wind、国都期货研究所

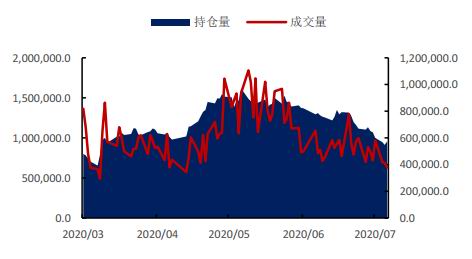

图2 铁矿石主力合约成交量及持仓量(手)

数据来源:Wind、国都期货研究所

二、基本面分析:供给有扩大预期

(一)国内需求增加支撑矿价

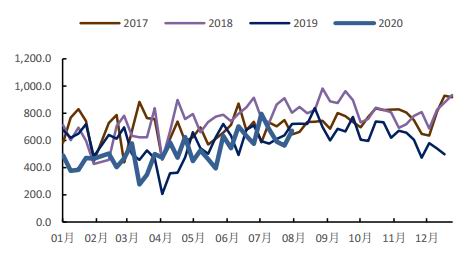

据世界钢铁协会,2020年6月份,全球64个统计国家和地区的粗钢产量为1.48亿吨,同比下降7%。其中中国粗钢产量9158万吨,同比增4%;除中国外的其他地方粗钢产量5672万吨,同比降21%。全球粗钢产量仍低于往年,但较一季度有所改善。

二季度,四大矿铁矿石产量增加。其中必和必拓单季产6673万吨,同比增6.6%,较上季增速放缓0.4个百分点之外,其他三家矿山二季度产量增速均大幅增加,尤其是淡水河谷。二季度,淡水河谷产量6760万吨,同比增5.5%,增速上升23.7个百分点。四大矿二季度共生产铁矿石2.63亿吨,一改一季度产量萎缩局面,同比增长4.3%。海外虽有疫情影响,但预计后期各企业产量仍会增长。

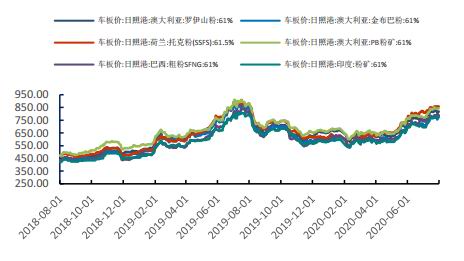

7月国产矿和进口矿价格均上涨。截止到7月末,普式62%铁矿石指数报收111.45美元/吨,涨10.40美元/吨,涨跌幅+9.35%。61%罗伊山粉车板价819元/湿吨;61%金布巴粉780元/湿吨;61.5%PB粉845元/湿吨;61%巴西粗粉790元/湿吨。

7月份,海外矿山产量增加,国内进口也大增,需求受国内带动逐渐恢复,但海外需求恢复弱于供给。

图3 铁矿石价格指数:62%Fe(美元/吨)

数据来源:Wind、国都期货研究所

图4 进口铁精粉价格(元/湿吨)

数据来源:Wind、国都期货研究所

(二)库存增加限制矿价上升空间

今年6月我国进口铁矿石10168.24万吨,同比增加35.25%,环比增16.84%。其中澳大利亚进口量6613.01万吨,同比增18.22%,环比增11.83%;巴西矿进口量1700.61万吨,同比增122.94%,环比增46.26%;南非矿进口量322.90万吨,同比增31.52%,环比增4.97%。6月国内铁矿进口量上升。

从高频数据看,7月澳大利亚发运量超往年同期,巴西发运量在加速恢复。而需求上,唐山地区港口封港、山东港口暴雨影响港口装卸,钢厂补库积极性较差。进口矿港口库存连续5周增加,截止7月底,港口库存达11325.13万吨,较上月增544万吨,即5%,尤其是天津港口与山东港口压港情况严重。虽然钢厂进口矿库存天数仍维持在24天的低位,但港口库存上涨限制了钢厂对价格的接受区间,7月下半月,矿价整体震荡运行。

按照海外矿山生产计划,下半年铁矿供应还将继续增加。虽然海外疫情为生产带来不确定性,但预计短期影响不大,8月供应还将上升。8月之后,若雨季逐渐过去,港口库存表现或有好转,只是矿价上升空间依然有限。

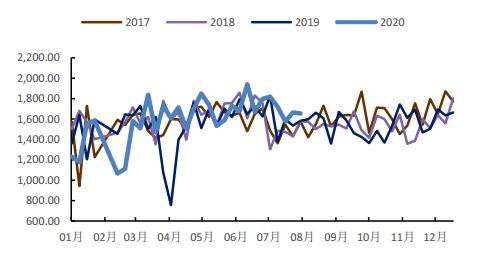

图5 巴西港口发货量(万吨)

数据来源:Wind、国都期货研究所

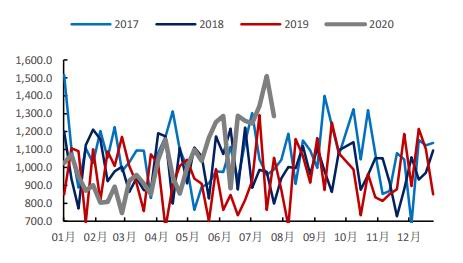

图6 澳大利亚港口发货量(万吨)

数据来源:Wind、国都期货研究所

图7 到港量(万吨)

数据来源:Wind、国都期货研究所

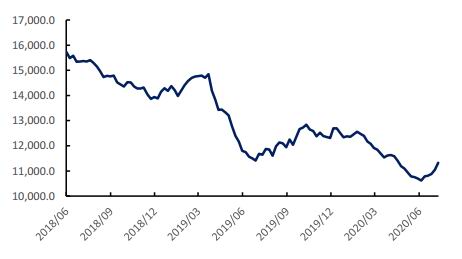

图8 进口矿港口库存(万吨)

数据来源:Wind、国都期货研究所

图9 日均疏港量(万吨)

数据来源:Wind、国都期货研究所

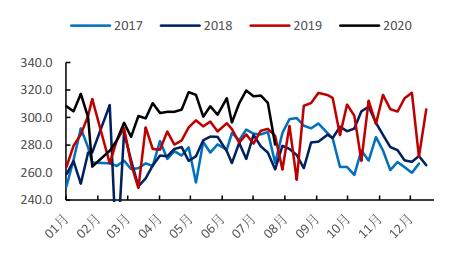

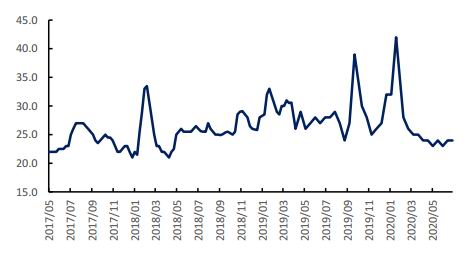

图10 钢厂库存天数(天)

数据来源:Wind、国都期货研究所

三、后市展望

国内经济仍在恢复,终端预期较为乐观,基建和制造业是近期政策重点关注领域,铁矿进口也有扩大预期,而国内下游采购情绪较差。海外市场需求仍在恢复,但增速不及供给。目前铁矿正处高位,且支撑减弱,预计上行空间有限,不建议做多。

国都期货 王琼玮

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国