8月25日消息,蚂蚁集团向上交所科创板和香港联交所递交了招股申请文件,首次披露了公司核心财务数据:2019全年,蚂蚁集团营收1206亿元,净利180.7亿元。作为核心业务的支付宝的年度活跃用户已超过了10亿,月活用户7.11亿,月活商家超8000万。支付宝已经成为全球最大的生活服务类APP。

除了支付宝外,蚂蚁的数字金融科技平台业务也备受关注,这次招股文件首次披露了数金科技平台的全貌。招股文件显示,过去一年,蚂蚁数金科技平台的用户为7.29亿。理财平台促成的资产管理规模高达4.1万亿,保险平台促成的年度保费则为518亿,花呗借呗服务用户约5亿。

从用户数和交易规模看,无论是微贷、理财还是保险平台,蚂蚁都已坐稳了这个领域的第一把交椅。

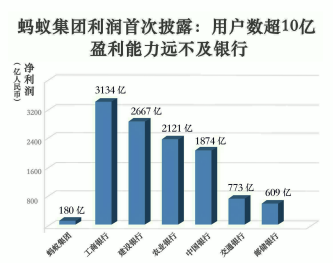

不过,用户多并不意味着赚钱多。蚂蚁集团2019年净利润180.7亿元,这一盈利规模仅为工商银行的17分之1,中国银行的10分之1,招商银行的5分之1。

利润差距大,源于蚂蚁专注服务的用户群体都是小微企业或此前较少获得金融服务的客群。花呗有40天的免息期,而借呗和小微经营者贷款都以随借随还为基本模式以尽量减少用户的使用成本。

蚂蚁招股文件的信息显示,蚂蚁数金平台化的商业模式也与银行等传统金融机构具有本质差异。蚂蚁的收入板块分为三大板块:数字支付与商家服务、数字金融科技服务费、创新业务。其中,营收的半壁江山来自数字金融科技服务收入,2019年营收规模为677.84亿元,比例高达56.2%。2020上半年,这一数字更是升至63.4%。

“支付宝永远不会成为一家银行。”2013年,马云曾公开这样表态。此后,支付宝理财平台、保险平台先后成立,从一开始就走上了向基金公司、保险公司、资管机构全面开放的平台化道路。

2017年6月,时任蚂蚁CEO井贤栋进一步公开表示,“蚂蚁的开放不走回头路,会将基本能力打磨好,成熟一个开放一个,向所有机构平等敞开,没有亲疏远近。”余额宝、花呗借呗等蚂蚁旗下的国民级产品也全面向基金公司、银行等实现开放。如今,蚂蚁最大一块收入来自科技服务费,而非金融服务的利息。马云的确没有把蚂蚁做成另一家银行。

蚂蚁靠技术赚钱,不靠利息

那么,什么是科技服务费?

根据蚂蚁披露的数据,蚂蚁共计2.1万亿信贷规模,其中98%的资金来自合作银行和发行ABS。也就是说,花呗、借呗、网商银行用户获得的贷款或者信贷额度,98%来自合作银行和发行ABS,而非蚂蚁自有资金。业内一般将此类模式称为互联网联合贷款业务。

据招股文件披露,蚂蚁平台促成的信贷余额中,计入资产负债表的自营贷款余额(主要来自蚂蚁商诚、蚂蚁小微、商融保理)占比逐年下降,2017年末、2018年末、2019年末和2020年6月末分别仅为3.96%、3.13%、1.86%和1.68%。

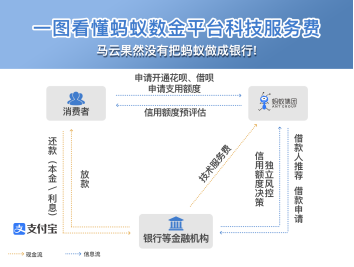

此次蚂蚁招股文件披露了其联合贷款业务的详细模式和资金链路,可以看到,支付宝在其中主要充当撮合交易的平台角色,独立风控、向用户放贷并收取利息的是背后的银行等持牌金融机构。

这个业务流程中,蚂蚁或支付宝不向用户收费或者收取利息,而是向合作的金融机构收取科技服务费。

从招股文件信息来分析,科技服务内容主要分成这么几块:平台流量、智能商业决策系统、联合风控能力、产品能力、营销能力、技术能力。通俗地说,就是用蚂蚁本身的技术能力,给金融机构推荐客户、做联合风控,开发或者营销产品。

此外,还包括一些纯技术能力支持,例如帮助技术能力较落后的小城商行改造自身技术系统。

这也是蚂蚁作为互联网公司与金融机构的本质区别。当然,蚂蚁能依靠科技服务费来作为主要商业模式,核心还是在于科技能力足够强。

招股文件中,蚂蚁首次亮出技术家底: 26项自研核心技术、18项国家级及世界级奖项, 2.6万项专利或专利申请;1/3的董事拥有技术背景,1.6万名员工中,研发人员占比超六成。2019年,蚂蚁科研投入超过100亿元,相当于133个科创板新股一年科研投入的一半。而此次上市融资的40%资金,未来也将被用作进一步支持创新、科技的投入。

不仅仅在数金领域,这些核心技术也是蚂蚁不断颠覆自我、开辟新商业赛道的底气来源。比如第二大收入来源数字支付和商家服务,背后是世界级的计算能力和安全能力,以支付为起点,支付宝正在成为8000万活跃商家数字化经营的阵地,并发展出了横跨阿里经济体的小程序生态,为支付宝切入更广阔的服务业数字化市场、获取更多2B收入增添了想象力。

合作机构超2000家,金融服务生态形成

支付宝成立于2004年,经过16年的发展,蚂蚁已经形成了一个繁荣的金融服务生态。据招股文件信息,蚂蚁合作的金融机构超过2000家,其中约100多家合作银行、约90家保险公司、约170家资管机构等。

以余额宝为例,背后提供服务的是24家第三方基金公司。而花呗借呗和网商银行的服务背后,有约100家合作银行。

也就是说,支付宝的10亿用户、网商银行超2000万小微企业(2019年7.1-2020.6.30有借贷的数据),实际上是支付宝和2000家金融机构一起服务的。仅凭蚂蚁一人之力,无法完成。

曾经,市场一度误以为支付宝和银行势不两立,但实际上他们一直在默默组CP。市场经济会自动调节生产关系,中国的金融服务获得率并不高,在庞大的金融服务需求前,支付宝这样的互联网公司和银行这样的金融机构求同存异、优势互补,合作关系越来越深。最明显的是,工农中建邮储五大行都已经和蚂蚁签订了战略合作协议。今年疫情期间,网商银行和约100家银行联手,给小微企业发放“无接触贷款”。

这样的协同作战,也确实提高了国内的金融服务获得率。早前披露的数据显示,花呗用户中,70%的用户原先没有信用卡,而网商银行服务的小微企业中,80%不是传统银行的客户。原先银行不愿意服务、不能服务的草根人群,也开始能够获得金融服务。

但是,中国金融服务的获得率仍然还不高。第三方数据显示,76%的中国消费者尚未持有信用卡;63%的中国小微经营者无法获得足够的资金来经营自己的公司。但与此同时,中国的消费者已经高度数字化,超过80%的中国人都已经使用移动互联网。这给金融服务实现进一步广覆盖提供了机遇,互联网平台和金融机构的深度合作,也因此成为必然趋势。

这也是蚂蚁上市能够获得喝彩和高估值的核心原因。一家能满足社会需求的公司,不愁发展前景。

刚刚,蚂蚁集团向上交所科创板和香港联交所递交了招股申请文件,首次披露了公司核心财务数据:2019全年,蚂蚁集团营收1206亿元,净利180.7亿元。作为核心业务的支付宝的年度活跃用户已超过了10亿,月活用户7.11亿,月活商家超8000万。支付宝已经成为全球最大的生活服务类APP。

除了支付宝外,蚂蚁的数字金融科技平台业务也备受关注,这次招股文件首次披露了数金科技平台的全貌。招股文件显示,过去一年,蚂蚁数金科技平台的用户为7.29亿。理财平台促成的资产管理规模高达4.1万亿,保险平台促成的年度保费则为518亿,花呗借呗服务用户约5亿。

从用户数和交易规模看,无论是微贷、理财还是保险平台,蚂蚁都已坐稳了这个领域的第一把交椅。

不过,用户多并不意味着赚钱多。蚂蚁集团2019年净利润180.7亿元,这一盈利规模仅为工商银行的17分之1,中国银行的10分之1,招商银行的5分之1。

利润差距大,源于蚂蚁专注服务的用户群体都是小微企业或此前较少获得金融服务的客群。花呗有40天的免息期,而借呗和小微经营者贷款都以随借随还为基本模式以尽量减少用户的使用成本。

蚂蚁招股文件的信息显示,蚂蚁数金平台化的商业模式也与银行等传统金融机构具有本质差异。蚂蚁的收入板块分为三大板块:数字支付与商家服务、数字金融科技服务费、创新业务。其中,营收的半壁江山来自数字金融科技服务收入,2019年营收规模为677.84亿元,比例高达56.2%。2020上半年,这一数字更是升至63.4%。

“支付宝永远不会成为一家银行。”2013年,马云曾公开这样表态。此后,支付宝理财平台、保险平台先后成立,从一开始就走上了向基金公司、保险公司、资管机构全面开放的平台化道路。

2017年6月,时任蚂蚁CEO井贤栋进一步公开表示,“蚂蚁的开放不走回头路,会将基本能力打磨好,成熟一个开放一个,向所有机构平等敞开,没有亲疏远近。”余额宝、花呗借呗等蚂蚁旗下的国民级产品也全面向基金公司、银行等实现开放。如今,蚂蚁最大一块收入来自科技服务费,而非金融服务的利息。马云的确没有把蚂蚁做成另一家银行。

蚂蚁靠技术赚钱,不靠利息

那么,什么是科技服务费?

根据蚂蚁披露的数据,蚂蚁共计2.1万亿信贷规模,其中98%的资金来自合作银行和发行ABS。也就是说,花呗、借呗、网商银行用户获得的贷款或者信贷额度,98%来自合作银行和发行ABS,而非蚂蚁自有资金。业内一般将此类模式称为互联网联合贷款业务。

据招股文件披露,蚂蚁平台促成的信贷余额中,计入资产负债表的自营贷款余额(主要来自蚂蚁商诚、蚂蚁小微、商融保理)占比逐年下降,2017年末、2018年末、2019年末和2020年6月末分别仅为3.96%、3.13%、1.86%和1.68%。

此次蚂蚁招股文件披露了其联合贷款业务的详细模式和资金链路,可以看到,支付宝在其中主要充当撮合交易的平台角色,独立风控、向用户放贷并收取利息的是背后的银行等持牌金融机构。

这个业务流程中,蚂蚁或支付宝不向用户收费或者收取利息,而是向合作的金融机构收取科技服务费。

从招股文件信息来分析,科技服务内容主要分成这么几块:平台流量、智能商业决策系统、联合风控能力、产品能力、营销能力、技术能力。通俗地说,就是用蚂蚁本身的技术能力,给金融机构推荐客户、做联合风控,开发或者营销产品。

此外,还包括一些纯技术能力支持,例如帮助技术能力较落后的小城商行改造自身技术系统。

这也是蚂蚁作为互联网公司与金融机构的本质区别。当然,蚂蚁能依靠科技服务费来作为主要商业模式,核心还是在于科技能力足够强。

招股文件中,蚂蚁首次亮出技术家底: 26项自研核心技术、18项国家级及世界级奖项, 2.6万项专利或专利申请;1/3的董事拥有技术背景,1.6万名员工中,研发人员占比超六成。2019年,蚂蚁科研投入超过100亿元,相当于133个科创板新股一年科研投入的一半。而此次上市融资的40%资金,未来也将被用作进一步支持创新、科技的投入。

不仅仅在数金领域,这些核心技术也是蚂蚁不断颠覆自我、开辟新商业赛道的底气来源。比如第二大收入来源数字支付和商家服务,背后是世界级的计算能力和安全能力,以支付为起点,支付宝正在成为8000万活跃商家数字化经营的阵地,并发展出了横跨阿里经济体的小程序生态,为支付宝切入更广阔的服务业数字化市场、获取更多2B收入增添了想象力。

合作机构超2000家,金融服务生态形成

支付宝成立于2004年,经过16年的发展,蚂蚁已经形成了一个繁荣的金融服务生态。据招股文件信息,蚂蚁合作的金融机构超过2000家,其中约100多家合作银行、约90家保险公司、约170家资管机构等。

以余额宝为例,背后提供服务的是24家第三方基金公司。而花呗借呗和网商银行的服务背后,有约100家合作银行。

也就是说,支付宝的10亿用户、网商银行超2000万小微企业(2019年7.1-2020.6.30有借贷的数据),实际上是支付宝和2000家金融机构一起服务的。仅凭蚂蚁一人之力,无法完成。

曾经,市场一度误以为支付宝和银行势不两立,但实际上他们一直在默默组CP。市场经济会自动调节生产关系,中国的金融服务获得率并不高,在庞大的金融服务需求前,支付宝这样的互联网公司和银行这样的金融机构求同存异、优势互补,合作关系越来越深。最明显的是,工农中建邮储五大行都已经和蚂蚁签订了战略合作协议。今年疫情期间,网商银行和约100家银行联手,给小微企业发放“无接触贷款”。

这样的协同作战,也确实提高了国内的金融服务获得率。早前披露的数据显示,花呗用户中,70%的用户原先没有信用卡,而网商银行服务的小微企业中,80%不是传统银行的客户。原先银行不愿意服务、不能服务的草根人群,也开始能够获得金融服务。

但是,中国金融服务的获得率仍然还不高。第三方数据显示,76%的中国消费者尚未持有信用卡;63%的中国小微经营者无法获得足够的资金来经营自己的公司。但与此同时,中国的消费者已经高度数字化,超过80%的中国人都已经使用移动互联网。这给金融服务实现进一步广覆盖提供了机遇,互联网平台和金融机构的深度合作,也因此成为必然趋势。

这也是蚂蚁上市能够获得喝彩和高估值的核心原因。一家能满足社会需求的公司,不愁发展前景。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国