每天在用支付宝,但你却未必了解蚂蚁集团最真实的一面。

万亿元市值的蚂蚁集团,终于在8月25日同时在香港和上海披露了招股书,这家巨无霸的营收结构、利润来源第一次被详细的展示。

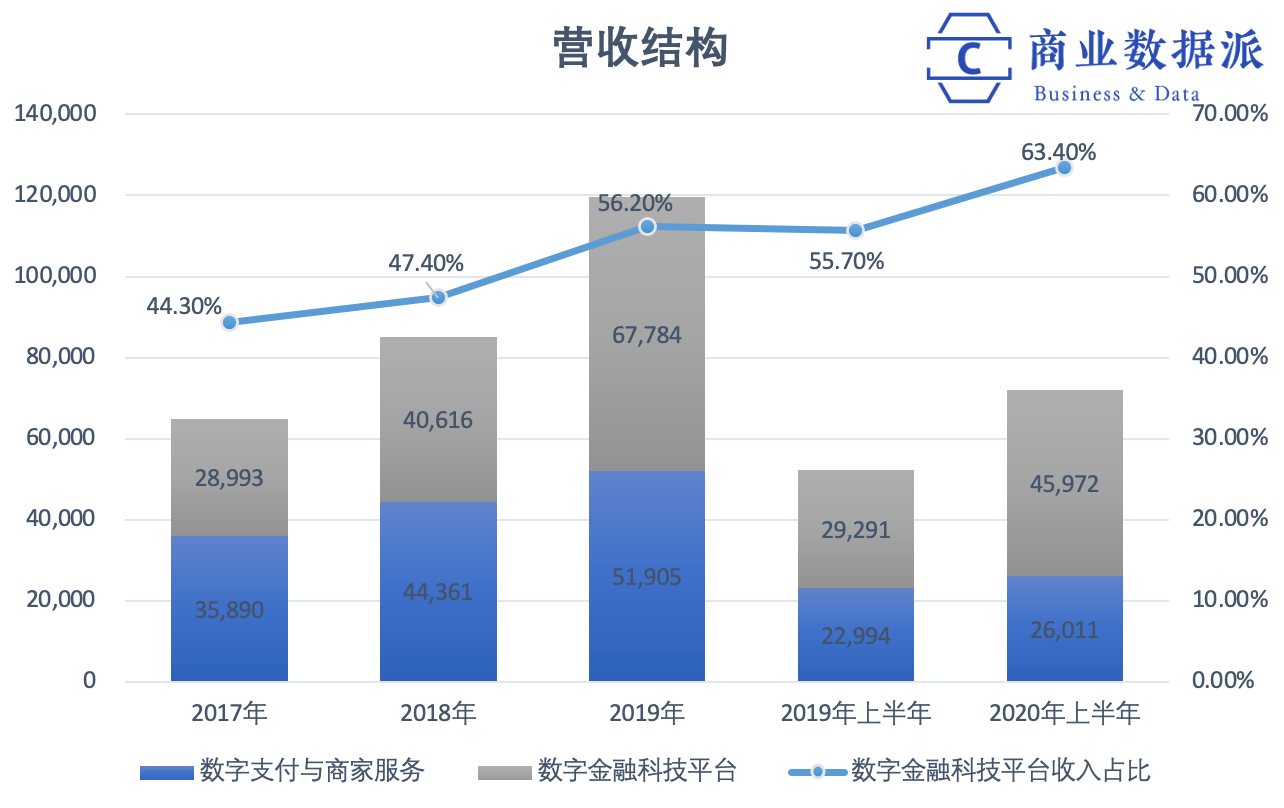

蚂蚁集团2019年营收1206亿元,同比增幅超过40%;同时2019年净利润超180亿元,是2018年的7倍多。在卫生事件影响下,2020年上半年蚂蚁营收依然达到725亿元,同比增幅超过38%,其中数字金融科技服务收入占比超过63.40%。

据知情人士透露,蚂蚁集团拟在10月份进行A/H上市,可能募资至多300亿美元。如果募资成功,将取代沙特阿美290亿美元的IPO,成为全球规模最大的IPO。

“支付宝永远不会成为一家银行”,马云在2013年的公开表态再度被人们提起。

这些年,对蚂蚁的争议也从未断过。

招股书掀起了蚂蚁神秘的面纱,让我们可以看到,蚂蚁到底是一家什么样的公司?

揭秘,蚂蚁靠什么赚钱?

在许多人看来,蚂蚁集团就相当于“网上银行”,但这其实是一个很大的误解。

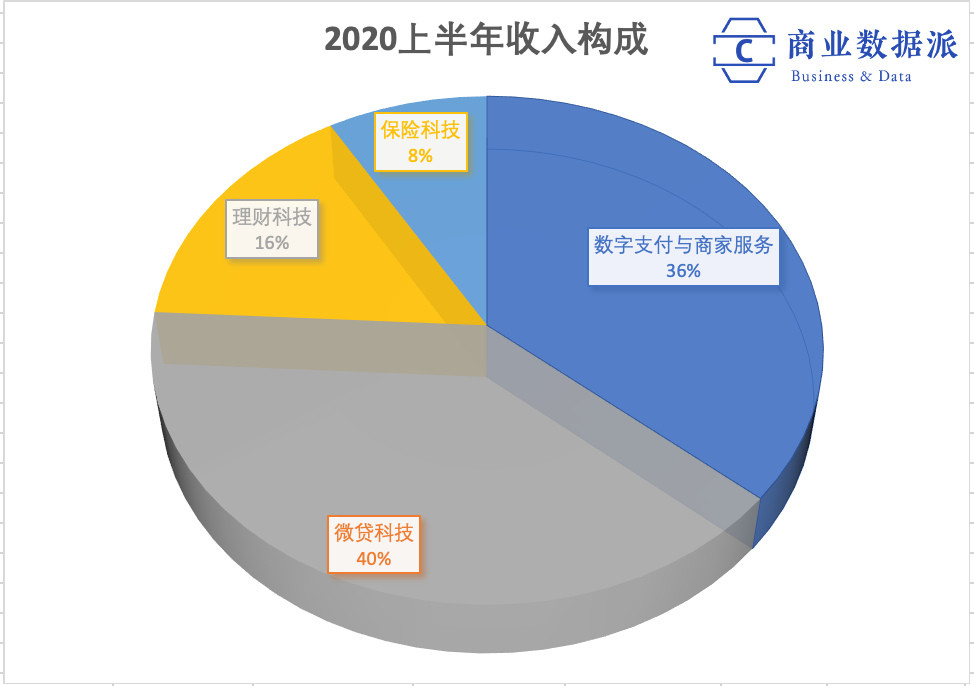

招股书显示,蚂蚁的收入主要来自两个方面——数字金融科技平台、数字支付与商家服务,其中数字金融科技平台又包括微贷科技、理财科技、保险科技等三个方面。这几个板块具体业务都是什么呢?

数字金融科技平台:

理财 :蚂蚁集团与基金管理公司、保险公司等金融机构合作,通过蚂蚁集团的理财平台——蚂蚁财富提供包括货币市场基金、固定收益产品和股票投资产品等综合理财产品。

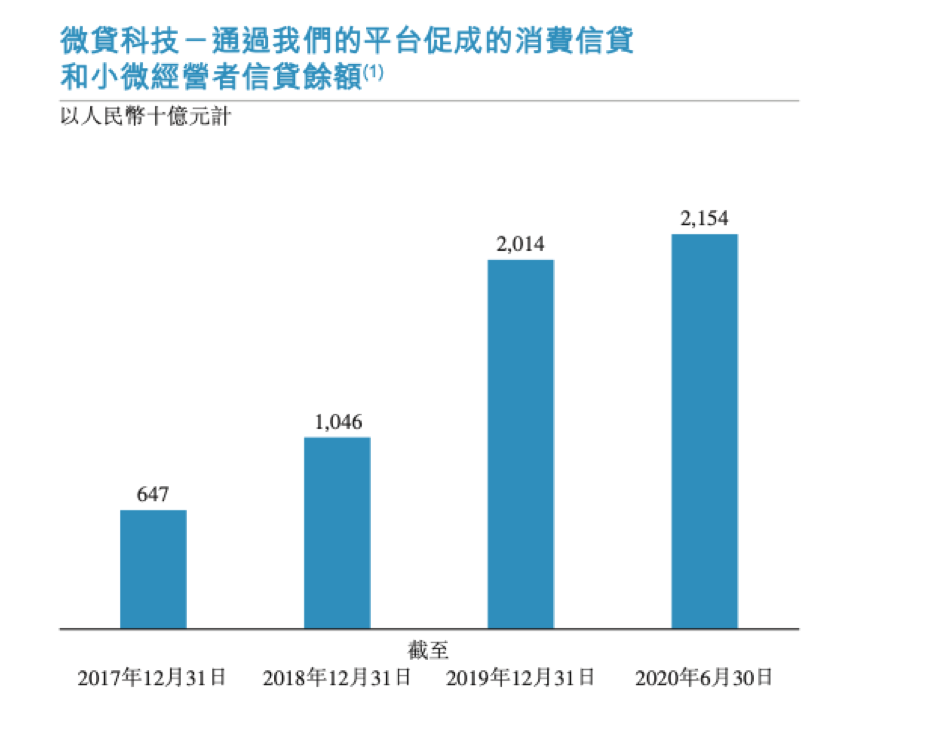

微贷 :蚂蚁集团与银行和其他贷款机构合作为消费者和小微经营者提供小额、期限灵活的消费信贷服务,比如花呗、借呗。

保险 :蚂蚁集团与保险公司合作提供保险产品,包括创新保险产品,以及健康及人寿保险产品。

而数字支付方与商家服务方面,则主要是通过收取B端的技术服务费,比如电商、线下交易等消费场景,每交易一笔,都会产生这样的费用,费率通常是千分之六。

由下图可以看到,从2017年至2020年上半年,蚂蚁数字金融科技平台方面的收入占总营收的比重在逐年提升,由44.30%提升至63.40%。

(制图:商业数据派)

(制图:商业数据派)2020年上半年,数字金融科技中的微贷科技业务收入占总收入的比例达到了40%,成为蚂蚁集团第一大收入来源,超过了最早以支付业务为基础的数字支付与商家服务的收入。

(制图:商业数据派)

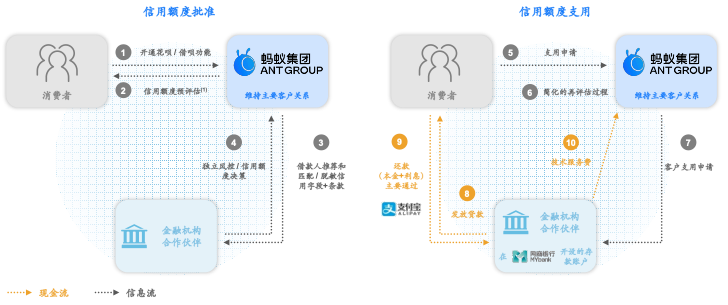

(制图:商业数据派)另外,蚂蚁招股书披露了其联合贷款业务的详细模式和资金链路,可以看到,支付宝在其中主要充当撮合交易的平台角色,背后的银行等持牌金融机构则负责独立风控、向用户放贷并收取利息。

招股书显示,目前蚂蚁共计2.1万亿信贷规模,其中98%的资金来自合作银行和发行ABS。也就是说,花呗、借呗、网商银行用户获得的贷款或者信贷额度,98%来自合作银行和发行ABS,而非蚂蚁自有资金。业内一般将此类模式称为“互联网联合贷款业务”。

其中,蚂蚁的微贷科技平台业务计入资产负债表内发放贷款和垫款科目的余额,仅包括各期末公司通过合并范围内的子公司(主要为蚂蚁商诚、蚂蚁小微、商融保理)发放的自营贷款余额,2017年末、2018年末、2019年末和2020年6月末占公司微贷科技平台合作伙伴贷款余额的比例分别仅为3.96%、3.13%、1.86%和1.68%。

这个业务流程中,蚂蚁或支付宝不向用户收费或者收取利息,而是向合作的金融机构收取科技服务费。

具体来说,蚂蚁科技服务内容主要分成这么几块:平台流量、智能商业决策系统、联合风控能力、产品能力、营销能力、技术能力。通俗地说,就是用蚂蚁本身的技术能力,给金融机构推荐客户、做联合风控,开发或者营销产品。

此外,还包括一些纯技术能力支持,例如帮助技术能力较落后的小城商行改造自身技术系统。

通过技术来撮合交易,而非“吃利息”,这是蚂蚁作为互联网公司与金融机构的本质区别,也是合作的基础。

支付宝成立于2004年,经过16年的发展,蚂蚁已经逐渐形成了一个的金融服务生态。

据招股书显示,蚂蚁合作的金融机构超过2000家,其中包括200多家合作银行、90多家保险公司、170多家资管机构、24家基金公司等。以余额宝为例,背后提供服务的是24家货币基金公司。而花呗借呗和网商银行的服务背后,有100多家合作银行。

于2017年、2018年、2019年及截至2020年6月30日止的六个月期间,蚂蚁向前五大供应商支付的采购额分别占期内总采购额的39.1%、22.9%、32.0%及35.3%,最大的供应商分别占15.1%、5.5%、9.7%及8.2%。

剖析,钱都花在了哪里?

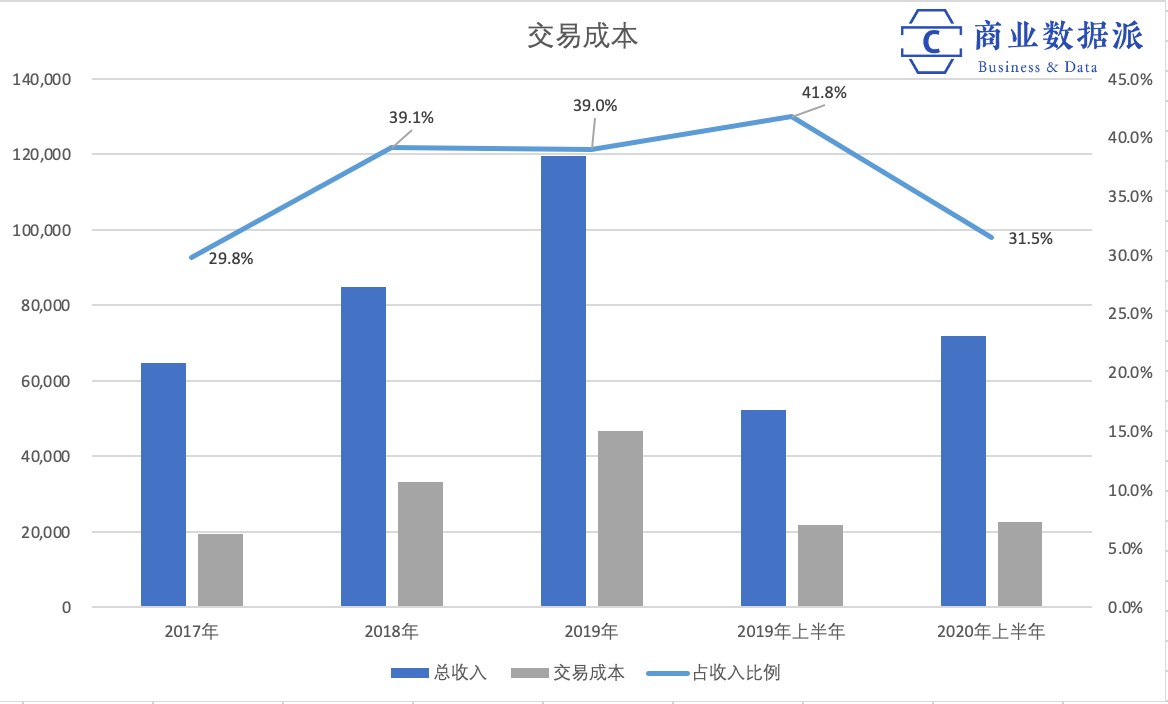

首先来看营业成本,2017~2019年,蚂蚁营业成本占收入的比例分别为36.3%、47.7%和50.2%,2020年上半年则达到了41.4%。而在营业成本中最大的就是交易成本,招股书中给交易成本做出了解释,“主要包括为促成支付宝平台上的交易而发生资金流转时,公司向金融机构支付的费用”。

也就是说蚂蚁每收入10块钱,其中3~4块钱就是付给金融机构的成本。

(制图:商业数据派)

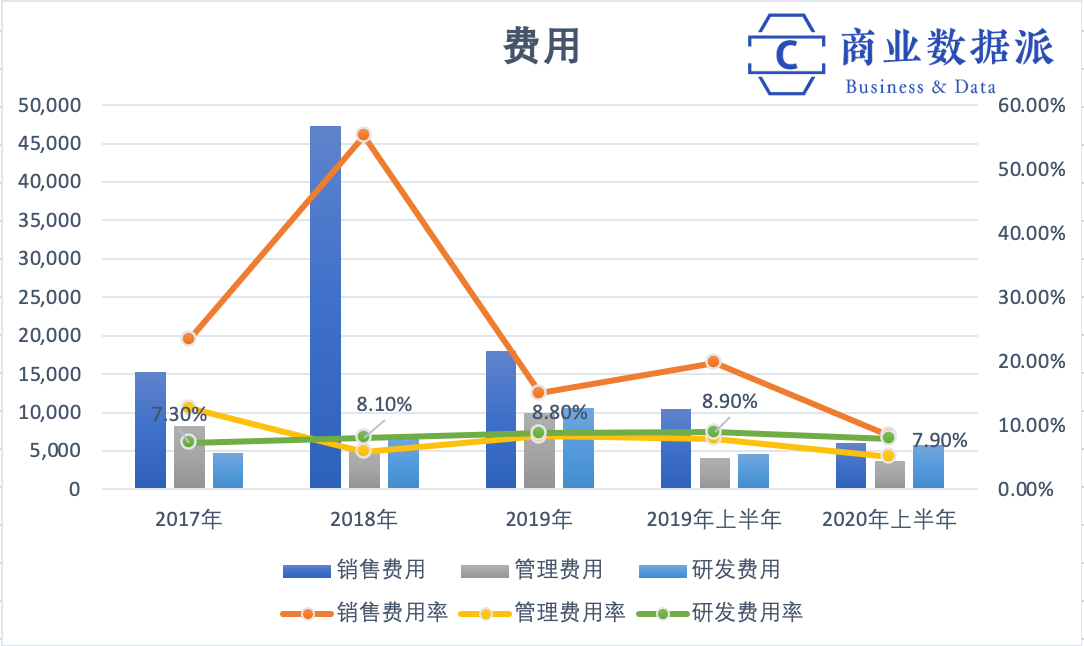

(制图:商业数据派)除了营业成本,蚂蚁的三大费用占了主要的支出,包括销售费用、管理费用和研发费用,近三年来,销售费用和管理费用都在不断降低,只有研发投入还在保持增长。2017~2019年间,研发费用率分别为7.30%、8.10%和8.80%。

(制图:商业数据派)

(制图:商业数据派)蚂蚁对技术投入的原因,我们上面也有提到,这是业务实现最重要的基础。

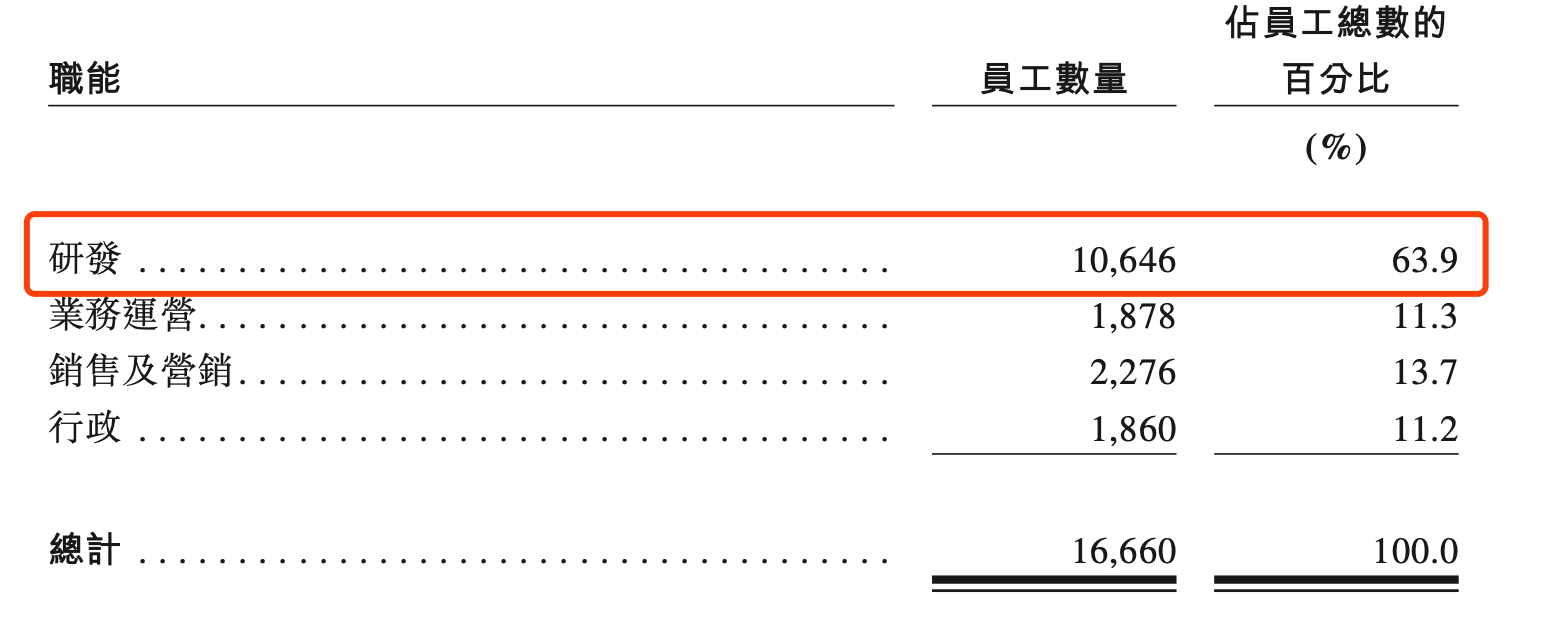

招股书中最新的董事会名单显示,蚂蚁大约三分之一的董事拥有技术背景,包括蚂蚁CEO胡晓明、CTO苗人凤、现在的阿里CTO程立。蚂蚁1.6万名员工中,研发人员占比63.9%,2019年科研的投入超过100亿元,占营收比例超过8%。而此次上市融资的40%资金,未来也将被用作进一步支持创新、科技的投入。

(来源:蚂蚁招股书)

(来源:蚂蚁招股书)聚沙成塔的商业启示

蚂蚁的客户主要包括阿里巴巴、商业银行、资产管理公司、保险公司和不同的商家。于2017年、2018年、2019年及2020年上半年,来自前五大客户的收入分别占总收入的14.4%、20.0%、23.7%及22.6%。阿里巴巴是蚂蚁最大的客户,分别贡献了各期收入的8.9%、9.2%、8.1%及6.2%,而蚂蚁的联营公司网商银行是第二大客户,并分别贡献了各期收入的2.7%、5.2%、5.3%和6.2%。

可见,虽然前两大客户都是关联公司,但蚂蚁的客户集中度还是非常低。其余99%的“小客户”,为蚂蚁提供了近80%的利润。

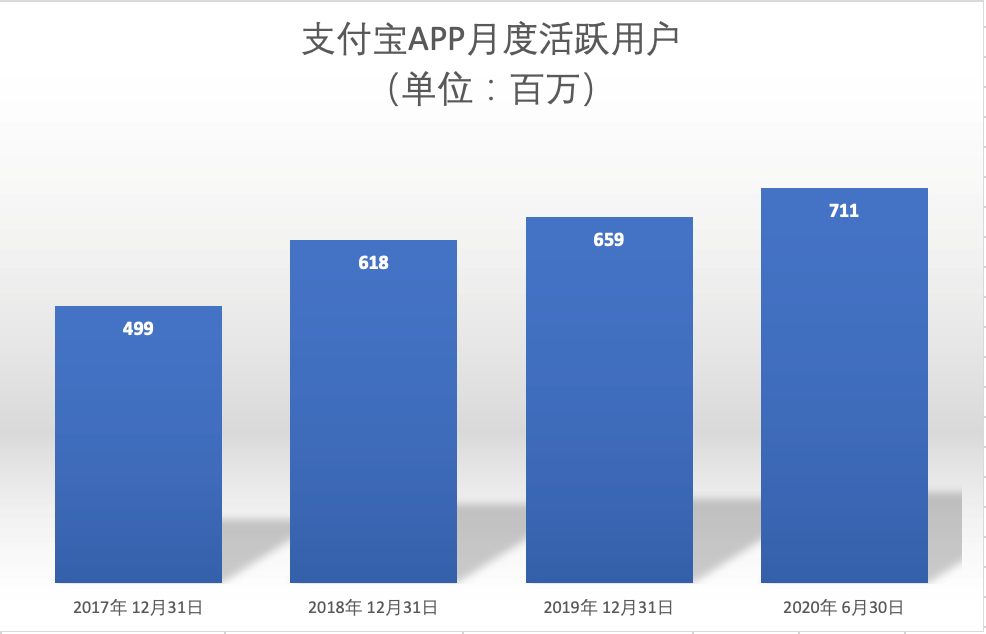

截至2017年、2018年、2019年及2020年上半年期末,支付宝APP阅读活跃用户分别为4.99亿、6.18亿、6.59亿和7.11亿。亿级的用户池和阿里的百万商家资源池,为蚂蚁的“聚沙成塔”提供了重要的客户基础,但仅仅有这些也是远远不够的。

(制图:商业数据派)

(制图:商业数据派)如何聚拢起庞大而分散的个人用户和小微企业?这是对商业系统和技术能力很大的挑战。

蚂蚁披露的数据显示,花呗用户中,70%的用户原先没有信用卡,而网商银行服务的小微企业中,80%不是传统银行的客户。

(来源:蚂蚁招股书)

(来源:蚂蚁招股书)在传统金融体系中,往往需要实物资产作为抵押,而包括网店在内的小微经营者很难融资。

自2010年起,蚂蚁基于线上及线下的支付交易、商家的经营流水及其他资讯等数据化的方式,识别并满足小微经营者的融资需求,包括淘宝和天猫上的商家、使用支付宝的线下商家等,同时服务于三农用户群体。

小微经营者在蚂蚁平台上获得的信贷产品,通常金额较小、无抵押、期限灵活、利率较低,且可即时得到放款。这些都需要蚂蚁与金融机构建立动态的预评估机制。

(来源:蚂蚁招股书)

(来源:蚂蚁招股书)截至2020年6月30日,金融机构通过蚂蚁的平台促成而发放的小微经营者信贷一般期限可达12个月,且用户可以选择在任何时候提前还款,无需罚息。截至 2020年6月30日止12个月期间,大部分小微经营者的贷款日利率为0.03%左右或以下, 部分可低至0.01%,已结清贷款的平均期限少于3个月。小微经营者的实际利息负担较低。截至2020年6月30日止12个月期间,有超过2000万小微经营者用户通过微贷科技平台获得了小微经营者信贷。

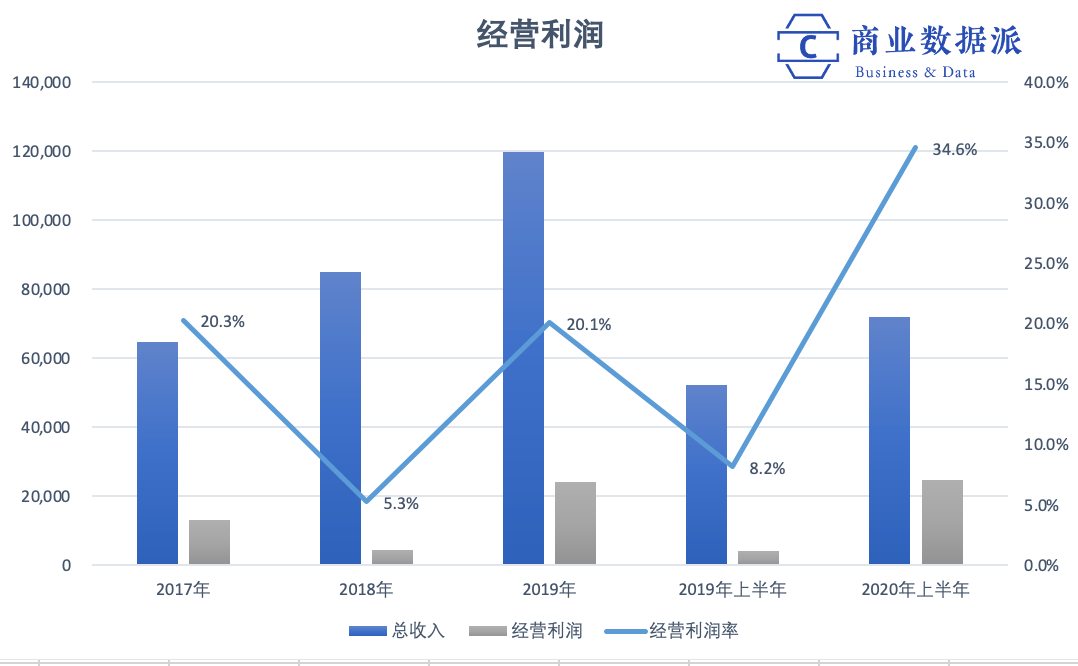

不过,服务这些原先银行不愿意服务、不能服务的草根人群,也注定了蚂蚁的利润率不会像传统金融机构那么暴利。于2017年、2018年、2019年及2020年上半年,蚂蚁的经营利润率分别是20.3%、5.3%、20.1%和34.6%,净利率则分别为12.5%、2.5%、15%和30.2%。

(制图:商业数据派)

(制图:商业数据派)结语

从商业模式上来看,蚂蚁带给商业最大的贡献是“聚沙成塔”的启示。蚂蚁不是赚了大客户多少钱,而是解决了很多“小客户”的问题,比如小微企业的贷款、个人信用借款等。这其中,二八原则发挥了作用,金融机构服务20%的客户,赚取80%的利润。科技公司帮助金融机构服务到了另外80%的客户,赚取20%的利润。

在蚂蚁之前,金融机构也不是不想赚另外那20%,只是从技术上实现不了。

所以,技术一定是蚂蚁成为蚂蚁最重要的因素。从收入构成来看,技术驱动的数字金融收入达到63.40%;从投入来看,每年研发投入在不断增加,2019年科研的投入超过100亿元,此次IPO新融资的40%也将用于技术研发;从人员构成来看,董事会中技术人员最多,员工中有60%是技术人员。

看来,蚂蚁不仅不“小”,而且在金融外表之下,隐藏着的是科技内核。

“支付宝永远不会成为一家银行。”还记得在2013年,马云曾公开这样表态。而蚂蚁的招股书就像一张答卷,在2020年揭晓了答案。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国