热点栏目

热点栏目周一美盘时段,美元指数自2018年5月以来首次失守92关口,延续近段时间的颓势。周二,美指再次失守这一重要关口,截至发稿时仍徘徊在92关口下方。

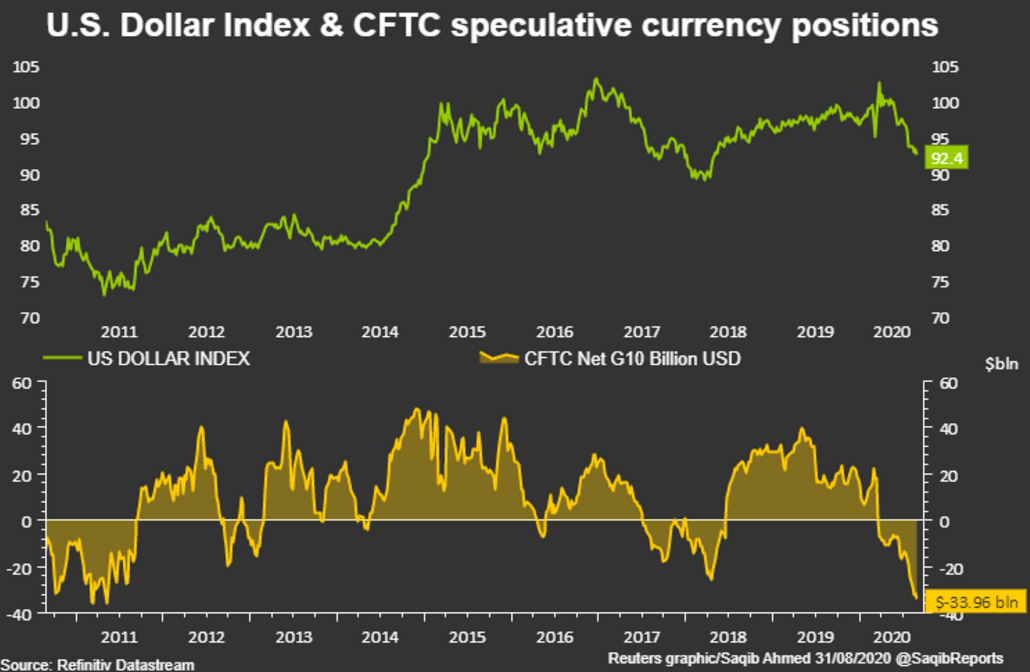

自3月20日触顶回调以来,美元指数已经大跌10.3%。从日线图上我们可以清楚地看到,自5月份以来,美指已经经过三轮明显的下挫,众多强力支撑位宣告失守,这不禁令人疑惑:美元的长期熊市,真的要来了吗?

通过本文,我们将探讨美元本轮跌势过程中的三个关键问题:

通过本文,我们将探讨美元本轮跌势过程中的三个关键问题:是什么导致了美元的长期下跌?

美元不断贬值对金股汇等市场产生了什么影响?

若美元汇率继续暴跌会给未来的市场带来什么可怕后果?

01三大因素导致美元持续下跌

美元本轮暴跌的原因其实并不新鲜,说到底还是那几个常见的利空:美国经济衰退、美元本身出现周期性疲软、做空押注激增以及此前被过分高估以至于出现回调。

美国经济复苏路上的三重阻碍

美联储如外界所料引入平均通胀目标已经暗示,美国经济的复苏进程道阻且长。Seeking Alpha分析师Austin Rogers指出,在政府完全取消封锁措施、疫情彻底得到控制、商业活动全面恢复之前,美国经济都不会回到正轨。

而在通向复苏的道路上,美国至少要面临三座大山的挑战。

首先要说的,肯定是疫情。

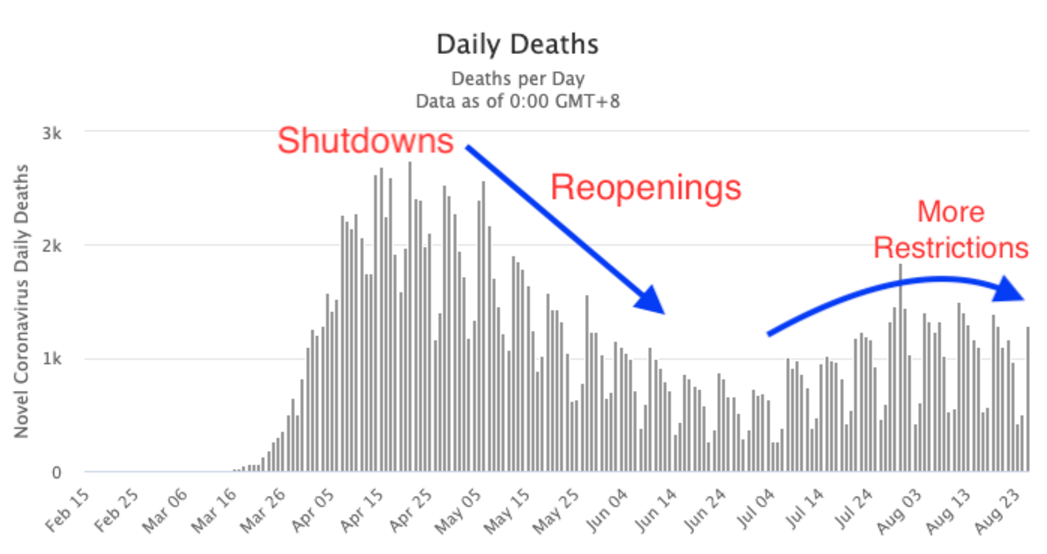

这一点已经无需赘述,正如美联储主席鲍威尔所说,美国经济下滑的程度和复苏的速度,仍然非常不确定,这一切很大程度上仍取决于能否以及何时消灭疫情。不幸的是,在5、6月份成功降低感染率之后,8月份美国确诊和死亡病例数都再次激增。

其次,中小企业的破产潮。

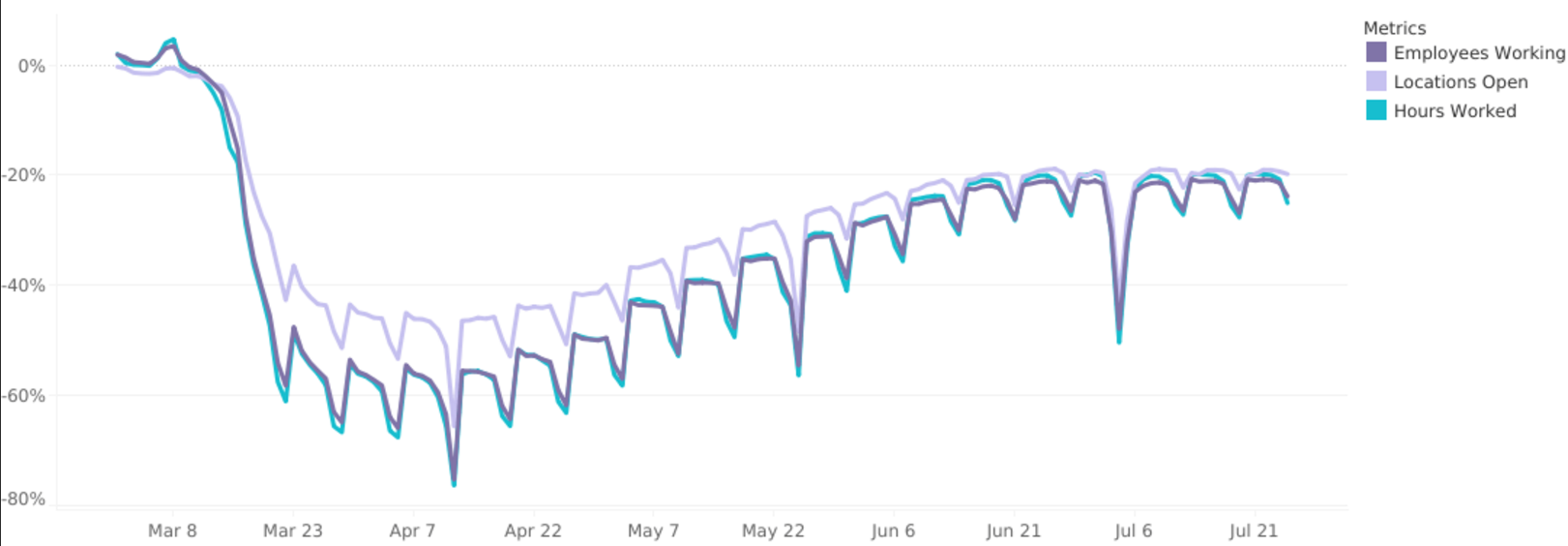

今年以来美国企业和政府债务大幅增加,无数中小企业已经走到入不敷出的地步。小企业服务公司Homebase统计的数据显示,小型企业经济产出占全美的44%,并贡献了全美约一半的就业岗位。但7月初,小型企业的复苏戛然而止,大量餐饮、酒店、娱乐和零售场所关门谢客。

如下图所示,7月份,小型企业的员工工时、企业运营时间等数据均呈断崖式下挫。

而以下这一系列数字,更是触目惊心:

而以下这一系列数字,更是触目惊心:消费者点评网站Yelp的数据显示,自3月份以来,超过8万小型企业永久关闭;

美国破产协会估计,到2020年,小企业的破产数量将同比增长36%;

美国商会7月份的一项调查显示,58%的小企业主担心自己的企业会永久关闭。

……

最后,是经济产出的放缓。

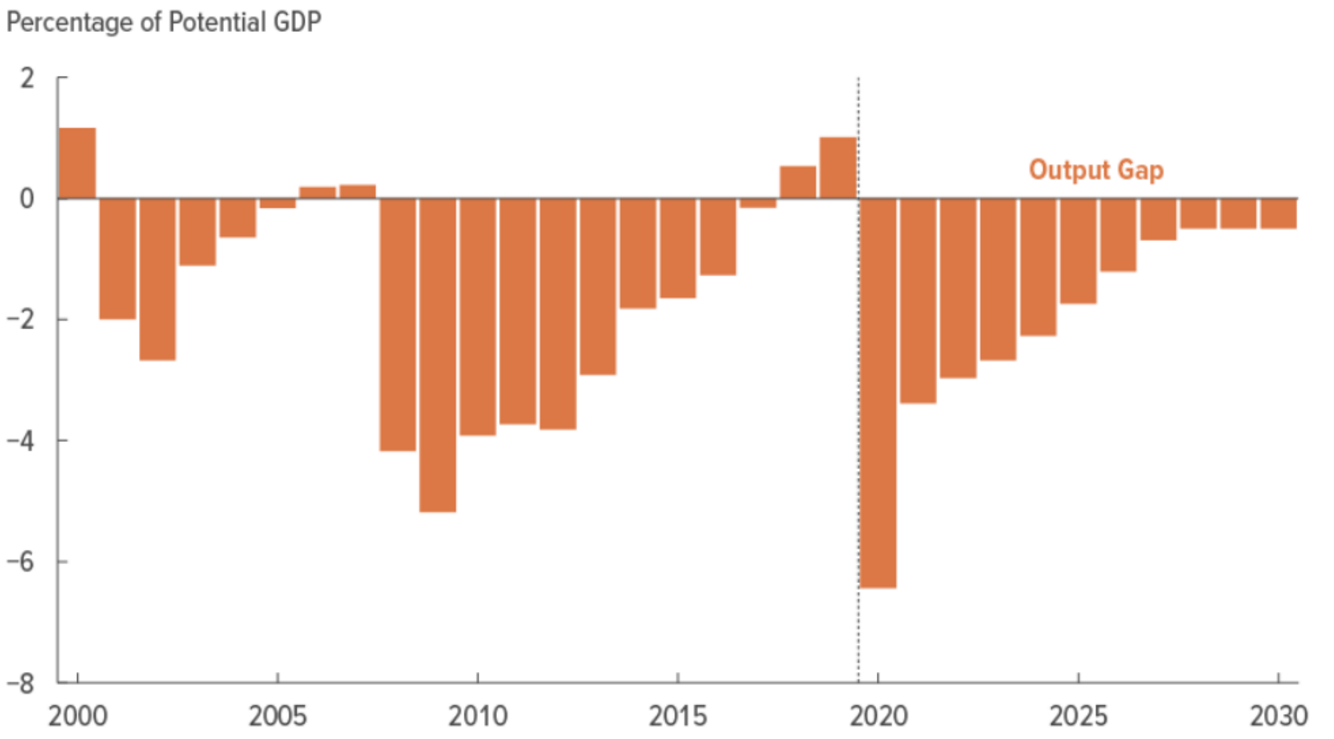

先科普一个概念:产出缺口是实际经济产出(即GDP)与潜在产出之间的差额,该指标可以体现国家资本和劳动力投入产出比的变化。一般来说,产出缺口越大,即潜在经济产能越高,这会促进薪资增长和通胀上升,反之亦然。

目前,产出缺口已被无限放大。如下图所示,国会预算办公室预计,在未来十年,产出缺口恐怕都无法恢复到疫情爆发前的水平。

周期性疲软如约而至

前高盛投资管理公司董事长奥尼尔(Jim O‘Neill)指出,从购买力平价指数(Purchasing Power Parity Index)来看,美元在今年3月份涨至近年高位时,其公允价值已超过实际价值两个标准差,趋势逆转无可避免。奥尼尔表示:

“美元明显是被高估了,贬值是肯定会发生的。受美国经济状况影响,我相信美元近期会持续走低。”

金十此前也曾报道过,美元当前的周期性走弱,是由多种因素共同导致的。从周期性的角度讲,奥尼尔认为美元的跌势将会持续一段时间,当前的情形就和上世纪80年代末90年代初类似。

华尔街带头做空美元

外汇管理公司首席投资顾问比赛特(A.G. Bisset)认为,未来一年内美元兑欧元将暴跌36%,跌至近10年低位(关于这种预测的更多影响,下文将进一步叙述)。和比赛特持相同观点的华尔街大鳄不在少数,市场上掀起了一股做空美元热潮。

路透提供的数据显示,对冲基金的美元空头头寸规模接近近10年最高水平。美银的调查也显示,36%的基金经理都将做空美元视作下半年最重要的交易。

根据CFTC公布的持仓数据,随着美指走低,多头正疯狂砍仓,市场做空意愿不断升温。

02金股汇市的世纪大联动

美元持续下跌,金股汇市肯定都无法平静。根据基本规则,美元贬值美股、黄金和其他非美货币会获益上扬,但从目前的情况来看,市场出现了一些值得注意的新现象。

汇市波动加剧,美元霸主地位不保?

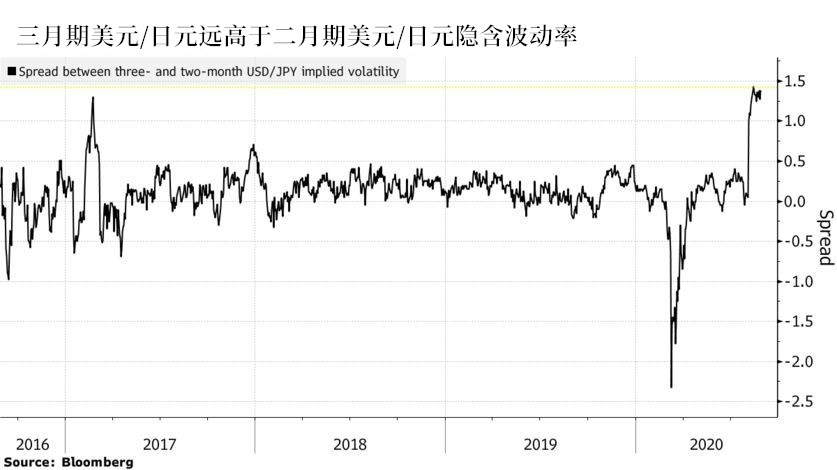

美元贬值,汇市必然是受影响最大的市场。数据显示,受美指走低影响,美元兑日元三个月期隐含波动率上周触及1999年以来的最高水平;欧元兑美元、英镑兑美元等重要货币对的波动也较往常明显上升,整个汇市的波动都在加剧。

路透分析指出,美元近期的走软是一场大规模波动的开始,美元的霸主地位也可能会遭受考验。有关欧元与美元之间的竞争,再次成为行业热点。

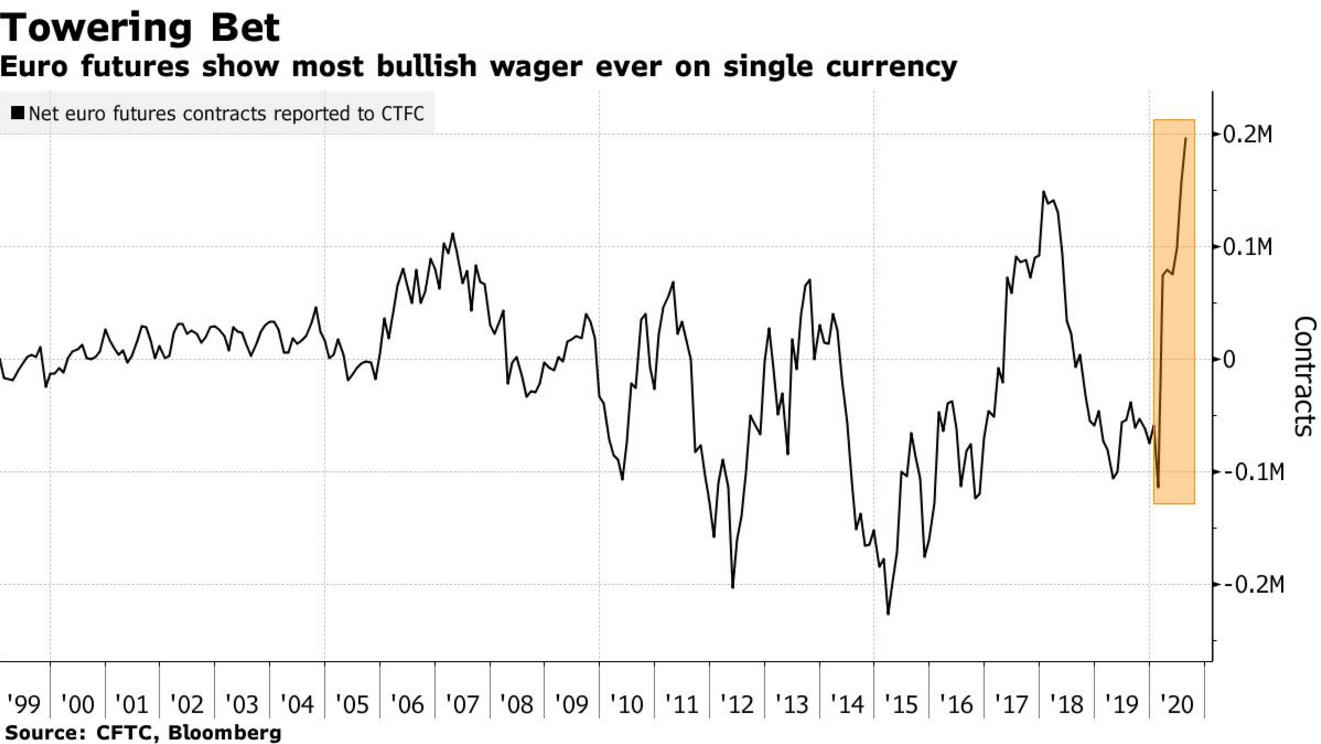

自3月份以来,欧元已经上涨12%——前面我们说过,同一时期美指下跌超10%。外媒编著的数据显示,期权市场的欧元看涨押注达到纪录高位,有对冲基金押注欧元兑美元会在美国大选前后上破1.25关口。瑞穗银行多元资产策略主管Peter Chatwell对此表示:

“ 欧元距离取代美元的霸主地位,还有很长的路要走。但它现在无疑已经可以与美元竞争,成为西方不少贸易商的首选货币。此外,欧元还可以与其他避险货币竞争,成为一种可靠的、长期的资本储存手段。”

美指下挫对金牛的助力其实没有那么大?

对于美元走弱,黄金多头本来应该是最高兴的一群人。然而,事情好像没有那么美好。

金十在此前的【狙击金牛】系列中曾总结过,历史上共出现过三轮黄金牛市,分别是1971年-1980年、1999年-2011年和2015年至今。而在前两轮黄金牛市期间(本轮金牛尚未结束,因此暂不列入统计),金价平均涨幅高达惊人的1065%。

美元呢?我们结合上面提到的美元熊市周期来看:

美元呢?我们结合上面提到的美元熊市周期来看:在1969年12月至1980年1月期间,美元已经完成了一轮熊-牛转换;

而在1999年8月至2011年8月期间,美指同样是经历了两个周期的转换:1998年1月至2001年1月为牛市周期,2001年1月至2013年年初整体都处于熊市。

而在本轮的金牛期间,除了今年3月份以来大幅下滑之外,美指并未展现明显颓势。实打实的数据告诉我们,在一个大牛市周期中,金价受到多方因素的支撑,美元贬值只是其中之一,其影响力绝对没有我们想象中那么大。

美股获得的助力,超乎想象

虽然美股已经屡创新高,但美元走软,必然还会给股市再添一把火。英国金融时报指出,美指走低对美股的利好,主要体现在三个方面。

第一,外国投资激增。

高盛统计的数据显示,今年以来外国投资者已经向美股投入了3000亿美元资金,成为美股最大买家。该行首席美股策略师科斯京(David Kostin)表示,美元走软正在吸引外国投资者加大美股投资。

第二,美元走软帮助美国企业抢占国际市场。

同样来自高盛的数据显示,标普500 指数成分股公司的产品,有三分之一都是销往海外,而美元贬值使这些产品更具吸引力,增加了美国企业的海外营收。高盛分析称,美元每下跌10%,标普500指数的每股收益就会增长3%。此外,由于美元贬值降低了外国企业的偿债负担,MSCI国际指数也得到一定提振。

第三,科技股受益匪浅。

作为美股本轮牛市的领军者,大型科技股也从美元走软中得到了不少好处。英国金融时报统计数据显示,美国科技行业逾一半的收入来自海外,在美元贸易加权指数超过1.25%的情况下,科技股的增速和增幅能跑赢其他所有对手。

03美元若持续下挫,市场会发生什么?

综合上述分析,美元的跌势近期不会停止,其他市场也会因此出现更多波动。但从中长期的角度来讲,美元若继续暴跌,对市场的深层次影响可能比我们想象中的要严重。

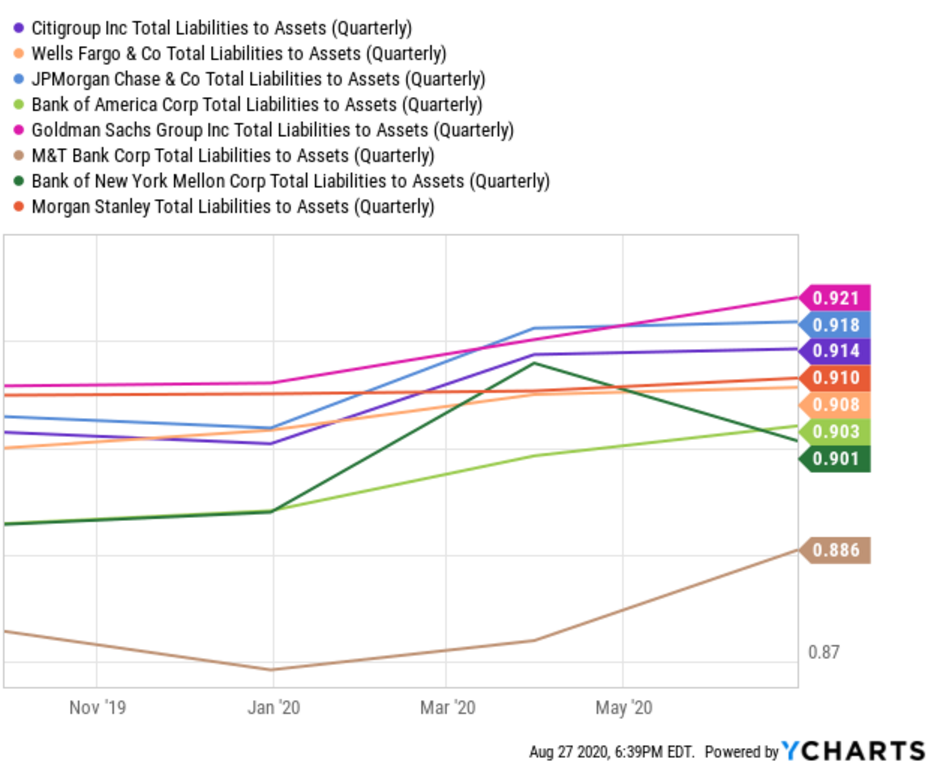

由于银行——尤其是华尔街的各大投行,是世界上拥有美元计价资产的最多的实体,当美元不断走软时,银行业遭受的负面冲击不可小觑。

以华尔街顶级银行花旗为例,自今年3月份以来,该行基础资产的价值就迅速下降。截至6月底,花旗拥有约2.3万亿美元计价资产,但普通股账面价值和有形账面价值分别仅为1730亿美元和1470亿美元,花旗由此成为全球杠杆风险最高的银行之一。

花旗的遭遇并不是特例,富国银行、高盛集团同样有类似的情况。杠杆风险高企,再加上美联储逐步收紧流动性、已经发放的长期贷款可能无法收回、美国民众和企业偿债能力持续下降,银行的资产负债表面临急剧恶化的风险。在此情况下,银行极有可能收紧信贷供应,对市场流动性和实体经济造成冲击。

大部分华尔街银行的资产杠杆率高居不下

此外,随着美元汇率波动加剧和美国政府债务负担加重,呼吁回归金本位制的声音,也多了起来。

不可否认,去年至今美国的债务负担以前所未见的速度加剧:

2019年底,美国的国债约为GDP的80%;2020年6月底,美国国债相当于GDP的106%。

美国国会预算办公室称,这超过25个百分点的增幅,是自亚历山大·汉密尔顿在18世纪90年代建立国家信贷体系以来,美国债务最大的半年度增幅——甚至超过了二战时期的巅峰。

若美元在接下去的日子里继续贬值,很可能就意味着美国政府的发债速度和美联储的印钱速度不减,那么这个日渐膨胀的债务“炸弹”距离引爆之期,恐不远矣。

从本质上讲,美元下跌的根源是美国政府疯狂发债以及美联储疯狂印钞。而随着美国债务危机空前恶化,不少分析师都怀疑,美元是否即将失去储备货币的地位。尤其是回想起当年,英镑之所以痛失王者宝座正是受债务危机拖累,难免让人对美元的将来产生忧虑。

但问题是,美元的实力比当初的英镑要强大得多,在国际支付中所占的比例也要高得多。Seeking Alpha投资顾问Michael Fitzsimmons表示,所谓回归金本位制,只不过是部分分析师的“不负责畅想”。但这种想法的出现,还是展现了市场的一个风向:

“黄金正变得越来越受欢迎,没人能否认这点。在我看来,所谓回归金本位制只不过是部分分析师为黄金造势的一种噱头,我们更应该关注黄金内在上涨逻辑,以及金价和美元的相互影响,不要被这些外在噪音影响判断。”

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国