炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

再领9283万罚单!年内大额罚单不断,广发银行离上市还有多远?

原创 本报记者联合报道

天价罚单再现!

据银保监会9月4日披露,前期,中国银保监会严肃查处一批违法违规案件,对广发银行等多家金融机构及相关责任人员依法作出行政处罚决定,处罚金额合计3.2亿元。

其中,针对广发银行面向不合格个人投资者发行理财产品投资权益性资产、向关系人发放信用贷款等21项违法违规行为,银保监会依法对该行罚没合计9283.06万元,并对1名责任人员给予警告并处罚款5万元的行政处罚。

被罚没9283万元

具体来看,广发银行本次天价罚单涉及的21项违法违规事项包括:

(一)向关系人发放信用贷款

(二)对个人贷款资金使用未做到有效跟踪监控,使消费性贷款用于支付购房首付款

(三)违规办理无真实贸易背景银行承兑汇票

(四)对银行承兑汇票贸易背景审查不规范

(五)信贷资金购买本行理财产品

(六)以贷款资金作为保证金发放贷款

(七)不良贷款转让不规范

(八)违规向房地产开发企业发放流动资金贷款

(九)违规向资本金不到位的房地产开发企业发放贷款

(十)资金以同业投资形式违规投向房地产领域

(十一)理财资金违规投向房地产企业

(十二)面向不合格个人投资者发行理财产品投资权益性资产

(十三)未按规定向投资者披露理财产品投资非标准化债权资产情况

(十四)向地方政府违规融资,要求地方政府违规提供担保承诺

(十五)投资交易本行主承销债券超规定比例

(十六)信用卡透支用于非消费领域

(十七)案件信息报送不规范

(十八)未经任职资格核准履行高级管理人员职责

(十九)违规提前发放应延期支付的绩效薪酬

(二十)股东违规提名董事及监事

(二十一)股权质押管理不到位

根据相关规定和审慎经营规则,银保监会6月29日对广发银行作出处罚,没收广发银行违法所得511.53万元,罚款8771.53万元,罚没合计9283.06万元。

与此同时,时任广发银行合肥分行副行长董朝红对广发银行合肥分行以理财资金违规投向房地产企业负有责任,被警告并罚款5万元。

频领大额罚单

这已不是广发银行首次领到大额罚单。就在7月,广发银行已迎来两张百万罚单。

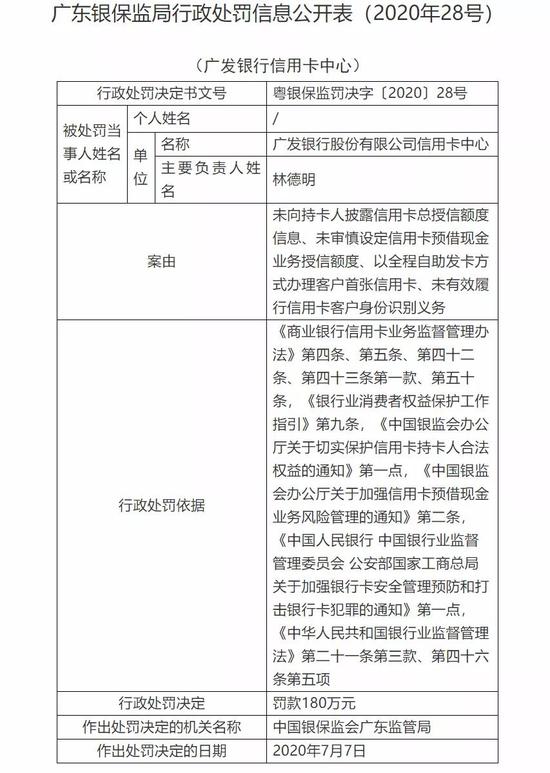

7月7日,广发银行因贷款分类、从业人员处罚信息报送、信用卡“财智金”业务贷后管理严重违反审慎经营规则问题,被广东银保监局罚款220万元。

来源:银保监会

在此次的处罚依据中显示,广发银行违反《关于进一步防范银行业金融机构与证券公司业务往来相关风险的通知》第三点、第四点、第五点。

记者进一步翻阅《关于进一步防范银行业金融机构与证券公司业务往来相关风险的通知》发现,第三、四、五点均与信贷违规入市有关。具体来看,第三点是严格禁止挪用银行信贷资金炒股;第四点是加强个人消费信贷管理,防止消费贷款变相流入股市;第五点是强化贷款“三查”制度,加强贷后资金监督。

同日,广发银行信用卡中心还因信用卡业务违规被罚180万元。

来源:银保监会

4月,广发银行郑州分行也因“未按照规定报送大额交易或可疑交易报告”等七宗违法行为,被央行郑州中心支行罚款117.6万元。同月,广发银行三门峡分行因“贷款“三查”不尽职”被河南银保监局三门峡分局罚款20万元。

今年2月,广发银行广州分行还因个人消费贷款贷后管理不尽职,被广东银保监局行罚款40万元。1月,广发银行杭州分行因“未按监管要求隔离理财业务和自营业务风险,同业投资资金部分对接本行理财非标投资”被罚50万元。

据记者不完全统计,今年以来广发银行被罚金额超9900万元。

信用卡业务增速放缓

值得注意的是,上述多份大额罚单中,违规项目均出现了广发信用卡业务的身影。

首先是“财智金”业务。广发银行官网显示,该业务即现金分期,是广发银行信用卡中心为优质持卡人提供的一种透支转账分期还款的信用卡服务,款项仅可用于日常个人消费,以满足持卡人的资金需求。

而在上述180万的罚单中,广发银行信用卡业务一共“犯”了“四宗罪”,分别是未向持卡人披露信用卡总授信额度信息、未审慎设定信用卡预借现金业务授信额度、以全程自助发卡方式办理客户首张信用卡、未有效履行信用卡客户身份识别义务。

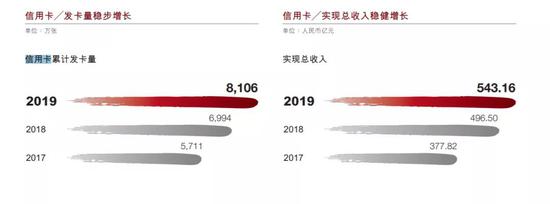

公开资料显示,广发银行于1995年率先在国内推出真正意义上的VISA信用卡,更是成为业内首家信用卡卡量突破一百万张的银行。截至2019年末,广发银行信用卡累计发卡8106万张,全年交易总额达2.41万亿元,报告期信用卡总收入543.16亿元。

广发信用卡业务的增速已明显放缓。2019年,广发信用卡累计发卡量8106万张,较年初增长15.9%,其增速较2018年下滑近7个百分点。

来源:广发银行财报

与此同时,广发银行信用卡不良率也在同步上升。数据显示,截至2019年末,广发银行信用卡透支不良贷款率1.65%,较上年增加0.35个百分点,广发银行称这主要是受市场因素及监管整治等因素影响。

上市还有多远

值得注意的是,在12家全国性股份制银行中,有10家银行在A股或H股上市,目前仅剩广发银行、恒丰银行还未上市,且广发银行2019年在资产规模、营业收入、净利润、核心一级资本充足率方面均排名靠后。

据媒体报道,实际上,早在2009年,广发银行便有上市的计划。2011年,广发银行向证监局备案,正式启动IPO。但自从2016年高管大换血后,广发银行的IPO状态便在2017年变成了“暂时中止”。

2019年7月23日,在广发银行2019年上半年工作会议上,广发银行控股股东中国人寿集团党委书记、董事长王滨表示,要加快推进“三步走”战略深化,围绕“三至五年内实现公开上市”的目标进一步推进战略深化。

但还没等来上市的广发银行先等到了评级调整。

8月3日,标普全球评级将广发银行评级展望调整至负面,同时确定其“BBB-”长期和“A-3”短期主体信用评级。

标普全球评级称,将广发银行评级展望调整为负面,反映出其由于新冠肺炎疫情之下贷款质量和盈利能力恶化,资本水平承受的压力可能加剧。

“广发银行对房地产行业的贷款在2019年下半年尤其增长强劲,此类贷款的资本风险权重更高。预计未来两年广发银行的贷款将继续保持双位数的增速,若无大规模增加资本的计划,这样的增速可能会进一步压缩该行的资本水平。”标普全球评级报告称。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国