炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

回测历史,看清“抱团松动” | 粤开策略大势研判

来源:粤开崇利论市

牛年伊始,市场风格有变

牛年开年以来市场风格出现较大变化,主要体现在以下特征:

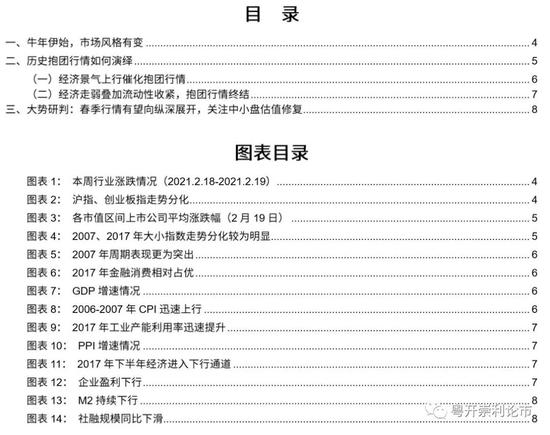

其一,机构抱团行情松动,资金高低切换。从本周涨跌情况来看,以采掘、有色金属为代表的传统周期板块表现突出,而家用电器、食品饮料、电气设备、医药生物等前期资金抱团集中的高位板块出现回调。

其二,指数走势分化,创业板指连续两个交易日出现回调。从指数构成看,前十大权重股在创业板指整体市值中占比约为46.66%,主要分布在新能源和生物医药板块,机构抱团股松动,光伏、新能源等高位权重股持续调整,带动创业板指下挫。

其三,中小市值股票崛起。与年前“以大为美”的市场风格不同,牛年开年以来中小市值股票异军突起,尽管指数震荡调整,市场中上涨的个股家数远超于下跌家数,赚钱效应较好,市场仅有少数抱团股上涨的“二八分化”现象有所改变。

历史抱团行情如何演绎

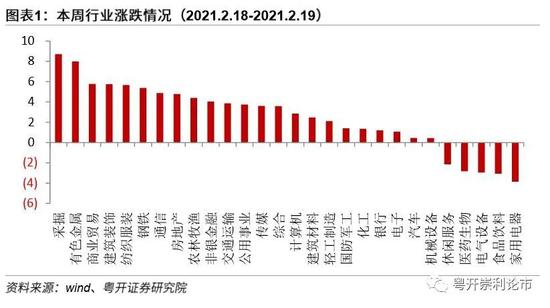

我们以上证50指数、中证500和中证1000指数分别作为观测大市值公司和中小市值公司的重要依据,通过回顾2005年以来指数的历史走势,选取了2007年和2017年与此轮年初的抱团行情进行类比。从风格方面来看,2007年A股正值牛市,市场出现普涨,其中周期表现更为突出;2017年处于全球贸易景气修复周期,国内供给侧改革持续推进,A股体现为结构性行情,金融、消费表现更为突出。

(一)经济景气上行催化抱团行情

通过类比,我们认为几轮抱团行情在经济基本面存在异曲同工之处,经济景气上行,助推抱团行情展开。

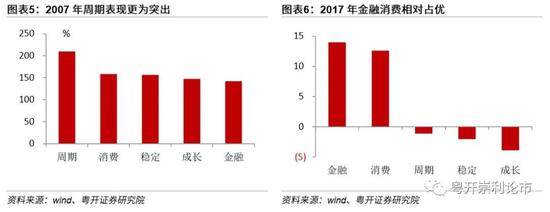

2006-2007年我国经济处于高速增长的繁荣期,GDP累计同比增速最高超过了14%,CPI迅速上行;2017年全球贸易景气修复,经济回升,我国企业盈利处于扩张周期,供给侧改革推进之下,工业产能利用率迅速提升,龙头企业更为受益;2020年下半年,国内经济持续改善,复苏逻辑得到了经济数据的反复验证,GDP增速持续修复,2021年1月PPI由负转正,经济复苏预期为市场上涨提供了重要支撑。

(二)经济走弱叠加流动性收紧,抱团行情终结

抱团行情的终结,与经济走弱及流动性收紧密切相关:

2007年,随着美国次贷危机向全球扩散,外围经济以及金融市场的环境出现了明显的恶化,引发了对于国内经济增长的担忧,同时也改变了企业盈利预期,07年牛市在创下6124高点之后掉头向下。流动性方面,CPI屡创新高,为应对通胀压力,货币政策收紧,央行连续上调存贷款利率和法定存款准备金率。

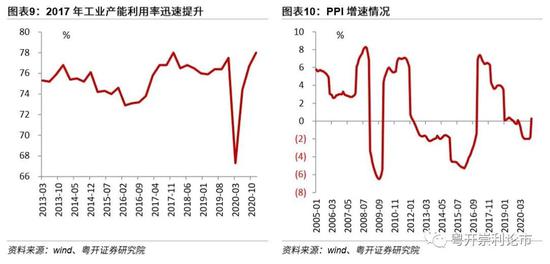

2018年,经济进入下行通道,企业盈利进入下行周期,受基本面走弱影响,A股市场风险偏好下降。流动性方面,M2持续下行,最低至8%,社会融资规模同比2017年也出现了较为明显的下滑。

大势研判:春季行情有望向纵深展开,关注中小盘估值修复

通过上面分析,抱团行情的彻底瓦解往往会伴随着宏观经济的走弱以及流动性大幅收紧。根据我们对于年内行情的判断,2021年经济将回归内生增长,基本面因素有望持续复苏;政策方面,强调构建“双循环”新发展格局,另外“十四五”规划指导之下,各行业规划将陆续出台,相关产业链有望迎来快速发展机会,规划中重点提及的新基建、新能源汽车、硬科技和高端装备制造等领域将充分受益于政策红利;同时资本市场改革持续推进,A股机构化和国际化的进程将进一步提速,叠加我国居民财富配置的路径逐步向资本市场转移,未来增量资金的注入值得期待,从基本面、政策面和流动性来看,抱团行情尚不具备瓦解的基础。

大势方面,创业板在此前的行情中持续引领沪深指数上行,估值中枢整体上移,叠加前期集中抱团高位股筹码松动,相对高位指数面临一定震荡整固的需求。上证指数方面,在突破3700点之后,尽管短期震荡概率增大,但突破平台阻力位之后,市场向上的空间已经打开,后续依旧有望向15年8月份的平台高点4000点区域迈进。

配置方向上,中短期资金的高低切换一定程度上反映了市场对于高位股上方是否还有空间的疑虑,资金有望从高位股转而流向估值相对较低的超跌绩优股,随着增量资金的注入,中小盘的估值修复行情有望展开。可重点关注受益于全球经济复苏带来的需求共振,以及补库存周期开启等利好因素刺激下,存在涨价预期的顺周期板块;以及受益于利率提升,市场环境回暖带来盈利修复的大金融板块。另外,从中长期的角度来看,大量新募投公募资金的入场以及资本市场的对外开放将助力A股稳健发展,高位抱团股多为蓝筹白马,业绩稳定性强,在消化估值压力后,仍可逢低布局。

风险提示:政策推进不及预期、经济超预期下行、外围环境超预期走弱

一、牛年伊始,市场风格有变

牛年开年以来市场风格出现较大变化,主要体现在以下特征:

其一,机构抱团行情松动,资金高低切换。从本周涨跌情况来看,以采掘、有色金属为代表的传统周期板块表现突出,而家用电器、食品饮料、电气设备、医药生物等前期资金抱团集中的高位板块出现回调。

其二,指数走势分化,创业板指连续两个交易日出现回调。从指数构成看,前十大权重股在创业板指整体市值中占比约为46.66%,主要分布在新能源和生物医药板块,机构抱团股松动,光伏、新能源等高位权重股持续调整,带动创业板指下挫。

其三,中小市值股票崛起。与年前“以大为美”的市场风格不同,牛年开年以来中小市值股票异军突起,尽管指数震荡调整,市场中上涨的个股家数远超于下跌家数,赚钱效应较好,市场仅有少数抱团股上涨的“二八分化”现象有所改变。

二、历史抱团行情如何演绎

我们以上证50指数、中证500和中证1000指数分别作为观测大市值公司和中小市值公司的重要依据,通过回顾2005年以来指数的历史走势,选取了2007年和2017年与此轮年初的抱团行情进行类比。

从风格方面来看,2007年A股正值牛市,市场出现普涨,其中周期表现更为突出;2017年处于全球贸易景气修复周期,国内供给侧改革持续推进,A股体现为结构性行情,金融、消费表现更为突出。

(一)经济景气上行催化抱团行情

通过类比,我们认为几轮抱团行情在经济基本面存在异曲同工之处,经济景气上行,助推抱团行情展开。

2006-2007年我国经济处于高速增长的繁荣期,GDP累计同比增速最高超过了14%,CPI迅速上行;2017年全球贸易景气修复,经济回升,我国企业盈利处于扩张周期,供给侧改革推进之下,工业产能利用率迅速提升,龙头企业更为受益;2020年下半年,国内经济持续改善,复苏逻辑得到了经济数据的反复验证,GDP增速持续修复,2021年1月PPI由负转正,经济复苏预期为市场上涨提供了重要支撑。

(二)经济走弱叠加流动性收紧,抱团行情终结

抱团行情的终结,与经济走弱及流动性收紧密切相关:

2007年,随着美国次贷危机向全球扩散,外围经济以及金融市场的环境出现了明显的恶化,引发了对于国内经济增长的担忧,同时也改变了企业盈利预期,07年牛市在创下6124高点之后掉头向下。流动性方面,CPI屡创新高,为应对通胀压力,货币政策收紧,央行连续上调存贷款利率和法定存款准备金率。

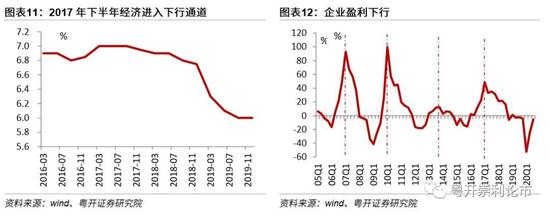

2018年,经济进入下行通道,企业盈利进入下行周期,受基本面走弱影响,A股市场风险偏好下降。流动性方面,M2持续下行,最低至8%,社会融资规模同比2017年也出现了较为明显的下滑。

三、大势研判:春季行情有望向纵深展开,关注中小盘估值修复

通过上面分析,抱团行情的彻底瓦解往往会伴随着宏观经济的走弱以及流动性大幅收紧。根据我们对于年内行情的判断,2021年经济将回归内生增长,基本面因素有望持续复苏;政策方面,强调构建“双循环”新发展格局,另外“十四五”规划指导之下,各行业规划将陆续出台,相关产业链有望迎来快速发展机会,规划中重点提及的新基建、新能源汽车、硬科技和高端装备制造等领域将充分受益于政策红利;同时资本市场改革持续推进,A股机构化和国际化的进程将进一步提速,叠加我国居民财富配置的路径逐步向资本市场转移,未来增量资金的注入值得期待,从基本面、政策面和流动性来看,抱团行情尚不具备瓦解的基础。

大势方面,创业板在此前的行情中持续引领沪深指数上行,估值中枢整体上移,叠加前期集中抱团高位股筹码松动,相对高位指数面临一定震荡整固的需求。上证指数方面,在突破3700点之后,尽管短期震荡概率增大,但突破平台阻力位之后,市场向上的空间已经打开,后续依旧有望向15年8月份的平台高点4000点区域迈进。

配置方向上,中短期资金的高低切换一定程度上反映了市场对于高位股上方是否还有空间的疑虑,资金有望从高位股转而流向估值相对较低的超跌绩优股,随着增量资金的注入,中小盘的估值修复行情有望展开。可重点关注受益于全球经济复苏带来的需求共振,以及补库存周期开启等利好因素刺激下,存在涨价预期的顺周期板块;以及受益于利率提升,市场环境回暖带来盈利修复的大金融板块。另外,从中长期的角度来看,大量新募投公募资金的入场以及资本市场的对外开放将助力A股稳健发展,高位抱团股多为蓝筹白马,业绩稳定性强,在消化估值压力后,仍可逢低布局。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国