炒股就看金麒麟分析师研报,权威,专业,及时,全面,助您挖掘潜力主题机会!

中金:啤酒竞争进行到哪了?从福建市场说开去

来源:中金点睛

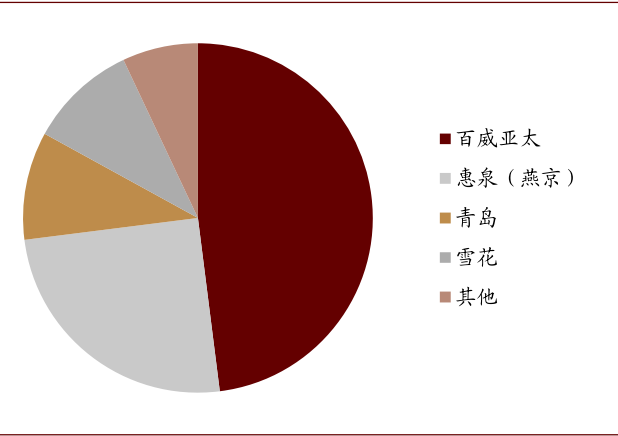

我们认为福建的啤酒市场可以作为全国未来演化的前瞻性指标,由于其地处交通要塞且市场容量大,福建一直是龙头必争之地,并发生了如2006年英博收购雪津等里程碑式事件。在龙头百威英博(百威亚太前身)带领下,福建早于行业至少5年完成了一轮消费升级和效率提升。因此我们认为当前福建市场的特点或可推演为未来3-5年全国啤酒行业的发展趋势。

我们认为当下福建市场呈现以下特点:1.整体档次高端;2.高低端演绎在分裂进行,呈现不同形态;3.进口啤酒国产化替代;4.竞争依然较为激烈,格局仍在胶着变化。我们认为这几大特点或将在未来3-5年在全国范围内逐步上演。

摘要

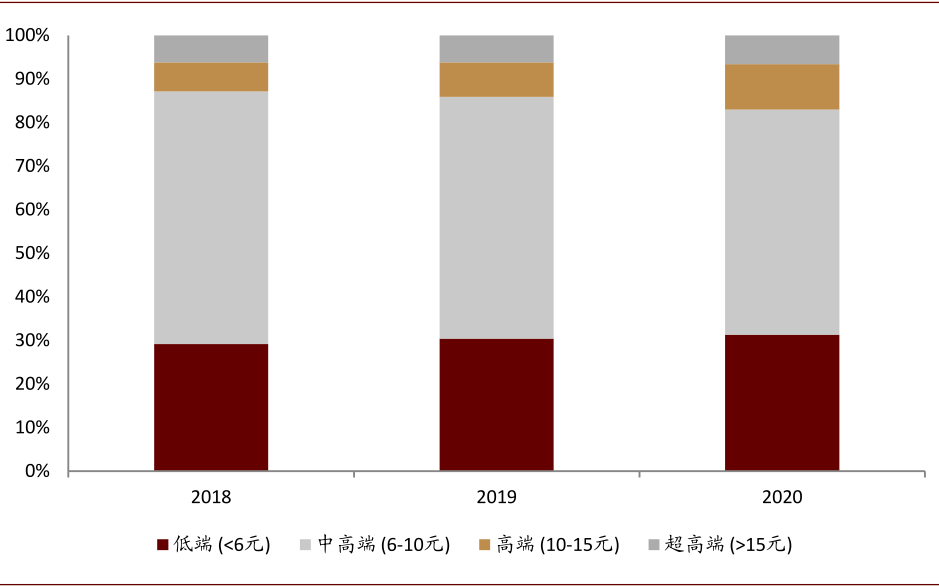

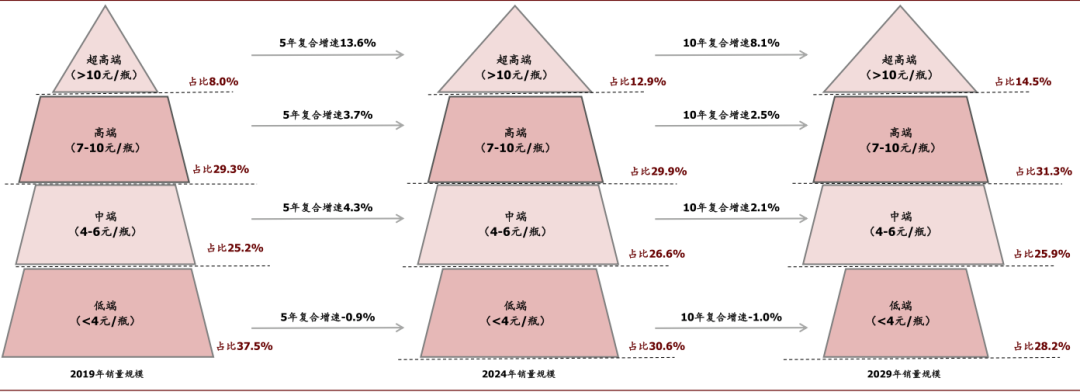

我们认为高低端市场在多维度均正呈现不同演化特征。基本以当前零售价6元为界,6元以上结构升级进度较快,其中10元以上快速扩容,以高浓度为特点,其开始有一定“面子消费”属性,细瓶化、小瓶化满足消费者对精致感的精神诉求;6元以下消费人群较为固化,升级更为缓慢,且仍需搭配买赠促销实现表观升级,低度淡爽依然为特性,主要解决解渴的生理需求,大瓶(玻璃瓶)化助力聚饮氛围。

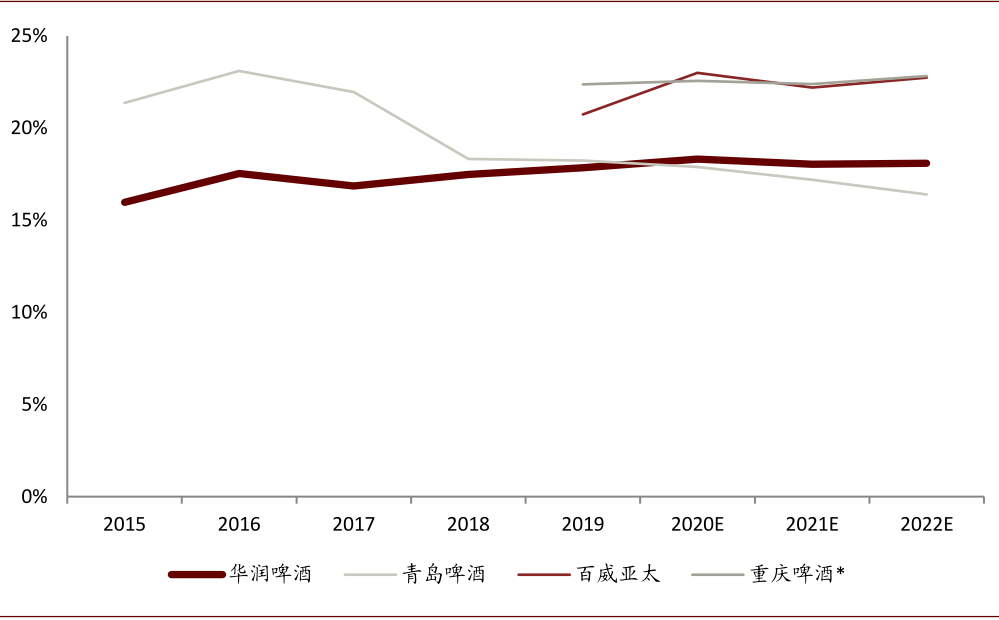

我们认为行业竞争依然较为激烈,尤其高端竞争或明显加大,中低端则维持微妙的平衡,但结构升级依然可以带动行业净利率的提升。参考乳制品行业,我们认为其净利率的提升主要由结构升级(毛利率)带来,而非费用率(尤其是销售费用率)的下降。因此与市场预期不同,我们认为啤酒行业销售费用率或仍呈缓慢上行态势较难下降,但由于高端啤酒毛利率或可达中低端的两倍,因此尽管高端竞争在加大,其结构升级依然可以带动行业盈利能力提升。加上啤酒亦具备成瘾性,尤其是高浓度的高端啤酒,且高端产品品质差异性更容易凸显,我们认为啤酒行业的盈利提升弹性或更大。

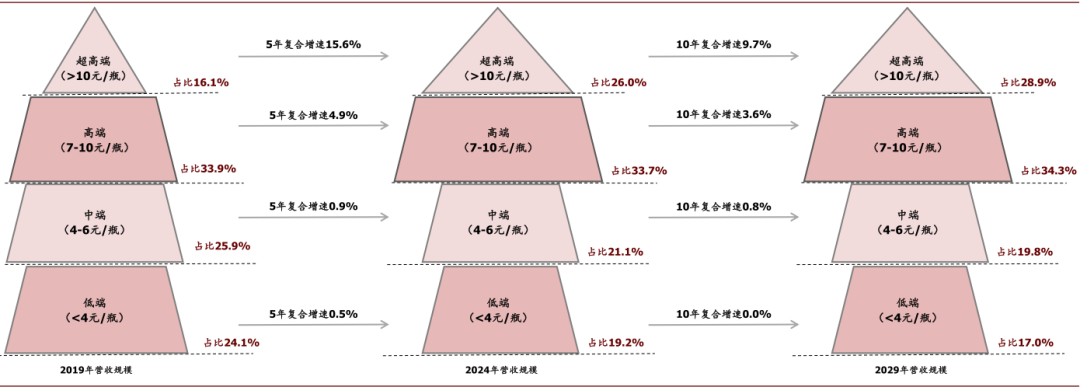

我们测算未来3-5年行业收入CAGR约5-7%,净利润CAGR约18%,或为投资啤酒行业的黄金期。在吨价上,我们认为平均吨价可从2019年的3570元(剔除百威亚太和嘉士伯之后的国内龙头平均吨价仅3081元)达到2025年的4000元左右(较为接近当下福建的平均吨价水平),CAGR约3.8%;平均净利率或可从2019年的8.2%(国内龙头仅为5.1%)达到百威亚太正常年份下约13%的水平。行业盈利能力或迎来较快发展。

给予行业PEG2-2.5x,则未来3-5年合理的PE中枢约35-45倍,但考虑到未来1-3年行业或仍处产能优化等提效过程中,我们认为未来1-3年行业合理的EV/EBITDA在20-25倍。

风险

高端投入增加加剧竞争,原材料成本波动,管理团队变更,疫情二次爆发,大股东减持,海外市场波动,食品安全等。

正文

福建或可作为未来全国啤酒市场演化的前瞻性参考

由于福建整体消费层次较高,市场容量大;且作为历朝历代对外交通交流的要塞,文化(包括饮酒文化)相对包容,中西品牌均相互深度牵扯;对内可辐射珠三角、长三角,对外可兼顾海外市场,因此福建历来都是啤酒龙头必争之地。我们认为从福建市场的重要性、福建啤酒行业发展整体进程,以及量价的演化进程和格局演绎看,福建具备了作为前瞻性市场进行参考的要素,当下福建的啤酒静态市场或为未来3-5年全国啤酒市场动态演化的横截面。

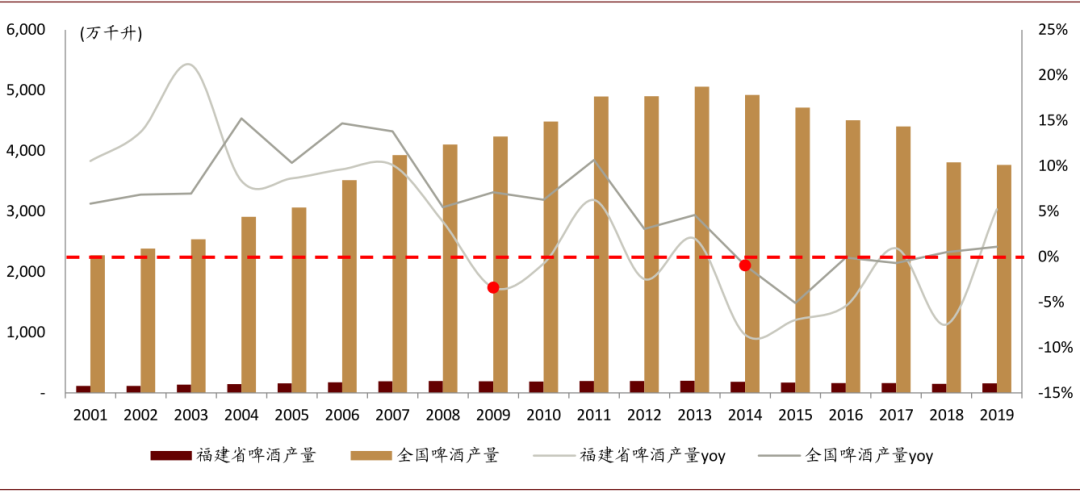

由于啤酒有一定的运输半径,且国家统计局仅披露各省产量数据,因此我们认为各省啤酒产量对于实际销量具备较大参考意义。同时由于数据限制,此报告基本使用福建产量代替销量进行拟合分析。

福建向来是全国重要的啤酒市场,啤酒量的占比较高

根据我们测算,历年福建省产量基本稳定在全国占比的4-6%,因此我们认为研究福建的啤酒市场演变具备一定的参考意义。

图表: 历年福建产量占比居于高位

资料来源:国家统计局,万得资讯,中金公司研究部

人均啤酒消费量全国第一,或为全国市场参照指标

福建属亚热带湿润季风气候,全年温度偏高且平稳,使得相对全国市场季节性偏弱。

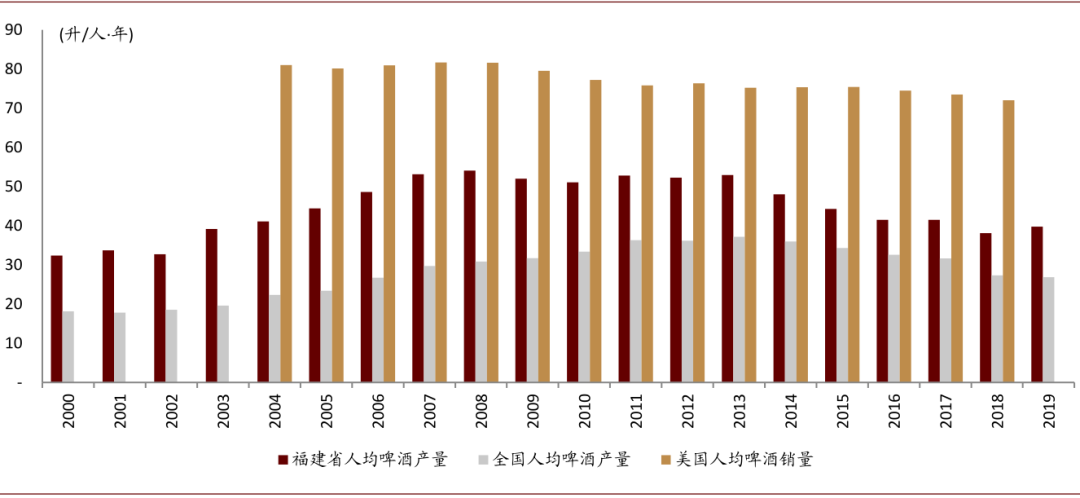

福建人均消费量全国第一,对于中国啤酒市场或比国际成熟市场数据更具参考意义。根据国家统计局数据,我们计算2019年福建人均啤酒年消耗量约为39.8升,为全国第一。我们认为尽管福建相比世界成熟啤酒市场人均消耗量仍有较大差距,但综合考虑中国人喝茶和喝白酒的习惯,我们认为福建市场的数据相对于中国人啤酒极限消耗量更有参考意义。

图表: 福建、中国平均、世界成熟市场平均人均啤酒年消耗量对比

资料来源:国家统计局,万得资讯,欧睿咨询,中金公司研究部

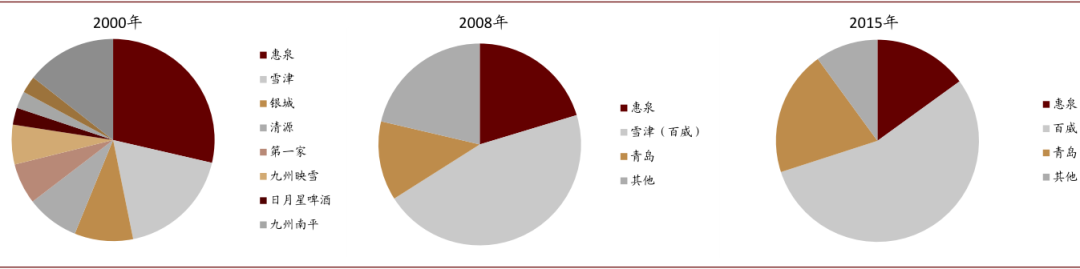

福建是早期行业整合较为严重的地区,外资龙头百威英博领导市场

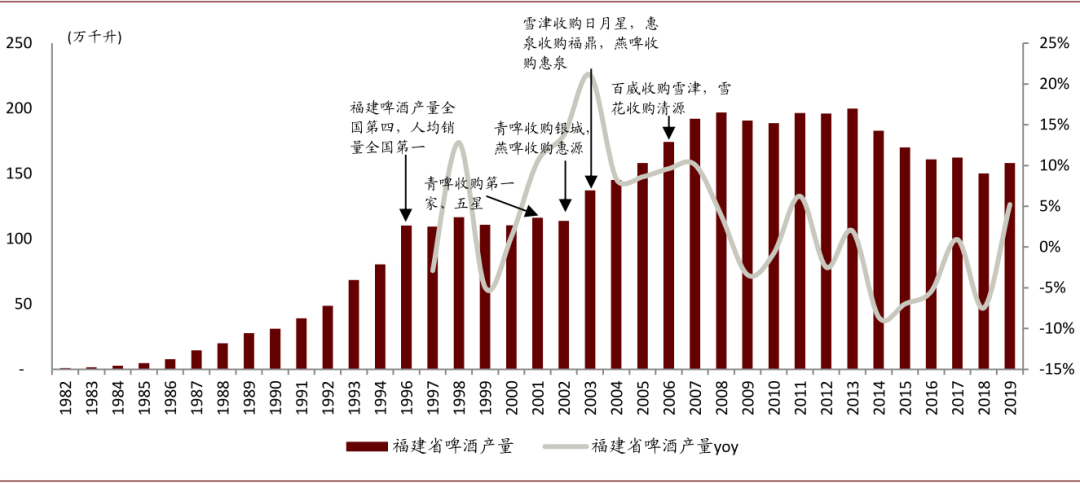

福建曾为外资品牌最早登陆的市场之一,其为龙头大手笔整合地域品牌的缩影,百威英博(百威亚太前身)为市场主导。90年代初期,以百威为代表的外资品牌以福建为主要突破口进入中国,但因运输半径过长导致新鲜度降低,导致当时的外资品牌没有做大。90年代中后期,福建市场非常分散且低效,根据中国知网《福建啤酒发展之路》的文献,1996年福建有46家啤酒厂,但平均单厂产能仅2万吨,产能过10万吨的仅雪津、惠泉、银城三家。

2000-2010年,与全国龙头跑马圈地进程相似,四大龙头陆续大手笔收购地方酒企,其中以2002年青岛收购银城、2003年燕京收购惠泉、2006年百威收购雪津为整体行业标志性事件,福建市场进入以龙头为主导的阶段,其中英博(百威英博前身)在收购雪津之后的十年间主导了福建啤酒的发展。

图表: 福建啤酒大事记,整合进程与全国市场高度重合,且行业标志性事件发生在福建(英博收购雪津)

资料来源:国家统计局,万得资讯,中金公司研究部

图表: 福建市场拟合竞争格局主要进程,从分散到集中,从地方品牌到全国龙头

资料来源:国家统计局,万得资讯,公司公告,中国知网,中金公司研究部

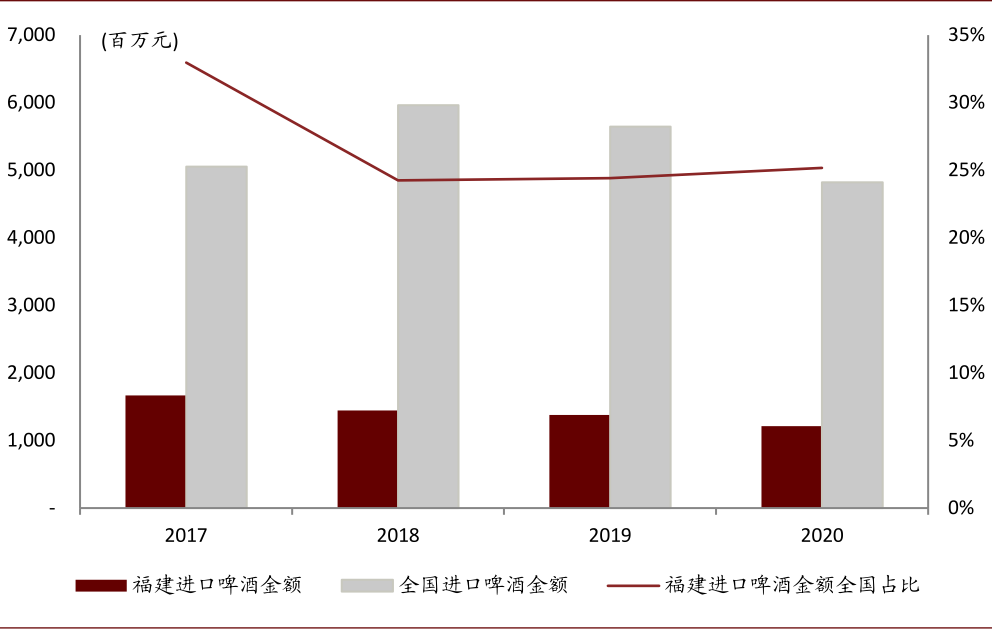

进口啤酒占比一直较高。由于福建海岸线长,且泉州等地历来都是港口城市,对外贸易更加发达,包括啤酒。根据中国海关总署数据,历年福建的进口啤酒收入占到全国约30%,是进口啤酒主要市场,若加上部分未通过代理销售的进口啤酒,则占比或更高。进口啤酒在福建市场也历来占据一定份额。

图表: 福建进口啤酒收入全国占比

资料来源:海关总署,国家统计局,万得资讯,中金公司研究部

福建啤酒市场先于全国开始量跌价升,结构升级进程更快

在量上,福建市场先于行业约3-5年达到饱和。根据国家统计局的数据显示,福建从2009年开始啤酒产量已经呈波动下滑态势,2014年全国产量开始下滑,但此时福建的下滑态势已经明显大于全国整体。

图表: 福建与全国产量及YoY对比演化

资料来源:国家统计局,万得资讯,前瞻数据库,中金公司研究部

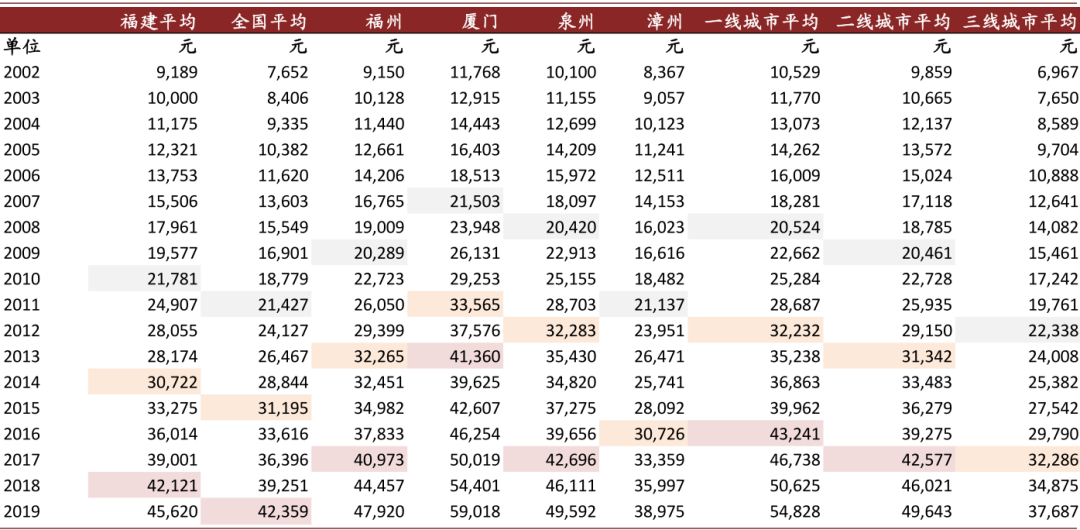

在价上,福建整体购买力领先全国,并在龙头百威英博领导下于2014年之前完成了第一轮消费升级。根据国家统计局数据,福建人均可支配收入领跑全国,且部分城市,如福州、厦门、泉州、漳州等几乎可以比肩主要二线城市,而若剔除房租影响,则这些城市的实际可支配收入甚至超过一线城市,而我们估测如福州、泉州等消费水平较高的地区啤酒年消费量或可达20-30万吨级别,两者各占全省啤酒消费量的超过15%。

我们在《2021年啤酒展望:品质主义崛起的大精酿时代》及《重啤再次覆盖:乌苏或开启大精酿时代》等多篇深度报告中详细提到,人均可支配收入每达到破万元的临界点,引领性啤酒消费价位会有较为明显的跃升。通过对比福建与全国的人均可支配收入,我们发现福建整体在2014年左右已经领先全国平均,基本与全国二线城市相当,而福州、厦门、泉州等多个城市均可比肩一线城市,因此全省本身就已经具备领先全国的消费升级的动力。

图表: 历年福建平均及主要市场与全国一二线城市和全国平均的人均可支配收入(城镇)对比

资料来源:国家统计局,万得资讯,中金公司研究部

百威英博收购雪津进入福建市场之后,制定了“高端驱动”战略,开发了几十款高端产品,包括福建市场首款纯生,又导入了高价的“百威啤酒”(零售价7-8元),且营销费用向中高端产品大力倾斜,同时雪津系列部分产品开始从原来2-3元提价到3元以上。2010年之前,百威雪津工厂生产的产品中,中高端产品已经占到绝大多数。此举亦使得福建雪花、福建燕京和惠泉均加大中高端产品开发力度并开始主动削减低端产品。

因此,我们估计在2014年之前,全国啤酒市场尚无明确高端化聚焦战略,且啤酒价格带徘徊在3元左右的时候,福建已经完成了一轮消费升级,零售价5-7元价格带成为主流。而行业整体到2018年才在华润啤酒明确高端化战略的基础上刚刚开始高端化,且费用投放才逐步向高端倾斜。

百威英博主导下的福建啤酒整体效率较高

百威英博赋能雪津,提效举措大幅领先行业。2006年英博(百威英博前身)收购雪津后,即引入先进的管理体系(如ERP系统等)助力工厂高效率生产,且生产端快速向中高端倾斜。且从单厂产能看,2012年之前全国能做到单厂百万吨级的工厂仅为个位数,其中一个为福建莆田的英博雪津工厂,此后福建建厂亦多以大厂为主(主要为百威英博旗下),辐射整个华南及部分华东市场。我们估计其产能利用率基本在60-70%之间,相对行业平均58%左右的产能利用率略高。

而整体行业直到2017年,龙头华润啤酒方才开始大手笔关厂以集中产能,并扩大高端产能,而青啤和燕京即使到现在其关厂动作依然较慢。

图表: 啤酒大厂在福建较为集中,且建立更早(截至2020年)

资料来源:国家统计局,万得资讯,公司公告,中国知网,中金公司研究部

因此,从福建啤酒市场过去的发展史看,其已经发生过的量跌价升的消费升级、提效等措施,正是当前全国啤酒行业正在发生的事情。那福建市场现在正在发生的事情或是全国啤酒市场未来3-5年将要发生的事情。因此,我们可以通过研究福建啤酒市场当下的发展现状推知未来全国啤酒的演化进程。

当下福建市场呈现什么特点?

我们认为当下的福建啤酒市场正呈现:1.高端渠道占比高,带来产品价格分布更加高端;2.高低端在分化演绎;3.进口啤酒国产化替代;4.竞争依然较为激烈。我们认为这些特点或可推演到未来3-5年的全国趋势。

高端渠道占比较高,整体啤酒消费档次明显更高端

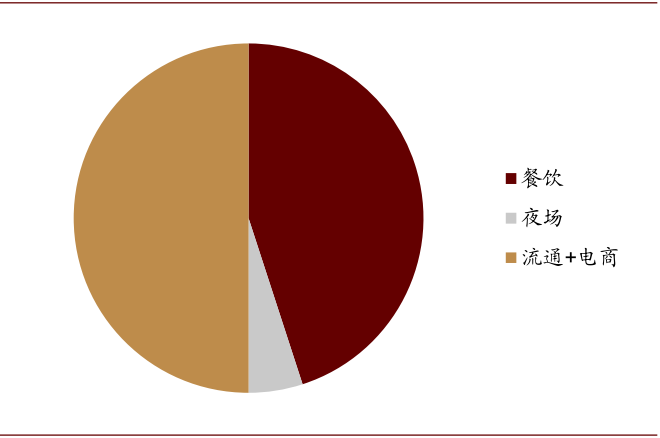

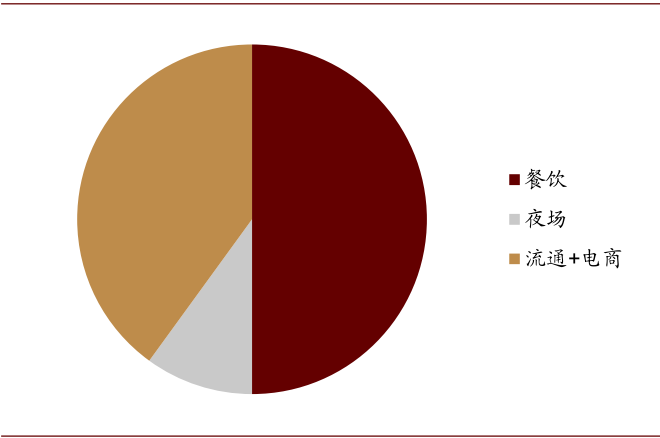

福建市场餐饮和夜场占比较高。全国整体市场现饮和非现饮用基本五五分,其中现饮以餐饮为主,夜场占比仅为中单位数。但我们估计福建市场现饮占比超过一半,且其中夜场占比或达双位数,整体渠道分布更为高端。我们估计在泉州的石井镇等地,夜场占比或可达更高双位数。

图表: 当前全国市场渠道分布拟合

资料来源:公司公告,国家统计局,中国知网,中金公司研究部

图表: 当前福建市场渠道分布拟合

资料来源:公司公告,国家统计局,中国知网,中金公司研究部

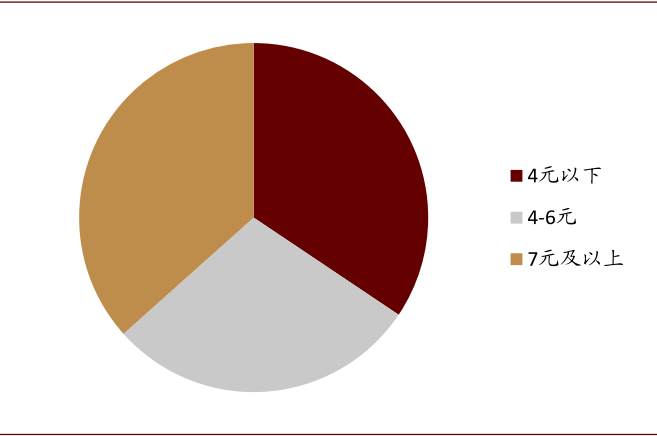

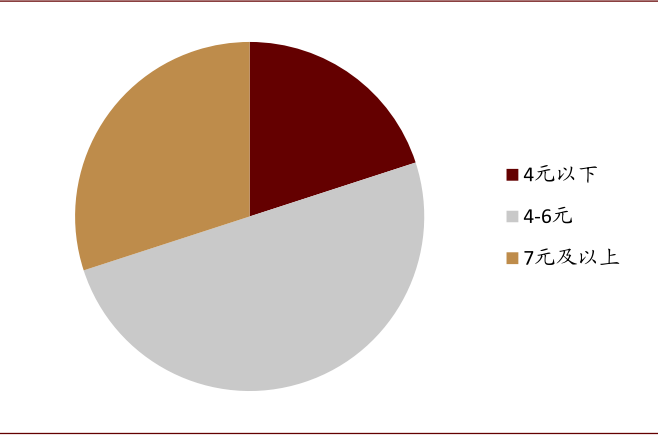

高端渠道占比高,加上整体消费力较高,且消费升级相对全国市场更早,带来福建啤酒市场价格带分布相对全国更加高端。我们测算,从全国范围看,2020年中低端(4元以下)/中端(4-6元)/高端(7元及以上)销量占比分别34/29/37%,但是福建市场销量占比最大的是4-6元,我们估计其占比超过50%。我们测算2019年福建啤酒出厂口径消费均价在4500元/吨以上,而全国平均吨价为3570元/吨,若剔除百威亚太和嘉士伯等结构更加高端的外资龙头,则国内龙头平均吨价仅约3081元/吨。

图表: 当前全国市场价位分布

资料来源:公司公告,国家统计局,中金公司研究部

图表: 当前福建市场价位分布

资料来源:公司公告,国家统计局,中金公司研究部

福建高低端市场呈现不同的特点,正分化演绎

我们认为以6元为分界价格带,6元以下和6元以上正在呈现不同的演化特征。

6元以上中高端和高端市场,小瓶化、高浓度为特征。福建市场6元以上占比约为20%,但根据我们实地调研发现,6元以上产品基本为精致小瓶装(250ml以下),且175/207ml等极小瓶型多见,则若换算成正常500ml规格,则相当于此市场零售价在12元以上产品销量占比达到20%。同时,高端小瓶酒酒精浓度/麦芽浓度基本都在4/10度以上,较全国范围内的3/8度浓度,福建高端市场高浓度特征更为明显。

6元以下中低端市场,大瓶化(玻璃瓶为主)、浓度偏低。但在6元以下中低端市场,瓶型规格基本都在470ml及以上,其中5元左右基本都为470ml,而5元以下基本容量都为500-600ml超大瓶型。同时,酒精/麦芽浓度基本落在3/8度左右,与全国主流啤酒浓度无异。

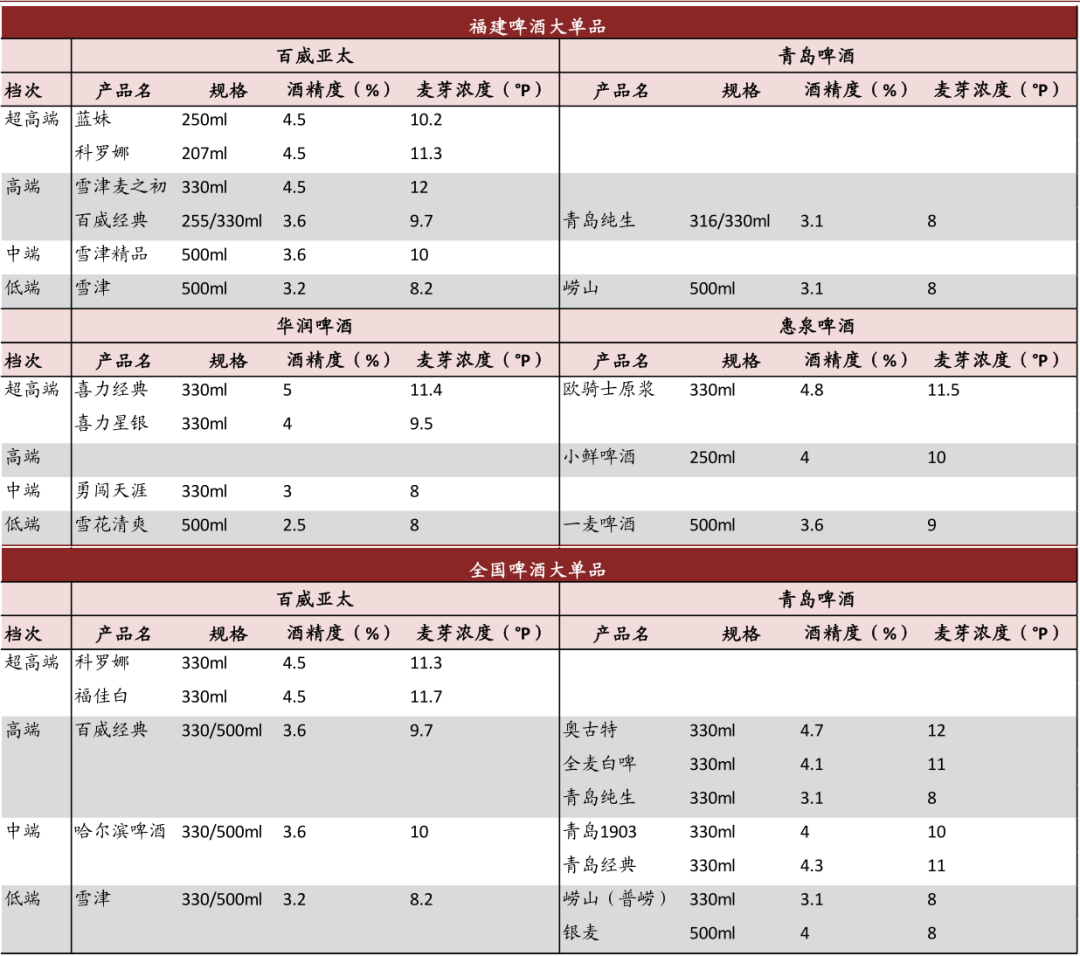

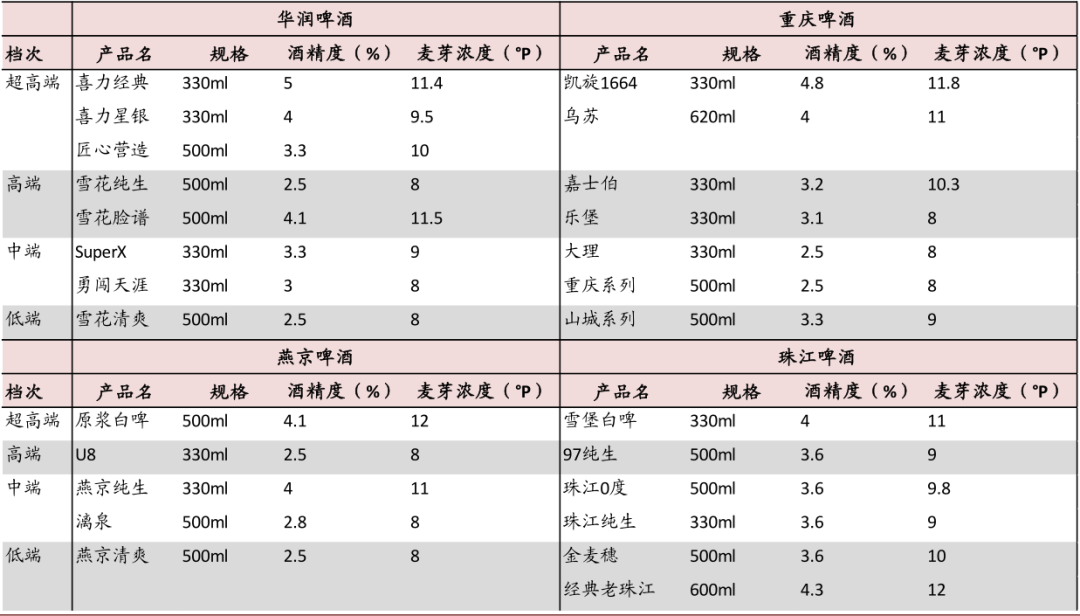

图表: 全国与福建主要价格带知名大单品规格、价格与主要产品指标对比图

资料来源:京东,天猫商城,公司公告,中金公司研究部

我们认为高低端分化演绎背后是消费群和消费场景的不同。根据我们实地调研,我们发现高低端消费群和场景区分度较大,导致高低端演化呈现不同趋势。

高端啤酒讲求精致度和面子消费,有精神诉求,价位通过缩小瓶型等方式在继续升级。福建的啤酒消费者也讲求“面子消费”,且对精致程度要求较高,因此对高端啤酒小瓶型、细瓶型的追求较为突出。由于瓶型小,且有进一步缩小的趋势,尽管表观零售价不变,但实际价格在变相提升,缩小瓶型一定程度上也加速了价格升级的态势。且高端啤酒的消费场景自饮和社交兼具,自饮为“悦己”的精致感,社交为“好面子”的满足感,亦体现出一种生活态度。同时,高端啤酒消费者更讲求品质的差异化,而高浓度更易做出口味的差异化,加上高浓度更容易具备消费粘性,因此高浓度成为高端啤酒口味共性。

中低端啤酒拥有固定消费人群,价格敏感、喝爽为主(生理需求),价位升级缓慢,买赠依然常见。中低端啤酒消费群多为中低收入群体,以啤酒解渴(而非体现精神层面的生活态度),因此量大、清爽(浓度低)为主要特征。中低端啤酒多为聚饮场景,碰瓶发出的响声亦可助长聚饮氛围,因此大瓶玻璃瓶常见。由于中低收入群体价格敏感,因此中低端整体价格提升相比高端更难,且买赠促销依然常见。

进口啤酒正在国产化

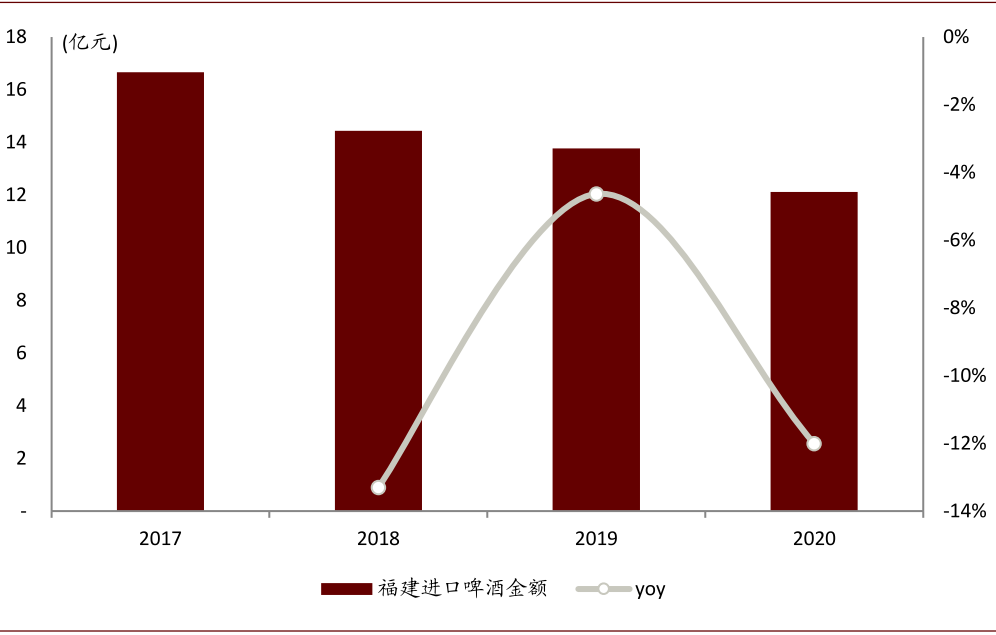

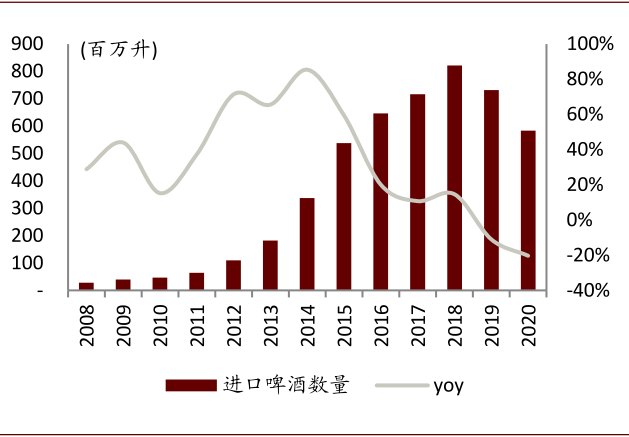

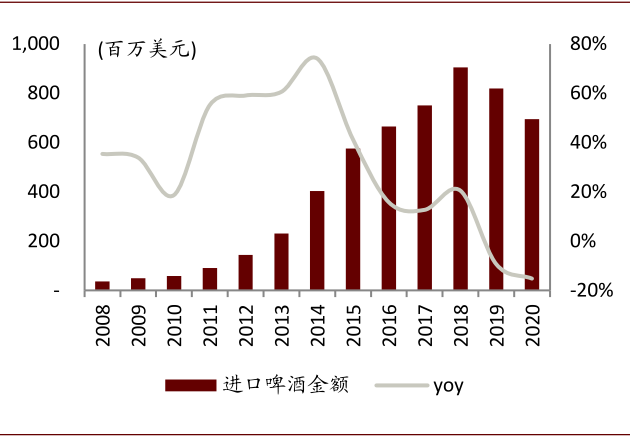

福建进口啤酒基本以大品牌为主(如喜力和百威等),由于外资龙头公司近年在内地开设高端大厂,销地产优势一定程度上阻碍了部分进口啤酒通行。同时,进口啤酒进行国产规模化生产挤占了进口啤酒份额。加上2020年以来疫情导致报关时间延长,又进一步促成国产酒替代,近年进口啤酒收入呈下滑态势,且在2020年加速下滑。

图表: 福建进口啤酒收入及YoY

资料来源:海关总署,万得资讯,中金公司研究部

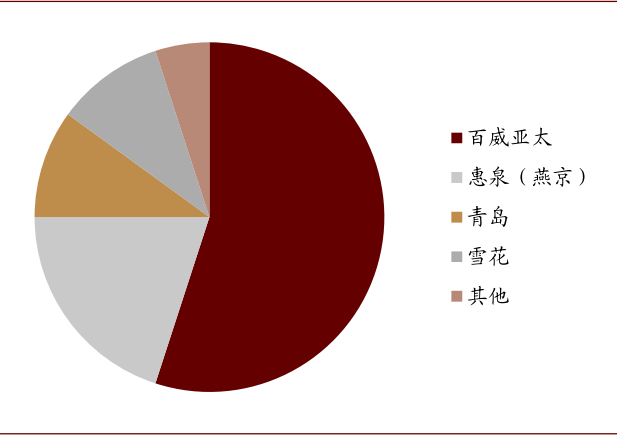

福建市场竞争依然存在,格局仍在胶着变化

我们深度调研了福建泉州市场,发现最近三年泉州啤酒市场格局正在发生变化。主因2019年燕京惠泉啤酒新管理层上台后,进一步将工作重心导向市场建设和生产,通过大力度的市场投入和精细化运作,惠泉啤酒在泉州的市占率有所提升,主要挤占百威市场份额。

根据我们实地调研,公司所在的惠安县有多个区域通过促销人员更高频的市场拜访,叠加传统的买店等手段,不到一年已经从“白区”转为“红区”,而此前基本为百威占领。根据惠泉啤酒业绩公告,2020年前三季度公司销量同增11.56%,逐季加速增长,而福建前三季度啤酒收入同减8.4%,我们估计销量下降幅度也趋同,因此惠泉份额在增长,尤其在泉州市内。

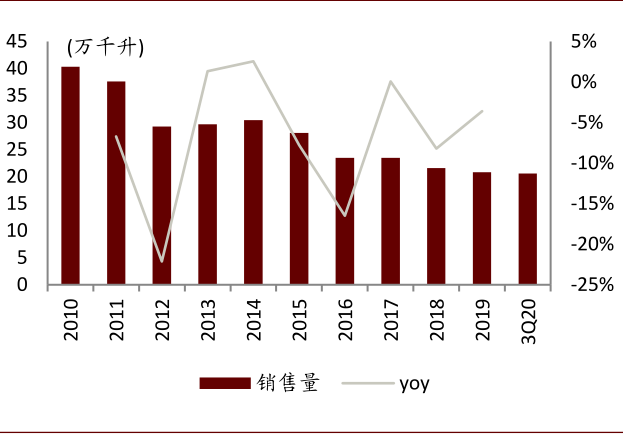

图表: 惠泉啤酒历年销量及YoY

资料来源:公司公告,中金公司研究部

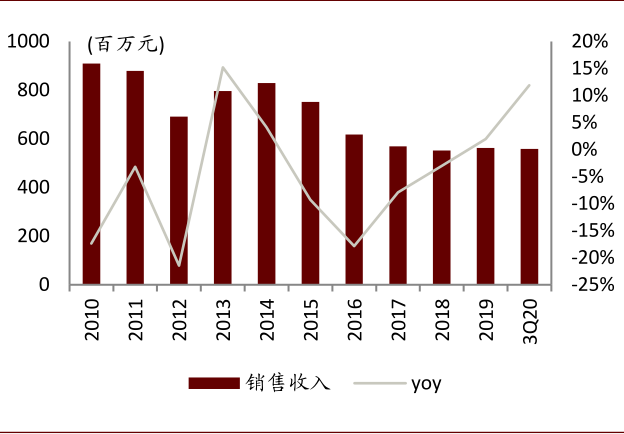

图表: 惠泉啤酒历年销售收入及YoY

资料来源:公司公告,中金公司研究部

图表: 2018年泉州竞争格局拟合

资料来源:公司公告,《啤酒四巨头激战福建》发布时间:2006年,作者:岳蕾,中金公司研究部

图表: 2020年泉州竞争格局拟合

资料来源:公司公告,《啤酒四巨头激战福建》发布时间:2006年,作者:岳蕾,中金公司研究部

借鉴福建,未来3-5年全国啤酒消费有何趋势?

尽管福建经验不可完全照搬,我们认为福建市场正在发生的事情一定程度上可以为未来3-5年全国化推演做参考。

高低端或开始分裂竞争,呈现不同特点

我们认为以6元为界,高端结构升级进度加快并快速扩容,且小瓶化、高浓度化为趋势;中低端也在升级,但价位升级或更为缓慢且或搭配更多的促销手段方可实现,我们甚至不排除存在价位的阶段性降级,且低浓度或依然为主流。

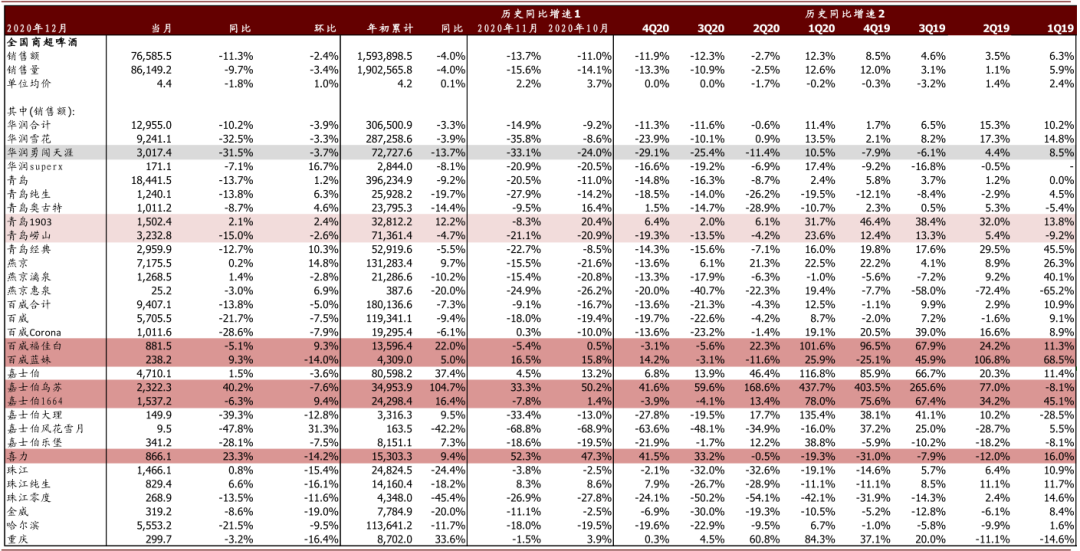

从价格上看,我们曾在《2021年啤酒展望:品质主义崛起的大精酿时代》中提到,啤酒消费正在分级,6-7元价位在萎缩,大部分此价位消费者升级到8元以上价格带,但小部分被降级到4元左右。正如我们在分析福建啤酒市场的分层竞争中解释到,高低端面对的消费群体、消费场景、消费诉求并不相同,导致两者分化演绎。根据中金独家商超数据,6-7元超级大单品雪花勇闯天涯销售收入下滑13.7%,远超行业平均,而10元以上价格带基本都在持续高增长;同时,过去三年商超渠道各价格带销售额占比已经符合此趋势,6-10元价格带占比略微下降,但是4-6元和10元价格带占比在提升。尽管商超渠道价格带范围与我们上文分析的价格带有出入,但中间萎缩、两头扩容的趋势比较相似,可以作为参考。

同时,我们认为啤酒消费的“面子消费”等精神需求也会抬头,体现在外形上为小瓶、细瓶的兴起,如207ml的科罗娜开始在全国范围内开始常见,体现在价位上则为通过缩小包装进行变相提价。

从口味上看,高低端啤酒的功能定位有所不同,导致口味正在分化。高端消费者尽管价格不敏感,但是品质敏感,因此更易做出品质差异化的高浓度正在实现高成长,比如乌苏,啤酒的定位更趋向于“酒”;低端消费者依然将啤酒当成解渴工具,其定位更趋向于“水”,因此淡口味或仍然占据主要市场。

图表: 商超渠道各产品销售额增速

资料来源:商超数据,中金公司研究部(单位:销售额 万元,销售量 吨, 单价 元 /500ml)

图表: 2018-2020年商超渠道各价格带销售额占比演变

资料来源:商超数据,中金公司研究部

图表: 行业整体各价位销售额占比演化预测

资料来源:公司公告,中金公司研究部

图表: 行业整体各价位销售量占比演化预测

资料来源:公司公告,中金公司研究部

进口啤酒市场份额或较难再次增长,份额主要被龙头瓜分

当下疫情持续时间已经较长,导致进口啤酒报关时间不确定,综合考虑海运时间以及保质期,其真实销售时间被压缩,导致2020年以来进口啤酒价格波动较大,经销商利润不稳定,而国产啤酒高端产品渠道利润丰厚,吸引了部分进口酒商主动承接龙头品牌。加上国产高端啤酒品质差异化也开始慢慢凸显且营销力度广,或逐渐在消费者心中占据一定品牌形象,进口啤酒最大的品质优势在被缓慢削弱,达到一定量级的进口啤酒开始国产化(如百威旗下科罗娜等),真正的进口啤酒量或在未来较长时间延续下行态势。我们认为若2021年海外疫情向好,不排除进口啤酒销量或迎来短暂性报复性增长的可能,但经销商或已经较大程度失去对进口啤酒的信任,我们认为长期进口啤酒或只能作为经销商获利的辅助,较难在高端啤酒市场获取实质性市占率提升的机会,其份额或主要被龙头公司瓜分,我们测算2019年进口啤酒销量在高端中的市占率或有10%,我们估计未来3-5年或稳定在较低个位数。

图表: 进口啤酒销量及YoY

资料来源:国家统计局,万得资讯,中金公司研究部

图表: 进口啤酒收入及YoY

资料来源:国家统计局,万得资讯,中金公司研究部

高端竞争或更激烈,中低端微妙的平衡,但行业净利率仍然可以提升

我们认为高端市场竞争正在明显加大,去年底华润啤酒显著加大渠道费用投放(主要在喜力品牌)或是个信号,且高端费用投放有进一步向单品聚焦趋势。近年龙头公司市场费用投放显著向高端倾斜,且高端费用投放弹性较大,加之随着龙头高端产能较快提升,我们预计高端竞争或会明显加大,因此与市场预期不同,我们认为华润、青啤和嘉士伯中国(重庆啤酒)的销售费用率仍将呈现缓慢上行态势,百威或也将加大综合渠道费用投放力度。

同时我们认为各大公司高端费用投放有聚焦趋势,如华润高度聚焦喜力,青啤开始重点推广1903、全麦白啤、鸿运当头及皮尔森,嘉士伯中国重点推广乌苏等,我们认为此举或意味着龙头公司大单品打造思路正在真正落地,成效也非常明显。我们估计2020年喜力/乌苏销量分别同比增长75/25%到25/50万吨,已经开始成为各自公司成长的推动力,且我们估计青啤高端上述几大产品在华南市场增长或有加快趋势。

图表: 四大龙头销售费用率演化及预测

资料来源:公司公告,中金公司研究部(注:重庆啤酒*表示重组后情景假设下的情况)

我们认为中低端市场竞争依然存在,处于微妙的平衡,看似稳态的市场格局相对脆弱。尽管当前龙头公司费用高度聚焦高端,低端投入较少,但因中低端依然有相对固定的价格敏感的消费人群,我们认为中低端市场看似稳态的竞争格局会有波动,如2020年中山东市场青啤旗下的崂山和经典提价,导致其在省内市占率低的区域份额有所损失,我们认为中低端市场格局或有胶着变化的可能。

但我们认为当前中低端市场或为龙头公司较大的利润来源。尽管中低端产品毛利率偏低(基本都低于公司整体毛利率),但因为体量大、整体费用投入少,使得分摊到中低端产品的费用率很低,我们测算中低端产品整体的净利率或高于龙头公司整体。当前高端产品(尤其是10元以上产品)基本处于大力度投入期,尽管毛利率高,但我们估计其真实盈利能力较差,在经过1-2年品牌培育期之后,其真实盈利能力或有较为明显的贡献,乌苏已经开始体现。

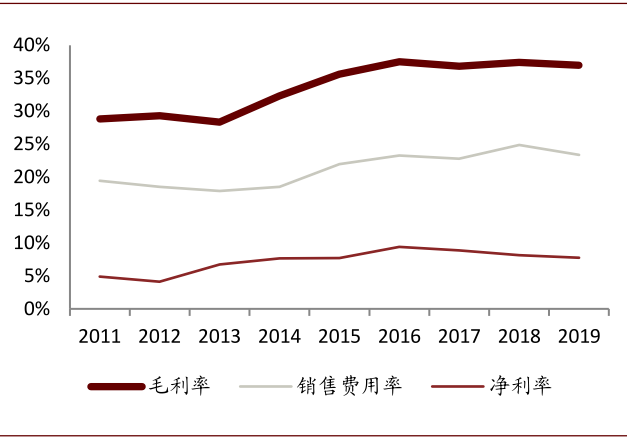

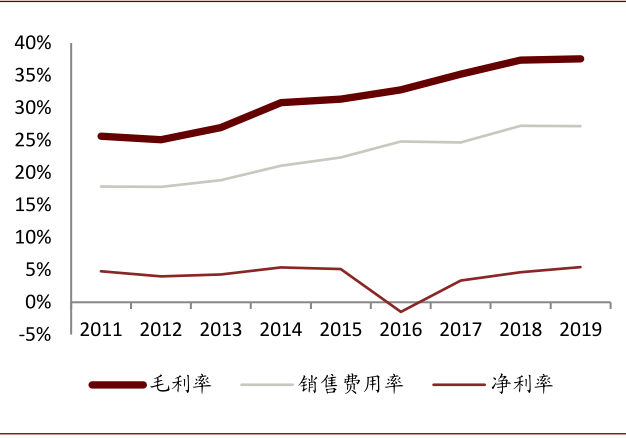

尽管我们认为整体竞争依然较大,但参考乳制品盈利能力提升路径,净利率的提升主要来自结构升级(毛利率的提升)而非期间费用率(尤其是销售费用率)的降低。我们认为乳制品一定程度上可以成为啤酒行业的先行指标,乳制品行业基本从2007年开始结构升级,毛利率和净利率均有较为明显的提升,但其销售费用率在经过阶段性下降之后又有回升,说明竞争依然存在,管理费用率因规模效应进一步显现有小幅下降趋势,说明净利率的提升主要来自毛利率的提升而非费用率的下降。因此我们认为啤酒行业净利率的提升也一样主要来自结构升级,对于竞争趋缓这一市场预期较为谨慎。

但相较乳制品,我们认为啤酒作为“酒”的一种,其品质差异化和辨识度更强,消费成瘾性也更大,因此销售费用率的上升趋势或相对更缓,结构升级对盈利能力的提振能力或更强。

图表: 伊利盈利能力和费用率演变

资料来源:公司公告,万得资讯,中金公司研究部

图表: 蒙牛盈利能力和费用率演变

资料来源:公司公告,万得资讯,中金公司研究部

若全国市场达到福建水平,行业盈利增长情况如何?

我们测算未来5年龙头整体净利润CAGR约18%,尤其未来3年依然为行业盈利能力提升的关键时期,是投资啤酒行业的黄金期。在量上,尽管福建人均啤酒消费量为全国第一,但在全国人口整体下行的趋势下,我们认为即使全国人均啤酒消费量会有增长,但整体销量或依然呈现缓慢下行态势,其中龙头公司销量则整体依旧有增长;在价上,我们认为全国主要啤酒龙头均价有可能向福建靠拢,拖累或主要在于燕京啤酒;净利率上,我们参照结构高端的百威亚太正常年份下13%的净利率进行假设,我们假设未来3-5年行业整体净利率可达到此水平。

我们认为未来3-5年行业平均收入CAGR为5-7%,利润CAGR在15-20%,若给予行业PEG2-2.5x,则未来3-5年合理的PE中枢约35-45倍,但考虑到未来1-3年行业或仍处于产能优化等提效过程中,我们认为未来1-3年行业合理的EV/EBITDA在20-25倍。

风险分析

1. 龙头均加大高端市场投入导致高端竞争加剧,高端价格战或发生导致盈利能力提升幅度有限;小众精酿品牌经过多轮融资其渠道或进一步扩张威胁龙头垄断地位。

2. 疫情二次爆发导致消费场景再次关闭或经济衰退导致购买力降低,高端放量或不及预期。

3. 原材料价格波动导致成本上涨,若提价无法顺利被消费者承接,则厂家和经销商期间利润或承压。

4. 若其他龙头加大渠道垄断力度导致乌苏放量不达预期,或重啤公司无法将乌苏推广模式复制到其他品牌上,则重庆啤酒利润高增长不可持续。

5. 管理层变动;大股东减持;海外市场波动;食品安全等。

文章来源

本文摘自:2021年2月20日已经发布的《啤酒:竞争进行到哪了?从福建市场说开去》

分析员 周悦琅 SAC 执业证书编号:S0080520030002

分析员 陈文博 SAC 执业证书编号:S0080518090003 SFC CE Ref:BNK779

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国