本文来自 金十数据,作者:肖燕燕。

一些利率专家正在对冲最糟糕的情况,包括美债收益率可能飙升多达1%。

债券收益率近期的飙升似乎终于迫使央行高官出手。

央行开始出手打压债券收益率?

最先出手的是欧洲央行行长拉加德。她周一在欧洲议会的一个活动上说,欧洲央行正在密切监视名义债券收益率,以判断欧元区的融资条件是否足以在疫情期间支撑经济。

这表明欧洲央行正对近期借贷成本飙升感到不安。此言导致德国债券收益率跳水。

当天美债收益率也被拖累。目前十年期美债收益率跌到了关键的阻力水平。

不过,目前10年期美债收益率仍处于自疫情爆发以来的最高水平1.36%之上,距离野村证券预测的危险阀值1.5%水平仅14个基点。

野村认为,一旦10年期美债收益率达到1.5%,系统、量化和CTA基金将开始积极做空10年期美债期货,风险资产将面临清仓大屠杀,抛售将立即在股市上演。因为实际利率被视为衡量公司资本成本的指标。

预期分化,美债收益率可能再飙升100个基点?

至于债市下一步会怎么走,目前交易员们的押注已经两极分化。

许多交易员认为,至少在目前,美债市场已经达到了卖方疲软的水平,特别是因为过去三周市场隐含的加息几率激增。交易员现在预期在2022年至2024年之间美联储大约将加息4次,这成了持续清算(风险资产)的重要催化剂。

例如,PGIM固定收益部门的首席投资策略师罗伯特·蒂普(Robert Tipp)警告说,到今年年底,10年期美债收益率可能跌至1%左右。他还说,通胀预期已经升得过高,而且市场无视了美国政府的刺激措施带来的效果也可能最终消失。

还值得一提的是,任何时候30年期美债像上周那样遭受抛售后,它们的收益率之后总是回撤很多(即使不是全部)。

正如媒体进一步指出的那样,空头们必须开始观察其他各种债券市场的动态,首先就是国际投资者,他们可能会在某个时候介入购买,特别是考虑到货币对冲收益已经跃升。对于日本投资者而言,现在美债的吸引力已经超过意大利等国家的债券。

还有一个总是潜伏的核弹级威胁是:如果长期借贷成本的猛增导致金融状况收紧或引发流动性不足,几乎肯定会看到美联储出手干预,它要么会增加资产购买,要么会实施收益率曲线控制。

然而在另一头,有人认为抛售美债的潮流才刚刚开始。

根据巴克莱利率交易员纳什卡(Amrut Nashikkar)的数据,掉期数据存储库(SDR)的掉期数据显示,波动性交易员们继续预期美债市场的抛售将急速加剧,并制定了多种限制亏损的策略,以便为利率升高做准备。

一些较受欢迎的掉期头寸显示,抛售预期在30个基点至100个基点之间。纳什卡认为,在最受欢迎的主题下,投资者已经设置了多个有限亏损结构,包括以100个基点的抛售为目标的2年期-5年期支付方息差。

另一个主题下,倒置的波动率曲面正在刺激远期波动率的交易,许多10年期和30年期国债的日历价差预期长期内波动率斜率会发生深度倒挂。

还有最后一个主题显示,涉及中长期国债的特定曲线交易以及相对的波动率定价表明,美债收益率曲线将出现熊市平坦化(bear flatteners),或者结合牛市陡峭化(Bull Steepener)。

简而言之,虽然一些交易员(大部分是股市交易员)乐观地认为债市抛售已经结束,但利率专家们正在对冲最糟糕的情况,包括收益率可能飙升多达1%的潜在风险。

这类人认为,美债收益率继续走高的障碍正在慢慢消退。大投行摩根士丹利在周日的报告中也发表了相似的观点,指出下个月将有三个催化剂可能刺激美债收益率继续上升:

i)美国的新冠感染病例和住院率下降;

ii)美国财政刺激措施的通过;

iii)全球经济加速反弹。

Amherst Pierpont Securities首席经济学家Stephen Stanley称,在疫情前,10年期美债收益率在1.6%左右,如果要回到之前的经济水平,那么没有理由收益率应低于这个水平。他以及他的许多同僚们预计,到今年底10年期美债收益率将达到2%,重现2019年8月时的水平。

媒体调查的预测中值是,到今年第四季度10年期美国国债收益率将达到1.45%。富国银行的扎卡里·格里菲思(Zachary Griffiths)则预计,到年中时该收益率将在1.3%至1.5%之间,如果疫苗发行量下降或出现其他疫情挑战,则该收益率可能处于区间的下限。

不过,肯定的一点是,并非每个人都认为收益率的上涨将是一条单向路。在过去的两个月中,整个杠杆基金界对美国国债期货和期权的净空头头寸已有所减少。

摩根士丹利:三大领先指标值得盯住

在所有混沌的信号中,摩根士丹利提出,若要判断美债收益率下一步会怎么走或者美联储的政策是否会发生变化,可关注3个前瞻指标:

i)通胀曲线。刺激该曲线的一个催化剂是通胀以更幅度大、更持续的方式上涨。但当前曲线并未反映这种情况。市场预期CPI在未来五年将以约2.3%的速度运行,但在未来30年将以2.1%的速度运行。从美联储的角度来看,这似乎是理想的。通货膨胀在短期内上升,然后下降。这与通胀失控的情况相反。这种反转也不同寻常。

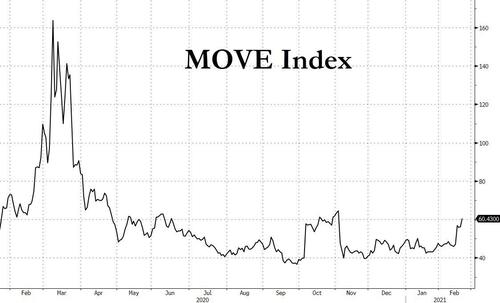

ii)利率波动性。利率市场的预期波动性也依然处于历史低位。非利率交易员们会问:“通胀会失控吗?”“利率会变得异常动荡吗?”目前这两个问题的答案都是否定的。

iii)投资者资金流动。美债收益率升高会导致交易员们卖出固定收益资产的持仓,从而形成疲软带来更多疲软的死循环。但就目前而言,ETF资金流动数据表明这类活动很少。专注于投资美国综合债券和美国投资级债券ETF的累计资金流仍旧接近高位。

摩根士丹利还指出,在以上三个指标中,第一个和第三个的变动比较缓慢,债券波动性指数才是衡量潜在收益率是否失控的最佳实时指标。

如果用摩根士丹利的衡量指标来判断,美债收益率目前还算安全。

如果用摩根士丹利的衡量指标来判断,美债收益率目前还算安全。就眼下而言,即将登场的美联储主席鲍威尔会否也出手打压债券收益率,将成为后市的焦点。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国