来源:华尔街见闻

今日的7年期美债标售堪称灾难,衡量需求的投标倍数创历史最低,包括外国央行的间接购买人获配比例创2014年来最差。结果出炉后,各期限美债收益率开启“放飞”模式,10年期基债收益率连续涨破1.5%和1.6%两道关口,股市也崩了。

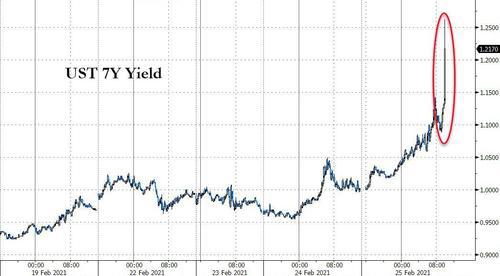

2月25日周四,美东时间下午1点,即美股午盘后,美债价格闪崩,收益率惊心动魄般飙升。

10年期美债收益率连续涨破1.5%和1.6%两道关口,日内暴涨23个基点;7年期收益率短线拉升逾5个基点,刷新日高至1.1882%;5年期收益率飙涨至0.8617%,日内涨约26个基点;两年期收益率涨至0.1877%,日内涨约6个基点;30年期收益率逼近2.4%大关,日内涨约16个基点。

分析称,所有这一切竟然源于一场“堪称灾难性”的7年期美债标售。简单来说,以前堪称资产避风港的美国国债,现如今没人要了!

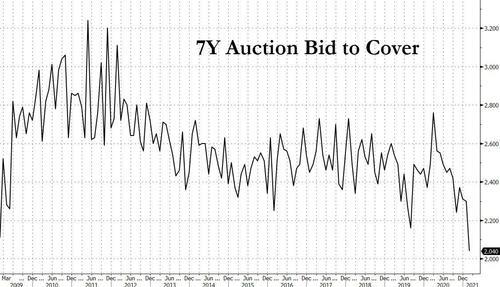

美国财政部今日拍卖620亿美元的7年期国债,衡量需求的指标投标倍数(bid-to-cover ratio)仅为2.04,创历史新低,并远低于此前六次拍卖的认购倍数均值2.35。

这一批标售的7年期国债得标利率为1.195%,彭博称这是2月以来最高的截标收益率,而且比美东下午1点拍卖截止时的预发行收益率(when-issued yield)1.151%大幅高出逾4个基点。

按照定义,得标利率与拍卖截止时的预发行收益率之差叫作尾部(tail),这个指标用来衡量当期美债拍卖的成功与否。若截标收益率大于拍卖截止时的同期限美债收益率,代表美国财政部不得不将债券出售给出价低的投标人,是拍卖时需求端疲软的表现。

其中,包括外国央行在内的间接购买人(indirect buyers)获配了总售出规模的38.06%,创2014年以来最低,从前次标售时的购买比例64.10%大幅回落。

这便令包括美联储和其他美国联邦政府实体在内的直接购买人(direct buyers)获配了总售出规模的22.1%,创2020年6月以来最高;具有购买所有未能拍出国债以防止拍卖流产义务的一级交易商(primary dealers)获配比例升至39.81%,创2014年以来最高。

素来以毒舌著称的金融博客Zerohedge称,这说明突然之间没有外国人想要触碰美国国债了,这绝对堪称多年来7年期美债拍卖的最尴尬和最具灾难性的时刻。更可怕的是,它出现在一个不该出现的时点,当前美债收益率恰恰因为市场的通胀恐慌而止不住地飙升。

果然,在7年期美债标售结果出炉后,各期限美债收益率开启“放飞”模式,10年期基准美债收益率短线大幅上行超10个基点,并触及1.6%大关,刷新一年高位,随后回落至1.50%上方。而在美债被大幅抛售之际,美股科技股重挫,道指跌超500点,纳指跌超3%,VIX飙涨超40%并上逼30整数位。

Bleakley Advisory Group首席投资官Peter Boockvar称,7年期美债拍卖“糟糕透顶”,尾部差值超4个基点是拍卖历史上最高纪录。分析师通常将1.50%视为债市给股市带来麻烦的关键门槛。

Jefferies分析师称,投资者对美债的兴趣“极度疲软”,中期美债在过去两天里遭遇了真正猛烈的抛售,承受了市场出售潮的主要火力,本次拍卖结果表明没有人愿意尝试扭转局面。道明证券的美国利率策略师Gennadiy Goldberg也称,目前看来,似乎没人想在美债市场“抄底”。

包括美联储主席鲍威尔在内的多位重量级央行官员都表示,他们不担心美债收益率回升至疫情前水平,认为这叫“重返常态”而不是“有问题”。但仍有不少投资者担心通胀上涨过快会令美联储尽早加息,而且美联储官员们不担心收益率上涨的表态往往起到适得其反的效果。

有分析称,过去一年的大部分时间里,投资者一度相信美联储会通过购买更多更长久期的国债,来阻止10年期基准美债收益率过快涨超1%。

但这一愿望显然落空了,这也导致对收益率走高的一个主要限制被消除,美债市场的抛售压力骤增。金融博客Zerohedge也呼吁,美联储现在是时候引入收益率曲线控制了。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国