原标题:新框架首次面临考验,美联储这次会被迫出手么?

本周美联储主席鲍威尔在国会听证会上再三强调就业和通胀远未达标,并承诺在较长时间维持货币宽松。但他的发言显然未能安抚市场,美债收益率飙升,美股连日走低。

此次美债收益率飙升是对美联储去年制定的新政策框架的考验,该框架意味着美联储不会在复苏初期加息,而是会故意让通胀目标超出2%,并且可能会持续数年。

美债市场的情况表明,一些投资者并不相信美联储。短期利率预示着美联储将在大约两年后加息。中长期债券的收益率正在飙升,表明通货再膨胀迅速,促使美联储缩减刺激计划。

哈佛大学经济学家萨默斯(Lawrence Summers)和国际货币基金组织前首席经济学家布兰查德(Olivier Blanchard)等经济学家警告说,美国总统拜登计划签署的1.9万亿美元经济刺激计划可能导致经济过热。

随着美债收益率出现2016年11月以来的最大月度涨幅,借贷成本上升的威胁导致美国股市暴跌。持续的波动可能会迫使美联储做出回应,比如将债券购买转向较长期债券。

华盛顿研究公司LH Meyer Inc.的经济学家Derek Tang表示:

“鲍威尔有责任表现出决心,这需要很大的勇气,我不知道他在市场压力下会怎么做。这是对去年8月通过的框架的首次考验。”

在美债收益率周四上涨之前,美联储副主席克拉里达表示,债券市场反映了美国经济前景的好转,并认为这是通胀正向美联储目标靠拢的迹象。他说,他认为美联储每月购买1200亿美元债券的计划将持续到年底。

鲍威尔周二在他的半年度经济证词中也强调,美联储的目标是超过2%的目标,并反复告诉进步民主党人,他和他们的目标一致,要建立一个紧缩的劳动力市场,吸引低收入和弱势工人。他还称债券收益率的上升是信心的表现。

然而,收益率曲线显示出投资者对经济复苏充满信心的同时,也显示出对经济可能过热的担忧,这可能迫使政策制定者比预期时间更早地转向。

衍生品交易员预计美联储首次加息的时间将从2024年初提前到2023年初。本周,5年期美债收益率和其他长期国债收益率一起飙升。与此同时,未来10年的通胀预期接近2014年以来的最高水平,表明通胀的回升并非短暂的,实际收益率也在飙升。

而美联储官员却在反复强调,即使价格在未来几个月确实上涨,这也很可能是暂时的。美联储更重要的目标是就业,与疫情前的水平相比,目前仍有1000万人失业。

MacroPolicy Perspectives LLC创始人Julia Coronado认为,新的框架正在发挥作用,美联储决心弥补过去未能达到通胀目标的情况。

不过,尽管鲍威尔呼吁关注实际情况,但过去美联储一直对市场失控的速度感到惊讶。2018年末股市的抛售促使鲍威尔在2019年1月做出令人难忘的政策转向,当时美联储取消了进一步收紧货币政策的可能性。到当年年底,美联储已经三次降息。

尽管多位美联储官员表示无需为美债收益率的上升感到担忧,但市场压力如果继续增加,美联储的论调不是没有可能改变。

Cornerstone Macro LLC合伙人、前美联储经济学家Roberto Perli表示,如果美联储以更强硬的措辞抵制加息预期,他并不会感到意外。虽然交易员押注美联储将提前收紧刺激措施,但为了确保新框架的可信度,他认为美联储不会希望市场过早地消化加息预期。

联邦公开市场委员会或许还必须找到解决方法,在开始缩减资产购买规模之前,更明确地发出信号,即在通胀和就业目标方面取得“实质性进展”。

美联储也许还有另一个选择,美联储将每月购买的800亿美元国债,转向期限较长的国债,直接打压不断上升的债券收益率。

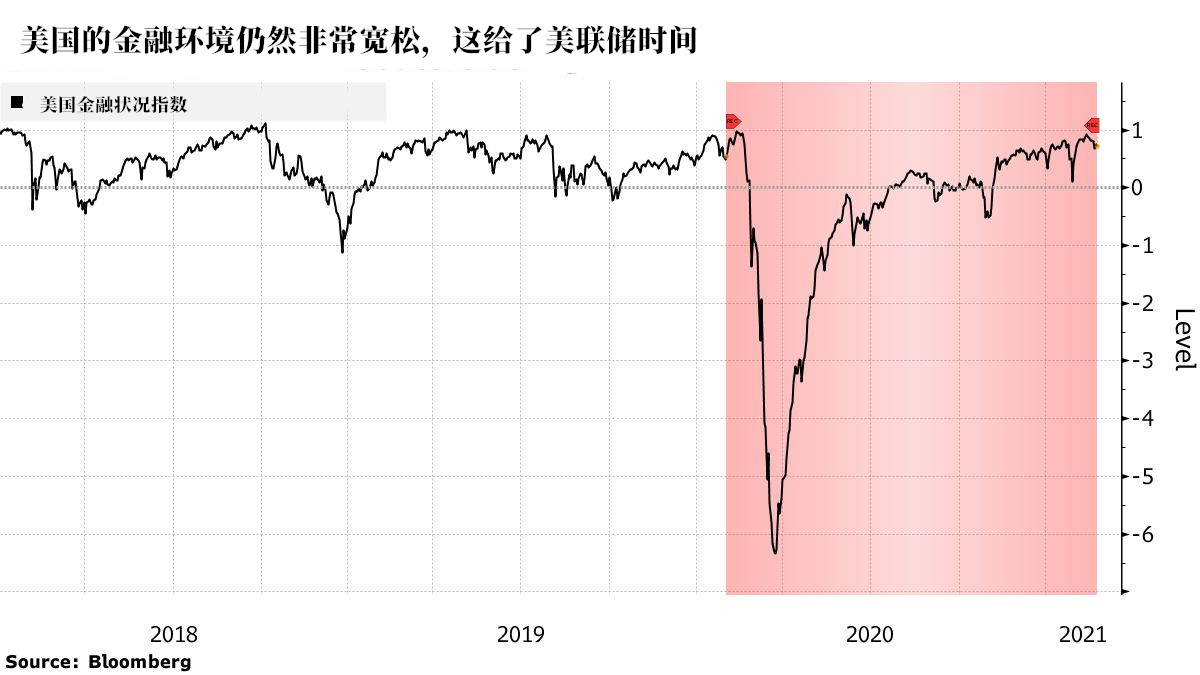

目前为止,仍能让美联储感到宽慰的是,金融环境仍然极其宽松。

然而,美债市场的变化将加强决策者做出反应的必要性。这完全取决于市场的走势。瑞穗国际(Mizuho International Plc)驻伦敦的多资产策略主管彼得•查特韦尔(Peter Chatwell)表示,一旦股市继续大幅走低,信贷利差大幅扩大,美联储就会出手干预。

他表示,进一步调整的空间相当大,中长期美债收益率甚至会更高,风险资产价格则会更低,因为这种情况可能会持续到美联储采取行动为止。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国