原标题:私募基金托管业务内控不足 广东证监局对中信银行广州分行出具警示函 来源:21世纪经济报道

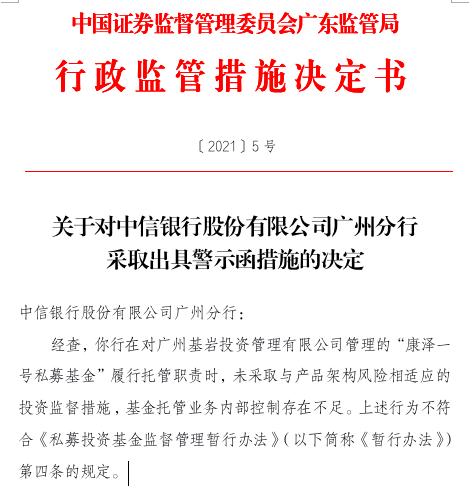

中信银行广州分行对所托管的私募基金产品内部控制存在不足,被广东证监局出具警示函。

2月25日,南方财经全媒体记者从广东证监局处获悉,由于中信银行广州分行对所托管的私募基金产品内部控制存在不足,被采取了出具警示函的行政监管措施。

中信银行、中信证券因双双被罚

具体来看,广东证监局方面表示,中信银行广州分行在对广州基岩投资管理有限公司管理的“康泽一号私募基金”履行托管职责时,未采取与产品架构风险相适应的投资监督措施,基金托管业务内部控制存在不足。

上述行为不符合《私募投资基金监督管理暂行办法》(以下简称《暂行办法》)第四条的规定,该规定指出,从事私募基金托管业务的机构应当恪尽职守,履行诚实信用、谨慎勤勉的义务。

华南一家私募基金的投资经理告诉记者,“近期投资者情绪火热,无论是公募私募,都乘着风口发新的基金产品,基金销售也十分火爆,行业风险也有所增加,估计监管层也在加大力度进行核查防范风险。”

在此前中国银行业协会发布的《商业银行资产托管业务指引》指出,托管银行应健全和完善内部控制体系,实施有效控制措施,针对托管产品准入、合同签署、业务流程、信息系统、运营操作等各个环节,加强风险排查、风险管控和检查稽核。

财报显示,中信银行2020年上半年托管及其他受托业务佣金同比增加6.25亿元,增长17.98%,主要是托管业务及理财业务手续费增加所致。期内大力发展托管业务,公募基金托管规模总量保持银行业第三、股份制商业银行第一;新上线公募基金托管16支,数量超过2019年全年。

Wind数据显示,在2020年全行业基金托管费收入排名上,中信银行位居行业第四位,托管基金只数为193只,托管基金资产达到19760.85亿元,基金托管费用为7.80亿元。

无独有偶,近期中信集团旗下另一家金融机构中信证券也受到了类似的处分。

2月10日,深圳证监局对中信证券采取责令改正措施,中信证券存在如下情形:私募基金托管业务内控不完善、个别首次公开发行保荐项目执业质量不高、个别资管产品未按合同约定时间和方式向客户提供对账单等。

关于私募托管业务,中信证券的内控不完善主要体现在以下几个方面:

一是业务准入管控不到位,部分项目业务准入未严格执行公司规定的标准和审批程序,未充分关注和核实管理人准入材料;

二是投资监督业务流程存在薄弱环节,部分产品未及时调整系统中设定的监督内容,部分投资监督审核未按公司规定履行复核程序,对投资监督岗履职情况进行监督约束的内控流程不完善;

三是信息披露复核工作存在不足,对个别产品季度报告的复核存在迟延;

四是业务隔离不到位,托管部门与从事基金服务外包业务的子公司未严格执行业务隔离要求。

2014年10月份,中信证券证券投资基金托管资格获批。截至2020年6月底,中信证券资产托管和服务的规模继续稳步增长,由公司提供资产托管服务的各类产品5700支,提供基金服务的各类产品6078支。

抢食托管大蛋糕

随着基金行业发展态势迅猛,各路金融机构都入局基金托管抢市场。

Wind数据显示,截至2020年底,托管基金总资产达到了18.64万亿元,较2019年底的14.82万亿元大幅增长。券商、银行等金融机构都盯上了证券投资基金托管的“蛋糕”。

截至目前,拥有基金托管资格的金融机构共58家,其中银行机构有30家,外资银行有3家。据记者不完全梳理,仅2020年全年,新增基金托管机构高达11家,获得基金托管资格的机构数量已经超过了2015年以来的总和。

据某基金公司市场部人士表示,对于托管人而言,增值服务的强弱是影响基金公司选择托管人的重要因素,而基金代销能力强弱是影响基金公司选择托管人的主导因素。

“跟发行募集端和投资管理端相比,托管不算是资管价值链条上的核心价值环节,尤其是对于银行来说,基金托管收入增幅可观,但目前还不算商业银行中间业务收入的主要来源。”透镜公司研究创始人况玉清的观点则认为,对于券商而言,基金托管带来的收入也相对有限,券商可能更看重基金分仓给他们带来的佣金收入。

版权及免责声明:凡本网所属版权作品,转载时须获得授权并注明来源“融道中国”,违者本网将保留追究其相关法律责任的权力。凡转载文章,不代表本网观点和立场。

延伸阅读

版权所有:融道中国